今年上半年,碳酸锂期货呈现单边下行的态势,主力合约最低下探至 58400 元/吨。前期因头部大厂复产、新能源强制配储取消、进口数据回升等因素,锂价持续下跌。清明节后因中美关税战冲击及自身基本面偏弱影响,锂价盘中创新低。近期因仓单去化及资金因素,锂价暂时企稳。供给端,前期复工产能持续释放,非一体化锂盐厂利润修复,开工率提升,预计 6 月整体产量环比上涨 2%-3%。需求端,据调研,6 月下游排产环比增加 2% 左右,动力端排产回落,储能电芯存在一定抢出口行为。产业逐渐进入淡季,基本面延续供强需弱格局。

矿端降本初见成效,成本支撑有所减弱

1、澳矿 Q1 整体产量环比小幅减少,降本初见成效

澳洲目前在产的锂矿项目有 6 个,Q1 整体锂矿产量环比呈小幅下滑态势。其中,Greenbushes 矿山因选矿产量及进矿品位下滑导致产量减少,但其全年 135-155 万吨的产量指引维持不变。Pilbara 受 Ngungaju 工厂维护保养及天气因素影响,Q1 产量环比减少 38%。Marion 和 Wodgina 实现降本增效,新投产的 Mt Holland 和 Kathleen 矿山产出表现符合预期。

Greenbushes 现金生产成本环比增长 5% 至 341 澳元/吨,成本仍显著领先。Pilbara Q1 单位运营成本 (CIF) 为 499 美元/吨,维持较低成本。Mt Marion、Kathleen 和 Wodgina 本季度生产成本环比均有所降低,降本成效初步显现。Mt Marion Q1 锂精矿成本为 708 澳元/吨,环比有所降低。公司维持 25 财年锂精矿成本指引 870-970 澳元/吨 (SC6)。Kathleen Q1 锂精矿单位运营成本 512 美元/吨 (FOB),环比下降 21%。Wodgina Q1 锂精矿成本为 775 澳元/吨,25 财年锂精矿成本指引维持在 800-900 澳元/吨。

相较于去年澳矿减产消息频传的态势,今年行业动态相对沉寂。企业正积极通过降本增效应对市场变化。且当前在产锂矿项目成本普遍处于低位,经营压力在可控范围内。重点关注 550 美元/吨这一关键价位下澳矿的动向。

2、锂精矿进口维持高位,价格持续阴跌

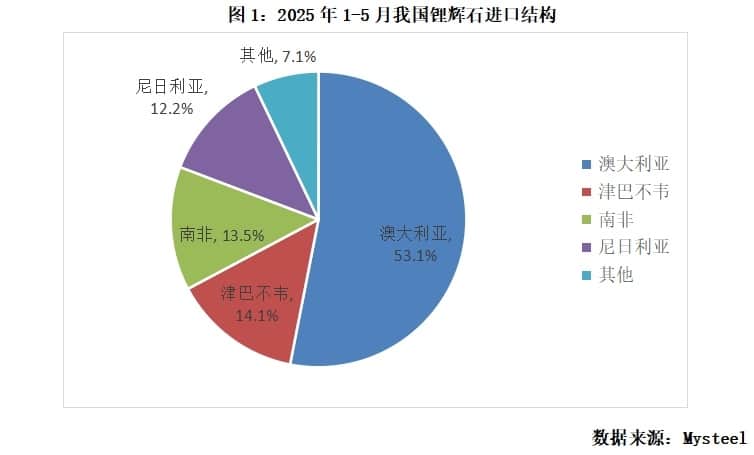

锂辉石精矿进口量维持高位,澳大利亚的进口份额较去年有所减少,非洲的进口份额明显提升。据海关总署,今年 1-5 月中国锂辉石进口总量为 292.0 万吨,主要进口来源国包括澳大利亚、南非、津巴布韦和尼日利亚等。其中从澳大利亚进口 155.0 万吨,占比 53.1%。从津巴布韦进口 41.3 万吨,占比 14.1%。从南非进口 39.5 万吨,占比 13.5%。从尼日利亚进口 35.5,占比 12.2%。

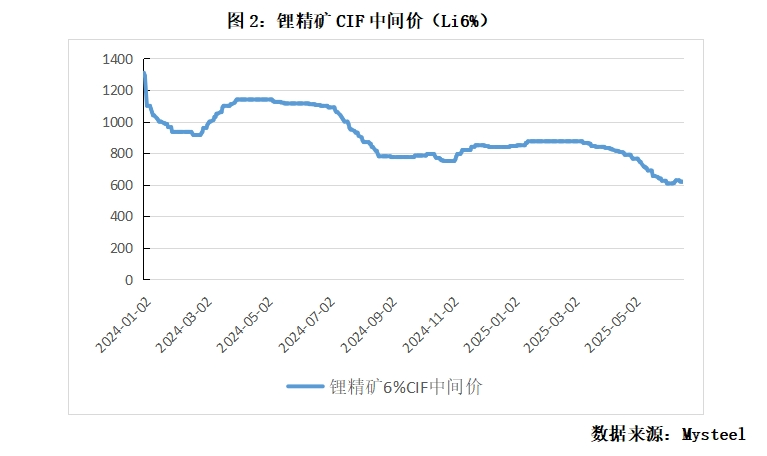

和锂盐价格走势类似,年初至今锂矿价格亦持续阴跌。截至 6 月 20 日,锂辉石精矿 CIF 中间为 613 美元/吨,较年初累计下跌 27.5%。锂云母精矿 (2%-2.5%) 国内市场价同期累计下跌 27.8%。锂矿和锂盐价格的下跌形成负反馈螺旋。

得益于技术优化及天然气和辅料价格回落,一体化锂云母企业的生产成本也有较明显的降低。叠加盐湖和低成本产能持续释放,碳酸锂的生产成本曲线较去年有所下移。

国内供应维持相对高位

1、多数厂家维持稳定生产,代工厂开工率回升

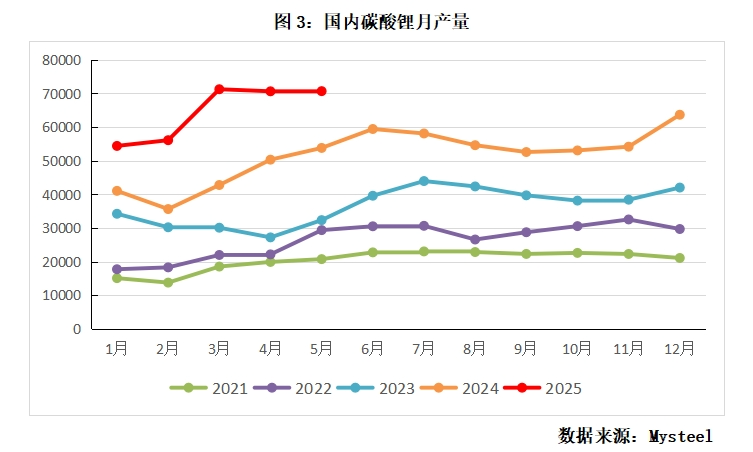

据 Mysteel,今年 1-5 月我国碳酸锂累计产量 32.3 万吨,同比增长 44.5%,维持较高的供应增速。进入 6 月,前期复工产能持续释放,非一体化锂盐厂利润修复,开工率提升,预计 6 月整体产量环比增长 2%-3%。

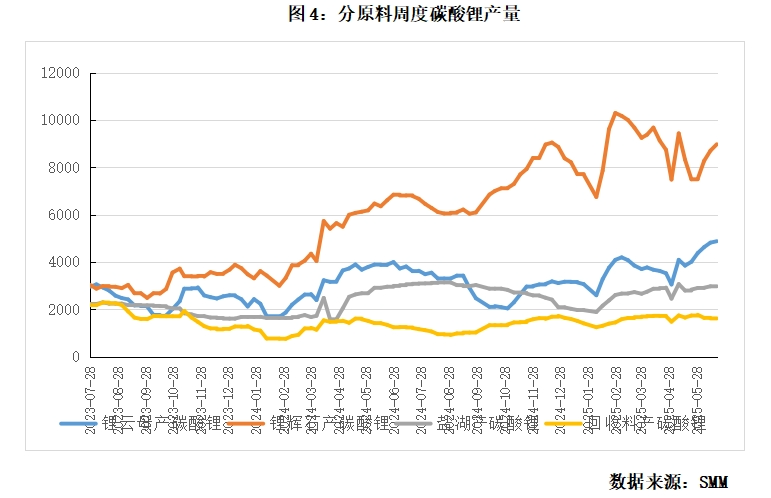

分原料看,上周锂辉石、锂云母、盐湖和回收端的碳酸锂产量分别为 8978、4882、3017 和 1585 吨。锂辉石和云母端碳酸锂产量较前期低点明显回升,主要系检修产能复工及代工厂开工率提升所致。盐湖端因气温回升,产量温和增加。据富宝锂电,截至 6 月 23 日,外购锂辉石、外购锂云母和回收提锂的锂盐厂即时现金成本分别为 58609、64704 和 64722 元/吨。外购锂辉石加工厂商单吨利润 1341 元/吨,盈利有所修复。外购锂云母和回收提锂的厂家单吨分别亏损 4754 和 4772 元/吨,处于持续亏损,经营压力较大。

进口方面,1-5 月我国碳酸锂累计进口量 10.0 万吨,同比增加 15.3%。最新数据看,5 月智利出口至中国碳酸锂规模为 0.97 万吨,环比减少 38%,较前期明显回落,主要原因是国内企业库存较高,下游需求走弱。

2、库存达历史高位

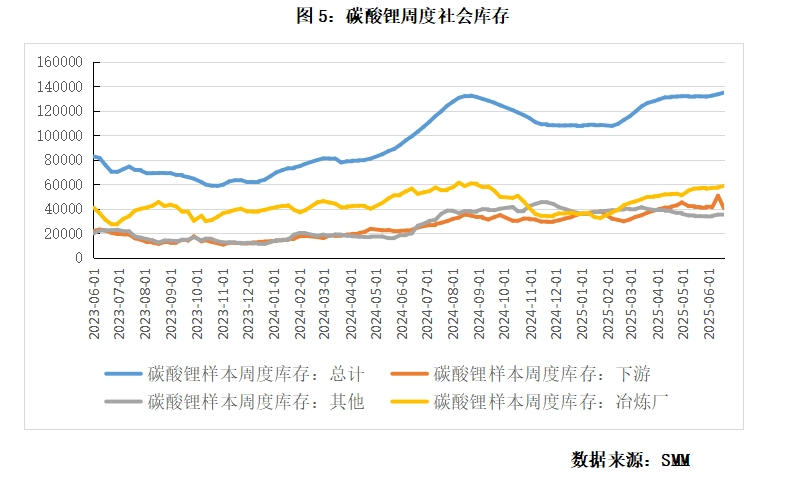

受供应过剩影响,碳酸锂社会库存持续攀升。截至 6 月 19 日,碳酸锂社会总库存达 13.49 万吨,周环比增加 1352 吨。其中,冶炼厂、下游和其他环节的库存分别为 5.86、4.04 和 3.59 万吨。社库已超越去年 8 月高点,整体延续累库趋势。冶炼厂和其他环节的库存较 1 月底分别增加 2.28 和 0.53 万吨,下游库存较 1 月底减少 0.1 万吨。国内碳酸锂产量快速扩张,而需求增速不及供应增长,冶炼厂库存积压。

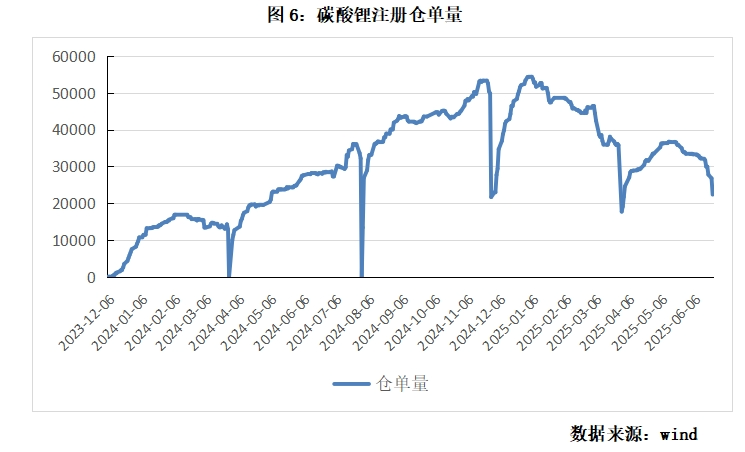

仓单近期有所去化。截至 6 月 24 日,碳酸锂期货注册仓单量 22375 手,较 5 月底减少 11082 手。由于锂盐厂捂盘惜售,而仓单价格相对便宜,下游接了部分仓单。

新能源汽车销售维持亮眼增速,储能增长存隐忧

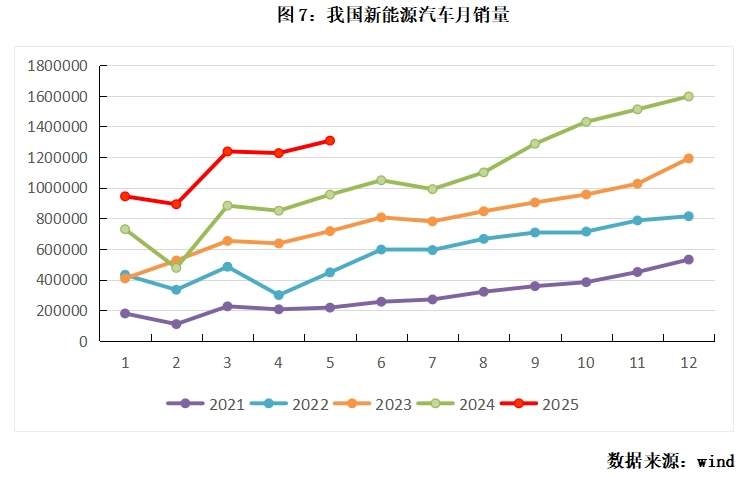

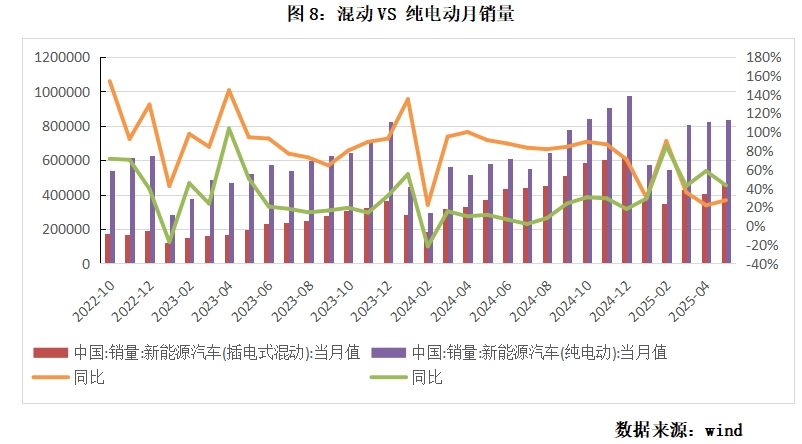

在以旧换新政策的扩围及车企产品快速迭代的驱动下,新能源汽车销售维持亮眼表现。据中汽协,1-5 月我国新能源车市场累计销量 307.2 万辆,同比增长 44.0%。结构上,1-5 月纯电动汽车和混动汽车的销量分别为 358.0 和 202.4 万辆,同比分别增长 48.8% 和 36.2%。纯电动汽车的销量增速较去年同期明显提升,预示单车带电量料将有所提升。出口市场同步走强,1-5 月,我国新能源汽车累计出口 85.5 万辆,同比增长 64.6%。

据乘联分会,6 月 1 日—15 日,全国新能源乘用车市场零售 40.2 万辆,同比增长 38%。去年的以旧换新补贴是从 4 月 24 日开始实行,导致下半年销售基数抬高,增速压力或逐步显现。

海外方面,据 CleanTechnica,今年 1-4 月全球新能源汽车销量 556.4 万辆,同比增长 25.5%。1-4 月欧洲新能源汽车销量 131.1 万辆,同比增长 23.3%。监管压力和碳排放要求推动欧洲新能源汽车市场的发展。消息面上,欧盟和中国已同意研究为中国制造的电动汽车设定最低价格,取代欧盟 2024 年对中国电动车加征关税的方案,利好电动车对欧出口。1-4 月美国新能源汽车销量 51.7 万辆,同比增长 9.9%,增速较去年同期有所放缓。增速放缓主要系特朗普关税政策冲击及补贴退坡预期。

据 CESA 储能应用分会数据库不完全统计,今年 1-5 月新增投运新型储能项目装机总规模达 18.62GW/47.57GWh,功率和容量同比分别增长 110% 和 112.94%。5 月国内新增投运新型储能项目 180 个,装机总规模 8.99GW/23.13GWh,规模同比增长 320%/412.86%。因 「136 号文件」 实施在即,5 月一些省份出现 「抢装潮」。须注意的是 531 结束后,国内储能需求有环比下滑的风险。

三季度锂价演绎的两种可能路径

近期锂价企稳主因仓单去化及资金因素影响,市场传闻多被证伪。展望三季度,供给端,主要锂盐大厂多稳定生产,锂矿价格下跌后,代工厂利润修复开工率抬升,国内碳酸锂供应或维持相对高位。需求端,进入传统产业淡季,下游采购动能边际减弱。新能源强制配储取消利空中期需求,国内储能面临需求环比下滑的风险。综合而言,预计 Q3 碳酸锂延续累库趋势。

三季度锂价演绎的两种可能路径:1、矿端和冶炼端出清节奏依旧缓慢,宏观或产业层面也缺乏亮点,则锂价延续弱势寻底路径。2、矿端或冶炼端出现较大扰动,规模性出清的预期显现,则锂价可能开启一波反弹,反弹幅度取决于出清比例。从目前基本面看,因主要参与者资金实力雄厚,路径 1 出现的概率更大。

(正信期货)

文章转载自 东方财富