来源:

上海证券报

随着注册批文正式过期,北京凯普林光电科技股份有限公司 (简称 「凯普林」) 科创板 IPO 在临门一脚时戛然终止。

据记者不完全统计,最近两年因批文过期而最终未发行的案例已经有十多单。据资深投行人士王骥跃分析,注册生效但却未成功发行可能受到各种因素影响,包括政策变化、行业盈利变化、公司经营变化等等。

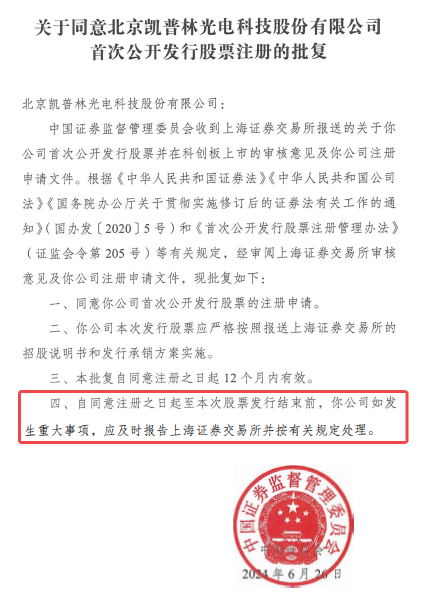

上交所官网显示,凯普林科创板 IPO 于 2023 年 5 月获得受理,并于 2024 年 6 月 26 日在证监会注册生效。然而,在过去一年中,凯普林 IPO 却迟迟未启动发行。根据相关规则,中国证监会的予以注册决定,自作出之日起一年内有效,发行人应当在注册决定有效期内发行股票,发行时点由发行人自主选择。

如今,6 月 26 日的最后期限已过,也意味着凯普林此次科创板上市无望。

IPO 过会 3 天即提交注册

招股书显示,凯普林主营业务为半导体激光器、光纤激光器及超快激光器的研发、生产和销售。

公司原计划通过此次 IPO 募资 9.52 亿元,用于与激光器相关的智能制造基地项目和研发项目。

从财务数据上看,2021 年至 2023 年,凯普林分别实现营业收入 4.96 亿元、7.22 亿元、11.04 亿元;实现归母净利润-6888.81 万元、2097.15 万元、1.67 亿元。

从股权结构来看,陈晓华直接持有公司 5687.11 万股股份,占公司股份总数的 71.97%。陈晓华通过直接、间接持股,以及一致行动协议等方式,合计可以控制公司 7180.09 万股股份,占发行人股份总数的 90.8696%,为公司的控股股东和实际控制人。陈晓华同时担任公司董事长。

回看凯普林科创板 IPO 进程,前期整体较为顺畅。自 2023 年 5 月 9 日 IPO 获受理后,公司先后经过两轮问询,于 2024 年 6 月 14 日上会通过,公司过会 3 天后即提交注册,7 月 5 日已注册生效 (同意注册批复落款时间为 2024 年 6 月 26 日)。

注册生效 1 年却未发行

注册生效 1 年间,凯普林为何迟迟未启动发行工作?

有保荐机构人士向记者分析称,公司去年 6 月下旬注册生效,彼时 A 股市场整体呈下行趋势,对发行人来说并不是一个较好的发行阶段,公司暂时选择不发行也在情理之中。「924」 系列新政发布后,市场逐步回暖,陆续有部分新股开始正常推进发行工作,此后凯普林仍未启动发行或有其自身原因。

记者进一步查询相关注册规则,中国证监会作出予以注册决定后、发行人股票上市交易前,发行人应当持续符合发行条件,发现可能影响本次发行的重大事项的,中国证监会可以要求发行人暂缓发行、上市;相关重大事项导致发行人不符合发行条件的,应当撤销注册。中国证监会撤销注册后,股票尚未发行的,发行人应当停止发行;股票已经发行尚未上市的,发行人应当按照发行价并加算银行同期存款利息返还股票持有人。

上述保荐人士分析称,结合规则来看,不排除凯普林在此期间发生了可能影响本次发行的重大事项。

事实上,最近两年因批文过期而最终未发行的案例已经有十多单。王骥跃分析称,注册生效但却未成功发行可能受到各种因素影响,包括政策变化、行业盈利变化、公司经营变化等等。

对此,记者多次拨打凯普林招股书中的公开电话,希望向公司进行求证,不过截至发稿公司电话一直未能接通。

从前期审核问询来看,上交所曾对凯普林的业务及产品、市场地位、客户、收入及业绩波动、研发人员、存货等情况进行两轮问询。

在上市委现场审议中,上交所上市委进一步要求公司结合主要产品特性、技术难点、市场占有率、技术壁垒、与同行业企业相比的竞争优劣势、研发投入等情况,说明公司主要产品的技术先进性;说明应用于手持焊的光纤激光器产品在轻量化、低成本方面是否具备技术独特性和先进性,以及公司保持该产品相关竞争优势的具体举措。

此外,上交所上市委还要求公司说明在报告期内光纤激光器产品的市场占有率、销售收入和毛利率大幅增长的原因、合理性和可持续性,公司未来业绩是否存在大幅波动的风险;并结合客户集中度、应收账款规模及周转率,说明应收账款坏账准备计提是否充分。请保荐代表人发表明确意见。

(上海证券报)

文章转载自东方财富