财务处理可以暂时缓解报表压力,但最终决定一家上市公司价值的,仍是其经营质量和可持续发展的能力。盈康生命能否借此次机会完成转身,仍需时间检验。

每经评论员 贾运可

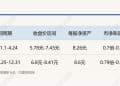

盈康生命 (SZ300413,前收盘价 10.02 元,市值 75.1 亿元)7 月 16 日晚发布公告,拟以公积金 14.58 亿元弥补母公司层面的累计亏损。截至 2024 年底,公司未分配利润为-14.58 亿元,拟动用 973 万元盈余公积和 14.48 亿元资本公积进行弥补,若获股东大会通过,公司账面亏损将被 「清零」,未分配利润转为 0 元。这一操作背后,盈康生命究竟有着怎样的考量?又将对公司未来发展产生何种影响?

从制度角度看,公积金弥补亏损属于合理合规的财务安排,能够为公司恢复再融资能力和未来利润分配打下基础。但这种 「技术性弥补」 并不意味着公司实际经营已全面好转,而是对过去经营失误的一次账面性修复。盈康生命近年来巨额亏损,多源于资产减值和子公司股权处置带来的投资损失,反映出公司过去在投资管理和业务布局上存在明显短板。通过公积金抵亏,固然可以减轻报表包袱,但真正决定公司前景的,仍是经营层面能否恢复持续造血能力。

值得注意的是,公司 2025 年一季度实现营收 4.09 亿元、归母净利润 2999 万元,表明其在瘦身调整后初见成效,但这个利润体量距离填平此前巨额亏空仍相去甚远。对投资者而言,更应关注这种盈利是来自主营业务改善,还是一次性因素的推动。如果只是财务上的偶发性回暖,而非持续性提升,那盈康生命的恢复之路仍任重道远。

此外,资本市场对于这类 「弥补亏损」 操作往往情绪复杂。一方面,公司通过清除账面亏损,有助于为日后恢复分红提供可能,对股价或形成一定提振;但另一方面,理性投资者更关心企业的基本面,是否拥有稳定的业务模式、清晰的发展战略和有效的风险控制机制。盈康生命如果未能在主营业务上构建起可持续盈利能力,弥补亏损的会计操作终究只是 「化妆」,难以根本扭转市场预期。

盈康生命的案例也提醒众多上市公司,在多元化布局和资本运作中应保持理性,盲目并购和激进扩张往往会埋下资产减值和投资失败的隐患。经历大额亏损和 「清零」 之后,公司是否能真正重塑增长逻辑,将成为未来市场观察的重点。

财务处理可以暂时缓解报表压力,但最终决定一家上市公司价值的,仍是其经营质量和可持续发展的能力。盈康生命能否借此次机会完成转身,仍需时间检验。

文章转载自 每经网