来源:

证券时报

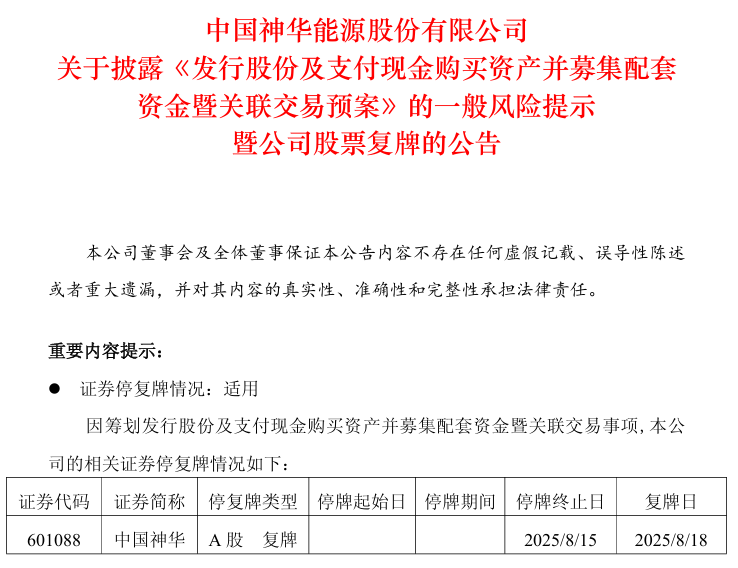

中国神华(601088)8 月 15 日晚间披露重组预案。公司 A 股股票 8 月 18 日 (下周一) 复牌。

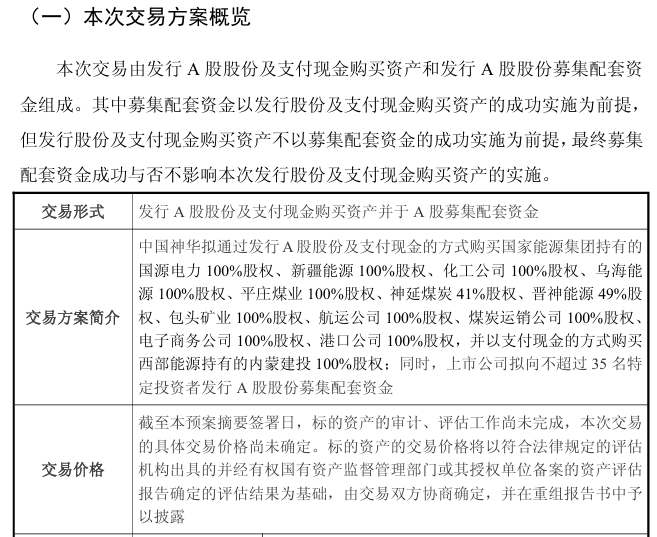

公司拟通过发行 A 股股份及支付现金的方式购买国家能源集团持有的国源电力 100% 股权、新疆能源 100% 股权、化工公司 100% 股权、乌海能源 100% 股权、平庄煤业 100% 股权、神延煤炭 41% 股权、晋神能源 49% 股权、包头矿业 100% 股权、航运公司 100% 股权、煤炭运销公司 100% 股权、电子商务公司 100% 股权、港口公司 100% 股权,并以支付现金的方式购买西部能源持有的内蒙建投 100% 股权;同时,上市公司拟向不超过 35 名特定投资者发行 A 股股份募集配套资金。

本次重组的交易对方中,国家能源集团系上市公司控股股东,西部能源系国家能源集团下属的全资子公司,因此本次交易构成关联交易。

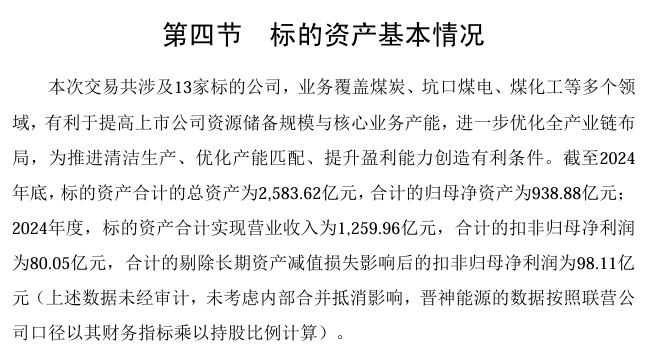

公告显示,本次交易共涉及 13 家标的公司,业务覆盖煤炭、坑口煤电、煤化工等多个领域。截至 2024 年底,标的资产合计的总资产为 2583.62 亿元,合计的归母净资产为 938.88 亿元;2024 年度,标的资产合计实现营业收入为 1259.96 亿元,合计的扣非归母净利润为 80.05 亿元,合计的剔除长期资产减值损失影响后的扣非归母净利润为 98.11 亿元 (上述数据未经审计,未考虑内部合并抵消影响)。

据了解,本次交易前,中国神华作为全球领先的以煤炭为基础的综合能源上市公司,主要经营煤炭、电力、铁路、港口、航运、煤化工六大板块业务,以煤炭采掘业务为起点,利用自有运输和销售网络,发展下游电力和化工产业,实行跨行业、跨产业纵向一体化发展和运营模式。

作为国家能源集团下属 「煤、电 (坑口煤电)、运、化」 资产整合上市平台,中国神华通过本次交易将进一步整合煤炭开采、坑口煤电、煤化工及物流服务业务板块,大幅提高上市公司资源储备规模与核心业务产能,进一步优化全产业链布局,为推进清洁生产、降低运营成本、提升持续盈利能力创造有利条件,有利于公司降低交易成本、优化产能匹配,提升公司整体盈利能力,从而实现超越简单业务叠加的 「1+1>2」 战略价值。

本次交易完成后,中国神华将进一步增强一体化运营优势,扩大主营业务规模,进一步提高上市公司质量,推动优质资源向上市公司聚集。同时,将显著增加上市公司资产规模及业务实力,总资产、净资产、营业收入等主要财务数据将明显增加,从而提升上市公司资产质量和盈利能力。

此外,中国神华还公告,公司拟进行 2025 年中期利润分配。中期利润分配金额不少于 2025 年上半年公司实现的归属于公司股东的净利润的 75%,且不超过该期间实现的归属于公司股东的净利润。

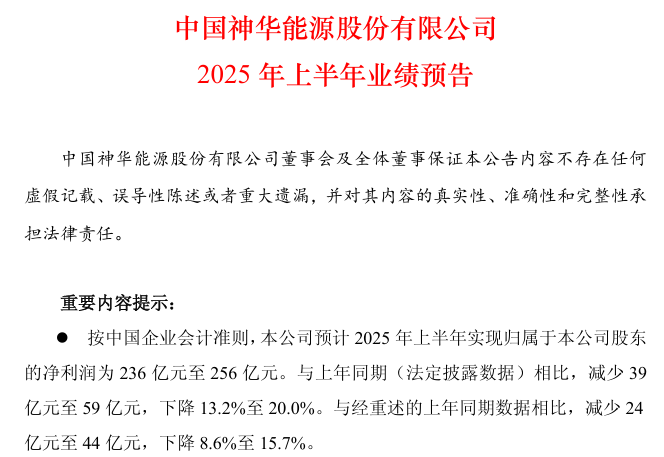

中国神华 2025 年上半年业绩预告显示,预计 2025 年上半年实现归属于公司股东的净利润为 236 亿元至 256 亿元。

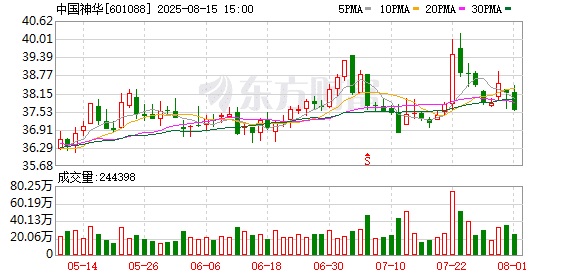

停牌前,中国神华 A 股股价报 37.56 元/股,总市值 7463 亿元。

值得一提的是,随着 「并购六条」 的深入推进和典型案例的渐次落地,极大地推动了传统行业转型升级的 「向新力」 和产业整合的 「行动力」。

以央企实践为例,2024 年 9 月 24 日以来,包括中国动力、中化装备等在内的多家央企发布重大收购方案,产业整合和升级成为主流。

尤其是近期,多家公司披露并购交易进展。7 月 29 日,中化国际披露预案,拟发行股份购买南通星辰 100% 股权,旨在快速扩充在高性能、高附加值的工程塑料领域的产品布局,尽快实现新增产品与上市公司现有产品线的协同。

同日,中化装备披露预案,拟购买益阳橡机 100% 股权和北化机 100% 股权,以进一步聚焦 「化工装备+橡胶机械」 的主业方向,有望增厚公司营业收入和利润,助力扭亏。

7 月 10 日披露草案的内蒙华电计划以发行股份及支付现金相结合的方式购买正蓝旗风电 70% 股权与正蓝旗风电 75.51% 股权。收购后,公司预计新增新能源装机 160 万千瓦,有利于构建 「风火储」 协同发展的产业布局。

(证券时报)

文章转载自东方财富