(图片系 AI 生成)

8 月 14 日,双汇发展(000895.SZ) 发布 2024 年半年度报告,2024 年上半年公司实现营业收入 275.93 亿元,同比下降 9.31%;实现归属于上市公司股东的净利润为 22.96 亿元,同比下降 19.05%。

面对这样一份营收、净利双重下滑的 「成绩单」,资本市场的反应不言而喻。8 月 14 日,双汇发展股价跌超 4%。

实际上,近年来双汇发展业绩愈发低迷,盈利能力早已大不如从前。这背后有消费升级和猪周期的双重影响,致使公司屠宰、肉制品两大支柱业务陷入增长困境。与此同时,双汇发展重金投入的生猪养殖等新项目至今仍处于亏损状态。

主业持续低迷

自 2018 年 「猪周期」 拉开序幕,以双汇发展为代表的生猪产业链企业的发展,便随着猪肉价格一同起起落落。

在猪肉价格开始上涨的 2019 年,双汇发展营收首次突破 600 亿元大关,2020 年猪肉价格持续高位,其营收攀至 739.35 亿元高峰。

但 2021 年猪肉价格开始滑落,双汇发展的业绩也陷入低迷,不仅营收端连年缩水,利润端的表现也不乐观。根据财报,2021 年至 2023 年,双汇发展分别营收 667.98 亿元、627.31 亿元和 600.97 亿元;归属净利润分别为 48.66 亿元、56.21 亿元、50.53 亿元。数据表明,双汇发展 2023 年业绩已降至 2019 年水平。

进入 2024 年,即使猪肉价格从 4 月开始大幅上涨,也没能改变公司业绩持续下滑的命运。上半年,双汇发展肉类总外销量 150.9 万吨,同比下降 7.7%,实现营业总收入 276.7 亿元,同比下降 9.3%,实现利润总额 31.5 亿元,同比下降 14.2%。

对此,公司解释称,上半年生猪价格先低后涨,毛鸡价格持续回落,行业竞争激烈。受行情、市场等影响,销量、收入、利润同比下降。

不过,钛媒体 APP 注意到,双汇发展业绩超预期下滑的背后,是其两大支柱业务的持续下滑。其中,毛利最高的肉制品业务收入下滑最为典型,2021—2023 年该板块营收分别为 273.5 亿元、271.89 亿元和 264.14 亿元,三年时间缩水了近 10 亿元。

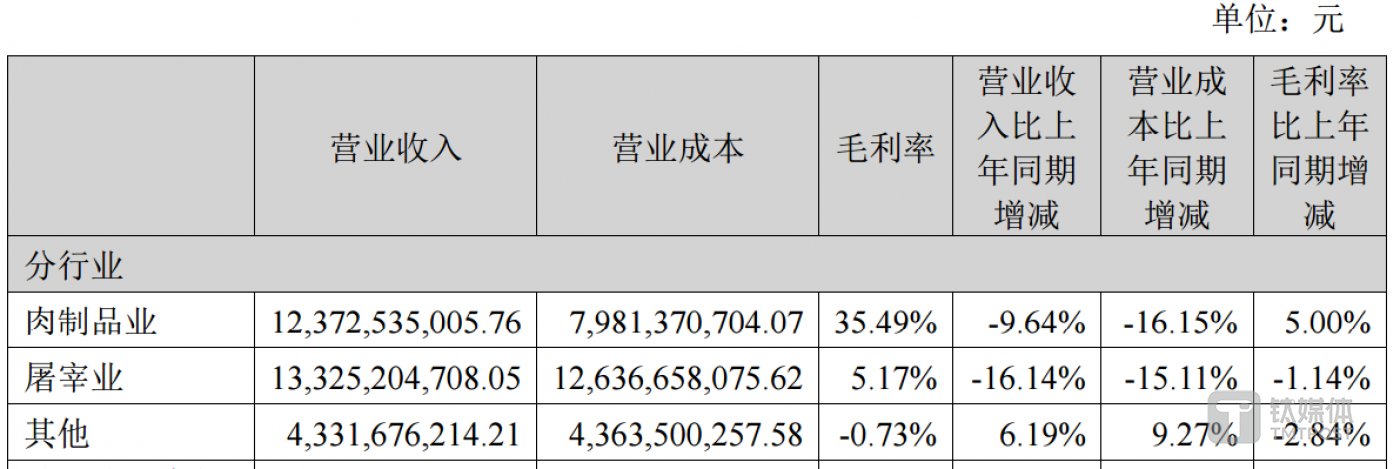

很明显,在毛利率变动不大的情况下,肉制品业务缩水直接影响的就是其盈利能力。到 2024 年上半年,双汇发展肉制品业务收入仍旧下滑 9.64%,降幅较一季度有所扩大。对此,双汇发展亦在 2024 年半年度业绩交流会上表示,由于肉制品销量下降,使公司二季度利润同比减少。

此外,公司另一核心业务屠宰收入在 2023 年下滑 7.45%,今年上半年则同比下滑 16.14%,毛利下降 1.14%。

(来源:2024 年半年报)

值得注意的是,由于上半年猪肉价格行情上涨,双汇发展借机加大生鲜猪产品出口,使得期末生鲜猪产品库存量同比下降 41.32%,公司整体存货亦有所下降。

第二曲线亏损

在肉制品业务缩水、屠宰业务盈利有限的困境下,双汇发展早早开始寻觅第二增长曲线。其中,生猪养殖、肉鸡产业化以及预制菜成为公司重点布局的方向。

2020 年 10 月,双汇发展完成了新一轮非公开增发,募集资金 70 亿元,其中 9.9 亿元投向了生猪养殖产能建设项目,33.30 亿元资金投入肉鸡产业化产能建设项目,中国双汇总部项目投入资金 7.50 亿元。

公司也曾表示,中长期来看,屠宰业和包装肉制品业依然是公司业务的重点,而未来发展较快的新产业有两个:一是上游养殖业;二是预制菜业务。

但从结果来看,生猪养殖等新项目并未给公司带来真正的收益。数据显示,2023 年,双汇发展包含畜禽养殖、预制菜业务在内的其他业务实现营收 90 亿元,同比增长 23.85%,毛利率仅为 0.95%,其他分部营业亏损高达 4.07 亿元。

2024 年上半年,其他业务实现 43.32 亿元,同比增长 6.19%,但毛利率为-0.73%。根据半年报,双汇发展 「生猪养殖产能建设项目」 已结项,但由于新项目处于运营初期、产能利用低等因素影响,项目未能实现正收益;「肉鸡产业化产能建设项目」 已结项,因行业整体供应量较大、市场消费不及预期,毛鸡价格和鸡产品价格低位运行,同时新项目运营初期团队管理尚需磨合,项目未能实现正收益。

对于上半年利润下降,公司也坦言,其他业务分部上半年盈利表现较差、同比下降较多,其中禽产业经营同比增亏,养猪业因加大整顿力度,出栏规模同比下降,养殖成绩持续改善,同比大幅减亏。

另需注意的是,双汇发展也以高分红而闻名。钛媒体 APP 梳理发现,自 2020 年以来,双汇发展的现金分红率始终保持在 90% 以上,2023 年双汇发展两次现金分红合计派现 50.24 亿元,占全年归母净利润的 99.43%。

同样,尽管上半年营收和净利润同比有所下降,但是双汇发展仍然推出中期分红预案。根据公告,公司拟向全体股东每 10 股派发现金红利 6.6 元 (含税),共计派发现金红利 22.87 亿元。

不过,公司高分红的持续性引发外界的质疑,原因是双汇发展除业绩一再不及预期外,还面临资金流动性压力。财报显示,上半年双汇发展通过低成本融资补充流动资金,期末公司货币资金增长 2.58% 至 37.32 亿元,但同时也使公司短期借款较年初增长 3.40% 至 71.37 亿元。

如此一来,在市场竞争加剧、消费不足以及流动性压力等诸多不利因素下,甚至有观点认为双汇发展应减少甚至不进行中期分红。

(本文首发钛媒体 APP,作者|杨欢)