【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

债券交易员正严阵以待一份高风险的美国通胀报告,该报告可能打乱他们的押注:即美联储本月起将开启一轮大幅降息,并持续至 2026 年。

疲软的就业数据与温和的生产者价格数据 (PPI),让交易员认定美联储在 9 月 16 日至 17 日的会议上必然降息 25 个基点,且年底前可能再跟进两次同等幅度的降息。

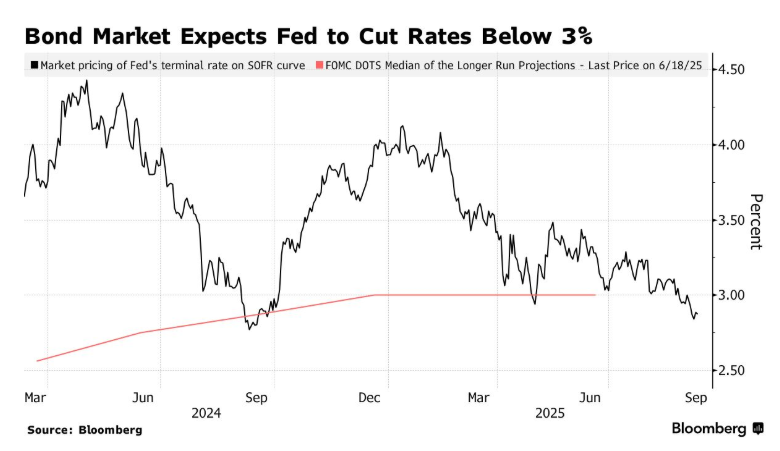

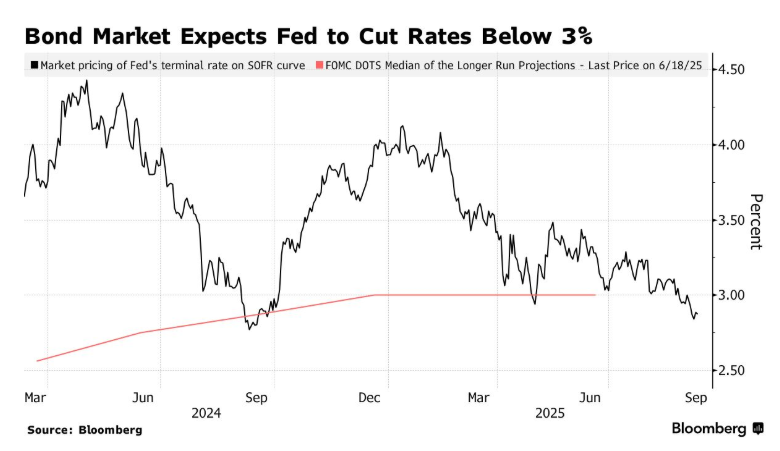

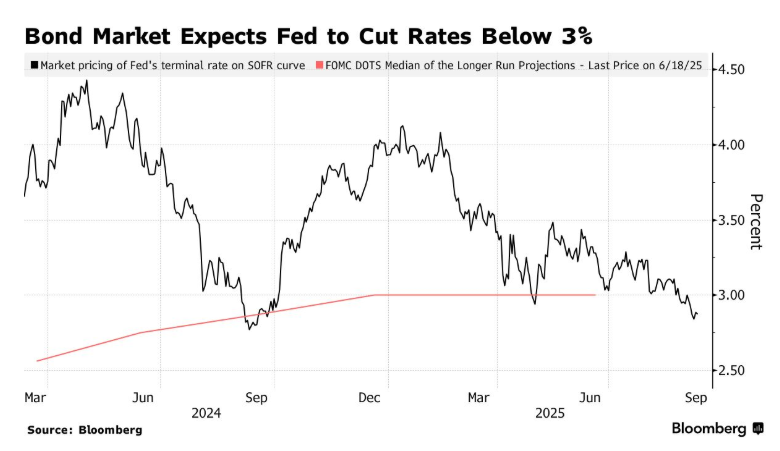

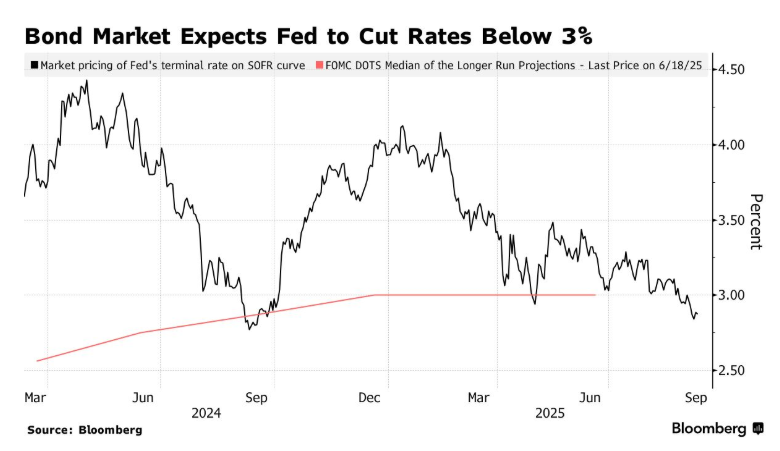

但除此之外,市场对经济风险平衡的判断已发生转变。目前的仓位布局显示,交易员认为美联储最终会将利率降至 「中性水平」 以下,通过政策刺激增长以规避衰退。

这一转变堪称 「巨变」:过去一年的大部分时间里,由于通胀表现顽固,交易员一直不敢押注如此大规模的宽松。在当前格局下,周四发布的消费者价格指数 (CPI) 报告受到的关注度大幅提升。根据经济学家的共识预期,该报告预计将显示核心 CPI 同比涨幅仍远高于美联储目标。

对美联储的降息押注已经推动美债在过去一个月反弹,其中美国 2 年期国债收益率跌至 4 月以来最低,但眼下的风险是投资者可能已过度乐观。

「债市前端 (短期债券) 的定价反映的是经济疲软预期,而非对通胀的关注,」Columbia Threadneedle 总回报债券基金投资组合经理埃德·阿勒侯赛尼 (Ed Al-Hussainy) 表示,「若市场焦点重回通胀,比如 CPI 数据 『爆表』,短期债券将面临一定脆弱性。」

周三发布的报告显示,8 月 PPI 意外下跌。该数据公布后,美债收益率走低:与美联储政策前景关联最紧密的 2 年期国债收益率周三最多下跌 5 个基点,至 3.51%。周四截至发稿,该收益率小幅波动,报 3.55%。

彭博宏观策略师卡梅伦·克赖斯 (Cameron Crise) 表示:「PPI 数据并未对美联储重启宽松周期构成任何阻碍,但若观察计入个人消费支出 (PCE) 的成分,其鸽派程度则不及整体与核心 PPI 的意外下跌。」

交易员目前押注年底前将有 3 次 25 个基点的降息,且到 2026 年同期可能再进行数次同等幅度的降息。这将使联邦基金利率降至略低于 3% 的水平——6 月时美联储官员预测的 「长期利率」(被视为 「中性利率」 的替代指标,既不刺激也不抑制增长) 正是 3%。

通胀粘性与降息押注的博弈

即便经济学家预测 8 月核心 CPI 同比涨幅仍将维持在 3.1%,市场依旧对美联储政策路径做出上述判断。

「在通胀顽固的背景下,市场竟定价如此大规模的降息——如此之快的降息节奏,这令人难以置信,」 美国银行美国利率策略主管梅根·斯威伯 (Meghan Swiber) 表示,「我们认为,市场在交易本轮降息周期的利率低谷时,可能已将 3% 视为上限。」

她指出,若 CPI 数据显示的通胀上涨主要由 「与商品关税相关的通胀」 推动——部分美联储官员称这类通胀可能是暂时的,那么上述定价格局或仍将延续。

美联储 6 月发布的官员预测中值显示,2026 年和 2027 年联邦基金利率将分别收于 3.63% 和 3.38%,而当前联邦基金利率区间为 4.25% 至 4.5%。下周,官员们还将发布最新的利率预测 (即 「点阵图」)。

政治因素影响市场定价

由于市场预期美联储将重启降息,且其他发达经济体央行今年已大幅降息,全球债市近期持续反弹。但长期债券表现滞后,因投资者对政府支出仍持谨慎态度。上周,美国 30 年期国债收益率一度攀升至约 5%(7 月以来最高),随后因劳动力市场疲软迹象显现而回落。

当然,市场当前的仓位布局,部分反映了美国总统特朗普对美联储主席鲍威尔的反复批评,及其对央行政策的广泛干预。

「从未来一年联邦基金利率前景来看,这里还存在一些政治经济因素。显然,如今在美联储任职的一个隐含要求是,你必须支持降息,而且要大幅降息,」 派珀·桑德勒公司 (Piper Sandler) 全球资产配置主管、前美联储经济学家本森·达勒姆 (Benson Durham) 表示。

目前,鲍威尔及其他美联储官员均表示,当前关键利率高于中性水平,即政策仍在通过抑制经济来降温通胀。

机构展望:衰退担忧推升宽松需求

摩根士丹利全球宏观策略主管马修·霍恩巴赫 (Matthew Hornbach) 在与同事合著的报告中表示,投资者对经济下行风险的担忧将加剧,进而推动对美联储宽松的需求。

「我们认为,投资者将推动市场押注美联储政策利率低谷将其远低于 2024 年 9 月时的预期,」 霍恩巴赫及其同事写道。他们所指的是去年,当时交易员认为本轮周期联邦基金利率最低将跌至 2.7% 左右。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

债券交易员正严阵以待一份高风险的美国通胀报告,该报告可能打乱他们的押注:即美联储本月起将开启一轮大幅降息,并持续至 2026 年。

疲软的就业数据与温和的生产者价格数据 (PPI),让交易员认定美联储在 9 月 16 日至 17 日的会议上必然降息 25 个基点,且年底前可能再跟进两次同等幅度的降息。

但除此之外,市场对经济风险平衡的判断已发生转变。目前的仓位布局显示,交易员认为美联储最终会将利率降至 「中性水平」 以下,通过政策刺激增长以规避衰退。

这一转变堪称 「巨变」:过去一年的大部分时间里,由于通胀表现顽固,交易员一直不敢押注如此大规模的宽松。在当前格局下,周四发布的消费者价格指数 (CPI) 报告受到的关注度大幅提升。根据经济学家的共识预期,该报告预计将显示核心 CPI 同比涨幅仍远高于美联储目标。

对美联储的降息押注已经推动美债在过去一个月反弹,其中美国 2 年期国债收益率跌至 4 月以来最低,但眼下的风险是投资者可能已过度乐观。

「债市前端 (短期债券) 的定价反映的是经济疲软预期,而非对通胀的关注,」Columbia Threadneedle 总回报债券基金投资组合经理埃德·阿勒侯赛尼 (Ed Al-Hussainy) 表示,「若市场焦点重回通胀,比如 CPI 数据 『爆表』,短期债券将面临一定脆弱性。」

周三发布的报告显示,8 月 PPI 意外下跌。该数据公布后,美债收益率走低:与美联储政策前景关联最紧密的 2 年期国债收益率周三最多下跌 5 个基点,至 3.51%。周四截至发稿,该收益率小幅波动,报 3.55%。

彭博宏观策略师卡梅伦·克赖斯 (Cameron Crise) 表示:「PPI 数据并未对美联储重启宽松周期构成任何阻碍,但若观察计入个人消费支出 (PCE) 的成分,其鸽派程度则不及整体与核心 PPI 的意外下跌。」

交易员目前押注年底前将有 3 次 25 个基点的降息,且到 2026 年同期可能再进行数次同等幅度的降息。这将使联邦基金利率降至略低于 3% 的水平——6 月时美联储官员预测的 「长期利率」(被视为 「中性利率」 的替代指标,既不刺激也不抑制增长) 正是 3%。

通胀粘性与降息押注的博弈

即便经济学家预测 8 月核心 CPI 同比涨幅仍将维持在 3.1%,市场依旧对美联储政策路径做出上述判断。

「在通胀顽固的背景下,市场竟定价如此大规模的降息——如此之快的降息节奏,这令人难以置信,」 美国银行美国利率策略主管梅根·斯威伯 (Meghan Swiber) 表示,「我们认为,市场在交易本轮降息周期的利率低谷时,可能已将 3% 视为上限。」

她指出,若 CPI 数据显示的通胀上涨主要由 「与商品关税相关的通胀」 推动——部分美联储官员称这类通胀可能是暂时的,那么上述定价格局或仍将延续。

美联储 6 月发布的官员预测中值显示,2026 年和 2027 年联邦基金利率将分别收于 3.63% 和 3.38%,而当前联邦基金利率区间为 4.25% 至 4.5%。下周,官员们还将发布最新的利率预测 (即 「点阵图」)。

政治因素影响市场定价

由于市场预期美联储将重启降息,且其他发达经济体央行今年已大幅降息,全球债市近期持续反弹。但长期债券表现滞后,因投资者对政府支出仍持谨慎态度。上周,美国 30 年期国债收益率一度攀升至约 5%(7 月以来最高),随后因劳动力市场疲软迹象显现而回落。

当然,市场当前的仓位布局,部分反映了美国总统特朗普对美联储主席鲍威尔的反复批评,及其对央行政策的广泛干预。

「从未来一年联邦基金利率前景来看,这里还存在一些政治经济因素。显然,如今在美联储任职的一个隐含要求是,你必须支持降息,而且要大幅降息,」 派珀·桑德勒公司 (Piper Sandler) 全球资产配置主管、前美联储经济学家本森·达勒姆 (Benson Durham) 表示。

目前,鲍威尔及其他美联储官员均表示,当前关键利率高于中性水平,即政策仍在通过抑制经济来降温通胀。

机构展望:衰退担忧推升宽松需求

摩根士丹利全球宏观策略主管马修·霍恩巴赫 (Matthew Hornbach) 在与同事合著的报告中表示,投资者对经济下行风险的担忧将加剧,进而推动对美联储宽松的需求。

「我们认为,投资者将推动市场押注美联储政策利率低谷将其远低于 2024 年 9 月时的预期,」 霍恩巴赫及其同事写道。他们所指的是去年,当时交易员认为本轮周期联邦基金利率最低将跌至 2.7% 左右。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

债券交易员正严阵以待一份高风险的美国通胀报告,该报告可能打乱他们的押注:即美联储本月起将开启一轮大幅降息,并持续至 2026 年。

疲软的就业数据与温和的生产者价格数据 (PPI),让交易员认定美联储在 9 月 16 日至 17 日的会议上必然降息 25 个基点,且年底前可能再跟进两次同等幅度的降息。

但除此之外,市场对经济风险平衡的判断已发生转变。目前的仓位布局显示,交易员认为美联储最终会将利率降至 「中性水平」 以下,通过政策刺激增长以规避衰退。

这一转变堪称 「巨变」:过去一年的大部分时间里,由于通胀表现顽固,交易员一直不敢押注如此大规模的宽松。在当前格局下,周四发布的消费者价格指数 (CPI) 报告受到的关注度大幅提升。根据经济学家的共识预期,该报告预计将显示核心 CPI 同比涨幅仍远高于美联储目标。

对美联储的降息押注已经推动美债在过去一个月反弹,其中美国 2 年期国债收益率跌至 4 月以来最低,但眼下的风险是投资者可能已过度乐观。

「债市前端 (短期债券) 的定价反映的是经济疲软预期,而非对通胀的关注,」Columbia Threadneedle 总回报债券基金投资组合经理埃德·阿勒侯赛尼 (Ed Al-Hussainy) 表示,「若市场焦点重回通胀,比如 CPI 数据 『爆表』,短期债券将面临一定脆弱性。」

周三发布的报告显示,8 月 PPI 意外下跌。该数据公布后,美债收益率走低:与美联储政策前景关联最紧密的 2 年期国债收益率周三最多下跌 5 个基点,至 3.51%。周四截至发稿,该收益率小幅波动,报 3.55%。

彭博宏观策略师卡梅伦·克赖斯 (Cameron Crise) 表示:「PPI 数据并未对美联储重启宽松周期构成任何阻碍,但若观察计入个人消费支出 (PCE) 的成分,其鸽派程度则不及整体与核心 PPI 的意外下跌。」

交易员目前押注年底前将有 3 次 25 个基点的降息,且到 2026 年同期可能再进行数次同等幅度的降息。这将使联邦基金利率降至略低于 3% 的水平——6 月时美联储官员预测的 「长期利率」(被视为 「中性利率」 的替代指标,既不刺激也不抑制增长) 正是 3%。

通胀粘性与降息押注的博弈

即便经济学家预测 8 月核心 CPI 同比涨幅仍将维持在 3.1%,市场依旧对美联储政策路径做出上述判断。

「在通胀顽固的背景下,市场竟定价如此大规模的降息——如此之快的降息节奏,这令人难以置信,」 美国银行美国利率策略主管梅根·斯威伯 (Meghan Swiber) 表示,「我们认为,市场在交易本轮降息周期的利率低谷时,可能已将 3% 视为上限。」

她指出,若 CPI 数据显示的通胀上涨主要由 「与商品关税相关的通胀」 推动——部分美联储官员称这类通胀可能是暂时的,那么上述定价格局或仍将延续。

美联储 6 月发布的官员预测中值显示,2026 年和 2027 年联邦基金利率将分别收于 3.63% 和 3.38%,而当前联邦基金利率区间为 4.25% 至 4.5%。下周,官员们还将发布最新的利率预测 (即 「点阵图」)。

政治因素影响市场定价

由于市场预期美联储将重启降息,且其他发达经济体央行今年已大幅降息,全球债市近期持续反弹。但长期债券表现滞后,因投资者对政府支出仍持谨慎态度。上周,美国 30 年期国债收益率一度攀升至约 5%(7 月以来最高),随后因劳动力市场疲软迹象显现而回落。

当然,市场当前的仓位布局,部分反映了美国总统特朗普对美联储主席鲍威尔的反复批评,及其对央行政策的广泛干预。

「从未来一年联邦基金利率前景来看,这里还存在一些政治经济因素。显然,如今在美联储任职的一个隐含要求是,你必须支持降息,而且要大幅降息,」 派珀·桑德勒公司 (Piper Sandler) 全球资产配置主管、前美联储经济学家本森·达勒姆 (Benson Durham) 表示。

目前,鲍威尔及其他美联储官员均表示,当前关键利率高于中性水平,即政策仍在通过抑制经济来降温通胀。

机构展望:衰退担忧推升宽松需求

摩根士丹利全球宏观策略主管马修·霍恩巴赫 (Matthew Hornbach) 在与同事合著的报告中表示,投资者对经济下行风险的担忧将加剧,进而推动对美联储宽松的需求。

「我们认为,投资者将推动市场押注美联储政策利率低谷将其远低于 2024 年 9 月时的预期,」 霍恩巴赫及其同事写道。他们所指的是去年,当时交易员认为本轮周期联邦基金利率最低将跌至 2.7% 左右。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

债券交易员正严阵以待一份高风险的美国通胀报告,该报告可能打乱他们的押注:即美联储本月起将开启一轮大幅降息,并持续至 2026 年。

疲软的就业数据与温和的生产者价格数据 (PPI),让交易员认定美联储在 9 月 16 日至 17 日的会议上必然降息 25 个基点,且年底前可能再跟进两次同等幅度的降息。

但除此之外,市场对经济风险平衡的判断已发生转变。目前的仓位布局显示,交易员认为美联储最终会将利率降至 「中性水平」 以下,通过政策刺激增长以规避衰退。

这一转变堪称 「巨变」:过去一年的大部分时间里,由于通胀表现顽固,交易员一直不敢押注如此大规模的宽松。在当前格局下,周四发布的消费者价格指数 (CPI) 报告受到的关注度大幅提升。根据经济学家的共识预期,该报告预计将显示核心 CPI 同比涨幅仍远高于美联储目标。

对美联储的降息押注已经推动美债在过去一个月反弹,其中美国 2 年期国债收益率跌至 4 月以来最低,但眼下的风险是投资者可能已过度乐观。

「债市前端 (短期债券) 的定价反映的是经济疲软预期,而非对通胀的关注,」Columbia Threadneedle 总回报债券基金投资组合经理埃德·阿勒侯赛尼 (Ed Al-Hussainy) 表示,「若市场焦点重回通胀,比如 CPI 数据 『爆表』,短期债券将面临一定脆弱性。」

周三发布的报告显示,8 月 PPI 意外下跌。该数据公布后,美债收益率走低:与美联储政策前景关联最紧密的 2 年期国债收益率周三最多下跌 5 个基点,至 3.51%。周四截至发稿,该收益率小幅波动,报 3.55%。

彭博宏观策略师卡梅伦·克赖斯 (Cameron Crise) 表示:「PPI 数据并未对美联储重启宽松周期构成任何阻碍,但若观察计入个人消费支出 (PCE) 的成分,其鸽派程度则不及整体与核心 PPI 的意外下跌。」

交易员目前押注年底前将有 3 次 25 个基点的降息,且到 2026 年同期可能再进行数次同等幅度的降息。这将使联邦基金利率降至略低于 3% 的水平——6 月时美联储官员预测的 「长期利率」(被视为 「中性利率」 的替代指标,既不刺激也不抑制增长) 正是 3%。

通胀粘性与降息押注的博弈

即便经济学家预测 8 月核心 CPI 同比涨幅仍将维持在 3.1%,市场依旧对美联储政策路径做出上述判断。

「在通胀顽固的背景下,市场竟定价如此大规模的降息——如此之快的降息节奏,这令人难以置信,」 美国银行美国利率策略主管梅根·斯威伯 (Meghan Swiber) 表示,「我们认为,市场在交易本轮降息周期的利率低谷时,可能已将 3% 视为上限。」

她指出,若 CPI 数据显示的通胀上涨主要由 「与商品关税相关的通胀」 推动——部分美联储官员称这类通胀可能是暂时的,那么上述定价格局或仍将延续。

美联储 6 月发布的官员预测中值显示,2026 年和 2027 年联邦基金利率将分别收于 3.63% 和 3.38%,而当前联邦基金利率区间为 4.25% 至 4.5%。下周,官员们还将发布最新的利率预测 (即 「点阵图」)。

政治因素影响市场定价

由于市场预期美联储将重启降息,且其他发达经济体央行今年已大幅降息,全球债市近期持续反弹。但长期债券表现滞后,因投资者对政府支出仍持谨慎态度。上周,美国 30 年期国债收益率一度攀升至约 5%(7 月以来最高),随后因劳动力市场疲软迹象显现而回落。

当然,市场当前的仓位布局,部分反映了美国总统特朗普对美联储主席鲍威尔的反复批评,及其对央行政策的广泛干预。

「从未来一年联邦基金利率前景来看,这里还存在一些政治经济因素。显然,如今在美联储任职的一个隐含要求是,你必须支持降息,而且要大幅降息,」 派珀·桑德勒公司 (Piper Sandler) 全球资产配置主管、前美联储经济学家本森·达勒姆 (Benson Durham) 表示。

目前,鲍威尔及其他美联储官员均表示,当前关键利率高于中性水平,即政策仍在通过抑制经济来降温通胀。

机构展望:衰退担忧推升宽松需求

摩根士丹利全球宏观策略主管马修·霍恩巴赫 (Matthew Hornbach) 在与同事合著的报告中表示,投资者对经济下行风险的担忧将加剧,进而推动对美联储宽松的需求。

「我们认为,投资者将推动市场押注美联储政策利率低谷将其远低于 2024 年 9 月时的预期,」 霍恩巴赫及其同事写道。他们所指的是去年,当时交易员认为本轮周期联邦基金利率最低将跌至 2.7% 左右。