【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

今年,随着美联储重启降息周期的预期扭转了市场对美国国债的普遍看空情绪,美国国债的表现在主要主权债券市场中跃居榜首。

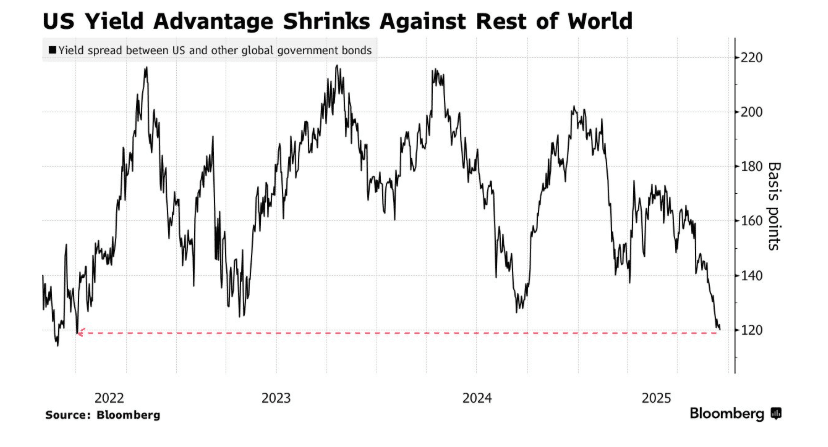

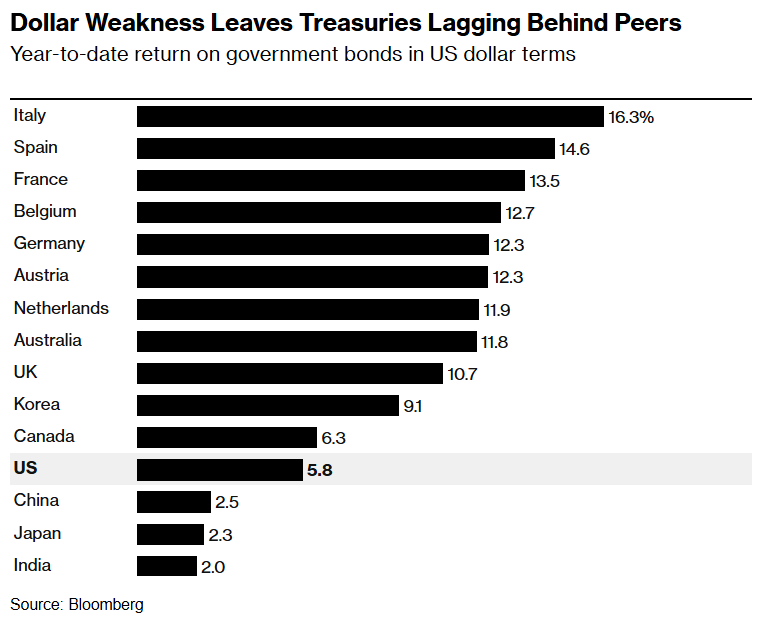

根据彭博指数,以本币计价,2025 年美国国债回报率达 5.8%,在全球 15 大债券市场中表现最佳。从本轮涨势的幅度来看,美国国债相对全球同类债券的额外收益率虽仍显著,但已降至三年低点。

诚然,对于持有以美元计价的投资者而言,美元走弱推高了海外资产相对美国国债的回报。但剔除汇率因素,仅对比债券本身表现会发现,在一系列利空消息冲击下,其他主要市场的主权债表现均落后。这些利空消息包括法国等国财政赤字扩大、日本央行立场偏鹰,以及中国股市飙升。

「美联储降息并非在经济强劲时进行,而是为应对经济疲软,这应成为美国国债跑赢的基础,」 拥有 25 年债市研究经验的新加坡道明证券亚太区高级利率策略师普拉尚特·纽纳哈 (Prashant Newnaha) 表示,「相比之下,从日本到英国再到法国,这些国家都面临从财政到政治的多重问题,打击了其国债的市场情绪。」

美联储即将降息的预期,已远超数月前围绕美国国债的担忧情绪。当时,由于担忧美国赤字占国内生产总值 (GDP) 的比例持续高于 6%,许多分析师对美国国债转为看空。

分析师还指出了一系列额外利空因素:特朗普强硬的关税政策削弱了 「美国例外论」,且他对美联储主席鲍威尔的批评被视为损害央行独立性。

如今,市场焦点主要集中在政策宽松节奏上:掉期交易员预计,到年底美联储将累计降息三次 (每次 25 个基点),首次降息将在美东时间周三的会议上落地。本月早些时候公布的美国就业数据降温,甚至让市场一度预期本周存在降息 50 个基点的可能性。

今年以来,美国 10 年期国债收益率已下跌约 50 个基点,目前徘徊在五个月低点附近。相比之下,中国同期限国债收益率上涨约 20 个基点,法国上涨近 30 个基点,日本则上涨近 50 个基点。

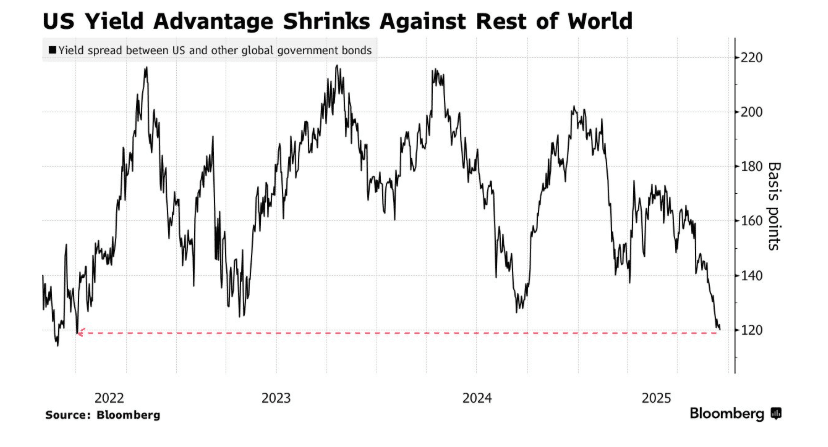

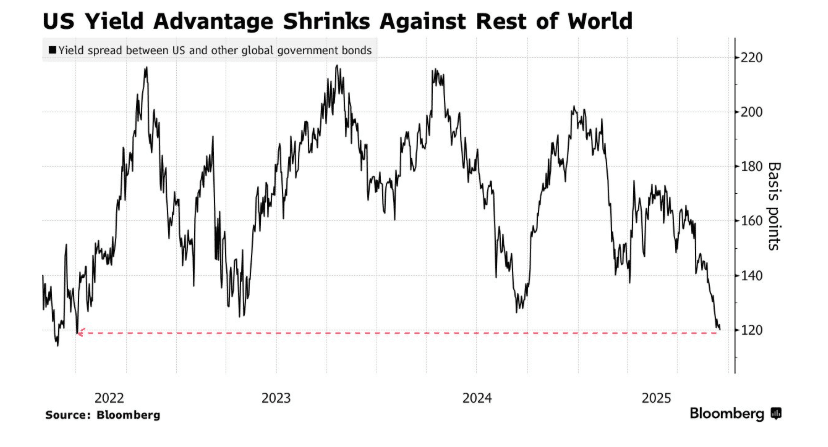

根据彭博美国国债总回报指数与全球非美主权债同类指数的利差,周一美国国债相对其他全球主权债的收益率优势已从 1 月的 200 多个基点收窄至 120 个基点。

「从日本到英国再到法国,多个国家的长期国债都受到财政和供给担忧的冲击,」 悉尼野村控股 (Nomura Holdings Inc.) 策略师安德鲁·泰斯赫斯特 (Andrew Ticehurst) 表示。相反,他指出,美国疲软的就业数据和美联储的鸽派信号 「目前似乎占据主导,推动美国国债走高」。

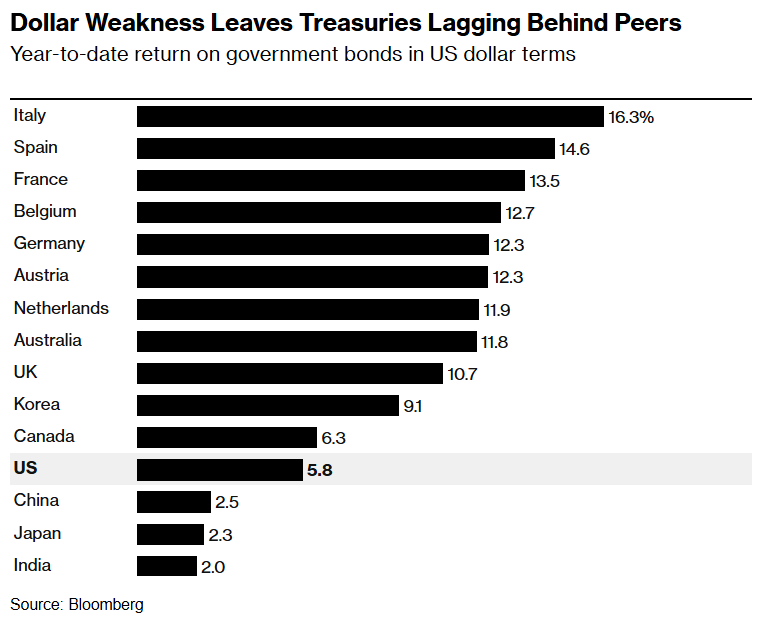

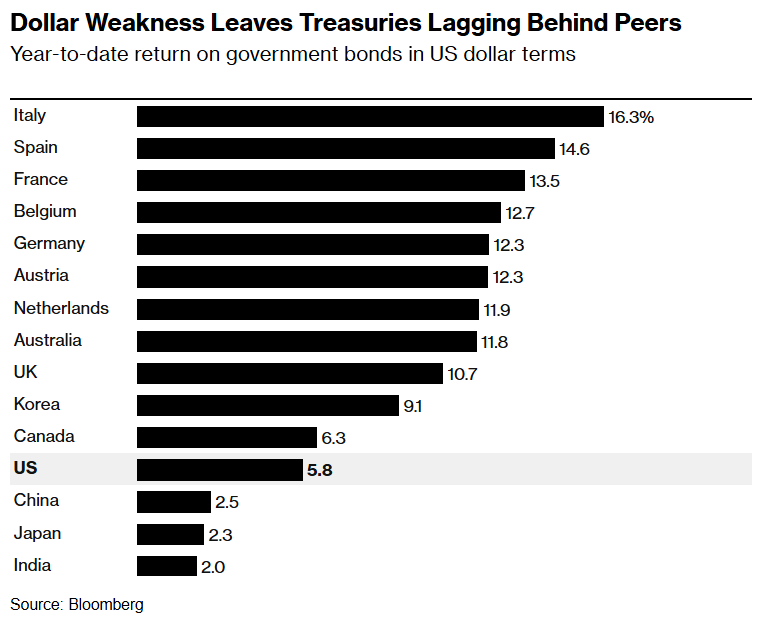

尽管以本币计价来看,美国国债今年击败了所有对手,但若计入汇率波动,情况则大不相同。

今年美元下跌,使得投资非美货币计价资产的美元投资者获得了额外回报。按这一指标衡量,意大利国债是 2025 年表现最佳的主要债市,回报率达 16%,西班牙紧随其后,回报率为 15%。

贝莱德集团等机构认为,美国国债以外的主权债存在更好的投资机会。

「从相对价值角度看,目前我们更青睐欧洲国债,甚至英国国债,而非美国国债,」 伦敦贝莱德欧洲、中东和非洲 (EMEA) 基本面固定收益联席主管西蒙·布伦德尔 (Simon Blundell) 表示,「在我们的全球委托投资和基金中,我们更倾向于投资欧洲资产并通过对冲工具将其风险敞口转换为美元 。」

不过,美联储新一轮宽松的预期仍可能推动美国国债进一步上涨,使其能够克服美元走弱的拖累。

「目前几乎已无悬念——美联储本月将实施降息,」 伦敦 MFS 投资管理公司 (MFS Investment Management) 高级董事总经理伯努瓦·安妮 (Benoit Anne) 上周在报告中写道。他指出,美国疲软的非农就业数据 「至少从短期来看,为做多美国长期国债提供了支撑」。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

今年,随着美联储重启降息周期的预期扭转了市场对美国国债的普遍看空情绪,美国国债的表现在主要主权债券市场中跃居榜首。

根据彭博指数,以本币计价,2025 年美国国债回报率达 5.8%,在全球 15 大债券市场中表现最佳。从本轮涨势的幅度来看,美国国债相对全球同类债券的额外收益率虽仍显著,但已降至三年低点。

诚然,对于持有以美元计价的投资者而言,美元走弱推高了海外资产相对美国国债的回报。但剔除汇率因素,仅对比债券本身表现会发现,在一系列利空消息冲击下,其他主要市场的主权债表现均落后。这些利空消息包括法国等国财政赤字扩大、日本央行立场偏鹰,以及中国股市飙升。

「美联储降息并非在经济强劲时进行,而是为应对经济疲软,这应成为美国国债跑赢的基础,」 拥有 25 年债市研究经验的新加坡道明证券亚太区高级利率策略师普拉尚特·纽纳哈 (Prashant Newnaha) 表示,「相比之下,从日本到英国再到法国,这些国家都面临从财政到政治的多重问题,打击了其国债的市场情绪。」

美联储即将降息的预期,已远超数月前围绕美国国债的担忧情绪。当时,由于担忧美国赤字占国内生产总值 (GDP) 的比例持续高于 6%,许多分析师对美国国债转为看空。

分析师还指出了一系列额外利空因素:特朗普强硬的关税政策削弱了 「美国例外论」,且他对美联储主席鲍威尔的批评被视为损害央行独立性。

如今,市场焦点主要集中在政策宽松节奏上:掉期交易员预计,到年底美联储将累计降息三次 (每次 25 个基点),首次降息将在美东时间周三的会议上落地。本月早些时候公布的美国就业数据降温,甚至让市场一度预期本周存在降息 50 个基点的可能性。

今年以来,美国 10 年期国债收益率已下跌约 50 个基点,目前徘徊在五个月低点附近。相比之下,中国同期限国债收益率上涨约 20 个基点,法国上涨近 30 个基点,日本则上涨近 50 个基点。

根据彭博美国国债总回报指数与全球非美主权债同类指数的利差,周一美国国债相对其他全球主权债的收益率优势已从 1 月的 200 多个基点收窄至 120 个基点。

「从日本到英国再到法国,多个国家的长期国债都受到财政和供给担忧的冲击,」 悉尼野村控股 (Nomura Holdings Inc.) 策略师安德鲁·泰斯赫斯特 (Andrew Ticehurst) 表示。相反,他指出,美国疲软的就业数据和美联储的鸽派信号 「目前似乎占据主导,推动美国国债走高」。

尽管以本币计价来看,美国国债今年击败了所有对手,但若计入汇率波动,情况则大不相同。

今年美元下跌,使得投资非美货币计价资产的美元投资者获得了额外回报。按这一指标衡量,意大利国债是 2025 年表现最佳的主要债市,回报率达 16%,西班牙紧随其后,回报率为 15%。

贝莱德集团等机构认为,美国国债以外的主权债存在更好的投资机会。

「从相对价值角度看,目前我们更青睐欧洲国债,甚至英国国债,而非美国国债,」 伦敦贝莱德欧洲、中东和非洲 (EMEA) 基本面固定收益联席主管西蒙·布伦德尔 (Simon Blundell) 表示,「在我们的全球委托投资和基金中,我们更倾向于投资欧洲资产并通过对冲工具将其风险敞口转换为美元 。」

不过,美联储新一轮宽松的预期仍可能推动美国国债进一步上涨,使其能够克服美元走弱的拖累。

「目前几乎已无悬念——美联储本月将实施降息,」 伦敦 MFS 投资管理公司 (MFS Investment Management) 高级董事总经理伯努瓦·安妮 (Benoit Anne) 上周在报告中写道。他指出,美国疲软的非农就业数据 「至少从短期来看,为做多美国长期国债提供了支撑」。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

今年,随着美联储重启降息周期的预期扭转了市场对美国国债的普遍看空情绪,美国国债的表现在主要主权债券市场中跃居榜首。

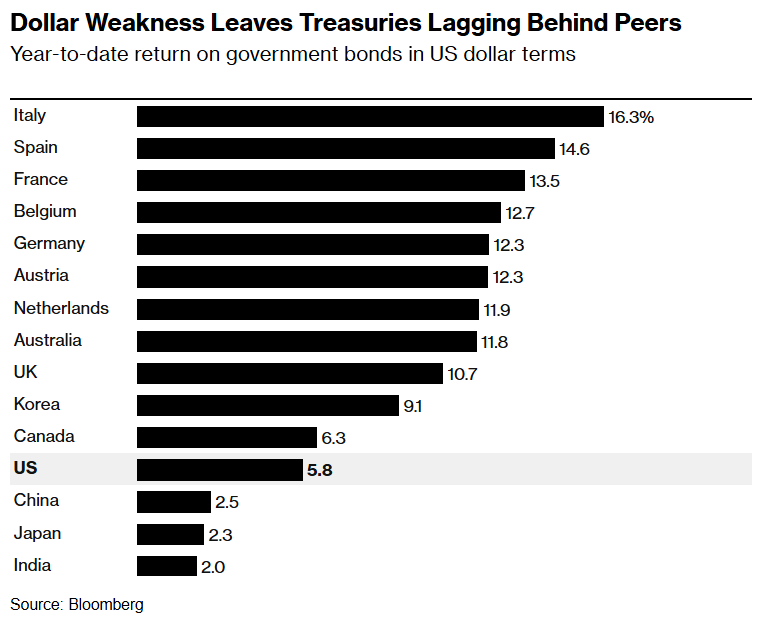

根据彭博指数,以本币计价,2025 年美国国债回报率达 5.8%,在全球 15 大债券市场中表现最佳。从本轮涨势的幅度来看,美国国债相对全球同类债券的额外收益率虽仍显著,但已降至三年低点。

诚然,对于持有以美元计价的投资者而言,美元走弱推高了海外资产相对美国国债的回报。但剔除汇率因素,仅对比债券本身表现会发现,在一系列利空消息冲击下,其他主要市场的主权债表现均落后。这些利空消息包括法国等国财政赤字扩大、日本央行立场偏鹰,以及中国股市飙升。

「美联储降息并非在经济强劲时进行,而是为应对经济疲软,这应成为美国国债跑赢的基础,」 拥有 25 年债市研究经验的新加坡道明证券亚太区高级利率策略师普拉尚特·纽纳哈 (Prashant Newnaha) 表示,「相比之下,从日本到英国再到法国,这些国家都面临从财政到政治的多重问题,打击了其国债的市场情绪。」

美联储即将降息的预期,已远超数月前围绕美国国债的担忧情绪。当时,由于担忧美国赤字占国内生产总值 (GDP) 的比例持续高于 6%,许多分析师对美国国债转为看空。

分析师还指出了一系列额外利空因素:特朗普强硬的关税政策削弱了 「美国例外论」,且他对美联储主席鲍威尔的批评被视为损害央行独立性。

如今,市场焦点主要集中在政策宽松节奏上:掉期交易员预计,到年底美联储将累计降息三次 (每次 25 个基点),首次降息将在美东时间周三的会议上落地。本月早些时候公布的美国就业数据降温,甚至让市场一度预期本周存在降息 50 个基点的可能性。

今年以来,美国 10 年期国债收益率已下跌约 50 个基点,目前徘徊在五个月低点附近。相比之下,中国同期限国债收益率上涨约 20 个基点,法国上涨近 30 个基点,日本则上涨近 50 个基点。

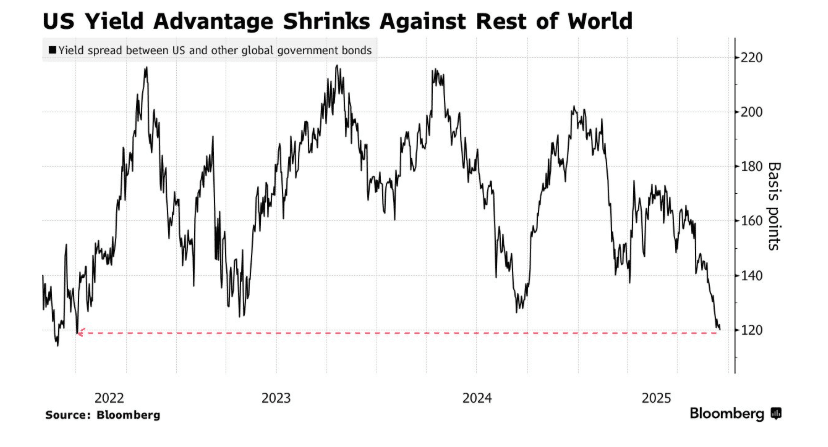

根据彭博美国国债总回报指数与全球非美主权债同类指数的利差,周一美国国债相对其他全球主权债的收益率优势已从 1 月的 200 多个基点收窄至 120 个基点。

「从日本到英国再到法国,多个国家的长期国债都受到财政和供给担忧的冲击,」 悉尼野村控股 (Nomura Holdings Inc.) 策略师安德鲁·泰斯赫斯特 (Andrew Ticehurst) 表示。相反,他指出,美国疲软的就业数据和美联储的鸽派信号 「目前似乎占据主导,推动美国国债走高」。

尽管以本币计价来看,美国国债今年击败了所有对手,但若计入汇率波动,情况则大不相同。

今年美元下跌,使得投资非美货币计价资产的美元投资者获得了额外回报。按这一指标衡量,意大利国债是 2025 年表现最佳的主要债市,回报率达 16%,西班牙紧随其后,回报率为 15%。

贝莱德集团等机构认为,美国国债以外的主权债存在更好的投资机会。

「从相对价值角度看,目前我们更青睐欧洲国债,甚至英国国债,而非美国国债,」 伦敦贝莱德欧洲、中东和非洲 (EMEA) 基本面固定收益联席主管西蒙·布伦德尔 (Simon Blundell) 表示,「在我们的全球委托投资和基金中,我们更倾向于投资欧洲资产并通过对冲工具将其风险敞口转换为美元 。」

不过,美联储新一轮宽松的预期仍可能推动美国国债进一步上涨,使其能够克服美元走弱的拖累。

「目前几乎已无悬念——美联储本月将实施降息,」 伦敦 MFS 投资管理公司 (MFS Investment Management) 高级董事总经理伯努瓦·安妮 (Benoit Anne) 上周在报告中写道。他指出,美国疲软的非农就业数据 「至少从短期来看,为做多美国长期国债提供了支撑」。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

今年,随着美联储重启降息周期的预期扭转了市场对美国国债的普遍看空情绪,美国国债的表现在主要主权债券市场中跃居榜首。

根据彭博指数,以本币计价,2025 年美国国债回报率达 5.8%,在全球 15 大债券市场中表现最佳。从本轮涨势的幅度来看,美国国债相对全球同类债券的额外收益率虽仍显著,但已降至三年低点。

诚然,对于持有以美元计价的投资者而言,美元走弱推高了海外资产相对美国国债的回报。但剔除汇率因素,仅对比债券本身表现会发现,在一系列利空消息冲击下,其他主要市场的主权债表现均落后。这些利空消息包括法国等国财政赤字扩大、日本央行立场偏鹰,以及中国股市飙升。

「美联储降息并非在经济强劲时进行,而是为应对经济疲软,这应成为美国国债跑赢的基础,」 拥有 25 年债市研究经验的新加坡道明证券亚太区高级利率策略师普拉尚特·纽纳哈 (Prashant Newnaha) 表示,「相比之下,从日本到英国再到法国,这些国家都面临从财政到政治的多重问题,打击了其国债的市场情绪。」

美联储即将降息的预期,已远超数月前围绕美国国债的担忧情绪。当时,由于担忧美国赤字占国内生产总值 (GDP) 的比例持续高于 6%,许多分析师对美国国债转为看空。

分析师还指出了一系列额外利空因素:特朗普强硬的关税政策削弱了 「美国例外论」,且他对美联储主席鲍威尔的批评被视为损害央行独立性。

如今,市场焦点主要集中在政策宽松节奏上:掉期交易员预计,到年底美联储将累计降息三次 (每次 25 个基点),首次降息将在美东时间周三的会议上落地。本月早些时候公布的美国就业数据降温,甚至让市场一度预期本周存在降息 50 个基点的可能性。

今年以来,美国 10 年期国债收益率已下跌约 50 个基点,目前徘徊在五个月低点附近。相比之下,中国同期限国债收益率上涨约 20 个基点,法国上涨近 30 个基点,日本则上涨近 50 个基点。

根据彭博美国国债总回报指数与全球非美主权债同类指数的利差,周一美国国债相对其他全球主权债的收益率优势已从 1 月的 200 多个基点收窄至 120 个基点。

「从日本到英国再到法国,多个国家的长期国债都受到财政和供给担忧的冲击,」 悉尼野村控股 (Nomura Holdings Inc.) 策略师安德鲁·泰斯赫斯特 (Andrew Ticehurst) 表示。相反,他指出,美国疲软的就业数据和美联储的鸽派信号 「目前似乎占据主导,推动美国国债走高」。

尽管以本币计价来看,美国国债今年击败了所有对手,但若计入汇率波动,情况则大不相同。

今年美元下跌,使得投资非美货币计价资产的美元投资者获得了额外回报。按这一指标衡量,意大利国债是 2025 年表现最佳的主要债市,回报率达 16%,西班牙紧随其后,回报率为 15%。

贝莱德集团等机构认为,美国国债以外的主权债存在更好的投资机会。

「从相对价值角度看,目前我们更青睐欧洲国债,甚至英国国债,而非美国国债,」 伦敦贝莱德欧洲、中东和非洲 (EMEA) 基本面固定收益联席主管西蒙·布伦德尔 (Simon Blundell) 表示,「在我们的全球委托投资和基金中,我们更倾向于投资欧洲资产并通过对冲工具将其风险敞口转换为美元 。」

不过,美联储新一轮宽松的预期仍可能推动美国国债进一步上涨,使其能够克服美元走弱的拖累。

「目前几乎已无悬念——美联储本月将实施降息,」 伦敦 MFS 投资管理公司 (MFS Investment Management) 高级董事总经理伯努瓦·安妮 (Benoit Anne) 上周在报告中写道。他指出,美国疲软的非农就业数据 「至少从短期来看,为做多美国长期国债提供了支撑」。