【文章来源:金十数据】

债券交易员正在加大期权押注,预计美联储将在今年剩余的三次政策会议上至少实施一次 50 基点的降息。

市场预测官员们将在周三进行 2025 年首次降息,其中 25 基点降息被视为最可能的结果。但尽管通胀保持粘性,劳动力市场降温正促使部分交易员对冲经济前景恶化导致未来几个月更激进降息的风险。

本周与担保隔夜融资利率 (SOFR) 相关的交易流显示,对 12 月期权合约的需求正在上升——这些合约将在美联储 12 月 10 日政策声明发布两天后到期。SOFR 对美联储政策预期高度敏感。

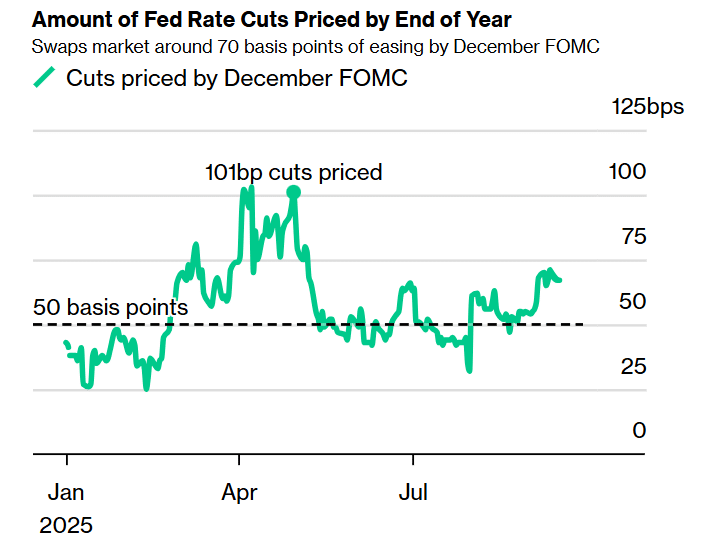

这些头寸将在美联储 9 月、10 月和 12 月会议中累计实现两次 50 基点降息或三次 25 基点降息时获利。这些交易反映出比掉期合约当前定价更为鸽派的路径——掉期合约预计到 12 月会议累计降息约 70 基点。

当然,押注更激进降息的风险在于,美联储主席鲍威尔可能在周三释放更谨慎的政策信号,毕竟关税对消费者价格的最终影响仍不明确。

渣打银行经济学家在报告中写道,鉴于就业增长疲软,他们预计本周将出现 50 基点的 「追赶式」 降息。但他们表示:「鲍威尔不太可能对进一步宽松持开放态度」,因为官员们在后续行动上存在分歧。

有迹象表明期货市场交易员正在防范本周出现鸽派惊喜。周一的交易时段出现了联邦基金期货有史以来最大的大宗交易,总计 84000 份合约,表明市场存在对周三降息 50 基点的对冲需求。这些期货合约于 1988 年在芝加哥期货交易所开始交易,是美联储隔夜基准利率路径的重要指引指标。

增加美联储鸽派押注的交易员可能还考虑到来自白宫的压力。美国总统特朗普多次批评鲍威尔降息动作过于迟缓。而本次会议中,新任美联储理事、特朗普经济顾问斯蒂芬·米兰 (Stephen Miran) 将首次参与议息决策。