【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

华尔街交易员几乎笃定,美联储即将宣布降息 25 个基点。他们同样确信,主席鲍威尔会释放后续继续降息的信号,以支撑疲软的劳动力市场。

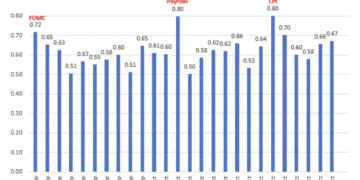

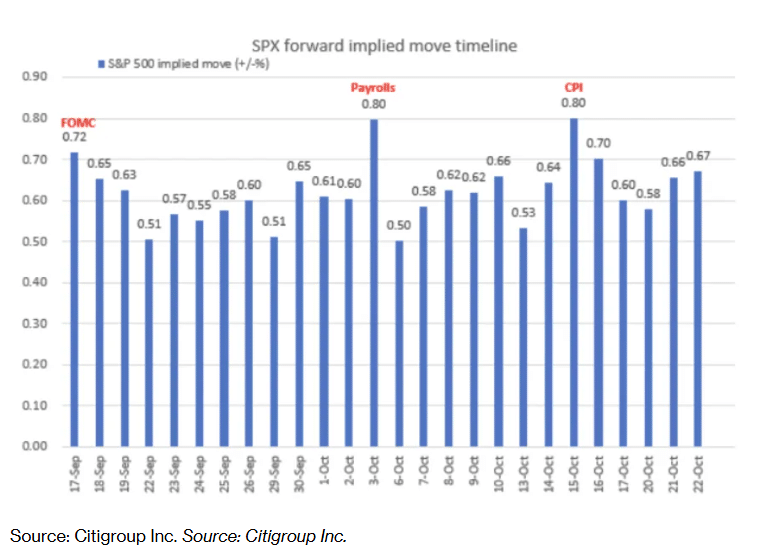

这一预期推动美国股市近几周屡创历史新高,期权交易员则押注,市场对美联储政策决议的反应将比往常更平稳。花旗集团美国股票交易策略主管斯图尔特·凯泽 (Stuart Kaiser) 整理的数据显示,预计标普 500 指数周三单日涨跌幅度约为 0.72%,略低于过去八次会议 0.77% 的平均实际波动幅度。

不过,可能引发市场波动的意外因素仍大量存在。美联储官员将更新对未来一年利率路径及经济走势的预期 (即 「点阵图」)。目前,交易员几乎已完全消化 「年底前再降息两次,每次 25 个基点」 的预期,且预计未来 12 个月累计降息 150 个基点。若点阵图显示政策制定者整体立场更趋鹰派,可能引发抛售潮。

鲍威尔还将接受媒体提问,若这位美联储主席释放鹰派信号——尤其是针对通胀加速的持续风险表态强硬——可能会打压风险资产价格。

「鉴于股市持续走高,当前局面可能演变为 『买预期、卖事实』,」Stifel Nicolaus 股票交易董事总经理贾斯汀·威格斯 (Justin Wiggs) 表示,「但交易员仍有 『错失恐惧症』(FOMO),担心错过进一步上涨,因此可能会借任何回调加仓。」

自 4 月初以来,标普 500 指数市值已增加 14 万亿美元,周二收盘时距历史纪录仅差 0.1%。今年 4 月特朗普公布关税计划后,该指数一度濒临熊市,但随后五个月内飙升约 30%。卡森投资研究公司 (Carson Investment Research) 的数据显示,这一涨幅自 20 世纪 50 年代以来仅出现过四次。

所有曾抑制风险偏好的因素——无论是长期国债收益率上升、失业率升至 2021 年以来新高,还是头部消费企业盈利表现平平——最终都只是昙花一现,因 「逢低买入」 资金持续涌入美国股市。

股市多头拥有历史数据支撑。摩根大通私人银行全球投资机会部门董事总经理克雷格·科恩 (Craig Cohen) 表示,历史上美联储曾 16 次在标普 500 指数距历史高点不足 1% 时降息,而该指数在每次降息后一年均实现上涨,平均回报率近 15%。

市场对标普 500 指数涨势延续的信心,已推动芝加哥期权交易所波动率指数 (简称 VIX 指数) 跌至接近 2025 年以来的低点。若美联储释放的利率信号与市场预期不符,交易员可能面临 「回调反噬」。

「若鲍威尔立场鹰派、担忧通胀,将引发市场恐慌;但只要他释放鸽派信号、暗示很快继续降息,股市就会正面回应,」Miramar Capital 高级投资组合经理马克斯·沃瑟曼 (Max Wasserman) 表示,「若美联储大幅降息,只要经济保持强劲,对股市就是利好。」

彭博情报 (Bloomberg Intelligence) 首席美国经济学家黄安娜 (Anna Wong) 认为,美联储将如期降息,但她指出:「许多联邦公开市场委员会 (FOMC) 成员并不希望在本次会议降息,预计至少会出现公开反对意见。」

以马克·贾诺尼 (Marc Giannoni) 为首的巴克莱银行经济学家预计,美联储本周将因就业放缓风险降息,且今年累计降息三次,点阵图将显示到 2025 年底中值利率将降至 3.6%。

摩根大通全球市场情报主管安德鲁·泰勒 (Andrew Tyler) 认为,市场对决议的反应将与衍生品市场持仓所暗示的一致,整体偏向平静。他的研究显示,最可能的结果是美联储降息 25 个基点,只要鲍威尔释放鸽派信号、暗示渐进式降息,标普 500 指数将上涨 0.5% 至 1%。

根据泰勒周一给客户的报告,若美联储降息 25 个基点,但鲍威尔因担忧通胀而不愿推动同事进一步降息,摩根大通交易部门预计标普 500 指数当日将收平或下跌至多 0.5%。

而若出现小概率情景 (摩根大通判定概率仅 7.5%),即美联储认为劳动力市场疲软以至于需降息 50 个基点,那么市场平静将被打破。若投资者将大幅降息视为 「借贷成本下降利好经济」 的信号,股市可能暴涨 1.5%;但若认为这暗示经济状况比预期更糟,股市也可能暴跌 1.5%。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

华尔街交易员几乎笃定,美联储即将宣布降息 25 个基点。他们同样确信,主席鲍威尔会释放后续继续降息的信号,以支撑疲软的劳动力市场。

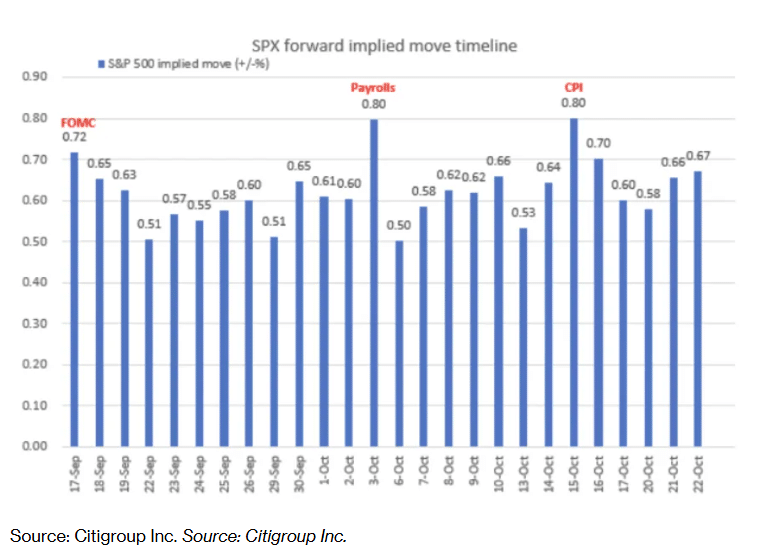

这一预期推动美国股市近几周屡创历史新高,期权交易员则押注,市场对美联储政策决议的反应将比往常更平稳。花旗集团美国股票交易策略主管斯图尔特·凯泽 (Stuart Kaiser) 整理的数据显示,预计标普 500 指数周三单日涨跌幅度约为 0.72%,略低于过去八次会议 0.77% 的平均实际波动幅度。

不过,可能引发市场波动的意外因素仍大量存在。美联储官员将更新对未来一年利率路径及经济走势的预期 (即 「点阵图」)。目前,交易员几乎已完全消化 「年底前再降息两次,每次 25 个基点」 的预期,且预计未来 12 个月累计降息 150 个基点。若点阵图显示政策制定者整体立场更趋鹰派,可能引发抛售潮。

鲍威尔还将接受媒体提问,若这位美联储主席释放鹰派信号——尤其是针对通胀加速的持续风险表态强硬——可能会打压风险资产价格。

「鉴于股市持续走高,当前局面可能演变为 『买预期、卖事实』,」Stifel Nicolaus 股票交易董事总经理贾斯汀·威格斯 (Justin Wiggs) 表示,「但交易员仍有 『错失恐惧症』(FOMO),担心错过进一步上涨,因此可能会借任何回调加仓。」

自 4 月初以来,标普 500 指数市值已增加 14 万亿美元,周二收盘时距历史纪录仅差 0.1%。今年 4 月特朗普公布关税计划后,该指数一度濒临熊市,但随后五个月内飙升约 30%。卡森投资研究公司 (Carson Investment Research) 的数据显示,这一涨幅自 20 世纪 50 年代以来仅出现过四次。

所有曾抑制风险偏好的因素——无论是长期国债收益率上升、失业率升至 2021 年以来新高,还是头部消费企业盈利表现平平——最终都只是昙花一现,因 「逢低买入」 资金持续涌入美国股市。

股市多头拥有历史数据支撑。摩根大通私人银行全球投资机会部门董事总经理克雷格·科恩 (Craig Cohen) 表示,历史上美联储曾 16 次在标普 500 指数距历史高点不足 1% 时降息,而该指数在每次降息后一年均实现上涨,平均回报率近 15%。

市场对标普 500 指数涨势延续的信心,已推动芝加哥期权交易所波动率指数 (简称 VIX 指数) 跌至接近 2025 年以来的低点。若美联储释放的利率信号与市场预期不符,交易员可能面临 「回调反噬」。

「若鲍威尔立场鹰派、担忧通胀,将引发市场恐慌;但只要他释放鸽派信号、暗示很快继续降息,股市就会正面回应,」Miramar Capital 高级投资组合经理马克斯·沃瑟曼 (Max Wasserman) 表示,「若美联储大幅降息,只要经济保持强劲,对股市就是利好。」

彭博情报 (Bloomberg Intelligence) 首席美国经济学家黄安娜 (Anna Wong) 认为,美联储将如期降息,但她指出:「许多联邦公开市场委员会 (FOMC) 成员并不希望在本次会议降息,预计至少会出现公开反对意见。」

以马克·贾诺尼 (Marc Giannoni) 为首的巴克莱银行经济学家预计,美联储本周将因就业放缓风险降息,且今年累计降息三次,点阵图将显示到 2025 年底中值利率将降至 3.6%。

摩根大通全球市场情报主管安德鲁·泰勒 (Andrew Tyler) 认为,市场对决议的反应将与衍生品市场持仓所暗示的一致,整体偏向平静。他的研究显示,最可能的结果是美联储降息 25 个基点,只要鲍威尔释放鸽派信号、暗示渐进式降息,标普 500 指数将上涨 0.5% 至 1%。

根据泰勒周一给客户的报告,若美联储降息 25 个基点,但鲍威尔因担忧通胀而不愿推动同事进一步降息,摩根大通交易部门预计标普 500 指数当日将收平或下跌至多 0.5%。

而若出现小概率情景 (摩根大通判定概率仅 7.5%),即美联储认为劳动力市场疲软以至于需降息 50 个基点,那么市场平静将被打破。若投资者将大幅降息视为 「借贷成本下降利好经济」 的信号,股市可能暴涨 1.5%;但若认为这暗示经济状况比预期更糟,股市也可能暴跌 1.5%。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

华尔街交易员几乎笃定,美联储即将宣布降息 25 个基点。他们同样确信,主席鲍威尔会释放后续继续降息的信号,以支撑疲软的劳动力市场。

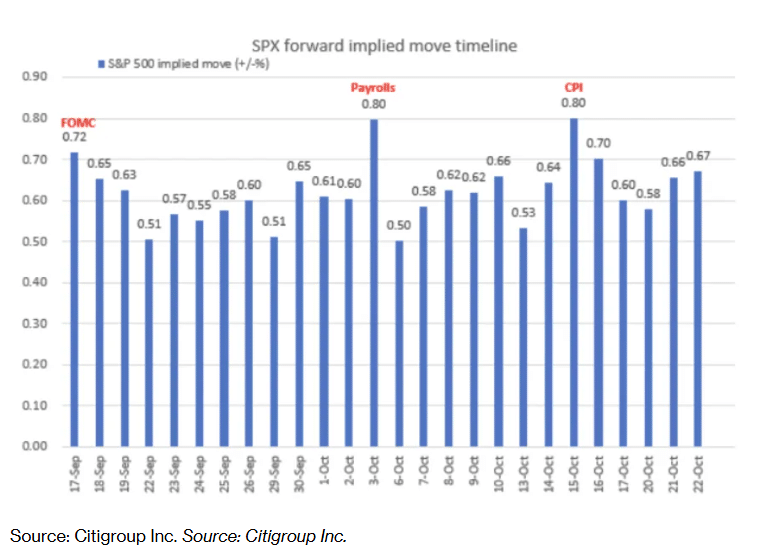

这一预期推动美国股市近几周屡创历史新高,期权交易员则押注,市场对美联储政策决议的反应将比往常更平稳。花旗集团美国股票交易策略主管斯图尔特·凯泽 (Stuart Kaiser) 整理的数据显示,预计标普 500 指数周三单日涨跌幅度约为 0.72%,略低于过去八次会议 0.77% 的平均实际波动幅度。

不过,可能引发市场波动的意外因素仍大量存在。美联储官员将更新对未来一年利率路径及经济走势的预期 (即 「点阵图」)。目前,交易员几乎已完全消化 「年底前再降息两次,每次 25 个基点」 的预期,且预计未来 12 个月累计降息 150 个基点。若点阵图显示政策制定者整体立场更趋鹰派,可能引发抛售潮。

鲍威尔还将接受媒体提问,若这位美联储主席释放鹰派信号——尤其是针对通胀加速的持续风险表态强硬——可能会打压风险资产价格。

「鉴于股市持续走高,当前局面可能演变为 『买预期、卖事实』,」Stifel Nicolaus 股票交易董事总经理贾斯汀·威格斯 (Justin Wiggs) 表示,「但交易员仍有 『错失恐惧症』(FOMO),担心错过进一步上涨,因此可能会借任何回调加仓。」

自 4 月初以来,标普 500 指数市值已增加 14 万亿美元,周二收盘时距历史纪录仅差 0.1%。今年 4 月特朗普公布关税计划后,该指数一度濒临熊市,但随后五个月内飙升约 30%。卡森投资研究公司 (Carson Investment Research) 的数据显示,这一涨幅自 20 世纪 50 年代以来仅出现过四次。

所有曾抑制风险偏好的因素——无论是长期国债收益率上升、失业率升至 2021 年以来新高,还是头部消费企业盈利表现平平——最终都只是昙花一现,因 「逢低买入」 资金持续涌入美国股市。

股市多头拥有历史数据支撑。摩根大通私人银行全球投资机会部门董事总经理克雷格·科恩 (Craig Cohen) 表示,历史上美联储曾 16 次在标普 500 指数距历史高点不足 1% 时降息,而该指数在每次降息后一年均实现上涨,平均回报率近 15%。

市场对标普 500 指数涨势延续的信心,已推动芝加哥期权交易所波动率指数 (简称 VIX 指数) 跌至接近 2025 年以来的低点。若美联储释放的利率信号与市场预期不符,交易员可能面临 「回调反噬」。

「若鲍威尔立场鹰派、担忧通胀,将引发市场恐慌;但只要他释放鸽派信号、暗示很快继续降息,股市就会正面回应,」Miramar Capital 高级投资组合经理马克斯·沃瑟曼 (Max Wasserman) 表示,「若美联储大幅降息,只要经济保持强劲,对股市就是利好。」

彭博情报 (Bloomberg Intelligence) 首席美国经济学家黄安娜 (Anna Wong) 认为,美联储将如期降息,但她指出:「许多联邦公开市场委员会 (FOMC) 成员并不希望在本次会议降息,预计至少会出现公开反对意见。」

以马克·贾诺尼 (Marc Giannoni) 为首的巴克莱银行经济学家预计,美联储本周将因就业放缓风险降息,且今年累计降息三次,点阵图将显示到 2025 年底中值利率将降至 3.6%。

摩根大通全球市场情报主管安德鲁·泰勒 (Andrew Tyler) 认为,市场对决议的反应将与衍生品市场持仓所暗示的一致,整体偏向平静。他的研究显示,最可能的结果是美联储降息 25 个基点,只要鲍威尔释放鸽派信号、暗示渐进式降息,标普 500 指数将上涨 0.5% 至 1%。

根据泰勒周一给客户的报告,若美联储降息 25 个基点,但鲍威尔因担忧通胀而不愿推动同事进一步降息,摩根大通交易部门预计标普 500 指数当日将收平或下跌至多 0.5%。

而若出现小概率情景 (摩根大通判定概率仅 7.5%),即美联储认为劳动力市场疲软以至于需降息 50 个基点,那么市场平静将被打破。若投资者将大幅降息视为 「借贷成本下降利好经济」 的信号,股市可能暴涨 1.5%;但若认为这暗示经济状况比预期更糟,股市也可能暴跌 1.5%。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

华尔街交易员几乎笃定,美联储即将宣布降息 25 个基点。他们同样确信,主席鲍威尔会释放后续继续降息的信号,以支撑疲软的劳动力市场。

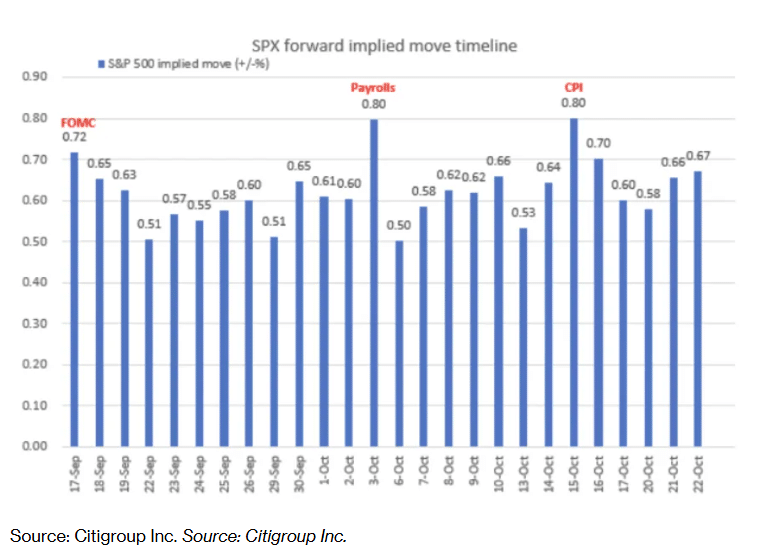

这一预期推动美国股市近几周屡创历史新高,期权交易员则押注,市场对美联储政策决议的反应将比往常更平稳。花旗集团美国股票交易策略主管斯图尔特·凯泽 (Stuart Kaiser) 整理的数据显示,预计标普 500 指数周三单日涨跌幅度约为 0.72%,略低于过去八次会议 0.77% 的平均实际波动幅度。

不过,可能引发市场波动的意外因素仍大量存在。美联储官员将更新对未来一年利率路径及经济走势的预期 (即 「点阵图」)。目前,交易员几乎已完全消化 「年底前再降息两次,每次 25 个基点」 的预期,且预计未来 12 个月累计降息 150 个基点。若点阵图显示政策制定者整体立场更趋鹰派,可能引发抛售潮。

鲍威尔还将接受媒体提问,若这位美联储主席释放鹰派信号——尤其是针对通胀加速的持续风险表态强硬——可能会打压风险资产价格。

「鉴于股市持续走高,当前局面可能演变为 『买预期、卖事实』,」Stifel Nicolaus 股票交易董事总经理贾斯汀·威格斯 (Justin Wiggs) 表示,「但交易员仍有 『错失恐惧症』(FOMO),担心错过进一步上涨,因此可能会借任何回调加仓。」

自 4 月初以来,标普 500 指数市值已增加 14 万亿美元,周二收盘时距历史纪录仅差 0.1%。今年 4 月特朗普公布关税计划后,该指数一度濒临熊市,但随后五个月内飙升约 30%。卡森投资研究公司 (Carson Investment Research) 的数据显示,这一涨幅自 20 世纪 50 年代以来仅出现过四次。

所有曾抑制风险偏好的因素——无论是长期国债收益率上升、失业率升至 2021 年以来新高,还是头部消费企业盈利表现平平——最终都只是昙花一现,因 「逢低买入」 资金持续涌入美国股市。

股市多头拥有历史数据支撑。摩根大通私人银行全球投资机会部门董事总经理克雷格·科恩 (Craig Cohen) 表示,历史上美联储曾 16 次在标普 500 指数距历史高点不足 1% 时降息,而该指数在每次降息后一年均实现上涨,平均回报率近 15%。

市场对标普 500 指数涨势延续的信心,已推动芝加哥期权交易所波动率指数 (简称 VIX 指数) 跌至接近 2025 年以来的低点。若美联储释放的利率信号与市场预期不符,交易员可能面临 「回调反噬」。

「若鲍威尔立场鹰派、担忧通胀,将引发市场恐慌;但只要他释放鸽派信号、暗示很快继续降息,股市就会正面回应,」Miramar Capital 高级投资组合经理马克斯·沃瑟曼 (Max Wasserman) 表示,「若美联储大幅降息,只要经济保持强劲,对股市就是利好。」

彭博情报 (Bloomberg Intelligence) 首席美国经济学家黄安娜 (Anna Wong) 认为,美联储将如期降息,但她指出:「许多联邦公开市场委员会 (FOMC) 成员并不希望在本次会议降息,预计至少会出现公开反对意见。」

以马克·贾诺尼 (Marc Giannoni) 为首的巴克莱银行经济学家预计,美联储本周将因就业放缓风险降息,且今年累计降息三次,点阵图将显示到 2025 年底中值利率将降至 3.6%。

摩根大通全球市场情报主管安德鲁·泰勒 (Andrew Tyler) 认为,市场对决议的反应将与衍生品市场持仓所暗示的一致,整体偏向平静。他的研究显示,最可能的结果是美联储降息 25 个基点,只要鲍威尔释放鸽派信号、暗示渐进式降息,标普 500 指数将上涨 0.5% 至 1%。

根据泰勒周一给客户的报告,若美联储降息 25 个基点,但鲍威尔因担忧通胀而不愿推动同事进一步降息,摩根大通交易部门预计标普 500 指数当日将收平或下跌至多 0.5%。

而若出现小概率情景 (摩根大通判定概率仅 7.5%),即美联储认为劳动力市场疲软以至于需降息 50 个基点,那么市场平静将被打破。若投资者将大幅降息视为 「借贷成本下降利好经济」 的信号,股市可能暴涨 1.5%;但若认为这暗示经济状况比预期更糟,股市也可能暴跌 1.5%。