【文章来源:天天财富】

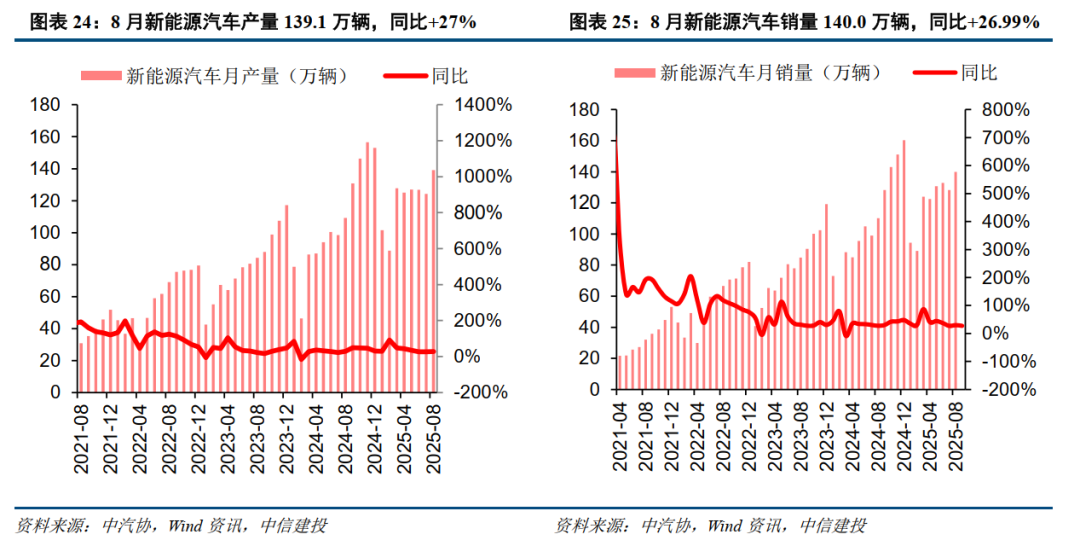

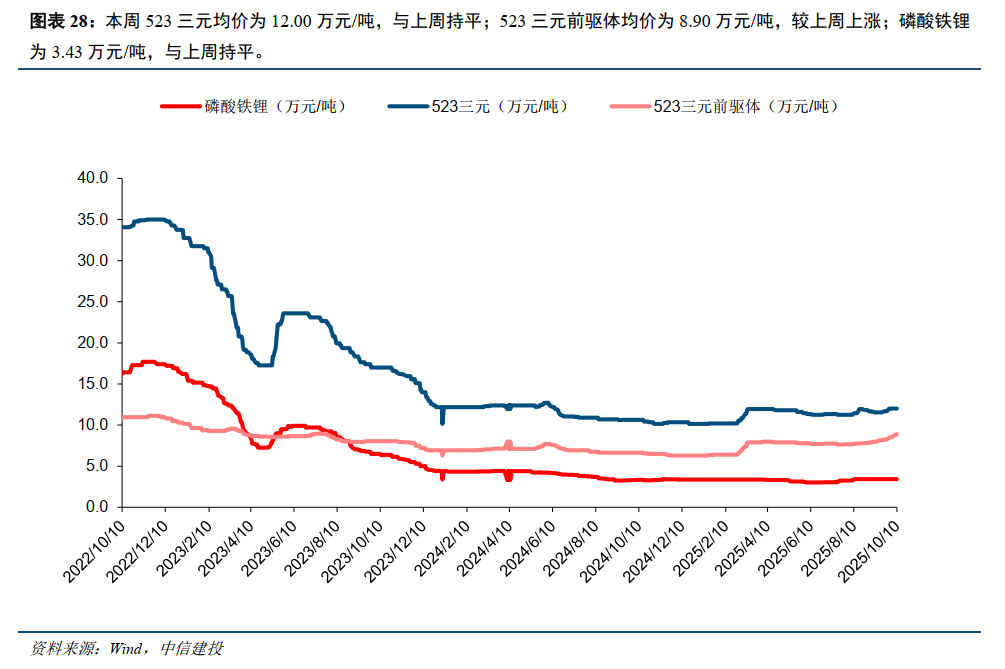

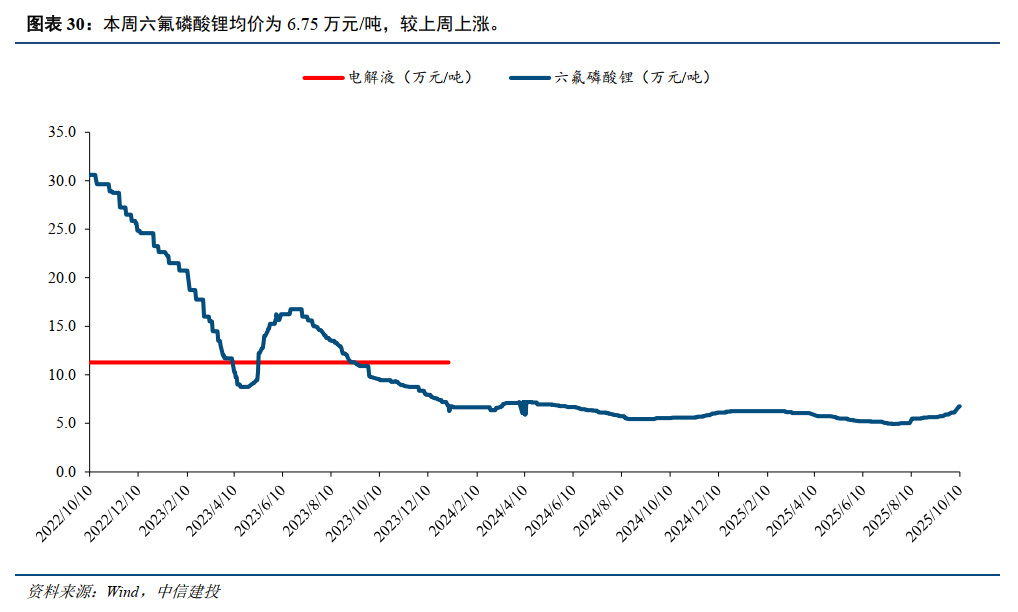

中信建投证券研报认为,继续重点推荐储能板块,看好锂电行业基本面和当前时刻催化多。国内储能经济性迎来拐点+海外光储平价全面共振态势不变。国内核心驱动在于新能源全面入市推动峰谷电价差拉大,加上容量电价政策出台,推动储能 IRR 提升。1—9 月国内招标同比增长 88%。海外意大利 MACSE 机制启动,美国数据中心电力缺口大,光+储仍是不可替代的快速上量能源形式,海外产能预计能规避部分关税。锂电行业当前时刻催化多,排产旺季材料和储能电池供不应求价格不断提升 ,2026 年需求越发明朗,锂电三季度基本同环比明显增长;继续看好材料尤其是 6F、铁锂和电池环节的机会。

全文如下

中信建投:继续推荐储能,看好锂电行业基本面

继续重点推荐储能板块,看好锂电行业基本面和当前时刻催化多。国内储能经济性迎来拐点+海外光储平价全面共振态势不变。国内核心驱动在于新能源全面入市推动峰谷电价差拉大,加上容量电价政策出台,推动储能 IRR 提升。1-9 月国内招标同比增长 88%。海外意大利 MACSE 机制启动,美国数据中心电力缺口大,光+储仍是不可替代的快速上量能源形式,海外产能预计能规避部分关税。锂电行业当前时刻催化多,排产旺季材料和储能电池供不应求价格不断提升 ,26 年需求越发明朗,锂电 Q3 基本同环比明显增长;继续看好材料尤其是 6F、铁锂和电池环节的机会。

储能:继续重点推荐储能板块,尽管美国再次进行关税威胁,但国内储能经济性迎来拐点+海外光储平价全面共振态势不变。国内核心驱动在于新能源全面入市推动峰谷电价差拉大,加上容量电价政策出台,推动储能 IRR 提升。1-9 月国内招标同比增长 88%。海外意大利 MACSE 机制启动,美国数据中心电力缺口大,光+储仍是不可替代的快速上量能源形式,海外产能预计能规避部分关税。

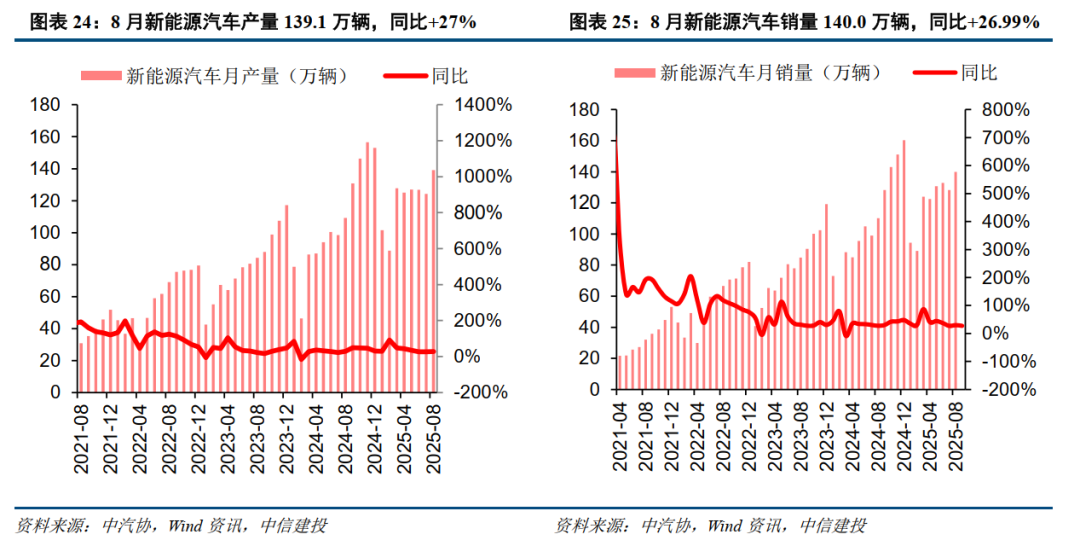

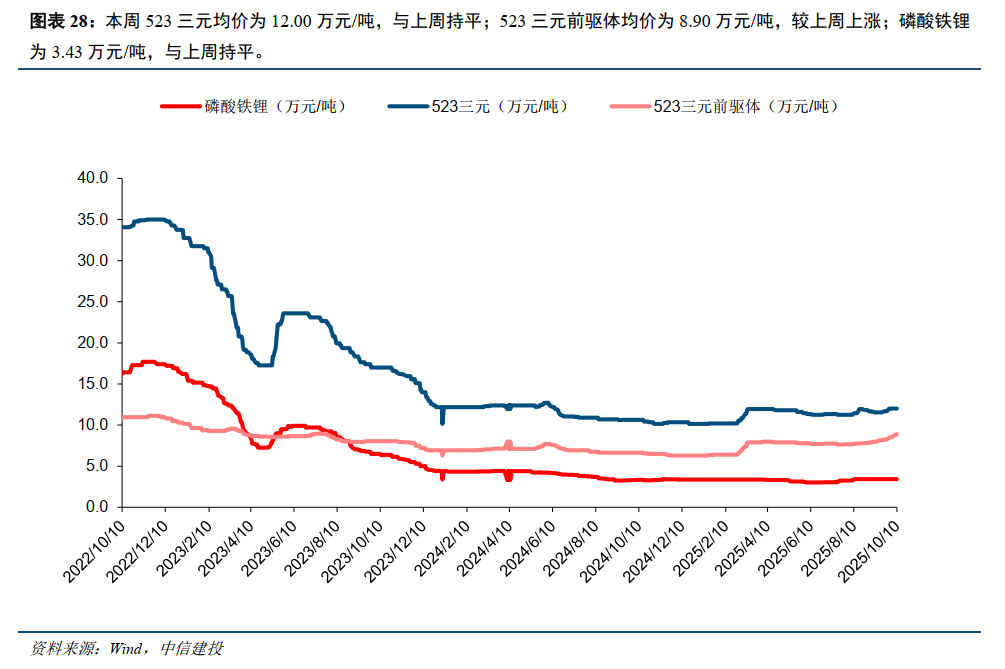

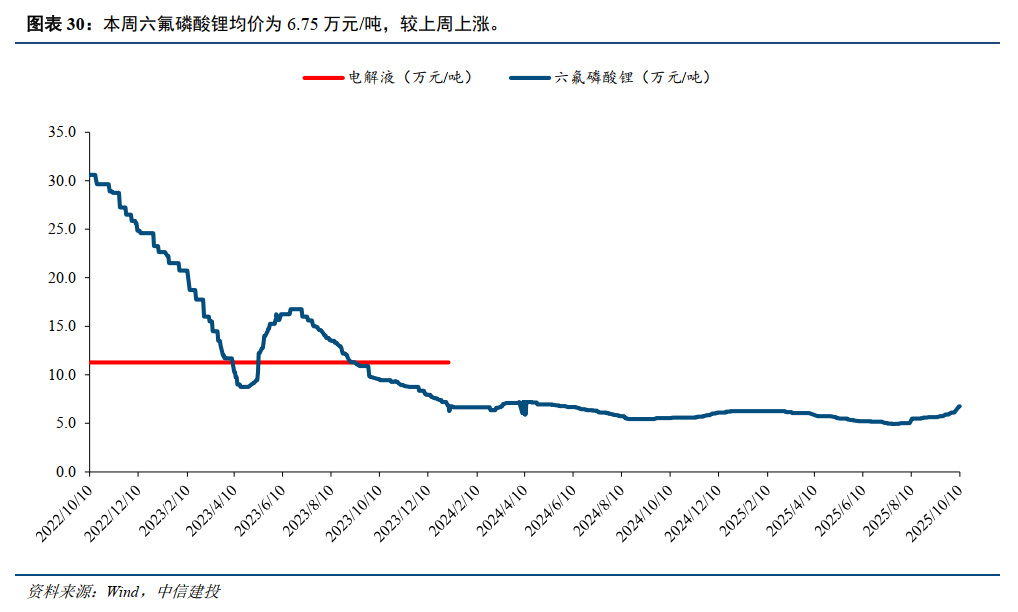

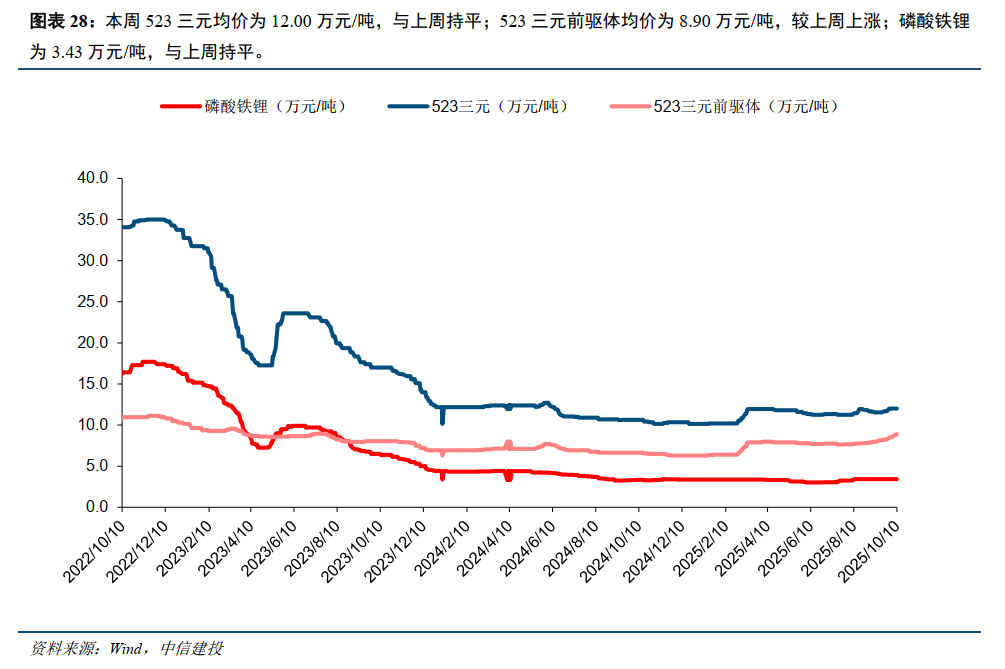

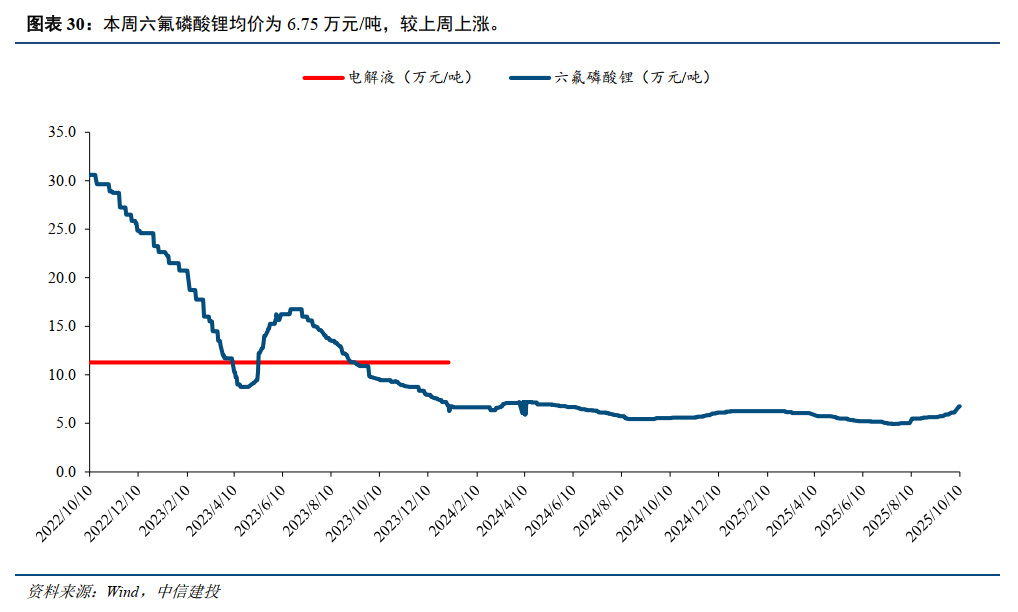

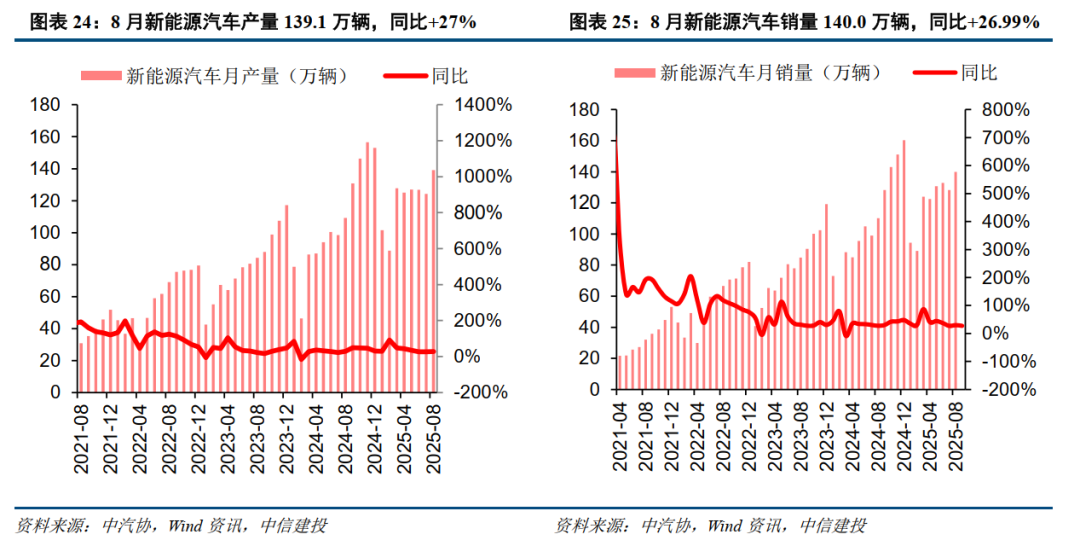

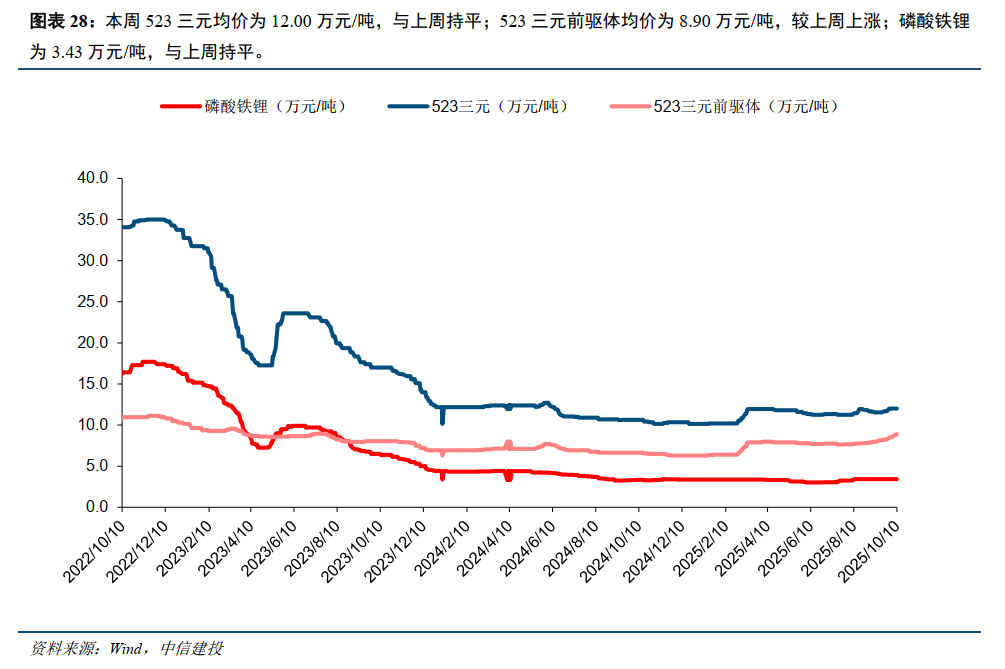

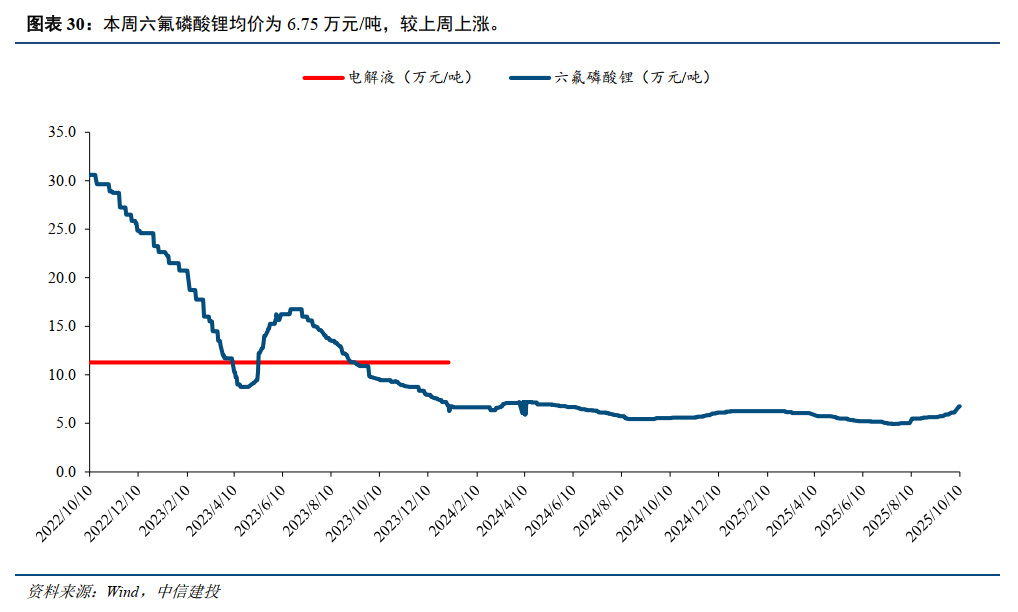

锂电:板块大跌市场有推测出口管制政策解读影响,实际是中性预期的政策甚至对海外产业和电池都是利好下的大跌,我们认为主要系涨多了部分人兑现,下周中美关系影响下仍有可能开盘较弱,但仍看好行业基本面和当前时刻催化多:①排产旺季材料和储能电池供不应求价格不断提升 ②伴随着 10 月/11 月下游采购和长单指引,26 年需求越发明朗③业绩期锂电 Q3 基本同环比明显增长;继续看好材料尤其是 6F、铁锂和电池环节的机会。

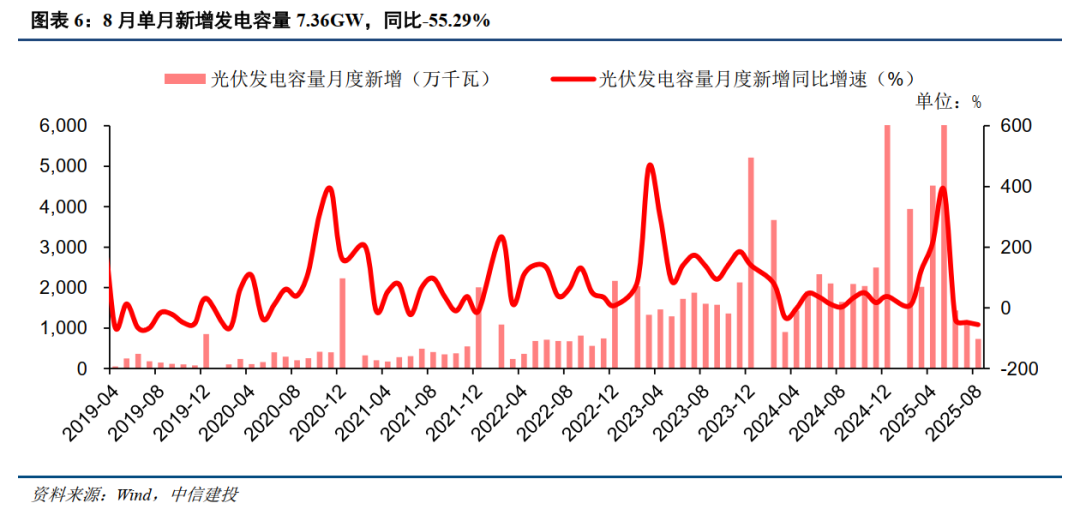

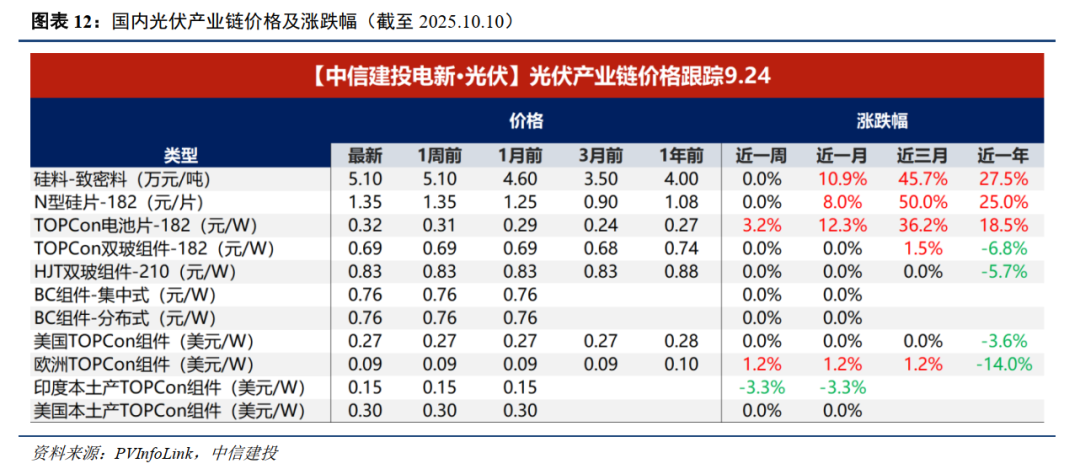

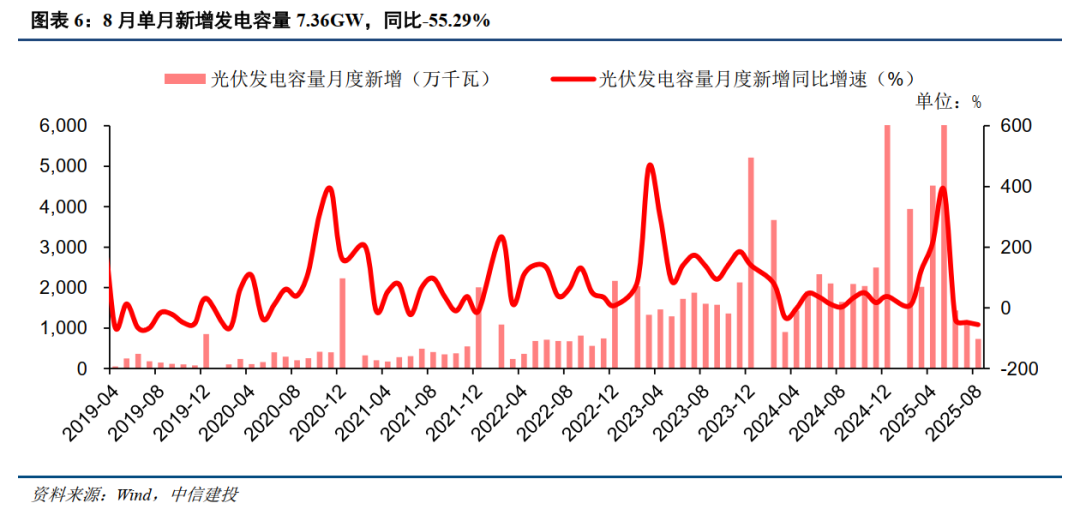

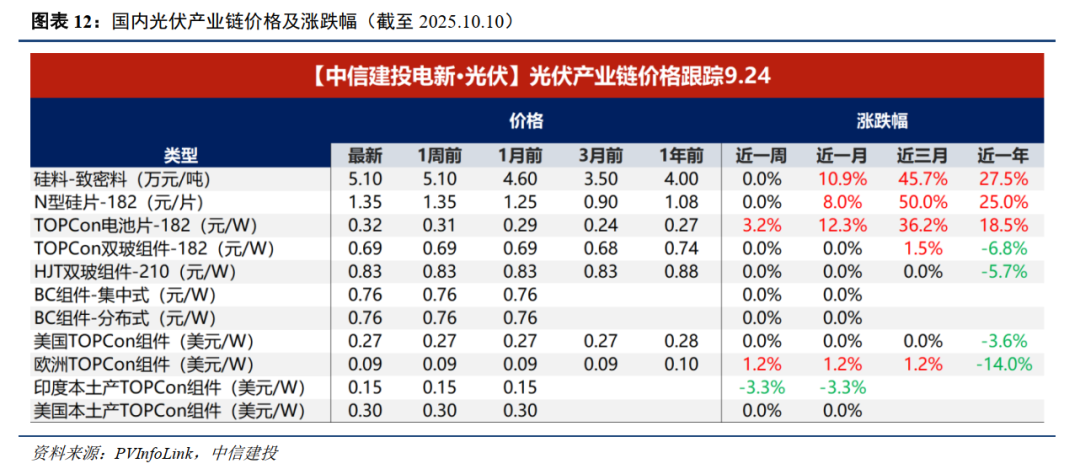

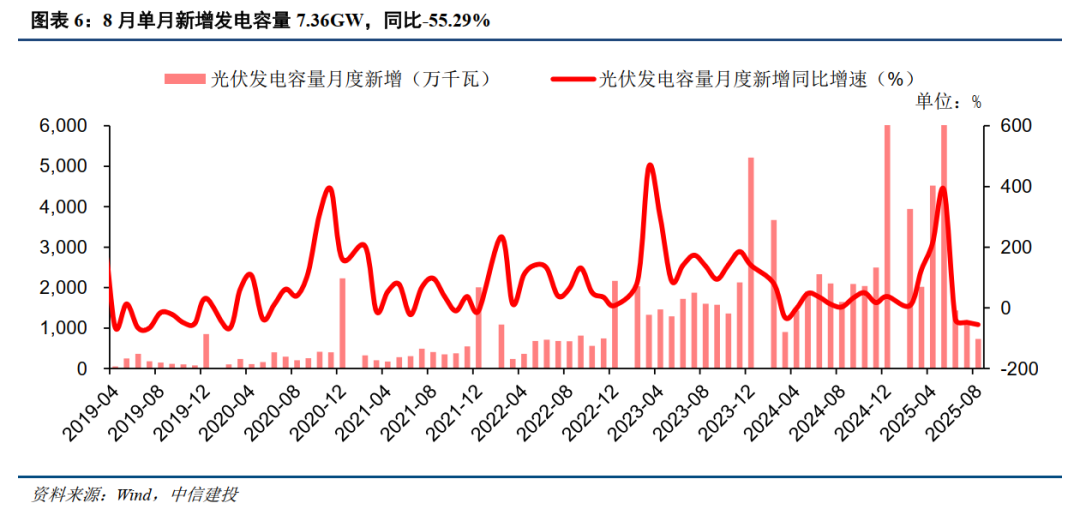

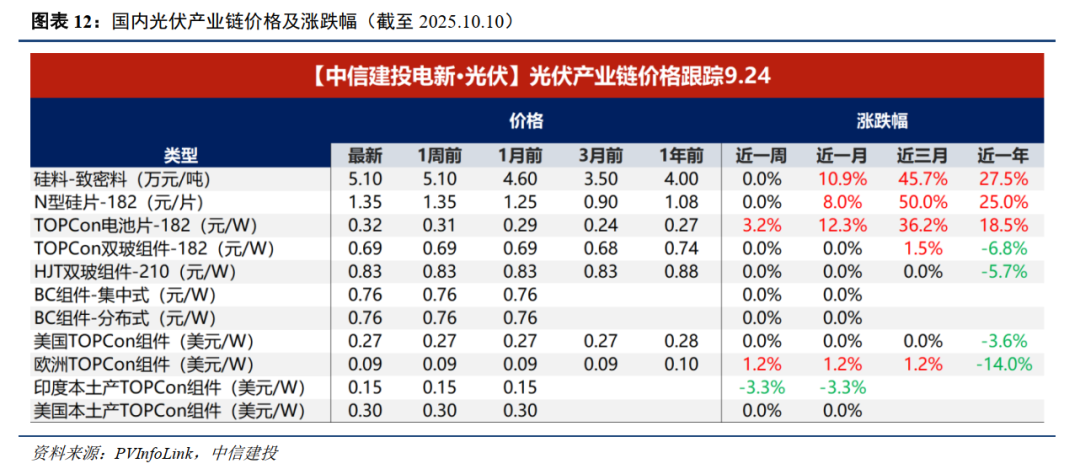

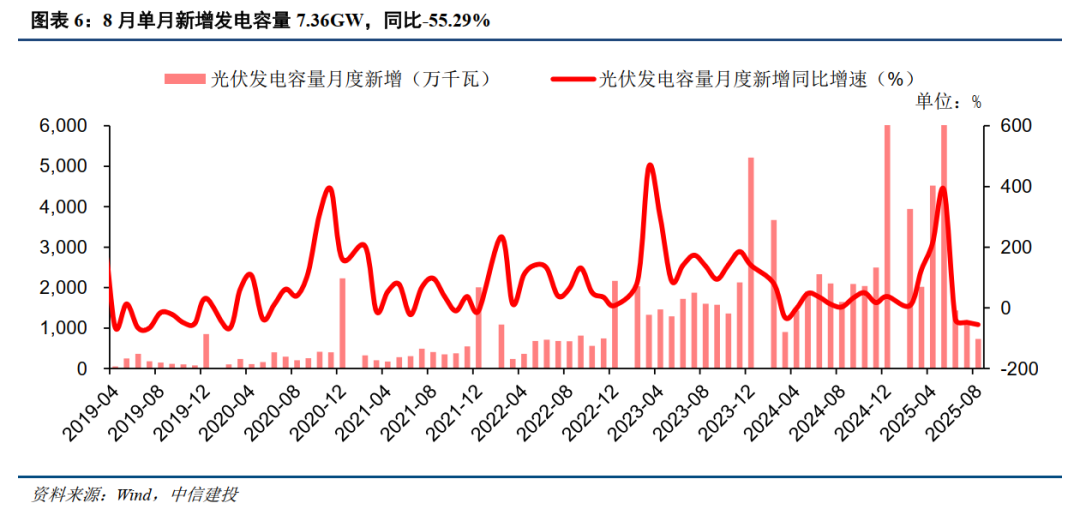

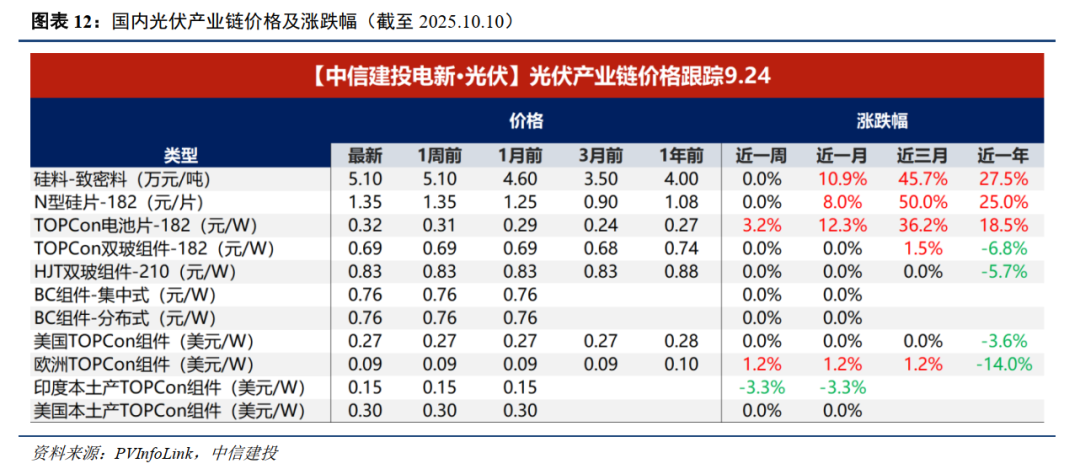

光伏:山东机制电价落地后行业需求预期偏弱,因此目前行业核心矛盾仍然是反内卷政策。近期两部委发文,强化低于成本价销售的整治力度。硅片电池组件按当前产业链价格仍有一定亏损。后续重点观察组件环节是否能顺价。具备技术、成本、品牌优势的头部企业能将超额盈利转化为实际利润。后续重点关注 10 月硅料产能整合进展及组件顺价情况,板块内部首推 BC 电池方向。

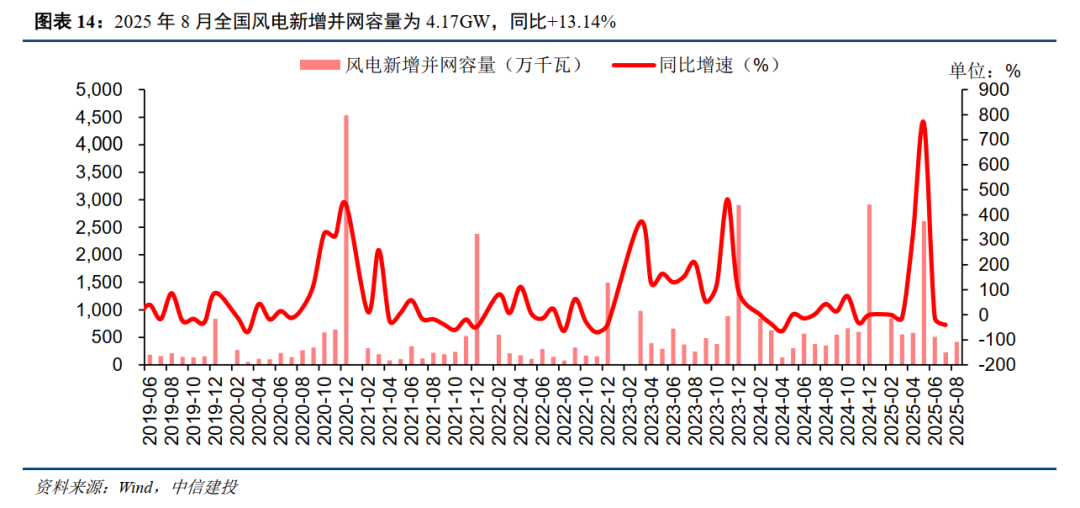

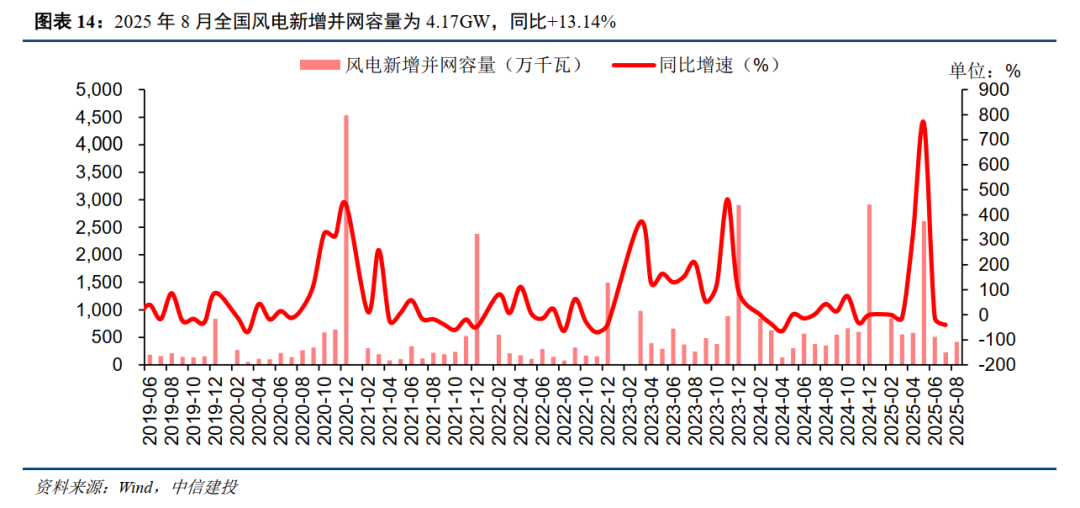

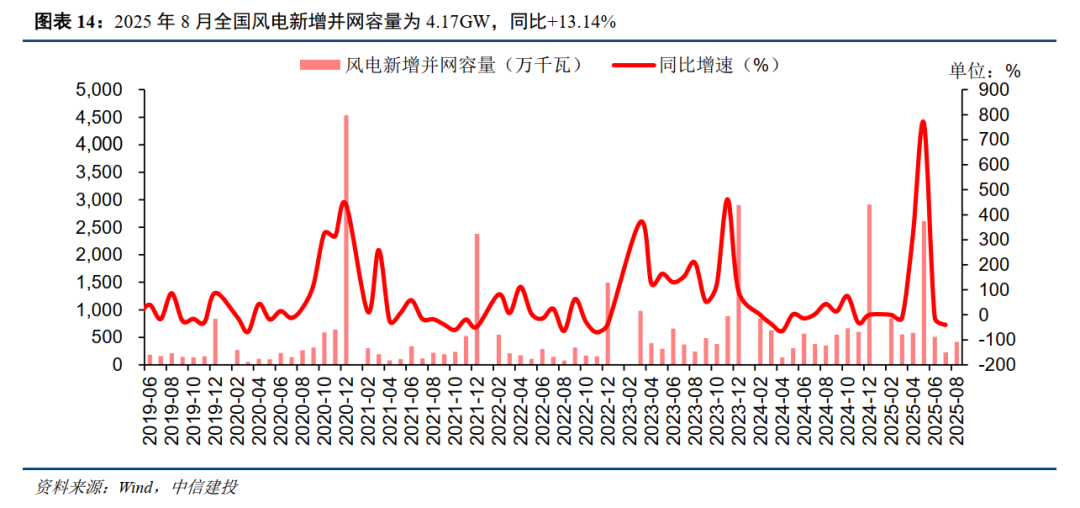

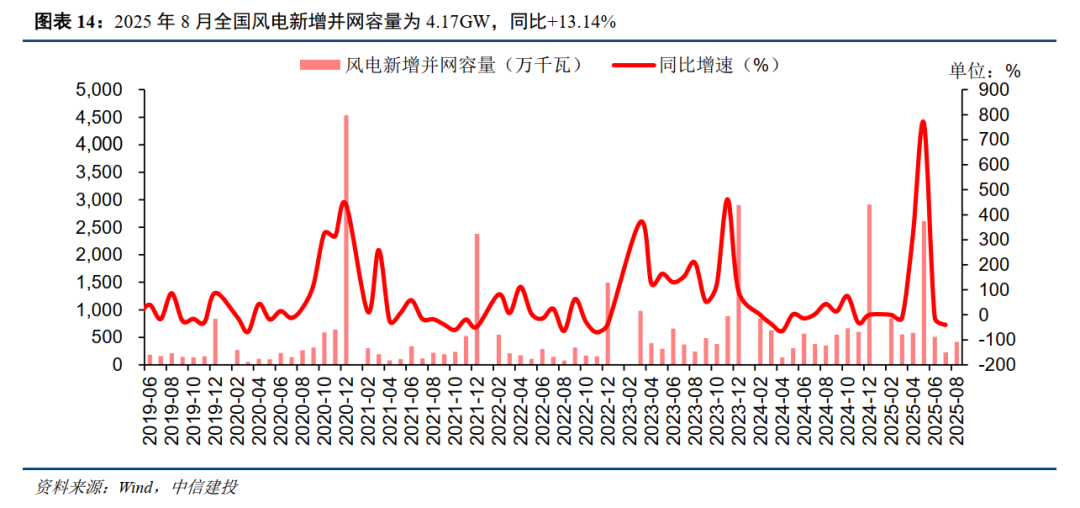

风电:持续看好主机板块。从 9 个月风机中标均价来看,陆风风机中标均价 1734 元/KW(不含塔筒),高于 2024 年均价 1500 元/KW 约 16%,中标价格环比提升,风机价格是风机板块的核心观测指标,去年 11 月以来维持高位。

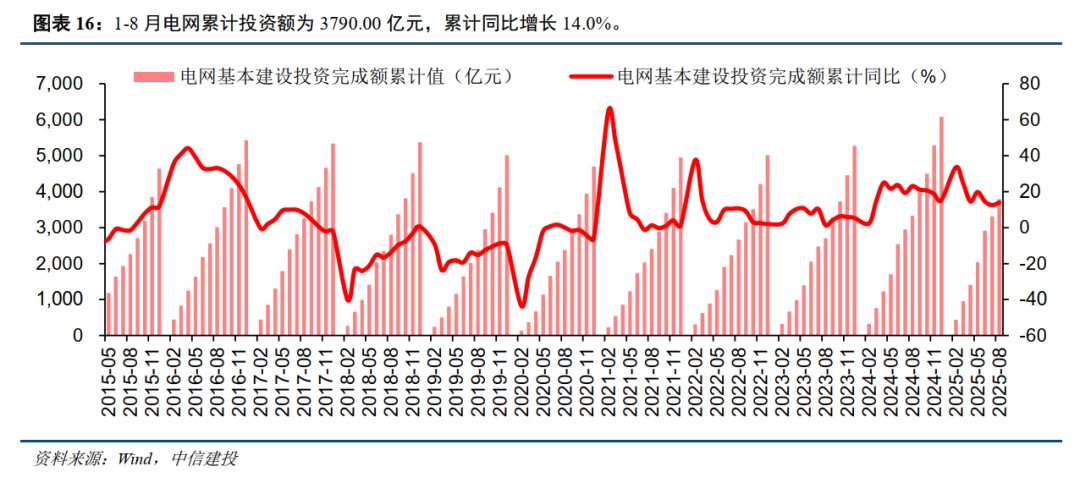

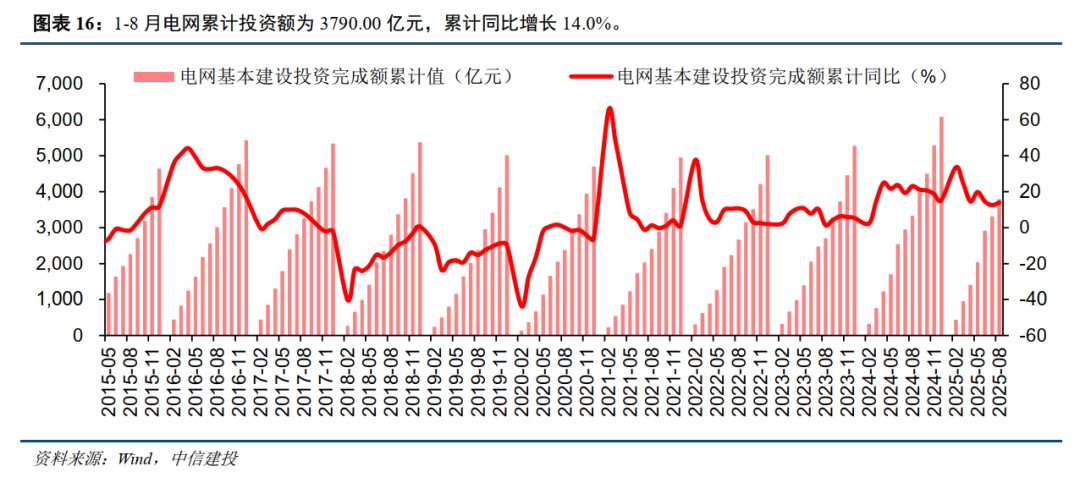

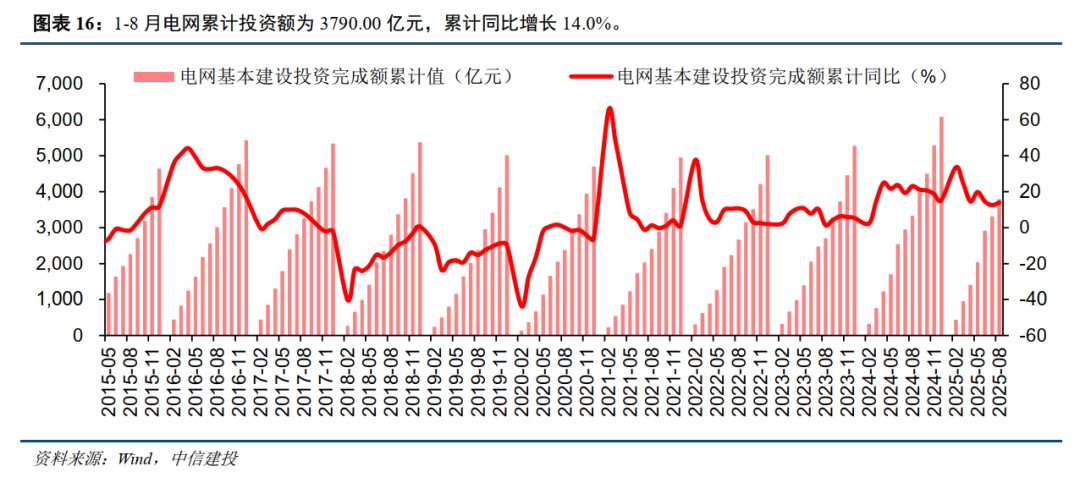

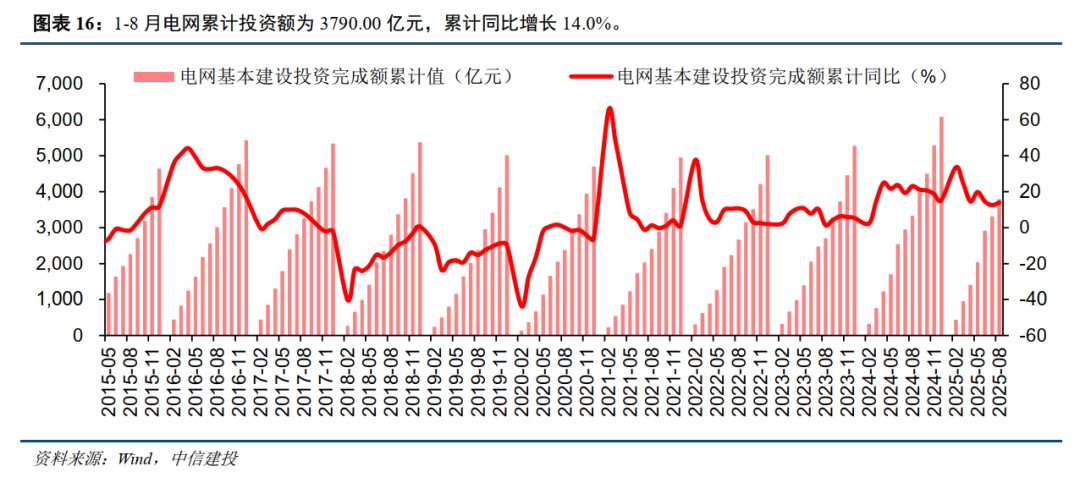

电力设备:【1】 本周 AIDC 配套+出口低估值标的情绪高涨。AIDC 快速增长将导致用电压力显著增加,配套电力设备需求预期提升;北美及出口标的关注度提升。【2】 高压设备招标催化将至,关注度亦有所回暖。【3】 出海景气度延续,25 年 1-8 月国内电力变压器出口增速 45%+,关注中东、北美机会。各个公司在手订单充足,电力设备仍是高确定性板块,性价比佳;AIDC 配套想象空间大。

氢能:本周绿醇主题继续发酵,系下周 IMO 投票即将落地,市场预期通过概率较大、长期空间充足值得博弈。临近下周投票,美国启动反制措施,对其他成员国进行施压,下周核心边际变化关注投票通过情况。

机器人:囿于 Q3 业绩窗口期及市场风格变化,本周机器人板块显著回调。尽管 Figure AI 发布 Figure 03,但市场对其成本和量产规划存疑。展望后续,Q4 市场催化较多,我们认为核心关注 Optimus Gen3 的发布节点和量产规划更新,重要节点包括特斯拉25Q3 业绩会及股东大会。方向上,T 链看好供应链相对确定性强的标的及硬件变化较大的环节,国产链看好机器狗、机器人在特定场景的先行落地放量。

1、行业竞争加剧。根据全国各省工信厅参加光伏玻璃听证会的项目统计,目前国内在建、待建的光伏玻璃产能较多,若规划产能在某一时间点集中点火,短期玻璃环节可能出现价格战的风险;

2、原材料成本上涨。光伏玻璃主要原材料包括纯碱、石英砂、天然气,若以上产品价格快速上涨,光伏玻璃毛利率可能缩窄;

3、光伏行业需求不及预期。我们基于未来几年光伏行业需求维持 20%-30% 的增速对公司出货量进行预测,若光伏行业需求不及预期,则公司玻璃出货量也有可能低于我们的预测值。

(文章来源:人民财讯)

(原标题:中信建投:继续推荐储能 看好锂电行业基本面)

(责任编辑:6)

【文章来源:天天财富】

中信建投证券研报认为,继续重点推荐储能板块,看好锂电行业基本面和当前时刻催化多。国内储能经济性迎来拐点+海外光储平价全面共振态势不变。国内核心驱动在于新能源全面入市推动峰谷电价差拉大,加上容量电价政策出台,推动储能 IRR 提升。1—9 月国内招标同比增长 88%。海外意大利 MACSE 机制启动,美国数据中心电力缺口大,光+储仍是不可替代的快速上量能源形式,海外产能预计能规避部分关税。锂电行业当前时刻催化多,排产旺季材料和储能电池供不应求价格不断提升 ,2026 年需求越发明朗,锂电三季度基本同环比明显增长;继续看好材料尤其是 6F、铁锂和电池环节的机会。

全文如下

中信建投:继续推荐储能,看好锂电行业基本面

继续重点推荐储能板块,看好锂电行业基本面和当前时刻催化多。国内储能经济性迎来拐点+海外光储平价全面共振态势不变。国内核心驱动在于新能源全面入市推动峰谷电价差拉大,加上容量电价政策出台,推动储能 IRR 提升。1-9 月国内招标同比增长 88%。海外意大利 MACSE 机制启动,美国数据中心电力缺口大,光+储仍是不可替代的快速上量能源形式,海外产能预计能规避部分关税。锂电行业当前时刻催化多,排产旺季材料和储能电池供不应求价格不断提升 ,26 年需求越发明朗,锂电 Q3 基本同环比明显增长;继续看好材料尤其是 6F、铁锂和电池环节的机会。

储能:继续重点推荐储能板块,尽管美国再次进行关税威胁,但国内储能经济性迎来拐点+海外光储平价全面共振态势不变。国内核心驱动在于新能源全面入市推动峰谷电价差拉大,加上容量电价政策出台,推动储能 IRR 提升。1-9 月国内招标同比增长 88%。海外意大利 MACSE 机制启动,美国数据中心电力缺口大,光+储仍是不可替代的快速上量能源形式,海外产能预计能规避部分关税。

锂电:板块大跌市场有推测出口管制政策解读影响,实际是中性预期的政策甚至对海外产业和电池都是利好下的大跌,我们认为主要系涨多了部分人兑现,下周中美关系影响下仍有可能开盘较弱,但仍看好行业基本面和当前时刻催化多:①排产旺季材料和储能电池供不应求价格不断提升 ②伴随着 10 月/11 月下游采购和长单指引,26 年需求越发明朗③业绩期锂电 Q3 基本同环比明显增长;继续看好材料尤其是 6F、铁锂和电池环节的机会。

光伏:山东机制电价落地后行业需求预期偏弱,因此目前行业核心矛盾仍然是反内卷政策。近期两部委发文,强化低于成本价销售的整治力度。硅片电池组件按当前产业链价格仍有一定亏损。后续重点观察组件环节是否能顺价。具备技术、成本、品牌优势的头部企业能将超额盈利转化为实际利润。后续重点关注 10 月硅料产能整合进展及组件顺价情况,板块内部首推 BC 电池方向。

风电:持续看好主机板块。从 9 个月风机中标均价来看,陆风风机中标均价 1734 元/KW(不含塔筒),高于 2024 年均价 1500 元/KW 约 16%,中标价格环比提升,风机价格是风机板块的核心观测指标,去年 11 月以来维持高位。

电力设备:【1】 本周 AIDC 配套+出口低估值标的情绪高涨。AIDC 快速增长将导致用电压力显著增加,配套电力设备需求预期提升;北美及出口标的关注度提升。【2】 高压设备招标催化将至,关注度亦有所回暖。【3】 出海景气度延续,25 年 1-8 月国内电力变压器出口增速 45%+,关注中东、北美机会。各个公司在手订单充足,电力设备仍是高确定性板块,性价比佳;AIDC 配套想象空间大。

氢能:本周绿醇主题继续发酵,系下周 IMO 投票即将落地,市场预期通过概率较大、长期空间充足值得博弈。临近下周投票,美国启动反制措施,对其他成员国进行施压,下周核心边际变化关注投票通过情况。

机器人:囿于 Q3 业绩窗口期及市场风格变化,本周机器人板块显著回调。尽管 Figure AI 发布 Figure 03,但市场对其成本和量产规划存疑。展望后续,Q4 市场催化较多,我们认为核心关注 Optimus Gen3 的发布节点和量产规划更新,重要节点包括特斯拉25Q3 业绩会及股东大会。方向上,T 链看好供应链相对确定性强的标的及硬件变化较大的环节,国产链看好机器狗、机器人在特定场景的先行落地放量。

1、行业竞争加剧。根据全国各省工信厅参加光伏玻璃听证会的项目统计,目前国内在建、待建的光伏玻璃产能较多,若规划产能在某一时间点集中点火,短期玻璃环节可能出现价格战的风险;

2、原材料成本上涨。光伏玻璃主要原材料包括纯碱、石英砂、天然气,若以上产品价格快速上涨,光伏玻璃毛利率可能缩窄;

3、光伏行业需求不及预期。我们基于未来几年光伏行业需求维持 20%-30% 的增速对公司出货量进行预测,若光伏行业需求不及预期,则公司玻璃出货量也有可能低于我们的预测值。

(文章来源:人民财讯)

(原标题:中信建投:继续推荐储能 看好锂电行业基本面)

(责任编辑:6)

【文章来源:天天财富】

中信建投证券研报认为,继续重点推荐储能板块,看好锂电行业基本面和当前时刻催化多。国内储能经济性迎来拐点+海外光储平价全面共振态势不变。国内核心驱动在于新能源全面入市推动峰谷电价差拉大,加上容量电价政策出台,推动储能 IRR 提升。1—9 月国内招标同比增长 88%。海外意大利 MACSE 机制启动,美国数据中心电力缺口大,光+储仍是不可替代的快速上量能源形式,海外产能预计能规避部分关税。锂电行业当前时刻催化多,排产旺季材料和储能电池供不应求价格不断提升 ,2026 年需求越发明朗,锂电三季度基本同环比明显增长;继续看好材料尤其是 6F、铁锂和电池环节的机会。

全文如下

中信建投:继续推荐储能,看好锂电行业基本面

继续重点推荐储能板块,看好锂电行业基本面和当前时刻催化多。国内储能经济性迎来拐点+海外光储平价全面共振态势不变。国内核心驱动在于新能源全面入市推动峰谷电价差拉大,加上容量电价政策出台,推动储能 IRR 提升。1-9 月国内招标同比增长 88%。海外意大利 MACSE 机制启动,美国数据中心电力缺口大,光+储仍是不可替代的快速上量能源形式,海外产能预计能规避部分关税。锂电行业当前时刻催化多,排产旺季材料和储能电池供不应求价格不断提升 ,26 年需求越发明朗,锂电 Q3 基本同环比明显增长;继续看好材料尤其是 6F、铁锂和电池环节的机会。

储能:继续重点推荐储能板块,尽管美国再次进行关税威胁,但国内储能经济性迎来拐点+海外光储平价全面共振态势不变。国内核心驱动在于新能源全面入市推动峰谷电价差拉大,加上容量电价政策出台,推动储能 IRR 提升。1-9 月国内招标同比增长 88%。海外意大利 MACSE 机制启动,美国数据中心电力缺口大,光+储仍是不可替代的快速上量能源形式,海外产能预计能规避部分关税。

锂电:板块大跌市场有推测出口管制政策解读影响,实际是中性预期的政策甚至对海外产业和电池都是利好下的大跌,我们认为主要系涨多了部分人兑现,下周中美关系影响下仍有可能开盘较弱,但仍看好行业基本面和当前时刻催化多:①排产旺季材料和储能电池供不应求价格不断提升 ②伴随着 10 月/11 月下游采购和长单指引,26 年需求越发明朗③业绩期锂电 Q3 基本同环比明显增长;继续看好材料尤其是 6F、铁锂和电池环节的机会。

光伏:山东机制电价落地后行业需求预期偏弱,因此目前行业核心矛盾仍然是反内卷政策。近期两部委发文,强化低于成本价销售的整治力度。硅片电池组件按当前产业链价格仍有一定亏损。后续重点观察组件环节是否能顺价。具备技术、成本、品牌优势的头部企业能将超额盈利转化为实际利润。后续重点关注 10 月硅料产能整合进展及组件顺价情况,板块内部首推 BC 电池方向。

风电:持续看好主机板块。从 9 个月风机中标均价来看,陆风风机中标均价 1734 元/KW(不含塔筒),高于 2024 年均价 1500 元/KW 约 16%,中标价格环比提升,风机价格是风机板块的核心观测指标,去年 11 月以来维持高位。

电力设备:【1】 本周 AIDC 配套+出口低估值标的情绪高涨。AIDC 快速增长将导致用电压力显著增加,配套电力设备需求预期提升;北美及出口标的关注度提升。【2】 高压设备招标催化将至,关注度亦有所回暖。【3】 出海景气度延续,25 年 1-8 月国内电力变压器出口增速 45%+,关注中东、北美机会。各个公司在手订单充足,电力设备仍是高确定性板块,性价比佳;AIDC 配套想象空间大。

氢能:本周绿醇主题继续发酵,系下周 IMO 投票即将落地,市场预期通过概率较大、长期空间充足值得博弈。临近下周投票,美国启动反制措施,对其他成员国进行施压,下周核心边际变化关注投票通过情况。

机器人:囿于 Q3 业绩窗口期及市场风格变化,本周机器人板块显著回调。尽管 Figure AI 发布 Figure 03,但市场对其成本和量产规划存疑。展望后续,Q4 市场催化较多,我们认为核心关注 Optimus Gen3 的发布节点和量产规划更新,重要节点包括特斯拉25Q3 业绩会及股东大会。方向上,T 链看好供应链相对确定性强的标的及硬件变化较大的环节,国产链看好机器狗、机器人在特定场景的先行落地放量。

1、行业竞争加剧。根据全国各省工信厅参加光伏玻璃听证会的项目统计,目前国内在建、待建的光伏玻璃产能较多,若规划产能在某一时间点集中点火,短期玻璃环节可能出现价格战的风险;

2、原材料成本上涨。光伏玻璃主要原材料包括纯碱、石英砂、天然气,若以上产品价格快速上涨,光伏玻璃毛利率可能缩窄;

3、光伏行业需求不及预期。我们基于未来几年光伏行业需求维持 20%-30% 的增速对公司出货量进行预测,若光伏行业需求不及预期,则公司玻璃出货量也有可能低于我们的预测值。

(文章来源:人民财讯)

(原标题:中信建投:继续推荐储能 看好锂电行业基本面)

(责任编辑:6)

【文章来源:天天财富】

中信建投证券研报认为,继续重点推荐储能板块,看好锂电行业基本面和当前时刻催化多。国内储能经济性迎来拐点+海外光储平价全面共振态势不变。国内核心驱动在于新能源全面入市推动峰谷电价差拉大,加上容量电价政策出台,推动储能 IRR 提升。1—9 月国内招标同比增长 88%。海外意大利 MACSE 机制启动,美国数据中心电力缺口大,光+储仍是不可替代的快速上量能源形式,海外产能预计能规避部分关税。锂电行业当前时刻催化多,排产旺季材料和储能电池供不应求价格不断提升 ,2026 年需求越发明朗,锂电三季度基本同环比明显增长;继续看好材料尤其是 6F、铁锂和电池环节的机会。

全文如下

中信建投:继续推荐储能,看好锂电行业基本面

继续重点推荐储能板块,看好锂电行业基本面和当前时刻催化多。国内储能经济性迎来拐点+海外光储平价全面共振态势不变。国内核心驱动在于新能源全面入市推动峰谷电价差拉大,加上容量电价政策出台,推动储能 IRR 提升。1-9 月国内招标同比增长 88%。海外意大利 MACSE 机制启动,美国数据中心电力缺口大,光+储仍是不可替代的快速上量能源形式,海外产能预计能规避部分关税。锂电行业当前时刻催化多,排产旺季材料和储能电池供不应求价格不断提升 ,26 年需求越发明朗,锂电 Q3 基本同环比明显增长;继续看好材料尤其是 6F、铁锂和电池环节的机会。

储能:继续重点推荐储能板块,尽管美国再次进行关税威胁,但国内储能经济性迎来拐点+海外光储平价全面共振态势不变。国内核心驱动在于新能源全面入市推动峰谷电价差拉大,加上容量电价政策出台,推动储能 IRR 提升。1-9 月国内招标同比增长 88%。海外意大利 MACSE 机制启动,美国数据中心电力缺口大,光+储仍是不可替代的快速上量能源形式,海外产能预计能规避部分关税。

锂电:板块大跌市场有推测出口管制政策解读影响,实际是中性预期的政策甚至对海外产业和电池都是利好下的大跌,我们认为主要系涨多了部分人兑现,下周中美关系影响下仍有可能开盘较弱,但仍看好行业基本面和当前时刻催化多:①排产旺季材料和储能电池供不应求价格不断提升 ②伴随着 10 月/11 月下游采购和长单指引,26 年需求越发明朗③业绩期锂电 Q3 基本同环比明显增长;继续看好材料尤其是 6F、铁锂和电池环节的机会。

光伏:山东机制电价落地后行业需求预期偏弱,因此目前行业核心矛盾仍然是反内卷政策。近期两部委发文,强化低于成本价销售的整治力度。硅片电池组件按当前产业链价格仍有一定亏损。后续重点观察组件环节是否能顺价。具备技术、成本、品牌优势的头部企业能将超额盈利转化为实际利润。后续重点关注 10 月硅料产能整合进展及组件顺价情况,板块内部首推 BC 电池方向。

风电:持续看好主机板块。从 9 个月风机中标均价来看,陆风风机中标均价 1734 元/KW(不含塔筒),高于 2024 年均价 1500 元/KW 约 16%,中标价格环比提升,风机价格是风机板块的核心观测指标,去年 11 月以来维持高位。

电力设备:【1】 本周 AIDC 配套+出口低估值标的情绪高涨。AIDC 快速增长将导致用电压力显著增加,配套电力设备需求预期提升;北美及出口标的关注度提升。【2】 高压设备招标催化将至,关注度亦有所回暖。【3】 出海景气度延续,25 年 1-8 月国内电力变压器出口增速 45%+,关注中东、北美机会。各个公司在手订单充足,电力设备仍是高确定性板块,性价比佳;AIDC 配套想象空间大。

氢能:本周绿醇主题继续发酵,系下周 IMO 投票即将落地,市场预期通过概率较大、长期空间充足值得博弈。临近下周投票,美国启动反制措施,对其他成员国进行施压,下周核心边际变化关注投票通过情况。

机器人:囿于 Q3 业绩窗口期及市场风格变化,本周机器人板块显著回调。尽管 Figure AI 发布 Figure 03,但市场对其成本和量产规划存疑。展望后续,Q4 市场催化较多,我们认为核心关注 Optimus Gen3 的发布节点和量产规划更新,重要节点包括特斯拉25Q3 业绩会及股东大会。方向上,T 链看好供应链相对确定性强的标的及硬件变化较大的环节,国产链看好机器狗、机器人在特定场景的先行落地放量。

1、行业竞争加剧。根据全国各省工信厅参加光伏玻璃听证会的项目统计,目前国内在建、待建的光伏玻璃产能较多,若规划产能在某一时间点集中点火,短期玻璃环节可能出现价格战的风险;

2、原材料成本上涨。光伏玻璃主要原材料包括纯碱、石英砂、天然气,若以上产品价格快速上涨,光伏玻璃毛利率可能缩窄;

3、光伏行业需求不及预期。我们基于未来几年光伏行业需求维持 20%-30% 的增速对公司出货量进行预测,若光伏行业需求不及预期,则公司玻璃出货量也有可能低于我们的预测值。

(文章来源:人民财讯)

(原标题:中信建投:继续推荐储能 看好锂电行业基本面)

(责任编辑:6)