【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

股市是否已抵达短期高点?一个值得警惕的新数据或许能给出线索:企业内部人士——即公司高管与董事——的看空情绪已达到 1974 年以来的峰值。这一信号叠加投资者情绪分化与估值高企的现状,让市场短期走向充满变数。

内部人士抛售潮创历史性极值

Vickers Insider Weekly 追踪的数据显示,全市场所有交易所的一周内内部人士卖出/买入比率近期触及 17.32。在该指标体系中,数值高于 6 即视为看空信号,低于 2 则为看涨信号,17.32 的读数已远超正常区间,凸显内部人士的谨慎态度。

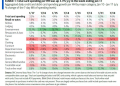

作为最了解公司经营状况的群体,内部人士凭借其独特的信息优势 (在合规前提下) 进行交易决策,其行为往往反映对行业景气度的真实判断。当前这种谨慎情绪已蔓延至经济各领域,其中信息技术、公用事业和医疗健康行业尤为突出。

纽约证券交易所的一周卖出/买入比率更创下 27.25 的惊人纪录。对比历史数据,2007 年 2 月该指标曾达到 16.15,而不久后便爆发了全球金融危机,引发了近代史上最严重的熊市之一。

双重佐证:投资者狂热与估值高企

内部人士的极端谨慎并非孤立信号,它与另外两个警示性数据形成呼应。

其一,投资者情绪极度乐观。从逆向投资角度看,这恰恰是危险信号——市场往往在大众情绪走向极端时出现反转。

10 月 15 日,Investors Intelligence 的看多/看空比率为 3.5,前一周更是达到 3.7。历史经验表明,当市场情绪触及此类高位时,往往伴随股市回调和投资者热情降温。

散户投资者成为当前市场反弹的主要推动力,截至 2025 年 4 月末,其市场份额已达 36%,远高于长期平均的 12%,且连续 22 周保持净买入态势。

其二,估值处于历史高位。标普 500 指数的远期市盈率近期达到 22.5 倍,而市场长期平均水平远低于这一数值。

国际货币基金组织 (IMF) 与英国央行均警告,美股估值和结构性集中度正接近历史峰值,标普 500 指数前五大科技企业市值占比已达 30%,为 50 年来最高水平,这种高度集中使市场在预期逆转时极易遭受冲击。

牛津经济研究院更是指出,当前 AI 主题推动的市场表现具备典型泡沫迹象,包括股价快速上涨、行业权重过高及估值脱离真实价值等。

无需恐慌抛售的两大核心原因

尽管警示信号频现,但将内部人士的看空情绪简单等同于 「清仓信号」 并不妥当。

首先,内部人士的极端谨慎更多反映对高估值的担忧,而非预判灾难性下跌。其卖出/买入比率创下极值,主要源于内部人士买入意愿低迷,而非抛售规模激增。

Vickers Insider Weekly 分析师贾斯珀·赫尔韦格 (Jasper Hellweg) 明确表示:「这并非预示熊市即将到来,而是表明市场容错空间极小,股票对意外事件的敏感度正不断上升。」

对于科技公司而言,内部人士减持更是常态——由于科技行业高管薪酬多以期权和股票形式发放,卖出股票往往是其兑现薪酬的方式,本身并非股价即将回调的信号。

其次,精准择时几乎是不可能的。股神巴菲特等资深投资者早已警示,试图预测市场拐点是徒劳的。事后看,择时似乎简单,但实际上需要准确判断卖出和买回两个节点,稍有不慎便会陷入 「卖太早」 或 「买太迟」 的困境。Vickers Insider Weekly 的姊妹刊物 Argus Market Watch 指出:「这一信号作为短期交易指标更为有效,不宜作为长期投资策略的依据。」

理性应对:不追高、择机布局

面对当前市场格局,「全盘抛售」 并非明智之举,内部人士的行为实则在提示投资者:避免追高,耐心等待更优入场时机。市场分析师普遍认为,短期内股市出现回调的概率正在上升。

William Blair 经济学家理查德·德沙扎尔 (Richard de Chazal) 在研报中提醒,近期关税政策波动和区域银行相关消息引发的市场波动,已凸显 「股市估值的过度扩张以及投资者情绪的易变性」。尽管人工智能相关巨额投资、美联储降息预期和强劲的企业盈利增长暂时支撑着市场,但这一局面将面临越来越多的考验。

橡树资本管理公司联合创始人霍华德·马克斯 (Howard Marks) 也建议,在当前高估值环境下,投资者不应期望过高回报,应适当获利了结并采取更具防御性的投资策略。

而华尔街机构则呈现分歧,奥本海默将标普 500 指数年终目标上调至 7100 点,摩根士丹利更是看到 7200 点,其依据包括 AI 应用普及、企业盈利弹性提升及降息预期等因素。

从减持主体来看,近期内部人士抛售最为集中的是表现亮眼的热门科技公司,包括 Carvana、CoreWeave、Atlassian、Meta Platforms、戴尔科技、Snowflake 和 Cloudflare 等。但正如市场分析所指出的,此类减持更多与行业薪酬结构相关,投资者需结合公司基本面和行业趋势综合判断,而非单纯依据减持行为做出决策。

综上,当前市场正处于 「谨慎信号与支撑因素并存」 的复杂格局。内部人士抛售潮、高估值与投资者情绪分化构成了短期风险点,但 AI 产业发展、宽松货币政策预期等因素仍在支撑市场。对投资者而言,理性的应对方式是:放弃追高冲动,保持仓位灵活性,利用可能出现的回调机会布局优质资产,在风险控制与收益追求之间寻求平衡。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

股市是否已抵达短期高点?一个值得警惕的新数据或许能给出线索:企业内部人士——即公司高管与董事——的看空情绪已达到 1974 年以来的峰值。这一信号叠加投资者情绪分化与估值高企的现状,让市场短期走向充满变数。

内部人士抛售潮创历史性极值

Vickers Insider Weekly 追踪的数据显示,全市场所有交易所的一周内内部人士卖出/买入比率近期触及 17.32。在该指标体系中,数值高于 6 即视为看空信号,低于 2 则为看涨信号,17.32 的读数已远超正常区间,凸显内部人士的谨慎态度。

作为最了解公司经营状况的群体,内部人士凭借其独特的信息优势 (在合规前提下) 进行交易决策,其行为往往反映对行业景气度的真实判断。当前这种谨慎情绪已蔓延至经济各领域,其中信息技术、公用事业和医疗健康行业尤为突出。

纽约证券交易所的一周卖出/买入比率更创下 27.25 的惊人纪录。对比历史数据,2007 年 2 月该指标曾达到 16.15,而不久后便爆发了全球金融危机,引发了近代史上最严重的熊市之一。

双重佐证:投资者狂热与估值高企

内部人士的极端谨慎并非孤立信号,它与另外两个警示性数据形成呼应。

其一,投资者情绪极度乐观。从逆向投资角度看,这恰恰是危险信号——市场往往在大众情绪走向极端时出现反转。

10 月 15 日,Investors Intelligence 的看多/看空比率为 3.5,前一周更是达到 3.7。历史经验表明,当市场情绪触及此类高位时,往往伴随股市回调和投资者热情降温。

散户投资者成为当前市场反弹的主要推动力,截至 2025 年 4 月末,其市场份额已达 36%,远高于长期平均的 12%,且连续 22 周保持净买入态势。

其二,估值处于历史高位。标普 500 指数的远期市盈率近期达到 22.5 倍,而市场长期平均水平远低于这一数值。

国际货币基金组织 (IMF) 与英国央行均警告,美股估值和结构性集中度正接近历史峰值,标普 500 指数前五大科技企业市值占比已达 30%,为 50 年来最高水平,这种高度集中使市场在预期逆转时极易遭受冲击。

牛津经济研究院更是指出,当前 AI 主题推动的市场表现具备典型泡沫迹象,包括股价快速上涨、行业权重过高及估值脱离真实价值等。

无需恐慌抛售的两大核心原因

尽管警示信号频现,但将内部人士的看空情绪简单等同于 「清仓信号」 并不妥当。

首先,内部人士的极端谨慎更多反映对高估值的担忧,而非预判灾难性下跌。其卖出/买入比率创下极值,主要源于内部人士买入意愿低迷,而非抛售规模激增。

Vickers Insider Weekly 分析师贾斯珀·赫尔韦格 (Jasper Hellweg) 明确表示:「这并非预示熊市即将到来,而是表明市场容错空间极小,股票对意外事件的敏感度正不断上升。」

对于科技公司而言,内部人士减持更是常态——由于科技行业高管薪酬多以期权和股票形式发放,卖出股票往往是其兑现薪酬的方式,本身并非股价即将回调的信号。

其次,精准择时几乎是不可能的。股神巴菲特等资深投资者早已警示,试图预测市场拐点是徒劳的。事后看,择时似乎简单,但实际上需要准确判断卖出和买回两个节点,稍有不慎便会陷入 「卖太早」 或 「买太迟」 的困境。Vickers Insider Weekly 的姊妹刊物 Argus Market Watch 指出:「这一信号作为短期交易指标更为有效,不宜作为长期投资策略的依据。」

理性应对:不追高、择机布局

面对当前市场格局,「全盘抛售」 并非明智之举,内部人士的行为实则在提示投资者:避免追高,耐心等待更优入场时机。市场分析师普遍认为,短期内股市出现回调的概率正在上升。

William Blair 经济学家理查德·德沙扎尔 (Richard de Chazal) 在研报中提醒,近期关税政策波动和区域银行相关消息引发的市场波动,已凸显 「股市估值的过度扩张以及投资者情绪的易变性」。尽管人工智能相关巨额投资、美联储降息预期和强劲的企业盈利增长暂时支撑着市场,但这一局面将面临越来越多的考验。

橡树资本管理公司联合创始人霍华德·马克斯 (Howard Marks) 也建议,在当前高估值环境下,投资者不应期望过高回报,应适当获利了结并采取更具防御性的投资策略。

而华尔街机构则呈现分歧,奥本海默将标普 500 指数年终目标上调至 7100 点,摩根士丹利更是看到 7200 点,其依据包括 AI 应用普及、企业盈利弹性提升及降息预期等因素。

从减持主体来看,近期内部人士抛售最为集中的是表现亮眼的热门科技公司,包括 Carvana、CoreWeave、Atlassian、Meta Platforms、戴尔科技、Snowflake 和 Cloudflare 等。但正如市场分析所指出的,此类减持更多与行业薪酬结构相关,投资者需结合公司基本面和行业趋势综合判断,而非单纯依据减持行为做出决策。

综上,当前市场正处于 「谨慎信号与支撑因素并存」 的复杂格局。内部人士抛售潮、高估值与投资者情绪分化构成了短期风险点,但 AI 产业发展、宽松货币政策预期等因素仍在支撑市场。对投资者而言,理性的应对方式是:放弃追高冲动,保持仓位灵活性,利用可能出现的回调机会布局优质资产,在风险控制与收益追求之间寻求平衡。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

股市是否已抵达短期高点?一个值得警惕的新数据或许能给出线索:企业内部人士——即公司高管与董事——的看空情绪已达到 1974 年以来的峰值。这一信号叠加投资者情绪分化与估值高企的现状,让市场短期走向充满变数。

内部人士抛售潮创历史性极值

Vickers Insider Weekly 追踪的数据显示,全市场所有交易所的一周内内部人士卖出/买入比率近期触及 17.32。在该指标体系中,数值高于 6 即视为看空信号,低于 2 则为看涨信号,17.32 的读数已远超正常区间,凸显内部人士的谨慎态度。

作为最了解公司经营状况的群体,内部人士凭借其独特的信息优势 (在合规前提下) 进行交易决策,其行为往往反映对行业景气度的真实判断。当前这种谨慎情绪已蔓延至经济各领域,其中信息技术、公用事业和医疗健康行业尤为突出。

纽约证券交易所的一周卖出/买入比率更创下 27.25 的惊人纪录。对比历史数据,2007 年 2 月该指标曾达到 16.15,而不久后便爆发了全球金融危机,引发了近代史上最严重的熊市之一。

双重佐证:投资者狂热与估值高企

内部人士的极端谨慎并非孤立信号,它与另外两个警示性数据形成呼应。

其一,投资者情绪极度乐观。从逆向投资角度看,这恰恰是危险信号——市场往往在大众情绪走向极端时出现反转。

10 月 15 日,Investors Intelligence 的看多/看空比率为 3.5,前一周更是达到 3.7。历史经验表明,当市场情绪触及此类高位时,往往伴随股市回调和投资者热情降温。

散户投资者成为当前市场反弹的主要推动力,截至 2025 年 4 月末,其市场份额已达 36%,远高于长期平均的 12%,且连续 22 周保持净买入态势。

其二,估值处于历史高位。标普 500 指数的远期市盈率近期达到 22.5 倍,而市场长期平均水平远低于这一数值。

国际货币基金组织 (IMF) 与英国央行均警告,美股估值和结构性集中度正接近历史峰值,标普 500 指数前五大科技企业市值占比已达 30%,为 50 年来最高水平,这种高度集中使市场在预期逆转时极易遭受冲击。

牛津经济研究院更是指出,当前 AI 主题推动的市场表现具备典型泡沫迹象,包括股价快速上涨、行业权重过高及估值脱离真实价值等。

无需恐慌抛售的两大核心原因

尽管警示信号频现,但将内部人士的看空情绪简单等同于 「清仓信号」 并不妥当。

首先,内部人士的极端谨慎更多反映对高估值的担忧,而非预判灾难性下跌。其卖出/买入比率创下极值,主要源于内部人士买入意愿低迷,而非抛售规模激增。

Vickers Insider Weekly 分析师贾斯珀·赫尔韦格 (Jasper Hellweg) 明确表示:「这并非预示熊市即将到来,而是表明市场容错空间极小,股票对意外事件的敏感度正不断上升。」

对于科技公司而言,内部人士减持更是常态——由于科技行业高管薪酬多以期权和股票形式发放,卖出股票往往是其兑现薪酬的方式,本身并非股价即将回调的信号。

其次,精准择时几乎是不可能的。股神巴菲特等资深投资者早已警示,试图预测市场拐点是徒劳的。事后看,择时似乎简单,但实际上需要准确判断卖出和买回两个节点,稍有不慎便会陷入 「卖太早」 或 「买太迟」 的困境。Vickers Insider Weekly 的姊妹刊物 Argus Market Watch 指出:「这一信号作为短期交易指标更为有效,不宜作为长期投资策略的依据。」

理性应对:不追高、择机布局

面对当前市场格局,「全盘抛售」 并非明智之举,内部人士的行为实则在提示投资者:避免追高,耐心等待更优入场时机。市场分析师普遍认为,短期内股市出现回调的概率正在上升。

William Blair 经济学家理查德·德沙扎尔 (Richard de Chazal) 在研报中提醒,近期关税政策波动和区域银行相关消息引发的市场波动,已凸显 「股市估值的过度扩张以及投资者情绪的易变性」。尽管人工智能相关巨额投资、美联储降息预期和强劲的企业盈利增长暂时支撑着市场,但这一局面将面临越来越多的考验。

橡树资本管理公司联合创始人霍华德·马克斯 (Howard Marks) 也建议,在当前高估值环境下,投资者不应期望过高回报,应适当获利了结并采取更具防御性的投资策略。

而华尔街机构则呈现分歧,奥本海默将标普 500 指数年终目标上调至 7100 点,摩根士丹利更是看到 7200 点,其依据包括 AI 应用普及、企业盈利弹性提升及降息预期等因素。

从减持主体来看,近期内部人士抛售最为集中的是表现亮眼的热门科技公司,包括 Carvana、CoreWeave、Atlassian、Meta Platforms、戴尔科技、Snowflake 和 Cloudflare 等。但正如市场分析所指出的,此类减持更多与行业薪酬结构相关,投资者需结合公司基本面和行业趋势综合判断,而非单纯依据减持行为做出决策。

综上,当前市场正处于 「谨慎信号与支撑因素并存」 的复杂格局。内部人士抛售潮、高估值与投资者情绪分化构成了短期风险点,但 AI 产业发展、宽松货币政策预期等因素仍在支撑市场。对投资者而言,理性的应对方式是:放弃追高冲动,保持仓位灵活性,利用可能出现的回调机会布局优质资产,在风险控制与收益追求之间寻求平衡。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

股市是否已抵达短期高点?一个值得警惕的新数据或许能给出线索:企业内部人士——即公司高管与董事——的看空情绪已达到 1974 年以来的峰值。这一信号叠加投资者情绪分化与估值高企的现状,让市场短期走向充满变数。

内部人士抛售潮创历史性极值

Vickers Insider Weekly 追踪的数据显示,全市场所有交易所的一周内内部人士卖出/买入比率近期触及 17.32。在该指标体系中,数值高于 6 即视为看空信号,低于 2 则为看涨信号,17.32 的读数已远超正常区间,凸显内部人士的谨慎态度。

作为最了解公司经营状况的群体,内部人士凭借其独特的信息优势 (在合规前提下) 进行交易决策,其行为往往反映对行业景气度的真实判断。当前这种谨慎情绪已蔓延至经济各领域,其中信息技术、公用事业和医疗健康行业尤为突出。

纽约证券交易所的一周卖出/买入比率更创下 27.25 的惊人纪录。对比历史数据,2007 年 2 月该指标曾达到 16.15,而不久后便爆发了全球金融危机,引发了近代史上最严重的熊市之一。

双重佐证:投资者狂热与估值高企

内部人士的极端谨慎并非孤立信号,它与另外两个警示性数据形成呼应。

其一,投资者情绪极度乐观。从逆向投资角度看,这恰恰是危险信号——市场往往在大众情绪走向极端时出现反转。

10 月 15 日,Investors Intelligence 的看多/看空比率为 3.5,前一周更是达到 3.7。历史经验表明,当市场情绪触及此类高位时,往往伴随股市回调和投资者热情降温。

散户投资者成为当前市场反弹的主要推动力,截至 2025 年 4 月末,其市场份额已达 36%,远高于长期平均的 12%,且连续 22 周保持净买入态势。

其二,估值处于历史高位。标普 500 指数的远期市盈率近期达到 22.5 倍,而市场长期平均水平远低于这一数值。

国际货币基金组织 (IMF) 与英国央行均警告,美股估值和结构性集中度正接近历史峰值,标普 500 指数前五大科技企业市值占比已达 30%,为 50 年来最高水平,这种高度集中使市场在预期逆转时极易遭受冲击。

牛津经济研究院更是指出,当前 AI 主题推动的市场表现具备典型泡沫迹象,包括股价快速上涨、行业权重过高及估值脱离真实价值等。

无需恐慌抛售的两大核心原因

尽管警示信号频现,但将内部人士的看空情绪简单等同于 「清仓信号」 并不妥当。

首先,内部人士的极端谨慎更多反映对高估值的担忧,而非预判灾难性下跌。其卖出/买入比率创下极值,主要源于内部人士买入意愿低迷,而非抛售规模激增。

Vickers Insider Weekly 分析师贾斯珀·赫尔韦格 (Jasper Hellweg) 明确表示:「这并非预示熊市即将到来,而是表明市场容错空间极小,股票对意外事件的敏感度正不断上升。」

对于科技公司而言,内部人士减持更是常态——由于科技行业高管薪酬多以期权和股票形式发放,卖出股票往往是其兑现薪酬的方式,本身并非股价即将回调的信号。

其次,精准择时几乎是不可能的。股神巴菲特等资深投资者早已警示,试图预测市场拐点是徒劳的。事后看,择时似乎简单,但实际上需要准确判断卖出和买回两个节点,稍有不慎便会陷入 「卖太早」 或 「买太迟」 的困境。Vickers Insider Weekly 的姊妹刊物 Argus Market Watch 指出:「这一信号作为短期交易指标更为有效,不宜作为长期投资策略的依据。」

理性应对:不追高、择机布局

面对当前市场格局,「全盘抛售」 并非明智之举,内部人士的行为实则在提示投资者:避免追高,耐心等待更优入场时机。市场分析师普遍认为,短期内股市出现回调的概率正在上升。

William Blair 经济学家理查德·德沙扎尔 (Richard de Chazal) 在研报中提醒,近期关税政策波动和区域银行相关消息引发的市场波动,已凸显 「股市估值的过度扩张以及投资者情绪的易变性」。尽管人工智能相关巨额投资、美联储降息预期和强劲的企业盈利增长暂时支撑着市场,但这一局面将面临越来越多的考验。

橡树资本管理公司联合创始人霍华德·马克斯 (Howard Marks) 也建议,在当前高估值环境下,投资者不应期望过高回报,应适当获利了结并采取更具防御性的投资策略。

而华尔街机构则呈现分歧,奥本海默将标普 500 指数年终目标上调至 7100 点,摩根士丹利更是看到 7200 点,其依据包括 AI 应用普及、企业盈利弹性提升及降息预期等因素。

从减持主体来看,近期内部人士抛售最为集中的是表现亮眼的热门科技公司,包括 Carvana、CoreWeave、Atlassian、Meta Platforms、戴尔科技、Snowflake 和 Cloudflare 等。但正如市场分析所指出的,此类减持更多与行业薪酬结构相关,投资者需结合公司基本面和行业趋势综合判断,而非单纯依据减持行为做出决策。

综上,当前市场正处于 「谨慎信号与支撑因素并存」 的复杂格局。内部人士抛售潮、高估值与投资者情绪分化构成了短期风险点,但 AI 产业发展、宽松货币政策预期等因素仍在支撑市场。对投资者而言,理性的应对方式是:放弃追高冲动,保持仓位灵活性,利用可能出现的回调机会布局优质资产,在风险控制与收益追求之间寻求平衡。