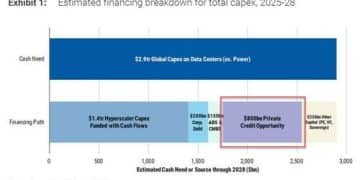

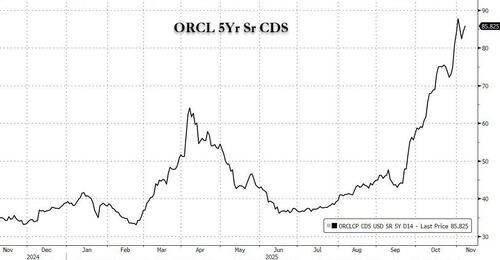

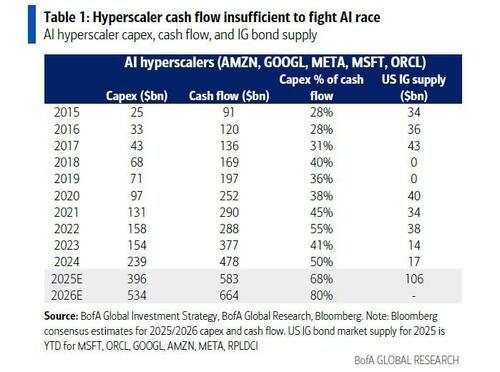

早在 9 月底,财联社就曾报道过 AI 浪潮背后所存在的 「万丈债务悬崖」。这印观了今夏以来就存在的一个业内观点:超大规模云服务商很快将耗尽自由现金流来支撑其巨额资本支出扩张计划,届时将不得不依赖超过万亿美元的新增债务发行 (包括 8000 亿美元私募信贷)。

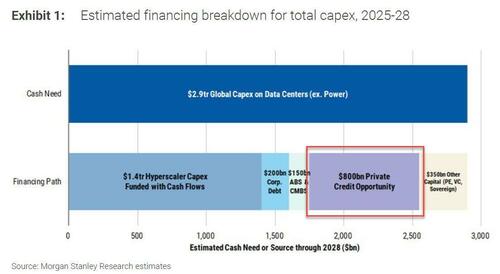

尽管股市数月来一直基本无视金融领域最根本的问题——资金来源与用途,但这一切在 11 月第一周戛然而止。Meta、甲骨文等公司的新债发行潮,引发了市场对人工智能泡沫可信度的深刻质疑:当数万亿美元的 「循环融资」 机制即将耗尽企业现金流时,这个泡沫还能撑多久?

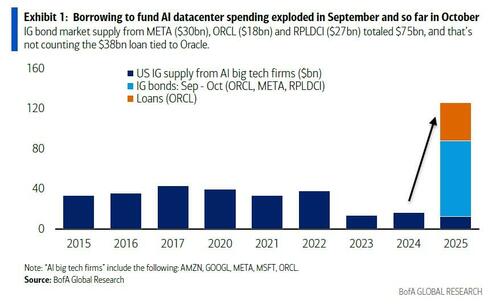

最终引发市场恐慌的,可能不仅波及股票,更直指市场核心:债券及看似 「坚不可摧」 的企业违约风险——如甲骨文公司,其信用违约互换 (CDS) 合约近日已暴涨。

美国 AI「铁索连环」 融资的核心——OpenAI 公司的高层,近期甚至谈论到了 「政府可扮演担保后盾以促成融资」 的问题,这或许是迄今最令人敏感的言论。尽管该公司 CEO 奥尔特曼此后驳斥了该公司将寻求联邦担保以降低 AI 基础设施巨额支出风险的传闻。

鉴于就连最迟钝的资金 (股市资金) 上周终于也察觉到了危机,这不禁让人思考下一步会发生什么?

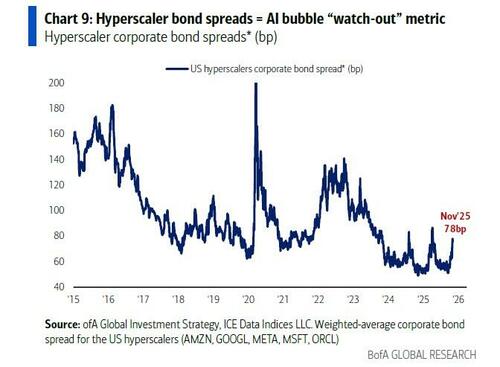

答案或许依然来自有着华尔街 「最准分析师」 之称的美银首席策略师哈特内特 (Michael Hartnett)——早在八月他就精准预言需密切关注信用利差以判断 AI 泡沫破裂的时机。而在上周末其最新题为 《高血压》(Hypertension) 的资金流报告中,这位美银首席投资策略师指出:在他发出预警三个月后,超大规模 AI 企业的债券信贷利差已开始扩大并引发关注……

在聚焦近期科技巨头日益加剧的震颤行情时,哈特内特提到,繁荣与泡沫终将以 「警惕」 与 「撤离」 信号告终。当前确有诸多警示征兆,例如:

市值集中度 (七巨头/AI 股占比超 40%)

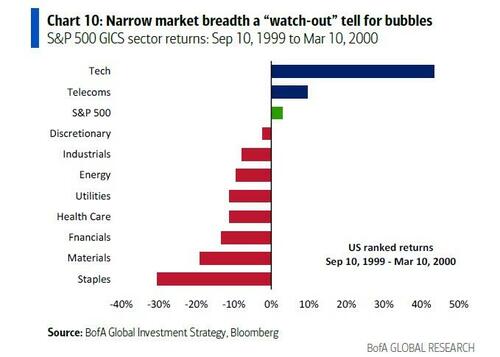

市场广度 (参照 1999 年泡沫最后 6 个月)

估值水平 (AI 巨头市盈率达 45 倍)

全球买盘 (日本爱德万测试与韩国 SK 海力士股价在短短 8 周内翻倍)

散户买盘 (科技股近两月资金流入创纪录)

不过,哈特内特也指出,市场最终的 「离场信号」 永远是利率——而目前美联储并未加息,收益率也未飙升。这就是 「大空头」 必须静待时机的原因 (迈克尔·伯里可能又一次过早入场了?)。

在等待做空股票良机之际,哈特内特透露其正在做空超大规模云服务商的债券,因它们的现金流已不足以应对 AI 资本支出军备竞赛:

过去七周内,债券发行规模高达 1200 亿美元,就连人工智能领域的巨头们也暗示,政府需要出手相助以降低资金成本。 果不其然,超大规模云服务商债券的信贷利差已从 9 月份的 50 个基点升至 80 个基点附近……

这可能意味着利差低点已经成为过去时!

哈特内特同时提醒人们:在 2000 年 3 月科技泡沫顶峰前,美国科技公司债券价格 (CITE) 曾下跌 8%。换言之,若历史重演,情况将急转直下。

而当信贷紧缩蔓延至 AI 企业时,哈特内特最新报告开篇提到的一个预言可能就将应验:「美联储下次实施量化宽松 (QE) 时,你就会看到他们购买人工智能超大规模企业的债券。」

(财联社)

文章转载自 东方财富