A 股三大指数今日集体回调,沪指险守 4000 点大关。截止收盘,沪指跌 0.39%,深证成指跌 1.03%,创业板指跌 1.40%。沪深两市成交额不足 2 万亿,较昨日缩量近 2000 亿。行业板块涨跌互现,光伏设备、化学原料、非金属材料、食品饮料、医药商业板块涨幅居前,保险、能源金属、航天航空、电子元件、软件开发板块跌幅居前。个股方面,上涨股票数量超过 2700 只,逾 80 只股涨停。

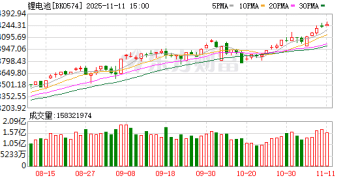

九月份新能源汽车产量 158 万吨,占汽车产量比重 49%;国内动力电池销量中,磷酸铁锂电池占比 73%,比例稳定。十月份锂电行业进入旺季,全产业链排产环比增加 3%~9%,同比增加 21%~51%。到 10 月份累计来看,碳酸锂、电池及关键材料全链条预排产累计同比增幅 27%~58%,其中电池负极材料、电解液单月同比增幅超 40%。受下游开工带动,六氟磷酸锂、磷酸铁等含磷新能源材料需求提升,行业景气度向好,价格抬升。此外 11 月 11 日,在第 12 届中国 (苏州) 电池新能源产业国际高峰论坛上,诺德股份总经理陈郁弼表示,从负极集流体铜箔行业看,从 2023 年第四季度到去年整个行业几乎处于亏损状态,到今年行业开始复苏,而到目前整个锂电铜箔行业处于爆单状态。

国金证券表示,在当前能源结构转型的关键节点,锂电产业链正迎来前所未有的发展机遇,其核心驱动力来源于技术革命与市场需求的共振。华泰证券指出,电池、六氟磷酸锂、磷酸铁锂、负极率先迎来拐点,看好锂电产业链材料各环节盈利改善,实现量利齐升。

国金证券:全面看好锂电产业链

固态电池技术突破与储能需求爆发,全面看好锂电产业链。该机构研报指出,在当前能源结构转型的关键节点,锂电产业链正迎来前所未有的发展机遇,其核心驱动力来源于技术革命与市场需求的共振。技术维度上,固态电池技术的实质性突破正在重构产业天花板。市场维度上,全球储能市场的爆发性增长为锂电产业提供了超出预期的容量空间。技术突破与需求爆发形成正向循环,储能系统对循环寿命和成本的高度敏感,恰恰是固态电池技术规模化后所能解决的下一阶段目标;而储能市场提供的巨大应用场景和资金回流,又反过来加速了固态电池等前沿技术的研发与产业化进程。锂电产业链有望在这一轮浪潮中,迎来价值重估。

华泰证券:看好锂电产业链材料各环节盈利改善

国内储能迎来四季度并网高峰,新能源车由于明年免购置税政策退坡而抢装;欧洲新能源车销量持续提速,美国 AI 基建带动储能需求,锂电产业链景气度持续向上。需求向好叠加供给显著放缓,储能电池及多数锂电材料供需已出现阶段性偏紧,电池、六氟磷酸锂、磷酸铁锂、负极率先迎来拐点,看好锂电产业链材料各环节盈利改善,实现量利齐升。

中原证券:短期六氟磷酸锂和电解液价格或仍将上涨

电解液和六氟磷酸锂本轮涨价,一方面,主要由于部分六氟磷酸锂企业长期处于亏损状态,导致部分六氟磷酸锂企业因产线检修等原因供给减少;另一方面,储能与动力电池需求持续高增长带动锂电池及锂电关键材料需求持续增长,供需短期错配导致六氟磷酸锂价格快速上涨,从而带动电解液价格上涨。展望未来,短期六氟磷酸锂和电解液价格或仍将上涨。

中金公司:产业链各环节或将迎来量价修复

2025 年以来新能源车中游产业链价格逐步企稳、供需结构改善,底部反转趋势显现,新一轮上行周期有望启动。需求结构变化、场景多元化以及海外新车周期释放将成为核心驱动力,预计 2026 年全球锂电池出货量有望保持 20-25% 的增速。产业链各环节或将迎来量价修复,基本面有望持续改善。

东莞证券:锂电池整体需求快速增长

锂电池整体需求快速增长,行业景气度上升。2025 年上半年锂电池产业链净利润同比增长三成,显著扭转过去两年业绩持续下滑的局面,连续两个季度实现净利润同比环比增长,业绩拐点确立。随着 「反内卷」 持续深化,有望促进落后产能加速出清,有利于拥有技术优势和成本优势的优质产能利用率提升。

中信证券:上游锂电等材料供需格局有望重塑

化工板块目前主要围绕三大主线进行交易:(1) 储能需求带动产业链景气度提升,上游锂电等材料供需格局有望重塑,重点推荐新能源相关的材料标的;(2) 化工反内卷持续加码,多行业发起行业自律,化工品价格有望底部回暖;(3) 化工品行业自身高景气,主营业务有望保持高增长。

(本文不构成任何投资建议,投资者据此操作,一切后果自负。市场有风险,投资需谨慎。)

(东方财富研究中心)

文章转载自 东方财富