【文章来源:天天财富】

今年以来,跨境 ETF 投资热度持续高涨。截至 11 月 13 日,国内跨境 ETF 已增至 191 只,规模突破 9000 亿元。从港股、美股等成熟市场,到韩国、沙特,再到如今巴西 ETF 主题产品登陆国内交易所,跨境 ETF 的投资版图已延伸至拉美新兴市场。

热潮之下,高溢价风险暗流涌动。业内人士指出,跨境 ETF 的投资范围和产品种类有望持续拓展,未来发展前景值得期待,但溢价、汇率等风险不容忽视。投资者更需保持清醒,理性看待产品优势与潜在风险。

投资热度持续高涨

跨境 ETF 是指主要跟踪 A 股以外的市场指数且在国内证券交易所上市的 ETF。今年以来,跨境 ETF 已然成为基金市场的 「香饽饽」。新华财经统计数据显示,今年初国内市场上的跨境 ETF 仅有 139 只,而截至 11 月 13 日,这一数量已攀升至 191 只。规模也从年初的 4284.82 亿元增至 9286.2 亿元,短短 10 个月时间实现规模翻倍,彰显出国内投资者对全球资产配置需求的持续升温。

从产品发展脉络来看,国内跨境 ETF 的投资版图正不断拓展。早期产品主要聚焦于中国香港、美国、德国、日本、法国等成熟资本市场,随着全球投资视野的开阔以及新兴市场的崛起,2020 年之后,跟踪韩国、沙特、东南亚等新兴市场的跨境 ETF 逐渐增多。

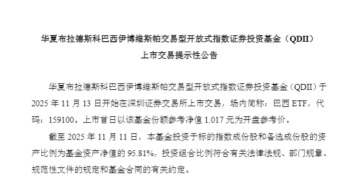

11 月 13 日,国内跨境 ETF 市场再添 「新丁」,易方达伊塔乌巴西 IBOVESPA ETF(QDII) 与华夏布拉德斯科巴西伊博维斯帕 ETF(QDII) 在国内交易所上市交易,同时开放申赎业务。数据显示,两只新基金持有人户数分别达到 12313 户和 9081 户,标志着国内跨境 ETF 的投资范围已延伸至拉美新兴市场。

图为华夏基金发布公告

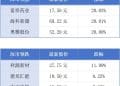

尽管投资版图不断扩大,但从当前规模分布来看,港股和美股市场仍是国内跨境 ETF 的核心布局领域。数据显示,在全部跨境 ETF 中,港股相关产品的规模占比高达 74.69%,美股相关产品占比为 17.72%,两者合计占比超过 92%。

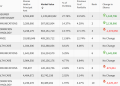

从具体产品来看,头部效应十分明显。最新数据显示,规模超过 100 亿元的跨境 ETF 共有 22 只,其中多只产品规模突破数百亿元。港股相关产品中,富国中证港股通互联网 ETF、华夏恒生科技 ETF、华泰柏瑞恒生科技 ETF、易方达中证海外互联 ETF 规模均超过 400 亿元;美股相关产品中,广发纳斯达克100ETF、博时标普 500ETF 规模领先,均超过 200 亿元。

「展望未来,跨境 ETF 仍具广阔发展空间。」 中信建投金工及基金研究首席姚紫薇表示,跨境 ETF 之所以能快速发展,核心在于其独特的产品优势契合了当前投资者的全球资产配置需求。首先,海外投资便捷,投资者不需要开通海外账户及换汇,即可通过跨境 ETF 投资海外证券资产;其次,能更好地分散风险,投资者通过全球化资产配置,能够降低集中投资于某国或某区域资产所导致的系统性风险;最后,交易效率更高,不同于传统国内股票或权益类 ETF,跨境 ETF 可实现日内 T+0 交易。

高溢价频现引担忧

在跨境 ETF 市场快速发展的同时,高溢价风险正成为影响投资者利益的主要隐患。所谓 ETF 溢价,是指 ETF 二级市场交易价格高于其基金份额参考净值的情况,适度溢价属正常市场现象,但过高溢价往往意味着较大的投资风险,一旦溢价回落,投资者可能面临巨额损失。

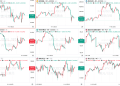

以华夏野村日经 225ETF(QDII) 为例,新华财经数据显示,11 月 5 日以来其溢价率持续走高并维持在 5% 以上。为提醒投资者警惕风险,华夏基金已密集发布 11 条相关公告,反复强调高溢价背后的投资隐患。公告称,若基金后续二级市场交易价格溢价幅度未有效回落,基金有权采取向上海证券交易所申请盘中临时停牌、延长停牌时间等措施以向市场警示风险。

类似的风险事件早在今年 1 月就已上演。嘉实基金旗下的嘉实德国 DAX ETF(QDII),在 1 月 2 日至 1 月 27 日的 13 个交易日内走出极端行情。二级市场价格累计上涨 61.27%,换手率频频突破常规水平,1 月 14 日高达 231.6%,1 月 16 日为 115.18%,1 月 20 日再攀至 166.81%。伴随价格与换手率的异动,基金溢价率同步飙升,1 月 23 日折溢率达到 51.41%,意味着投资者买入价格远超基金实际净值,风险已高度累积。

同样在今年 1 月,南方基金旗下的南方东英富时亚太低碳精选 ETF(QDII) 也出现类似 「剧情」。1 月 8 日至 1 月 23 日的 10 个交易日内,该基金二级市场价格上涨 36.43%,1 月 15 日换手率更是创下 609.57% 的纪录。针对其二级市场价格显著高于基金份额参考净值的高溢价情况,南方基金于 1 月 10 日发布公告提示风险,明确警示 「投资者盲目投资可能遭受重大损失」,并于当日开市起至 10:30 实施临时停牌,10:30 复牌后,又在 1 月 14 日至 2 月 18 日期间多次发布停牌公告。

那么,跨境 ETF 为何会频频出现高溢价现象?业内人士分析指出,核心原因在于市场情绪推动与套利机制短期失效的叠加。一方面,当某一海外市场或赛道受到投资者高度关注,市场情绪升温,大量资金涌入相关跨境 ETF 寻求布局,而 ETF 的基金份额供给在短期内难以快速增加,供需失衡便会推高二级市场交易价格,形成溢价;另一方面,跨境 ETF 的套利存在一定特殊性,受申赎效率、换汇流程、海外市场交易时间差异等因素影响,当市场出现极端行情时,套利机制可能无法及时发挥作用,难以快速平抑过高溢价,从而导致溢价现象持续。

需要警惕的是,高溢价行情往往难以持续,最终必然会向基金净值回归,追高买入的投资者往往成为 「接盘侠」。以今年 1 月的南方东英富时亚太低碳精选 ETF(QDII) 为例,经历了 35.9% 的溢价率之后,1 月 27 日至 2 月 17 日,10 个交易日下跌超 14%。

对于普通投资者而言,如何在把握跨境 ETF 投资机遇的同时规避高溢价风险?业内专家给出建议:首先,应树立理性投资理念,摒弃追涨杀跌的心态,在参与跨境 ETF 投资前,充分了解基金的投资标的、净值波动情况以及折溢价水平,避免盲目跟风买入;其次,尽量选择在溢价率较低或接近平价时进行交易;最后,除了溢价风险,还需关注汇率波动、海外市场政策变化、流动性风险等。

姚紫薇表示,尽管跨境 ETF 投资面临溢价、汇率波动等潜在风险,但在我国金融市场持续对外开放、居民财富积累带来全球配置需求日益增长的大背景下,跨境 ETF 的投资范围和产品种类有望持续拓展,未来发展前景值得期待。

总体来看,跨境 ETF 的快速发展为国内投资者提供了便捷的全球资产配置工具,是我国金融市场对外开放的重要成果。但在市场热潮之下,投资者更需保持清醒,理性看待产品优势与潜在风险。

(文章来源:新华财经)

(原标题:资管一线 | 规模超 9000 亿元,跨境 ETF 缘何成资产配置 「新宠」?)

(责任编辑:126)

【文章来源:天天财富】

今年以来,跨境 ETF 投资热度持续高涨。截至 11 月 13 日,国内跨境 ETF 已增至 191 只,规模突破 9000 亿元。从港股、美股等成熟市场,到韩国、沙特,再到如今巴西 ETF 主题产品登陆国内交易所,跨境 ETF 的投资版图已延伸至拉美新兴市场。

热潮之下,高溢价风险暗流涌动。业内人士指出,跨境 ETF 的投资范围和产品种类有望持续拓展,未来发展前景值得期待,但溢价、汇率等风险不容忽视。投资者更需保持清醒,理性看待产品优势与潜在风险。

投资热度持续高涨

跨境 ETF 是指主要跟踪 A 股以外的市场指数且在国内证券交易所上市的 ETF。今年以来,跨境 ETF 已然成为基金市场的 「香饽饽」。新华财经统计数据显示,今年初国内市场上的跨境 ETF 仅有 139 只,而截至 11 月 13 日,这一数量已攀升至 191 只。规模也从年初的 4284.82 亿元增至 9286.2 亿元,短短 10 个月时间实现规模翻倍,彰显出国内投资者对全球资产配置需求的持续升温。

从产品发展脉络来看,国内跨境 ETF 的投资版图正不断拓展。早期产品主要聚焦于中国香港、美国、德国、日本、法国等成熟资本市场,随着全球投资视野的开阔以及新兴市场的崛起,2020 年之后,跟踪韩国、沙特、东南亚等新兴市场的跨境 ETF 逐渐增多。

11 月 13 日,国内跨境 ETF 市场再添 「新丁」,易方达伊塔乌巴西 IBOVESPA ETF(QDII) 与华夏布拉德斯科巴西伊博维斯帕 ETF(QDII) 在国内交易所上市交易,同时开放申赎业务。数据显示,两只新基金持有人户数分别达到 12313 户和 9081 户,标志着国内跨境 ETF 的投资范围已延伸至拉美新兴市场。

图为华夏基金发布公告

尽管投资版图不断扩大,但从当前规模分布来看,港股和美股市场仍是国内跨境 ETF 的核心布局领域。数据显示,在全部跨境 ETF 中,港股相关产品的规模占比高达 74.69%,美股相关产品占比为 17.72%,两者合计占比超过 92%。

从具体产品来看,头部效应十分明显。最新数据显示,规模超过 100 亿元的跨境 ETF 共有 22 只,其中多只产品规模突破数百亿元。港股相关产品中,富国中证港股通互联网 ETF、华夏恒生科技 ETF、华泰柏瑞恒生科技 ETF、易方达中证海外互联 ETF 规模均超过 400 亿元;美股相关产品中,广发纳斯达克100ETF、博时标普 500ETF 规模领先,均超过 200 亿元。

「展望未来,跨境 ETF 仍具广阔发展空间。」 中信建投金工及基金研究首席姚紫薇表示,跨境 ETF 之所以能快速发展,核心在于其独特的产品优势契合了当前投资者的全球资产配置需求。首先,海外投资便捷,投资者不需要开通海外账户及换汇,即可通过跨境 ETF 投资海外证券资产;其次,能更好地分散风险,投资者通过全球化资产配置,能够降低集中投资于某国或某区域资产所导致的系统性风险;最后,交易效率更高,不同于传统国内股票或权益类 ETF,跨境 ETF 可实现日内 T+0 交易。

高溢价频现引担忧

在跨境 ETF 市场快速发展的同时,高溢价风险正成为影响投资者利益的主要隐患。所谓 ETF 溢价,是指 ETF 二级市场交易价格高于其基金份额参考净值的情况,适度溢价属正常市场现象,但过高溢价往往意味着较大的投资风险,一旦溢价回落,投资者可能面临巨额损失。

以华夏野村日经 225ETF(QDII) 为例,新华财经数据显示,11 月 5 日以来其溢价率持续走高并维持在 5% 以上。为提醒投资者警惕风险,华夏基金已密集发布 11 条相关公告,反复强调高溢价背后的投资隐患。公告称,若基金后续二级市场交易价格溢价幅度未有效回落,基金有权采取向上海证券交易所申请盘中临时停牌、延长停牌时间等措施以向市场警示风险。

类似的风险事件早在今年 1 月就已上演。嘉实基金旗下的嘉实德国 DAX ETF(QDII),在 1 月 2 日至 1 月 27 日的 13 个交易日内走出极端行情。二级市场价格累计上涨 61.27%,换手率频频突破常规水平,1 月 14 日高达 231.6%,1 月 16 日为 115.18%,1 月 20 日再攀至 166.81%。伴随价格与换手率的异动,基金溢价率同步飙升,1 月 23 日折溢率达到 51.41%,意味着投资者买入价格远超基金实际净值,风险已高度累积。

同样在今年 1 月,南方基金旗下的南方东英富时亚太低碳精选 ETF(QDII) 也出现类似 「剧情」。1 月 8 日至 1 月 23 日的 10 个交易日内,该基金二级市场价格上涨 36.43%,1 月 15 日换手率更是创下 609.57% 的纪录。针对其二级市场价格显著高于基金份额参考净值的高溢价情况,南方基金于 1 月 10 日发布公告提示风险,明确警示 「投资者盲目投资可能遭受重大损失」,并于当日开市起至 10:30 实施临时停牌,10:30 复牌后,又在 1 月 14 日至 2 月 18 日期间多次发布停牌公告。

那么,跨境 ETF 为何会频频出现高溢价现象?业内人士分析指出,核心原因在于市场情绪推动与套利机制短期失效的叠加。一方面,当某一海外市场或赛道受到投资者高度关注,市场情绪升温,大量资金涌入相关跨境 ETF 寻求布局,而 ETF 的基金份额供给在短期内难以快速增加,供需失衡便会推高二级市场交易价格,形成溢价;另一方面,跨境 ETF 的套利存在一定特殊性,受申赎效率、换汇流程、海外市场交易时间差异等因素影响,当市场出现极端行情时,套利机制可能无法及时发挥作用,难以快速平抑过高溢价,从而导致溢价现象持续。

需要警惕的是,高溢价行情往往难以持续,最终必然会向基金净值回归,追高买入的投资者往往成为 「接盘侠」。以今年 1 月的南方东英富时亚太低碳精选 ETF(QDII) 为例,经历了 35.9% 的溢价率之后,1 月 27 日至 2 月 17 日,10 个交易日下跌超 14%。

对于普通投资者而言,如何在把握跨境 ETF 投资机遇的同时规避高溢价风险?业内专家给出建议:首先,应树立理性投资理念,摒弃追涨杀跌的心态,在参与跨境 ETF 投资前,充分了解基金的投资标的、净值波动情况以及折溢价水平,避免盲目跟风买入;其次,尽量选择在溢价率较低或接近平价时进行交易;最后,除了溢价风险,还需关注汇率波动、海外市场政策变化、流动性风险等。

姚紫薇表示,尽管跨境 ETF 投资面临溢价、汇率波动等潜在风险,但在我国金融市场持续对外开放、居民财富积累带来全球配置需求日益增长的大背景下,跨境 ETF 的投资范围和产品种类有望持续拓展,未来发展前景值得期待。

总体来看,跨境 ETF 的快速发展为国内投资者提供了便捷的全球资产配置工具,是我国金融市场对外开放的重要成果。但在市场热潮之下,投资者更需保持清醒,理性看待产品优势与潜在风险。

(文章来源:新华财经)

(原标题:资管一线 | 规模超 9000 亿元,跨境 ETF 缘何成资产配置 「新宠」?)

(责任编辑:126)

【文章来源:天天财富】

今年以来,跨境 ETF 投资热度持续高涨。截至 11 月 13 日,国内跨境 ETF 已增至 191 只,规模突破 9000 亿元。从港股、美股等成熟市场,到韩国、沙特,再到如今巴西 ETF 主题产品登陆国内交易所,跨境 ETF 的投资版图已延伸至拉美新兴市场。

热潮之下,高溢价风险暗流涌动。业内人士指出,跨境 ETF 的投资范围和产品种类有望持续拓展,未来发展前景值得期待,但溢价、汇率等风险不容忽视。投资者更需保持清醒,理性看待产品优势与潜在风险。

投资热度持续高涨

跨境 ETF 是指主要跟踪 A 股以外的市场指数且在国内证券交易所上市的 ETF。今年以来,跨境 ETF 已然成为基金市场的 「香饽饽」。新华财经统计数据显示,今年初国内市场上的跨境 ETF 仅有 139 只,而截至 11 月 13 日,这一数量已攀升至 191 只。规模也从年初的 4284.82 亿元增至 9286.2 亿元,短短 10 个月时间实现规模翻倍,彰显出国内投资者对全球资产配置需求的持续升温。

从产品发展脉络来看,国内跨境 ETF 的投资版图正不断拓展。早期产品主要聚焦于中国香港、美国、德国、日本、法国等成熟资本市场,随着全球投资视野的开阔以及新兴市场的崛起,2020 年之后,跟踪韩国、沙特、东南亚等新兴市场的跨境 ETF 逐渐增多。

11 月 13 日,国内跨境 ETF 市场再添 「新丁」,易方达伊塔乌巴西 IBOVESPA ETF(QDII) 与华夏布拉德斯科巴西伊博维斯帕 ETF(QDII) 在国内交易所上市交易,同时开放申赎业务。数据显示,两只新基金持有人户数分别达到 12313 户和 9081 户,标志着国内跨境 ETF 的投资范围已延伸至拉美新兴市场。

图为华夏基金发布公告

尽管投资版图不断扩大,但从当前规模分布来看,港股和美股市场仍是国内跨境 ETF 的核心布局领域。数据显示,在全部跨境 ETF 中,港股相关产品的规模占比高达 74.69%,美股相关产品占比为 17.72%,两者合计占比超过 92%。

从具体产品来看,头部效应十分明显。最新数据显示,规模超过 100 亿元的跨境 ETF 共有 22 只,其中多只产品规模突破数百亿元。港股相关产品中,富国中证港股通互联网 ETF、华夏恒生科技 ETF、华泰柏瑞恒生科技 ETF、易方达中证海外互联 ETF 规模均超过 400 亿元;美股相关产品中,广发纳斯达克100ETF、博时标普 500ETF 规模领先,均超过 200 亿元。

「展望未来,跨境 ETF 仍具广阔发展空间。」 中信建投金工及基金研究首席姚紫薇表示,跨境 ETF 之所以能快速发展,核心在于其独特的产品优势契合了当前投资者的全球资产配置需求。首先,海外投资便捷,投资者不需要开通海外账户及换汇,即可通过跨境 ETF 投资海外证券资产;其次,能更好地分散风险,投资者通过全球化资产配置,能够降低集中投资于某国或某区域资产所导致的系统性风险;最后,交易效率更高,不同于传统国内股票或权益类 ETF,跨境 ETF 可实现日内 T+0 交易。

高溢价频现引担忧

在跨境 ETF 市场快速发展的同时,高溢价风险正成为影响投资者利益的主要隐患。所谓 ETF 溢价,是指 ETF 二级市场交易价格高于其基金份额参考净值的情况,适度溢价属正常市场现象,但过高溢价往往意味着较大的投资风险,一旦溢价回落,投资者可能面临巨额损失。

以华夏野村日经 225ETF(QDII) 为例,新华财经数据显示,11 月 5 日以来其溢价率持续走高并维持在 5% 以上。为提醒投资者警惕风险,华夏基金已密集发布 11 条相关公告,反复强调高溢价背后的投资隐患。公告称,若基金后续二级市场交易价格溢价幅度未有效回落,基金有权采取向上海证券交易所申请盘中临时停牌、延长停牌时间等措施以向市场警示风险。

类似的风险事件早在今年 1 月就已上演。嘉实基金旗下的嘉实德国 DAX ETF(QDII),在 1 月 2 日至 1 月 27 日的 13 个交易日内走出极端行情。二级市场价格累计上涨 61.27%,换手率频频突破常规水平,1 月 14 日高达 231.6%,1 月 16 日为 115.18%,1 月 20 日再攀至 166.81%。伴随价格与换手率的异动,基金溢价率同步飙升,1 月 23 日折溢率达到 51.41%,意味着投资者买入价格远超基金实际净值,风险已高度累积。

同样在今年 1 月,南方基金旗下的南方东英富时亚太低碳精选 ETF(QDII) 也出现类似 「剧情」。1 月 8 日至 1 月 23 日的 10 个交易日内,该基金二级市场价格上涨 36.43%,1 月 15 日换手率更是创下 609.57% 的纪录。针对其二级市场价格显著高于基金份额参考净值的高溢价情况,南方基金于 1 月 10 日发布公告提示风险,明确警示 「投资者盲目投资可能遭受重大损失」,并于当日开市起至 10:30 实施临时停牌,10:30 复牌后,又在 1 月 14 日至 2 月 18 日期间多次发布停牌公告。

那么,跨境 ETF 为何会频频出现高溢价现象?业内人士分析指出,核心原因在于市场情绪推动与套利机制短期失效的叠加。一方面,当某一海外市场或赛道受到投资者高度关注,市场情绪升温,大量资金涌入相关跨境 ETF 寻求布局,而 ETF 的基金份额供给在短期内难以快速增加,供需失衡便会推高二级市场交易价格,形成溢价;另一方面,跨境 ETF 的套利存在一定特殊性,受申赎效率、换汇流程、海外市场交易时间差异等因素影响,当市场出现极端行情时,套利机制可能无法及时发挥作用,难以快速平抑过高溢价,从而导致溢价现象持续。

需要警惕的是,高溢价行情往往难以持续,最终必然会向基金净值回归,追高买入的投资者往往成为 「接盘侠」。以今年 1 月的南方东英富时亚太低碳精选 ETF(QDII) 为例,经历了 35.9% 的溢价率之后,1 月 27 日至 2 月 17 日,10 个交易日下跌超 14%。

对于普通投资者而言,如何在把握跨境 ETF 投资机遇的同时规避高溢价风险?业内专家给出建议:首先,应树立理性投资理念,摒弃追涨杀跌的心态,在参与跨境 ETF 投资前,充分了解基金的投资标的、净值波动情况以及折溢价水平,避免盲目跟风买入;其次,尽量选择在溢价率较低或接近平价时进行交易;最后,除了溢价风险,还需关注汇率波动、海外市场政策变化、流动性风险等。

姚紫薇表示,尽管跨境 ETF 投资面临溢价、汇率波动等潜在风险,但在我国金融市场持续对外开放、居民财富积累带来全球配置需求日益增长的大背景下,跨境 ETF 的投资范围和产品种类有望持续拓展,未来发展前景值得期待。

总体来看,跨境 ETF 的快速发展为国内投资者提供了便捷的全球资产配置工具,是我国金融市场对外开放的重要成果。但在市场热潮之下,投资者更需保持清醒,理性看待产品优势与潜在风险。

(文章来源:新华财经)

(原标题:资管一线 | 规模超 9000 亿元,跨境 ETF 缘何成资产配置 「新宠」?)

(责任编辑:126)

【文章来源:天天财富】

今年以来,跨境 ETF 投资热度持续高涨。截至 11 月 13 日,国内跨境 ETF 已增至 191 只,规模突破 9000 亿元。从港股、美股等成熟市场,到韩国、沙特,再到如今巴西 ETF 主题产品登陆国内交易所,跨境 ETF 的投资版图已延伸至拉美新兴市场。

热潮之下,高溢价风险暗流涌动。业内人士指出,跨境 ETF 的投资范围和产品种类有望持续拓展,未来发展前景值得期待,但溢价、汇率等风险不容忽视。投资者更需保持清醒,理性看待产品优势与潜在风险。

投资热度持续高涨

跨境 ETF 是指主要跟踪 A 股以外的市场指数且在国内证券交易所上市的 ETF。今年以来,跨境 ETF 已然成为基金市场的 「香饽饽」。新华财经统计数据显示,今年初国内市场上的跨境 ETF 仅有 139 只,而截至 11 月 13 日,这一数量已攀升至 191 只。规模也从年初的 4284.82 亿元增至 9286.2 亿元,短短 10 个月时间实现规模翻倍,彰显出国内投资者对全球资产配置需求的持续升温。

从产品发展脉络来看,国内跨境 ETF 的投资版图正不断拓展。早期产品主要聚焦于中国香港、美国、德国、日本、法国等成熟资本市场,随着全球投资视野的开阔以及新兴市场的崛起,2020 年之后,跟踪韩国、沙特、东南亚等新兴市场的跨境 ETF 逐渐增多。

11 月 13 日,国内跨境 ETF 市场再添 「新丁」,易方达伊塔乌巴西 IBOVESPA ETF(QDII) 与华夏布拉德斯科巴西伊博维斯帕 ETF(QDII) 在国内交易所上市交易,同时开放申赎业务。数据显示,两只新基金持有人户数分别达到 12313 户和 9081 户,标志着国内跨境 ETF 的投资范围已延伸至拉美新兴市场。

图为华夏基金发布公告

尽管投资版图不断扩大,但从当前规模分布来看,港股和美股市场仍是国内跨境 ETF 的核心布局领域。数据显示,在全部跨境 ETF 中,港股相关产品的规模占比高达 74.69%,美股相关产品占比为 17.72%,两者合计占比超过 92%。

从具体产品来看,头部效应十分明显。最新数据显示,规模超过 100 亿元的跨境 ETF 共有 22 只,其中多只产品规模突破数百亿元。港股相关产品中,富国中证港股通互联网 ETF、华夏恒生科技 ETF、华泰柏瑞恒生科技 ETF、易方达中证海外互联 ETF 规模均超过 400 亿元;美股相关产品中,广发纳斯达克100ETF、博时标普 500ETF 规模领先,均超过 200 亿元。

「展望未来,跨境 ETF 仍具广阔发展空间。」 中信建投金工及基金研究首席姚紫薇表示,跨境 ETF 之所以能快速发展,核心在于其独特的产品优势契合了当前投资者的全球资产配置需求。首先,海外投资便捷,投资者不需要开通海外账户及换汇,即可通过跨境 ETF 投资海外证券资产;其次,能更好地分散风险,投资者通过全球化资产配置,能够降低集中投资于某国或某区域资产所导致的系统性风险;最后,交易效率更高,不同于传统国内股票或权益类 ETF,跨境 ETF 可实现日内 T+0 交易。

高溢价频现引担忧

在跨境 ETF 市场快速发展的同时,高溢价风险正成为影响投资者利益的主要隐患。所谓 ETF 溢价,是指 ETF 二级市场交易价格高于其基金份额参考净值的情况,适度溢价属正常市场现象,但过高溢价往往意味着较大的投资风险,一旦溢价回落,投资者可能面临巨额损失。

以华夏野村日经 225ETF(QDII) 为例,新华财经数据显示,11 月 5 日以来其溢价率持续走高并维持在 5% 以上。为提醒投资者警惕风险,华夏基金已密集发布 11 条相关公告,反复强调高溢价背后的投资隐患。公告称,若基金后续二级市场交易价格溢价幅度未有效回落,基金有权采取向上海证券交易所申请盘中临时停牌、延长停牌时间等措施以向市场警示风险。

类似的风险事件早在今年 1 月就已上演。嘉实基金旗下的嘉实德国 DAX ETF(QDII),在 1 月 2 日至 1 月 27 日的 13 个交易日内走出极端行情。二级市场价格累计上涨 61.27%,换手率频频突破常规水平,1 月 14 日高达 231.6%,1 月 16 日为 115.18%,1 月 20 日再攀至 166.81%。伴随价格与换手率的异动,基金溢价率同步飙升,1 月 23 日折溢率达到 51.41%,意味着投资者买入价格远超基金实际净值,风险已高度累积。

同样在今年 1 月,南方基金旗下的南方东英富时亚太低碳精选 ETF(QDII) 也出现类似 「剧情」。1 月 8 日至 1 月 23 日的 10 个交易日内,该基金二级市场价格上涨 36.43%,1 月 15 日换手率更是创下 609.57% 的纪录。针对其二级市场价格显著高于基金份额参考净值的高溢价情况,南方基金于 1 月 10 日发布公告提示风险,明确警示 「投资者盲目投资可能遭受重大损失」,并于当日开市起至 10:30 实施临时停牌,10:30 复牌后,又在 1 月 14 日至 2 月 18 日期间多次发布停牌公告。

那么,跨境 ETF 为何会频频出现高溢价现象?业内人士分析指出,核心原因在于市场情绪推动与套利机制短期失效的叠加。一方面,当某一海外市场或赛道受到投资者高度关注,市场情绪升温,大量资金涌入相关跨境 ETF 寻求布局,而 ETF 的基金份额供给在短期内难以快速增加,供需失衡便会推高二级市场交易价格,形成溢价;另一方面,跨境 ETF 的套利存在一定特殊性,受申赎效率、换汇流程、海外市场交易时间差异等因素影响,当市场出现极端行情时,套利机制可能无法及时发挥作用,难以快速平抑过高溢价,从而导致溢价现象持续。

需要警惕的是,高溢价行情往往难以持续,最终必然会向基金净值回归,追高买入的投资者往往成为 「接盘侠」。以今年 1 月的南方东英富时亚太低碳精选 ETF(QDII) 为例,经历了 35.9% 的溢价率之后,1 月 27 日至 2 月 17 日,10 个交易日下跌超 14%。

对于普通投资者而言,如何在把握跨境 ETF 投资机遇的同时规避高溢价风险?业内专家给出建议:首先,应树立理性投资理念,摒弃追涨杀跌的心态,在参与跨境 ETF 投资前,充分了解基金的投资标的、净值波动情况以及折溢价水平,避免盲目跟风买入;其次,尽量选择在溢价率较低或接近平价时进行交易;最后,除了溢价风险,还需关注汇率波动、海外市场政策变化、流动性风险等。

姚紫薇表示,尽管跨境 ETF 投资面临溢价、汇率波动等潜在风险,但在我国金融市场持续对外开放、居民财富积累带来全球配置需求日益增长的大背景下,跨境 ETF 的投资范围和产品种类有望持续拓展,未来发展前景值得期待。

总体来看,跨境 ETF 的快速发展为国内投资者提供了便捷的全球资产配置工具,是我国金融市场对外开放的重要成果。但在市场热潮之下,投资者更需保持清醒,理性看待产品优势与潜在风险。

(文章来源:新华财经)

(原标题:资管一线 | 规模超 9000 亿元,跨境 ETF 缘何成资产配置 「新宠」?)

(责任编辑:126)