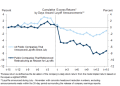

2025 年烧碱价格持续下行。从期货加权价格表现来看,全年价格从最高 3332 元/吨下跌至 2098 元/吨,跌幅达 1234 元/吨。市场核心矛盾在于产能扩张与需求增长的不匹配。数据显示,国内烧碱新增产能达 210 万吨,尽管二、三季度投产节奏阶段性放缓,但并未改变市场长期产能过剩的格局。

作为烧碱最大下游领域,氧化铝行业需求占比 30%~40%。2025 年氧化铝行业新增产能约 1100 万吨,理论上可带动烧碱需求增量 120 万吨,但受铝土矿供应紧张等因素制约,氧化铝实际产量释放受限。此外,造纸、粘胶短纤等其他下游领域需求增长有限。

全年来看,烧碱市场需求增量小于供应增量,结转库存超 300 万吨,持续处于供过于求状态。展望 2026 年,这种结构性产能过剩格局可能进一步加剧,新增产能的持续投放将抑制价格中枢下移。

需求增速放缓

2026 年,我国烧碱行业计划新增产能约 219 万吨,产能增速预计为 4.3%。新增产能将分布于贵州、陕西、河北、山东等近十个省份,区域分布较为均匀。届时,国内烧碱年度总产量将达到 4386 万吨,周度产量有望继续攀升至接近 90 万吨的高位。库存方面,2025 年企业库存普遍在 40 万吨以上运行,峰值触及 50 万吨。进入 2026 年,随着新装置陆续投产,库存压力预计将显著提升,多数时间超过 45 万吨的可能性加大。综合供应端因素判断,烧碱市场长期供应压力预计将持续存在。

烧碱需求主要分为两大板块:氧化铝需求 (占 30%~40%) 以及造纸、化纤、锂电池原料等非铝需求 (占 60%~70%)。预计 2026 年,需求增长将整体趋缓。具体来看,氧化铝方面,新增产能约 690 万吨 (低于 2025 年的 800 万吨),对应烧碱最大需求增量约 103.5 万吨。非铝需求中,纸浆新增产能 130 万吨 (同比减少 70 万吨),对应烧碱最大需求增量为 10.4 万吨;氢氧化锂预计新增 15 万~20 万吨;其他领域增量则相对有限。

因此,2026 年烧碱需求虽仍有增长,但增幅将明显低于 2025 年同期,需求增速呈现放缓态势。

成本支撑偏弱

从长期趋势看,成本因素对烧碱价格的支撑力明显不足。在烧碱的生产成本中,电力和原盐是两大核心:电力占 50%~60%,原盐约占 25%。回顾 2025 年,原盐价格因海盐减产影响先跌后涨,而电力成本随动力煤价格震荡,整体变动有限,基础成本支撑力度较弱。

另一个关键变量是 「氯碱平衡」。氯碱生产过程会同时产出烧碱和液氯,两者价格相互制衡。2025 年液氯价格在-650~275 元/吨的区间波动,当其价格走弱时,企业为维持整体利润,往往会力保烧碱价格相对坚挺。

液氯的消费主要依赖于 PVC 行业。目前从 「PVC+氯碱」 的联合利润来看,行业整体多数时间仍能保持盈利,并未出现因 PVC 环节亏损而导致装置大面积停车的情况。这意味着液氯需求稳定,氯碱装置得以维持高开工率。即使阶段性地受到环保政策影响,也难以从根本上改变供应过剩的格局。因此,长期来看,唯有下游 PVC 行业出现全面、深度的减产,才有可能引发烧碱开工率的大幅下滑。

关注政策面变化

政策博弈正成为影响价格的重要潜在变量。2025 年年末,工信部提出旨在淘汰落后产能的 「反内卷」 政策,并在元旦前再度引发市场关注。据统计,烧碱行业将是该政策的重点领域,其运行超过 20 年的老旧装置产能约 600 万吨。若政策切实落地,可能通过压减供应来改善行业供需平衡,但当前其具体执行力度与时间表尚不明确,仍缺乏实质性举措引导。2026 年需密切关注该政策会否持续推进并真正施行。

综合来看,2026 年烧碱市场基本面预计呈现供应增量大于需求增量的格局,供过于求态势可能进一步加剧。同时,成本端支撑力度偏弱,预计烧碱将维持震荡偏弱走势,后市价格重心将逐步下移。后市重点关注两大变量:一是 「反内卷」 政策能否实际落地并产生影响;二是在烧碱与 PVC 行业综合利润持续亏损的背景下,是否会触发从下游至上游的产业链减产行为。这两方面因素可能成为改变市场走向的关键。(作者单位:齐盛期货)

(期货日报)

文章转载自 东方财富