【文章来源:天天财富】

华西证券指出,对于股市而言,科技轮动缺位时,关注消费板块高低切逻辑。进入 12 月,市场追高科技的意愿有所下降,而资金仍在尝试突围。在这种情况下,高低切逻辑有望受到关注。从 11 月经济数据来看,消费增速放缓,考虑到中央经济工作会议将 「坚持内需主导」 列为 2026 年重点任务的首位,市场或将博弈政策加码的预期。同时,红利板块从 11 月 14 日开始调整,截至今日累计下跌 5.95%,从 924 以来的历史经验来看,潜在跌幅或有限。新能源逻辑相对扎实,但在 11 月 21 日大跌后尚未明显修复,同样是值得关注的方向。

全文如下

【华西宏观】11 月经济数据出炉,政策或靠前发力

12 月 15 日,统计局公布 11 月经济数据。如何看待边际变化?

第一,工业相对平稳,服务业增速放缓。11 月工业增加值同比增 4.8%(预期 5%),与前月的 4.9% 较为接近,但低于三季度的平均值 5.8%。工业出口交货值同比-0.1%,相对前月的-2.1% 明显修复,其对工业增加值的拖累效应相应收窄 0.2 个百分点 (直接效应)。产销率同比-0.8 个百分点,较前月-1.0 个点小幅修复。值得注意的是,10-11 月 PPI 环比均+0.1%,产销率却明显低于去年同期,反映工业的不同行业之间供需、价格分化加大。

11 月服务业生产指数同比 4.2%,较前月放缓 0.4 个百分点。这与服务业 PMI 表现相对一致,11 月服务业商务活动下跌 0.7 个百分点至 49.5%,年内首次跌破荣枯线。据统计局披露,服务零售仍保持较快增长,1-11 月份服务零售额同比增 5.4%,增速比 1-10 月份加快 0.1 个百分点,可以反推 11 月服务零售同比在 5.3%+。服务业生产指数的疲软,可能受到地产、生产性服务业等其他因素拖累。

第二,受高基数影响,零售增速继续回落。11 月零售同比增 1.3%,较前月 2.9% 进一步放缓。国补拉动继续回落,受去年同期国补高基数的影响,去年国补对零售的拉动效应主要体现在 10-12 月。家用电器音像器材、家具、通讯器材、文化办公用品四类拉动 11 月零售同比 0.2 个百分点,较前月下滑 0.4 个点。而汽车成为拖累项,拖累 11 月零售 0.7 个百分点,较前月扩大 0.4 个点。国补对零售的拉动效应较前月下滑约 0.7 个百分点。去年 12 月国补拉动零售达到 1.1 个百分点的较高位,基数拖累仍然存在。而且假期错月的影响退去,今年 10 月同比多出的 1 天假期估计影响零售大约 0.5 个百分点,这种效应在 11 月也已退去。国补和假期错月效应可以解释零售增速下滑 1.6 个百分点中的 75%。

餐饮增速小幅放缓。11 月餐饮收入同比 3.2%,较前月放缓 0.6 个百分点,不过仍显著高于三季度的平均增速 1.4%。这指向假期效应过去之后,餐饮消费仍有韧性。11 月餐饮拉动零售同比约 0.4 个百分点,与前月基本持平。

第三,投资增速继续放缓,制造业边际修复。1-11 月固定资产投资累计下降 2.6%(预期-2.2%),跌幅较前月扩大 0.9 个百分点。拆分来看,仅制造业投资还保持正增长。地产投资累计同比放缓 1.2 个点至-15.9%,基建投资放缓 1 个点至-1.1%,制造业增速放缓 0.8 个点至 1.9%。

当月同比来看,固定资产投资同比增速-12.0%,与前月的-12.2% 接近,降幅企稳。拆分来看,制造业、基建 (不含电力)、地产投资分别+2.2、-0.8、-7.3 个百分点。5000 亿元政策性开发性金融工具对基建投资的支撑效应尚不明显,可能在明年春季开工得到体现。中央经济工作会议要求 「推动投资止跌回稳」,2026 年投资领域可能有相关政策继续加码。

第四,地产销售面积环比与往年季节性接近,销售额相对偏弱。11 月地产销售额、销售面积当月同比分别为-25.1%、-17.3%,较前月分别-0.8、+1.5 个百分点。去年 924 之后,地产销售在四季度迎来一波旺季,高基数导致今年 10-11 月同比跌幅扩大。对比各年 11 月相对 10 月环比增速,今年 11 月销售面积要弱于 2015-2019 同期,但好于 2021-2023 同期。今年 11 月销售面积环比+9.3%,2021-2023 平均值为+8.0%,去年同期为+7.1%。但销售额相对表现较弱,今年 11 月环比仅+2.3%,反映降价推盘、或房企在推价格相对较低的新盘。

房价表现较弱,70 城新建商品住宅价格环比-0.4%,跌幅较前月收窄 0.1 个百分点。二手住宅环比-0.7%,降幅持平前月。其中一线二手房环比扩大 0.2 个点至-1.1%,继续领跌,二线持平于-0.6%,三线降幅收窄 0.1 个点至-0.6%。中央经济工作会议要求 「着力稳定房地产市场,因城施策控增量、去库存、优供给,鼓励收购存量商品房重点用于保障性住房等」,预计明年两会可能出台新的地产政策。

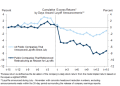

第五,供需矛盾仍然较高。11 月工业和服务业生产指标加权同比增 4.4%,而需求端加权同比仅-3.8%,两者差值持平前月,为 2020 年 3 月以来最大。对比去年同期,两个数字分别为 5.9%、3.5%。10-11 月数据指向前期投资、零售放缓,对生产端数据的拖累逐渐显性化。10-11 月工业和服务业加权同比增速平均值为 4.6%,已低于去年 7-8 月的 4.7%,也显著低于三季度的平均值 5.7%,四季度 GDP 同比可能较三季度小幅放缓。不过当前临近年末,追加财政方向的逆周期政策的概率不高,宽货币落地的必要性继续提升。

对于股市而言,科技轮动缺位时,关注消费板块高低切逻辑。进入 12 月,市场追高科技的意愿有所下降,而资金仍在尝试突围。在这种情况下,高低切逻辑有望受到关注。从 11 月经济数据来看,消费增速放缓,考虑到中央经济工作会议将 「坚持内需主导」 列为 2026 年重点任务的首位,市场或将博弈政策加码的预期。同时,红利板块从 11 月 14 日开始调整,截至今日累计下跌 5.95%,从 924 以来的历史经验来看,潜在跌幅或有限。新能源逻辑相对扎实,但在 11 月 21 日大跌后尚未明显修复,同样是值得关注的方向。

对于债市而言,短期来看,基本面仍非定价主线。11 月经济数据整体不及预期,但长端利率却继续上行。年末配置盘并未抢跑,对赎回费率新规、超长债供给的担忧,压过了对宽货币的期待。往后看,一季度或是地方债供给高峰期,债券市场情绪预计仍偏向谨慎。如明年初降准降息落地,债市或修复;如降准降息推迟,市场情绪可能持续谨慎。分期限来看,5 年以内国债受益于流动性宽松+央行购债,调整空间相对有限。10 年国债 1.85% 是重要参考点位,即使短期上行突破,也不至于大幅偏离。10 年以上期限缺少明确参考点位,在配置盘缺位的影响下,或维持高位波动。

风险提示:货币政策、财政政策出现超预期调整。流动性出现超预期变化。

(文章来源:第一财经)

(责任编辑:70)

【文章来源:天天财富】

华西证券指出,对于股市而言,科技轮动缺位时,关注消费板块高低切逻辑。进入 12 月,市场追高科技的意愿有所下降,而资金仍在尝试突围。在这种情况下,高低切逻辑有望受到关注。从 11 月经济数据来看,消费增速放缓,考虑到中央经济工作会议将 「坚持内需主导」 列为 2026 年重点任务的首位,市场或将博弈政策加码的预期。同时,红利板块从 11 月 14 日开始调整,截至今日累计下跌 5.95%,从 924 以来的历史经验来看,潜在跌幅或有限。新能源逻辑相对扎实,但在 11 月 21 日大跌后尚未明显修复,同样是值得关注的方向。

全文如下

【华西宏观】11 月经济数据出炉,政策或靠前发力

12 月 15 日,统计局公布 11 月经济数据。如何看待边际变化?

第一,工业相对平稳,服务业增速放缓。11 月工业增加值同比增 4.8%(预期 5%),与前月的 4.9% 较为接近,但低于三季度的平均值 5.8%。工业出口交货值同比-0.1%,相对前月的-2.1% 明显修复,其对工业增加值的拖累效应相应收窄 0.2 个百分点 (直接效应)。产销率同比-0.8 个百分点,较前月-1.0 个点小幅修复。值得注意的是,10-11 月 PPI 环比均+0.1%,产销率却明显低于去年同期,反映工业的不同行业之间供需、价格分化加大。

11 月服务业生产指数同比 4.2%,较前月放缓 0.4 个百分点。这与服务业 PMI 表现相对一致,11 月服务业商务活动下跌 0.7 个百分点至 49.5%,年内首次跌破荣枯线。据统计局披露,服务零售仍保持较快增长,1-11 月份服务零售额同比增 5.4%,增速比 1-10 月份加快 0.1 个百分点,可以反推 11 月服务零售同比在 5.3%+。服务业生产指数的疲软,可能受到地产、生产性服务业等其他因素拖累。

第二,受高基数影响,零售增速继续回落。11 月零售同比增 1.3%,较前月 2.9% 进一步放缓。国补拉动继续回落,受去年同期国补高基数的影响,去年国补对零售的拉动效应主要体现在 10-12 月。家用电器音像器材、家具、通讯器材、文化办公用品四类拉动 11 月零售同比 0.2 个百分点,较前月下滑 0.4 个点。而汽车成为拖累项,拖累 11 月零售 0.7 个百分点,较前月扩大 0.4 个点。国补对零售的拉动效应较前月下滑约 0.7 个百分点。去年 12 月国补拉动零售达到 1.1 个百分点的较高位,基数拖累仍然存在。而且假期错月的影响退去,今年 10 月同比多出的 1 天假期估计影响零售大约 0.5 个百分点,这种效应在 11 月也已退去。国补和假期错月效应可以解释零售增速下滑 1.6 个百分点中的 75%。

餐饮增速小幅放缓。11 月餐饮收入同比 3.2%,较前月放缓 0.6 个百分点,不过仍显著高于三季度的平均增速 1.4%。这指向假期效应过去之后,餐饮消费仍有韧性。11 月餐饮拉动零售同比约 0.4 个百分点,与前月基本持平。

第三,投资增速继续放缓,制造业边际修复。1-11 月固定资产投资累计下降 2.6%(预期-2.2%),跌幅较前月扩大 0.9 个百分点。拆分来看,仅制造业投资还保持正增长。地产投资累计同比放缓 1.2 个点至-15.9%,基建投资放缓 1 个点至-1.1%,制造业增速放缓 0.8 个点至 1.9%。

当月同比来看,固定资产投资同比增速-12.0%,与前月的-12.2% 接近,降幅企稳。拆分来看,制造业、基建 (不含电力)、地产投资分别+2.2、-0.8、-7.3 个百分点。5000 亿元政策性开发性金融工具对基建投资的支撑效应尚不明显,可能在明年春季开工得到体现。中央经济工作会议要求 「推动投资止跌回稳」,2026 年投资领域可能有相关政策继续加码。

第四,地产销售面积环比与往年季节性接近,销售额相对偏弱。11 月地产销售额、销售面积当月同比分别为-25.1%、-17.3%,较前月分别-0.8、+1.5 个百分点。去年 924 之后,地产销售在四季度迎来一波旺季,高基数导致今年 10-11 月同比跌幅扩大。对比各年 11 月相对 10 月环比增速,今年 11 月销售面积要弱于 2015-2019 同期,但好于 2021-2023 同期。今年 11 月销售面积环比+9.3%,2021-2023 平均值为+8.0%,去年同期为+7.1%。但销售额相对表现较弱,今年 11 月环比仅+2.3%,反映降价推盘、或房企在推价格相对较低的新盘。

房价表现较弱,70 城新建商品住宅价格环比-0.4%,跌幅较前月收窄 0.1 个百分点。二手住宅环比-0.7%,降幅持平前月。其中一线二手房环比扩大 0.2 个点至-1.1%,继续领跌,二线持平于-0.6%,三线降幅收窄 0.1 个点至-0.6%。中央经济工作会议要求 「着力稳定房地产市场,因城施策控增量、去库存、优供给,鼓励收购存量商品房重点用于保障性住房等」,预计明年两会可能出台新的地产政策。

第五,供需矛盾仍然较高。11 月工业和服务业生产指标加权同比增 4.4%,而需求端加权同比仅-3.8%,两者差值持平前月,为 2020 年 3 月以来最大。对比去年同期,两个数字分别为 5.9%、3.5%。10-11 月数据指向前期投资、零售放缓,对生产端数据的拖累逐渐显性化。10-11 月工业和服务业加权同比增速平均值为 4.6%,已低于去年 7-8 月的 4.7%,也显著低于三季度的平均值 5.7%,四季度 GDP 同比可能较三季度小幅放缓。不过当前临近年末,追加财政方向的逆周期政策的概率不高,宽货币落地的必要性继续提升。

对于股市而言,科技轮动缺位时,关注消费板块高低切逻辑。进入 12 月,市场追高科技的意愿有所下降,而资金仍在尝试突围。在这种情况下,高低切逻辑有望受到关注。从 11 月经济数据来看,消费增速放缓,考虑到中央经济工作会议将 「坚持内需主导」 列为 2026 年重点任务的首位,市场或将博弈政策加码的预期。同时,红利板块从 11 月 14 日开始调整,截至今日累计下跌 5.95%,从 924 以来的历史经验来看,潜在跌幅或有限。新能源逻辑相对扎实,但在 11 月 21 日大跌后尚未明显修复,同样是值得关注的方向。

对于债市而言,短期来看,基本面仍非定价主线。11 月经济数据整体不及预期,但长端利率却继续上行。年末配置盘并未抢跑,对赎回费率新规、超长债供给的担忧,压过了对宽货币的期待。往后看,一季度或是地方债供给高峰期,债券市场情绪预计仍偏向谨慎。如明年初降准降息落地,债市或修复;如降准降息推迟,市场情绪可能持续谨慎。分期限来看,5 年以内国债受益于流动性宽松+央行购债,调整空间相对有限。10 年国债 1.85% 是重要参考点位,即使短期上行突破,也不至于大幅偏离。10 年以上期限缺少明确参考点位,在配置盘缺位的影响下,或维持高位波动。

风险提示:货币政策、财政政策出现超预期调整。流动性出现超预期变化。

(文章来源:第一财经)

(责任编辑:70)

【文章来源:天天财富】

华西证券指出,对于股市而言,科技轮动缺位时,关注消费板块高低切逻辑。进入 12 月,市场追高科技的意愿有所下降,而资金仍在尝试突围。在这种情况下,高低切逻辑有望受到关注。从 11 月经济数据来看,消费增速放缓,考虑到中央经济工作会议将 「坚持内需主导」 列为 2026 年重点任务的首位,市场或将博弈政策加码的预期。同时,红利板块从 11 月 14 日开始调整,截至今日累计下跌 5.95%,从 924 以来的历史经验来看,潜在跌幅或有限。新能源逻辑相对扎实,但在 11 月 21 日大跌后尚未明显修复,同样是值得关注的方向。

全文如下

【华西宏观】11 月经济数据出炉,政策或靠前发力

12 月 15 日,统计局公布 11 月经济数据。如何看待边际变化?

第一,工业相对平稳,服务业增速放缓。11 月工业增加值同比增 4.8%(预期 5%),与前月的 4.9% 较为接近,但低于三季度的平均值 5.8%。工业出口交货值同比-0.1%,相对前月的-2.1% 明显修复,其对工业增加值的拖累效应相应收窄 0.2 个百分点 (直接效应)。产销率同比-0.8 个百分点,较前月-1.0 个点小幅修复。值得注意的是,10-11 月 PPI 环比均+0.1%,产销率却明显低于去年同期,反映工业的不同行业之间供需、价格分化加大。

11 月服务业生产指数同比 4.2%,较前月放缓 0.4 个百分点。这与服务业 PMI 表现相对一致,11 月服务业商务活动下跌 0.7 个百分点至 49.5%,年内首次跌破荣枯线。据统计局披露,服务零售仍保持较快增长,1-11 月份服务零售额同比增 5.4%,增速比 1-10 月份加快 0.1 个百分点,可以反推 11 月服务零售同比在 5.3%+。服务业生产指数的疲软,可能受到地产、生产性服务业等其他因素拖累。

第二,受高基数影响,零售增速继续回落。11 月零售同比增 1.3%,较前月 2.9% 进一步放缓。国补拉动继续回落,受去年同期国补高基数的影响,去年国补对零售的拉动效应主要体现在 10-12 月。家用电器音像器材、家具、通讯器材、文化办公用品四类拉动 11 月零售同比 0.2 个百分点,较前月下滑 0.4 个点。而汽车成为拖累项,拖累 11 月零售 0.7 个百分点,较前月扩大 0.4 个点。国补对零售的拉动效应较前月下滑约 0.7 个百分点。去年 12 月国补拉动零售达到 1.1 个百分点的较高位,基数拖累仍然存在。而且假期错月的影响退去,今年 10 月同比多出的 1 天假期估计影响零售大约 0.5 个百分点,这种效应在 11 月也已退去。国补和假期错月效应可以解释零售增速下滑 1.6 个百分点中的 75%。

餐饮增速小幅放缓。11 月餐饮收入同比 3.2%,较前月放缓 0.6 个百分点,不过仍显著高于三季度的平均增速 1.4%。这指向假期效应过去之后,餐饮消费仍有韧性。11 月餐饮拉动零售同比约 0.4 个百分点,与前月基本持平。

第三,投资增速继续放缓,制造业边际修复。1-11 月固定资产投资累计下降 2.6%(预期-2.2%),跌幅较前月扩大 0.9 个百分点。拆分来看,仅制造业投资还保持正增长。地产投资累计同比放缓 1.2 个点至-15.9%,基建投资放缓 1 个点至-1.1%,制造业增速放缓 0.8 个点至 1.9%。

当月同比来看,固定资产投资同比增速-12.0%,与前月的-12.2% 接近,降幅企稳。拆分来看,制造业、基建 (不含电力)、地产投资分别+2.2、-0.8、-7.3 个百分点。5000 亿元政策性开发性金融工具对基建投资的支撑效应尚不明显,可能在明年春季开工得到体现。中央经济工作会议要求 「推动投资止跌回稳」,2026 年投资领域可能有相关政策继续加码。

第四,地产销售面积环比与往年季节性接近,销售额相对偏弱。11 月地产销售额、销售面积当月同比分别为-25.1%、-17.3%,较前月分别-0.8、+1.5 个百分点。去年 924 之后,地产销售在四季度迎来一波旺季,高基数导致今年 10-11 月同比跌幅扩大。对比各年 11 月相对 10 月环比增速,今年 11 月销售面积要弱于 2015-2019 同期,但好于 2021-2023 同期。今年 11 月销售面积环比+9.3%,2021-2023 平均值为+8.0%,去年同期为+7.1%。但销售额相对表现较弱,今年 11 月环比仅+2.3%,反映降价推盘、或房企在推价格相对较低的新盘。

房价表现较弱,70 城新建商品住宅价格环比-0.4%,跌幅较前月收窄 0.1 个百分点。二手住宅环比-0.7%,降幅持平前月。其中一线二手房环比扩大 0.2 个点至-1.1%,继续领跌,二线持平于-0.6%,三线降幅收窄 0.1 个点至-0.6%。中央经济工作会议要求 「着力稳定房地产市场,因城施策控增量、去库存、优供给,鼓励收购存量商品房重点用于保障性住房等」,预计明年两会可能出台新的地产政策。

第五,供需矛盾仍然较高。11 月工业和服务业生产指标加权同比增 4.4%,而需求端加权同比仅-3.8%,两者差值持平前月,为 2020 年 3 月以来最大。对比去年同期,两个数字分别为 5.9%、3.5%。10-11 月数据指向前期投资、零售放缓,对生产端数据的拖累逐渐显性化。10-11 月工业和服务业加权同比增速平均值为 4.6%,已低于去年 7-8 月的 4.7%,也显著低于三季度的平均值 5.7%,四季度 GDP 同比可能较三季度小幅放缓。不过当前临近年末,追加财政方向的逆周期政策的概率不高,宽货币落地的必要性继续提升。

对于股市而言,科技轮动缺位时,关注消费板块高低切逻辑。进入 12 月,市场追高科技的意愿有所下降,而资金仍在尝试突围。在这种情况下,高低切逻辑有望受到关注。从 11 月经济数据来看,消费增速放缓,考虑到中央经济工作会议将 「坚持内需主导」 列为 2026 年重点任务的首位,市场或将博弈政策加码的预期。同时,红利板块从 11 月 14 日开始调整,截至今日累计下跌 5.95%,从 924 以来的历史经验来看,潜在跌幅或有限。新能源逻辑相对扎实,但在 11 月 21 日大跌后尚未明显修复,同样是值得关注的方向。

对于债市而言,短期来看,基本面仍非定价主线。11 月经济数据整体不及预期,但长端利率却继续上行。年末配置盘并未抢跑,对赎回费率新规、超长债供给的担忧,压过了对宽货币的期待。往后看,一季度或是地方债供给高峰期,债券市场情绪预计仍偏向谨慎。如明年初降准降息落地,债市或修复;如降准降息推迟,市场情绪可能持续谨慎。分期限来看,5 年以内国债受益于流动性宽松+央行购债,调整空间相对有限。10 年国债 1.85% 是重要参考点位,即使短期上行突破,也不至于大幅偏离。10 年以上期限缺少明确参考点位,在配置盘缺位的影响下,或维持高位波动。

风险提示:货币政策、财政政策出现超预期调整。流动性出现超预期变化。

(文章来源:第一财经)

(责任编辑:70)

【文章来源:天天财富】

华西证券指出,对于股市而言,科技轮动缺位时,关注消费板块高低切逻辑。进入 12 月,市场追高科技的意愿有所下降,而资金仍在尝试突围。在这种情况下,高低切逻辑有望受到关注。从 11 月经济数据来看,消费增速放缓,考虑到中央经济工作会议将 「坚持内需主导」 列为 2026 年重点任务的首位,市场或将博弈政策加码的预期。同时,红利板块从 11 月 14 日开始调整,截至今日累计下跌 5.95%,从 924 以来的历史经验来看,潜在跌幅或有限。新能源逻辑相对扎实,但在 11 月 21 日大跌后尚未明显修复,同样是值得关注的方向。

全文如下

【华西宏观】11 月经济数据出炉,政策或靠前发力

12 月 15 日,统计局公布 11 月经济数据。如何看待边际变化?

第一,工业相对平稳,服务业增速放缓。11 月工业增加值同比增 4.8%(预期 5%),与前月的 4.9% 较为接近,但低于三季度的平均值 5.8%。工业出口交货值同比-0.1%,相对前月的-2.1% 明显修复,其对工业增加值的拖累效应相应收窄 0.2 个百分点 (直接效应)。产销率同比-0.8 个百分点,较前月-1.0 个点小幅修复。值得注意的是,10-11 月 PPI 环比均+0.1%,产销率却明显低于去年同期,反映工业的不同行业之间供需、价格分化加大。

11 月服务业生产指数同比 4.2%,较前月放缓 0.4 个百分点。这与服务业 PMI 表现相对一致,11 月服务业商务活动下跌 0.7 个百分点至 49.5%,年内首次跌破荣枯线。据统计局披露,服务零售仍保持较快增长,1-11 月份服务零售额同比增 5.4%,增速比 1-10 月份加快 0.1 个百分点,可以反推 11 月服务零售同比在 5.3%+。服务业生产指数的疲软,可能受到地产、生产性服务业等其他因素拖累。

第二,受高基数影响,零售增速继续回落。11 月零售同比增 1.3%,较前月 2.9% 进一步放缓。国补拉动继续回落,受去年同期国补高基数的影响,去年国补对零售的拉动效应主要体现在 10-12 月。家用电器音像器材、家具、通讯器材、文化办公用品四类拉动 11 月零售同比 0.2 个百分点,较前月下滑 0.4 个点。而汽车成为拖累项,拖累 11 月零售 0.7 个百分点,较前月扩大 0.4 个点。国补对零售的拉动效应较前月下滑约 0.7 个百分点。去年 12 月国补拉动零售达到 1.1 个百分点的较高位,基数拖累仍然存在。而且假期错月的影响退去,今年 10 月同比多出的 1 天假期估计影响零售大约 0.5 个百分点,这种效应在 11 月也已退去。国补和假期错月效应可以解释零售增速下滑 1.6 个百分点中的 75%。

餐饮增速小幅放缓。11 月餐饮收入同比 3.2%,较前月放缓 0.6 个百分点,不过仍显著高于三季度的平均增速 1.4%。这指向假期效应过去之后,餐饮消费仍有韧性。11 月餐饮拉动零售同比约 0.4 个百分点,与前月基本持平。

第三,投资增速继续放缓,制造业边际修复。1-11 月固定资产投资累计下降 2.6%(预期-2.2%),跌幅较前月扩大 0.9 个百分点。拆分来看,仅制造业投资还保持正增长。地产投资累计同比放缓 1.2 个点至-15.9%,基建投资放缓 1 个点至-1.1%,制造业增速放缓 0.8 个点至 1.9%。

当月同比来看,固定资产投资同比增速-12.0%,与前月的-12.2% 接近,降幅企稳。拆分来看,制造业、基建 (不含电力)、地产投资分别+2.2、-0.8、-7.3 个百分点。5000 亿元政策性开发性金融工具对基建投资的支撑效应尚不明显,可能在明年春季开工得到体现。中央经济工作会议要求 「推动投资止跌回稳」,2026 年投资领域可能有相关政策继续加码。

第四,地产销售面积环比与往年季节性接近,销售额相对偏弱。11 月地产销售额、销售面积当月同比分别为-25.1%、-17.3%,较前月分别-0.8、+1.5 个百分点。去年 924 之后,地产销售在四季度迎来一波旺季,高基数导致今年 10-11 月同比跌幅扩大。对比各年 11 月相对 10 月环比增速,今年 11 月销售面积要弱于 2015-2019 同期,但好于 2021-2023 同期。今年 11 月销售面积环比+9.3%,2021-2023 平均值为+8.0%,去年同期为+7.1%。但销售额相对表现较弱,今年 11 月环比仅+2.3%,反映降价推盘、或房企在推价格相对较低的新盘。

房价表现较弱,70 城新建商品住宅价格环比-0.4%,跌幅较前月收窄 0.1 个百分点。二手住宅环比-0.7%,降幅持平前月。其中一线二手房环比扩大 0.2 个点至-1.1%,继续领跌,二线持平于-0.6%,三线降幅收窄 0.1 个点至-0.6%。中央经济工作会议要求 「着力稳定房地产市场,因城施策控增量、去库存、优供给,鼓励收购存量商品房重点用于保障性住房等」,预计明年两会可能出台新的地产政策。

第五,供需矛盾仍然较高。11 月工业和服务业生产指标加权同比增 4.4%,而需求端加权同比仅-3.8%,两者差值持平前月,为 2020 年 3 月以来最大。对比去年同期,两个数字分别为 5.9%、3.5%。10-11 月数据指向前期投资、零售放缓,对生产端数据的拖累逐渐显性化。10-11 月工业和服务业加权同比增速平均值为 4.6%,已低于去年 7-8 月的 4.7%,也显著低于三季度的平均值 5.7%,四季度 GDP 同比可能较三季度小幅放缓。不过当前临近年末,追加财政方向的逆周期政策的概率不高,宽货币落地的必要性继续提升。

对于股市而言,科技轮动缺位时,关注消费板块高低切逻辑。进入 12 月,市场追高科技的意愿有所下降,而资金仍在尝试突围。在这种情况下,高低切逻辑有望受到关注。从 11 月经济数据来看,消费增速放缓,考虑到中央经济工作会议将 「坚持内需主导」 列为 2026 年重点任务的首位,市场或将博弈政策加码的预期。同时,红利板块从 11 月 14 日开始调整,截至今日累计下跌 5.95%,从 924 以来的历史经验来看,潜在跌幅或有限。新能源逻辑相对扎实,但在 11 月 21 日大跌后尚未明显修复,同样是值得关注的方向。

对于债市而言,短期来看,基本面仍非定价主线。11 月经济数据整体不及预期,但长端利率却继续上行。年末配置盘并未抢跑,对赎回费率新规、超长债供给的担忧,压过了对宽货币的期待。往后看,一季度或是地方债供给高峰期,债券市场情绪预计仍偏向谨慎。如明年初降准降息落地,债市或修复;如降准降息推迟,市场情绪可能持续谨慎。分期限来看,5 年以内国债受益于流动性宽松+央行购债,调整空间相对有限。10 年国债 1.85% 是重要参考点位,即使短期上行突破,也不至于大幅偏离。10 年以上期限缺少明确参考点位,在配置盘缺位的影响下,或维持高位波动。

风险提示:货币政策、财政政策出现超预期调整。流动性出现超预期变化。

(文章来源:第一财经)

(责任编辑:70)