【文章来源:techweb】

【】12 月 22 日消息,近日,智谱 AI 与 MiniMax 相继通过港股上市聆讯,计划以 「特专科技公司」 身份登陆香港联交所主板。

在资本市场对大模型企业估值日趋理性的 2025 年,这两家中国 AI 独角兽的同步亮相格外引人注目。

尽管二者同属大模型赛道,都拥有顶尖的研发团队和可观的市场估值,但其战略定位、技术路线、商业模式与发展路径却呈现出鲜明差异。这场 「同台不同路」 的资本大戏,折射出中国 AI 产业多元发展的新格局。

开源生态 VS 全模态闭环

智谱 AI 在其招股书中明确将自身定位为 「中国领先的人工智能公司,致力于开发先进的通用大模型」。公司自 2019 年成立起,即以 「在中国追求通用人工智能 (AGI) 创新」 为愿景,专注于打造能够像人类一样深度思考、认知世界并使用工具的 AI 模型体系。

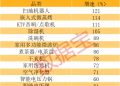

智谱 AI 业务

同时,智谱 AI 自成立之初便确立了鲜明的开源战略定位。

其推出的 GLM 系列大模型,从 130 亿参数的 GLM-130B 到更为庞大的 GLM-4,始终秉持开放共享的理念。截至 2025 年 6 月 30 日,智谱 AI 开源 50 多个模型,开源大模型累计下载量超过 4500 万次。这种技术路径的选择,使智谱 AI 迅速建立了广泛的开发者生态,形成了以开源模型为核心的技术辐射网络。

相比之下,MiniMax 则将自己描述为 「全球化的 AI 大模型公司」,其愿景聚焦于 「研发先进的大模型」 和 「打造 AI 原生产品」,以提升社会生产力并丰富个人生活。

MiniMax 业务

MiniMax 选择了更为集中的以 「闭源商用模型 + 开源基础模型」 并行,将资源聚焦于打造极致体验的专属模型。从文本到语音再到视频,MiniMax 致力于构建多模态 AI 的完整技术栈,其推出的 abab 系列模型在多项中文评测中表现优异。这种闭源策略使 MiniMax 能够更严格控制技术输出质量,建立高技术壁垒,并为高端客户提供定制化解决方案。

在此路线选择下,两家公司的商业模式和收入来源也呈现出明显不同的重心。

智谱 AI 的收入几乎全部来自于其 「模型即服务」(MaaS) 平台,该平台主要向机构客户 (包括私营企业和公共部门) 及个人用户 (开发者等) 提供大模型服务。其收入分为本地化部署和云上部署两种模式,其中本地化部署贡献了绝大部分收入,2024 年占比 84.5%。

这意味着智谱 AI 的客户以大型企业、政府机构等 B 端客户为主,其商业模式更偏向于传统的企业级软件和服务销售,客单价高,定制化程度深。其营收结构中,B 端解决方案占比超过 80%。通过 「开源引流+商业版变现」 的双轨策略,智谱为金融、教育、科研等领域的客户提供定制化大模型解决方案。截至 2025 年 6 月 30 日,其模型已服务超 8000 家机构客户。

这种模式虽带来高达 50% 的毛利率,但人力投入重、规模化难度大。 为突破瓶颈,智谱正加速向 MaaS(模型即服务) 转型,通过 API 接口吸引开发者。

MiniMax 的收入则来源于 AI 原生产品和开放平台及其他企业服务两大板块。其 AI 原生产品矩阵包括 Talkie/星野、海螺 AI、MiniMax、MiniMax 语音,主要面向全球个人用户,通过订阅、应用内充值、在线营销服务等方式变现。其开放平台则为企业与开发者提供 API 调用服务。

从 2025 年前九个月的数据看,MiniMax AI 原生产品贡献了 71.1% 的收入,开放平台贡献 28.9%。MiniMax 成功构建了一个覆盖超 2 亿个人用户和超 10 万企业/开发者的混合生态。

研发投入大,均亏损严重

具体收入方面,作为仍处于巨额研发投入期的科技公司,两家公司均录得大幅亏损,但增长态势和财务细节各有故事。

智谱 AI 的招股书以人民币为计量单位,透露出其深耕国内市场的战略。

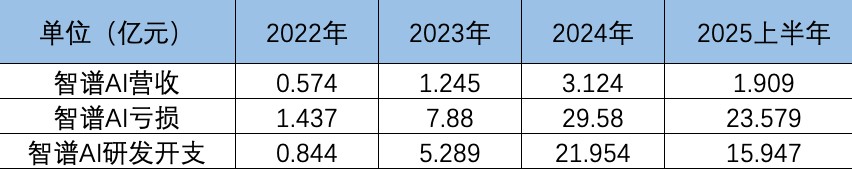

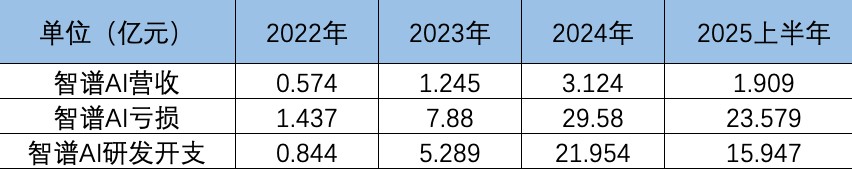

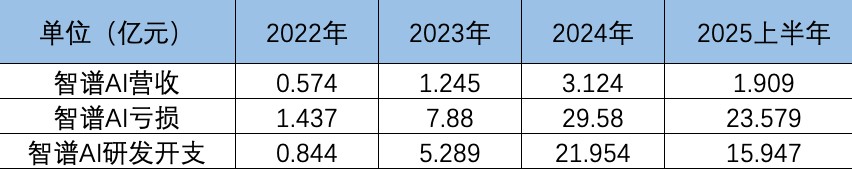

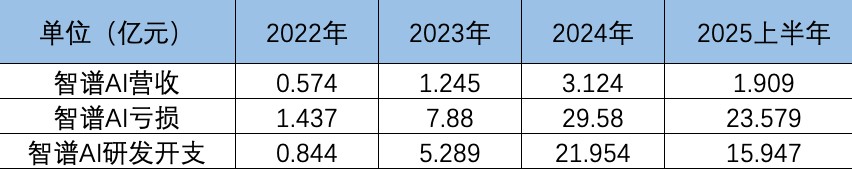

智谱 AI 收入增长迅猛,从 2022 年的 5740 万元增长至 2024 年的 3.12 亿元,年复合增长率超过 130%。但亏损也在同步急剧扩大,2022 年、2023 年、2024 年以及 2025 上半年,亏损分别达 1.437 亿元、7.88 亿元、29.58 亿元、23.579 亿元,3 年半的累积亏损约 62.5 亿元。

智谱 AI 毛利率在 2024 年为 56.3%,但 2025 年上半年下滑至 50.0%,云上部署业务甚至出现毛利为负的情况。

智谱 AI 巨额亏损主要源于天文数字般的研发开支,以 2024 年为例,其亏损达 21.95 亿元,是收入的 8 倍以上。

MiniMax 招股书则以美元为计量单位,彰显其全球化雄心。

MiniMax 海外收入占比达 70%,这一比例在中国 AI 公司中极为罕见。 其商业化路径分为 B 端开放平台与 C 端产品内广告,前者已吸引 3 万家企业客户,后者则通过 AI 社交、视频创作等场景实现流量变现。

MiniMax 同样处于亏损状态, 2022 年、2023 年、2024 年以及 2025 年前三个季度,MiniMax 的年度亏损分别为 7370 万美元、2.69 亿美元、4.65 亿美元及 5.12 亿美元,近四年的累计亏损约为 13.2 亿美元 (约合人民币 92.8 亿元人民币)。

但其收入增长曲线极为陡峭:从 2023 年仅 346 万美元,暴增至 2024 年的 3052 万美元 (约 2.15 亿元人民币),并在 2025 年前九个月达到 5344 万美元 (约 3.76 亿元人民币)。其毛利率从 2023 年的-24.7% 提升至 2024 年的 12.2%,并进一步在 2025 年前九个月达到 23.3%。其运营数据同样亮眼:平均月活跃用户从 2023 年的 314 万增长至 2025 年 9 月底的 2762 万;付费用户数从 2023 年的 11.97 万激增至 2025 年前九个月的 177.16 万。

招股书显示,智谱研发投入占比持续保持在 40% 以上,远高于行业平均水平。智谱 AI 展现的是在企业级市场的快速收入爬坡能力,但代价是高昂的研发与市场费用,利润率承压。

MiniMax 展现的是在消费级市场引爆后带来的指数级收入与用户增长,同时伴随显著的毛利率改善和运营效率提升,其盈利路径似乎更为清晰。然而,C 端市场的竞争同样激烈,用户粘性维护成本高,且面临严格的监管审查。

2025 年 9 月,迪士尼、环球影业等公司起诉其视频生成平台 「海螺 AI」 侵犯版权,索赔金额理论上限高达 7500 万美元。尽管公司坚称指控无理,且该赔偿金额相对于其现金储备比例不高,但这场诉讼无疑为其全球业务,特别是内容生成类产品的法律合规性,带来了持续的不确定性和品牌风险。如何平衡创新与合规,成为 MiniMax 必须持续应对的课题。

股东阵容豪华

招股书显示,自成立以来,智谱 AI 完成了 8 轮融资,融资规模超 83 亿元,获得国资、产业资本、VC/PE 等各类众多知名投资机构认可,参与方包括美团、蚂蚁集团、阿里、腾讯、小米、Boss 直聘、好未来等产业资本,和君联资本、红杉资本、高瓴、启明创投、顺为等一线机构,以及各地方政府国资支持。

IPO 前,智谱 AI 公司的控制权由以唐杰教授为核心的清华系创始团队组成的控股股东集团作为一个整体掌控,在上市前合计控制公司约 33.03% 的股份表决权。美团持股 4.27%、蚂蚁集团持股 3.99%,君联资本合计持股约 6.73%、今日资本 (徐新) 持股 2.82%。

MiniMax 的资本阵营同样星光熠熠。MiniMax 此前历经了 7 轮融资,投资方包括云启资本、IDG、高瓴创投、明势创投、米哈游,腾讯投资、阿里巴巴参与了其 A 轮和 B 轮融资。2025 年 7 月 MiniMax 完成的近 3 亿美元 C 轮融资,使其估值突破 40 亿美元。 尽管成立仅 3 年,但累计融资超 15 亿美元,账上现金达 11 亿美元,成为从成立到 IPO 历时最短的 AI 公司。

IPO 前,阿里巴巴、米哈游、IDG、腾讯是 MiniMax 的控股股东。阿里持股 13.66%,米哈游持股 6.4%,腾讯持股 2.58%。

此次智谱 AI 与 MiniMax 同时叩响港交所大门,展现了中国大模型创业浪潮的两种成功范式与未来想象,也将为大模型行业的商业化道路提供宝贵的参照。未来,是深耕产业的 「深度」 获胜,还是征服用户的 「广度」 为王,市场将拭目以待。

【文章来源:techweb】

【】12 月 22 日消息,近日,智谱 AI 与 MiniMax 相继通过港股上市聆讯,计划以 「特专科技公司」 身份登陆香港联交所主板。

在资本市场对大模型企业估值日趋理性的 2025 年,这两家中国 AI 独角兽的同步亮相格外引人注目。

尽管二者同属大模型赛道,都拥有顶尖的研发团队和可观的市场估值,但其战略定位、技术路线、商业模式与发展路径却呈现出鲜明差异。这场 「同台不同路」 的资本大戏,折射出中国 AI 产业多元发展的新格局。

开源生态 VS 全模态闭环

智谱 AI 在其招股书中明确将自身定位为 「中国领先的人工智能公司,致力于开发先进的通用大模型」。公司自 2019 年成立起,即以 「在中国追求通用人工智能 (AGI) 创新」 为愿景,专注于打造能够像人类一样深度思考、认知世界并使用工具的 AI 模型体系。

智谱 AI 业务

同时,智谱 AI 自成立之初便确立了鲜明的开源战略定位。

其推出的 GLM 系列大模型,从 130 亿参数的 GLM-130B 到更为庞大的 GLM-4,始终秉持开放共享的理念。截至 2025 年 6 月 30 日,智谱 AI 开源 50 多个模型,开源大模型累计下载量超过 4500 万次。这种技术路径的选择,使智谱 AI 迅速建立了广泛的开发者生态,形成了以开源模型为核心的技术辐射网络。

相比之下,MiniMax 则将自己描述为 「全球化的 AI 大模型公司」,其愿景聚焦于 「研发先进的大模型」 和 「打造 AI 原生产品」,以提升社会生产力并丰富个人生活。

MiniMax 业务

MiniMax 选择了更为集中的以 「闭源商用模型 + 开源基础模型」 并行,将资源聚焦于打造极致体验的专属模型。从文本到语音再到视频,MiniMax 致力于构建多模态 AI 的完整技术栈,其推出的 abab 系列模型在多项中文评测中表现优异。这种闭源策略使 MiniMax 能够更严格控制技术输出质量,建立高技术壁垒,并为高端客户提供定制化解决方案。

在此路线选择下,两家公司的商业模式和收入来源也呈现出明显不同的重心。

智谱 AI 的收入几乎全部来自于其 「模型即服务」(MaaS) 平台,该平台主要向机构客户 (包括私营企业和公共部门) 及个人用户 (开发者等) 提供大模型服务。其收入分为本地化部署和云上部署两种模式,其中本地化部署贡献了绝大部分收入,2024 年占比 84.5%。

这意味着智谱 AI 的客户以大型企业、政府机构等 B 端客户为主,其商业模式更偏向于传统的企业级软件和服务销售,客单价高,定制化程度深。其营收结构中,B 端解决方案占比超过 80%。通过 「开源引流+商业版变现」 的双轨策略,智谱为金融、教育、科研等领域的客户提供定制化大模型解决方案。截至 2025 年 6 月 30 日,其模型已服务超 8000 家机构客户。

这种模式虽带来高达 50% 的毛利率,但人力投入重、规模化难度大。 为突破瓶颈,智谱正加速向 MaaS(模型即服务) 转型,通过 API 接口吸引开发者。

MiniMax 的收入则来源于 AI 原生产品和开放平台及其他企业服务两大板块。其 AI 原生产品矩阵包括 Talkie/星野、海螺 AI、MiniMax、MiniMax 语音,主要面向全球个人用户,通过订阅、应用内充值、在线营销服务等方式变现。其开放平台则为企业与开发者提供 API 调用服务。

从 2025 年前九个月的数据看,MiniMax AI 原生产品贡献了 71.1% 的收入,开放平台贡献 28.9%。MiniMax 成功构建了一个覆盖超 2 亿个人用户和超 10 万企业/开发者的混合生态。

研发投入大,均亏损严重

具体收入方面,作为仍处于巨额研发投入期的科技公司,两家公司均录得大幅亏损,但增长态势和财务细节各有故事。

智谱 AI 的招股书以人民币为计量单位,透露出其深耕国内市场的战略。

智谱 AI 收入增长迅猛,从 2022 年的 5740 万元增长至 2024 年的 3.12 亿元,年复合增长率超过 130%。但亏损也在同步急剧扩大,2022 年、2023 年、2024 年以及 2025 上半年,亏损分别达 1.437 亿元、7.88 亿元、29.58 亿元、23.579 亿元,3 年半的累积亏损约 62.5 亿元。

智谱 AI 毛利率在 2024 年为 56.3%,但 2025 年上半年下滑至 50.0%,云上部署业务甚至出现毛利为负的情况。

智谱 AI 巨额亏损主要源于天文数字般的研发开支,以 2024 年为例,其亏损达 21.95 亿元,是收入的 8 倍以上。

MiniMax 招股书则以美元为计量单位,彰显其全球化雄心。

MiniMax 海外收入占比达 70%,这一比例在中国 AI 公司中极为罕见。 其商业化路径分为 B 端开放平台与 C 端产品内广告,前者已吸引 3 万家企业客户,后者则通过 AI 社交、视频创作等场景实现流量变现。

MiniMax 同样处于亏损状态, 2022 年、2023 年、2024 年以及 2025 年前三个季度,MiniMax 的年度亏损分别为 7370 万美元、2.69 亿美元、4.65 亿美元及 5.12 亿美元,近四年的累计亏损约为 13.2 亿美元 (约合人民币 92.8 亿元人民币)。

但其收入增长曲线极为陡峭:从 2023 年仅 346 万美元,暴增至 2024 年的 3052 万美元 (约 2.15 亿元人民币),并在 2025 年前九个月达到 5344 万美元 (约 3.76 亿元人民币)。其毛利率从 2023 年的-24.7% 提升至 2024 年的 12.2%,并进一步在 2025 年前九个月达到 23.3%。其运营数据同样亮眼:平均月活跃用户从 2023 年的 314 万增长至 2025 年 9 月底的 2762 万;付费用户数从 2023 年的 11.97 万激增至 2025 年前九个月的 177.16 万。

招股书显示,智谱研发投入占比持续保持在 40% 以上,远高于行业平均水平。智谱 AI 展现的是在企业级市场的快速收入爬坡能力,但代价是高昂的研发与市场费用,利润率承压。

MiniMax 展现的是在消费级市场引爆后带来的指数级收入与用户增长,同时伴随显著的毛利率改善和运营效率提升,其盈利路径似乎更为清晰。然而,C 端市场的竞争同样激烈,用户粘性维护成本高,且面临严格的监管审查。

2025 年 9 月,迪士尼、环球影业等公司起诉其视频生成平台 「海螺 AI」 侵犯版权,索赔金额理论上限高达 7500 万美元。尽管公司坚称指控无理,且该赔偿金额相对于其现金储备比例不高,但这场诉讼无疑为其全球业务,特别是内容生成类产品的法律合规性,带来了持续的不确定性和品牌风险。如何平衡创新与合规,成为 MiniMax 必须持续应对的课题。

股东阵容豪华

招股书显示,自成立以来,智谱 AI 完成了 8 轮融资,融资规模超 83 亿元,获得国资、产业资本、VC/PE 等各类众多知名投资机构认可,参与方包括美团、蚂蚁集团、阿里、腾讯、小米、Boss 直聘、好未来等产业资本,和君联资本、红杉资本、高瓴、启明创投、顺为等一线机构,以及各地方政府国资支持。

IPO 前,智谱 AI 公司的控制权由以唐杰教授为核心的清华系创始团队组成的控股股东集团作为一个整体掌控,在上市前合计控制公司约 33.03% 的股份表决权。美团持股 4.27%、蚂蚁集团持股 3.99%,君联资本合计持股约 6.73%、今日资本 (徐新) 持股 2.82%。

MiniMax 的资本阵营同样星光熠熠。MiniMax 此前历经了 7 轮融资,投资方包括云启资本、IDG、高瓴创投、明势创投、米哈游,腾讯投资、阿里巴巴参与了其 A 轮和 B 轮融资。2025 年 7 月 MiniMax 完成的近 3 亿美元 C 轮融资,使其估值突破 40 亿美元。 尽管成立仅 3 年,但累计融资超 15 亿美元,账上现金达 11 亿美元,成为从成立到 IPO 历时最短的 AI 公司。

IPO 前,阿里巴巴、米哈游、IDG、腾讯是 MiniMax 的控股股东。阿里持股 13.66%,米哈游持股 6.4%,腾讯持股 2.58%。

此次智谱 AI 与 MiniMax 同时叩响港交所大门,展现了中国大模型创业浪潮的两种成功范式与未来想象,也将为大模型行业的商业化道路提供宝贵的参照。未来,是深耕产业的 「深度」 获胜,还是征服用户的 「广度」 为王,市场将拭目以待。

【文章来源:techweb】

【】12 月 22 日消息,近日,智谱 AI 与 MiniMax 相继通过港股上市聆讯,计划以 「特专科技公司」 身份登陆香港联交所主板。

在资本市场对大模型企业估值日趋理性的 2025 年,这两家中国 AI 独角兽的同步亮相格外引人注目。

尽管二者同属大模型赛道,都拥有顶尖的研发团队和可观的市场估值,但其战略定位、技术路线、商业模式与发展路径却呈现出鲜明差异。这场 「同台不同路」 的资本大戏,折射出中国 AI 产业多元发展的新格局。

开源生态 VS 全模态闭环

智谱 AI 在其招股书中明确将自身定位为 「中国领先的人工智能公司,致力于开发先进的通用大模型」。公司自 2019 年成立起,即以 「在中国追求通用人工智能 (AGI) 创新」 为愿景,专注于打造能够像人类一样深度思考、认知世界并使用工具的 AI 模型体系。

智谱 AI 业务

同时,智谱 AI 自成立之初便确立了鲜明的开源战略定位。

其推出的 GLM 系列大模型,从 130 亿参数的 GLM-130B 到更为庞大的 GLM-4,始终秉持开放共享的理念。截至 2025 年 6 月 30 日,智谱 AI 开源 50 多个模型,开源大模型累计下载量超过 4500 万次。这种技术路径的选择,使智谱 AI 迅速建立了广泛的开发者生态,形成了以开源模型为核心的技术辐射网络。

相比之下,MiniMax 则将自己描述为 「全球化的 AI 大模型公司」,其愿景聚焦于 「研发先进的大模型」 和 「打造 AI 原生产品」,以提升社会生产力并丰富个人生活。

MiniMax 业务

MiniMax 选择了更为集中的以 「闭源商用模型 + 开源基础模型」 并行,将资源聚焦于打造极致体验的专属模型。从文本到语音再到视频,MiniMax 致力于构建多模态 AI 的完整技术栈,其推出的 abab 系列模型在多项中文评测中表现优异。这种闭源策略使 MiniMax 能够更严格控制技术输出质量,建立高技术壁垒,并为高端客户提供定制化解决方案。

在此路线选择下,两家公司的商业模式和收入来源也呈现出明显不同的重心。

智谱 AI 的收入几乎全部来自于其 「模型即服务」(MaaS) 平台,该平台主要向机构客户 (包括私营企业和公共部门) 及个人用户 (开发者等) 提供大模型服务。其收入分为本地化部署和云上部署两种模式,其中本地化部署贡献了绝大部分收入,2024 年占比 84.5%。

这意味着智谱 AI 的客户以大型企业、政府机构等 B 端客户为主,其商业模式更偏向于传统的企业级软件和服务销售,客单价高,定制化程度深。其营收结构中,B 端解决方案占比超过 80%。通过 「开源引流+商业版变现」 的双轨策略,智谱为金融、教育、科研等领域的客户提供定制化大模型解决方案。截至 2025 年 6 月 30 日,其模型已服务超 8000 家机构客户。

这种模式虽带来高达 50% 的毛利率,但人力投入重、规模化难度大。 为突破瓶颈,智谱正加速向 MaaS(模型即服务) 转型,通过 API 接口吸引开发者。

MiniMax 的收入则来源于 AI 原生产品和开放平台及其他企业服务两大板块。其 AI 原生产品矩阵包括 Talkie/星野、海螺 AI、MiniMax、MiniMax 语音,主要面向全球个人用户,通过订阅、应用内充值、在线营销服务等方式变现。其开放平台则为企业与开发者提供 API 调用服务。

从 2025 年前九个月的数据看,MiniMax AI 原生产品贡献了 71.1% 的收入,开放平台贡献 28.9%。MiniMax 成功构建了一个覆盖超 2 亿个人用户和超 10 万企业/开发者的混合生态。

研发投入大,均亏损严重

具体收入方面,作为仍处于巨额研发投入期的科技公司,两家公司均录得大幅亏损,但增长态势和财务细节各有故事。

智谱 AI 的招股书以人民币为计量单位,透露出其深耕国内市场的战略。

智谱 AI 收入增长迅猛,从 2022 年的 5740 万元增长至 2024 年的 3.12 亿元,年复合增长率超过 130%。但亏损也在同步急剧扩大,2022 年、2023 年、2024 年以及 2025 上半年,亏损分别达 1.437 亿元、7.88 亿元、29.58 亿元、23.579 亿元,3 年半的累积亏损约 62.5 亿元。

智谱 AI 毛利率在 2024 年为 56.3%,但 2025 年上半年下滑至 50.0%,云上部署业务甚至出现毛利为负的情况。

智谱 AI 巨额亏损主要源于天文数字般的研发开支,以 2024 年为例,其亏损达 21.95 亿元,是收入的 8 倍以上。

MiniMax 招股书则以美元为计量单位,彰显其全球化雄心。

MiniMax 海外收入占比达 70%,这一比例在中国 AI 公司中极为罕见。 其商业化路径分为 B 端开放平台与 C 端产品内广告,前者已吸引 3 万家企业客户,后者则通过 AI 社交、视频创作等场景实现流量变现。

MiniMax 同样处于亏损状态, 2022 年、2023 年、2024 年以及 2025 年前三个季度,MiniMax 的年度亏损分别为 7370 万美元、2.69 亿美元、4.65 亿美元及 5.12 亿美元,近四年的累计亏损约为 13.2 亿美元 (约合人民币 92.8 亿元人民币)。

但其收入增长曲线极为陡峭:从 2023 年仅 346 万美元,暴增至 2024 年的 3052 万美元 (约 2.15 亿元人民币),并在 2025 年前九个月达到 5344 万美元 (约 3.76 亿元人民币)。其毛利率从 2023 年的-24.7% 提升至 2024 年的 12.2%,并进一步在 2025 年前九个月达到 23.3%。其运营数据同样亮眼:平均月活跃用户从 2023 年的 314 万增长至 2025 年 9 月底的 2762 万;付费用户数从 2023 年的 11.97 万激增至 2025 年前九个月的 177.16 万。

招股书显示,智谱研发投入占比持续保持在 40% 以上,远高于行业平均水平。智谱 AI 展现的是在企业级市场的快速收入爬坡能力,但代价是高昂的研发与市场费用,利润率承压。

MiniMax 展现的是在消费级市场引爆后带来的指数级收入与用户增长,同时伴随显著的毛利率改善和运营效率提升,其盈利路径似乎更为清晰。然而,C 端市场的竞争同样激烈,用户粘性维护成本高,且面临严格的监管审查。

2025 年 9 月,迪士尼、环球影业等公司起诉其视频生成平台 「海螺 AI」 侵犯版权,索赔金额理论上限高达 7500 万美元。尽管公司坚称指控无理,且该赔偿金额相对于其现金储备比例不高,但这场诉讼无疑为其全球业务,特别是内容生成类产品的法律合规性,带来了持续的不确定性和品牌风险。如何平衡创新与合规,成为 MiniMax 必须持续应对的课题。

股东阵容豪华

招股书显示,自成立以来,智谱 AI 完成了 8 轮融资,融资规模超 83 亿元,获得国资、产业资本、VC/PE 等各类众多知名投资机构认可,参与方包括美团、蚂蚁集团、阿里、腾讯、小米、Boss 直聘、好未来等产业资本,和君联资本、红杉资本、高瓴、启明创投、顺为等一线机构,以及各地方政府国资支持。

IPO 前,智谱 AI 公司的控制权由以唐杰教授为核心的清华系创始团队组成的控股股东集团作为一个整体掌控,在上市前合计控制公司约 33.03% 的股份表决权。美团持股 4.27%、蚂蚁集团持股 3.99%,君联资本合计持股约 6.73%、今日资本 (徐新) 持股 2.82%。

MiniMax 的资本阵营同样星光熠熠。MiniMax 此前历经了 7 轮融资,投资方包括云启资本、IDG、高瓴创投、明势创投、米哈游,腾讯投资、阿里巴巴参与了其 A 轮和 B 轮融资。2025 年 7 月 MiniMax 完成的近 3 亿美元 C 轮融资,使其估值突破 40 亿美元。 尽管成立仅 3 年,但累计融资超 15 亿美元,账上现金达 11 亿美元,成为从成立到 IPO 历时最短的 AI 公司。

IPO 前,阿里巴巴、米哈游、IDG、腾讯是 MiniMax 的控股股东。阿里持股 13.66%,米哈游持股 6.4%,腾讯持股 2.58%。

此次智谱 AI 与 MiniMax 同时叩响港交所大门,展现了中国大模型创业浪潮的两种成功范式与未来想象,也将为大模型行业的商业化道路提供宝贵的参照。未来,是深耕产业的 「深度」 获胜,还是征服用户的 「广度」 为王,市场将拭目以待。

【文章来源:techweb】

【】12 月 22 日消息,近日,智谱 AI 与 MiniMax 相继通过港股上市聆讯,计划以 「特专科技公司」 身份登陆香港联交所主板。

在资本市场对大模型企业估值日趋理性的 2025 年,这两家中国 AI 独角兽的同步亮相格外引人注目。

尽管二者同属大模型赛道,都拥有顶尖的研发团队和可观的市场估值,但其战略定位、技术路线、商业模式与发展路径却呈现出鲜明差异。这场 「同台不同路」 的资本大戏,折射出中国 AI 产业多元发展的新格局。

开源生态 VS 全模态闭环

智谱 AI 在其招股书中明确将自身定位为 「中国领先的人工智能公司,致力于开发先进的通用大模型」。公司自 2019 年成立起,即以 「在中国追求通用人工智能 (AGI) 创新」 为愿景,专注于打造能够像人类一样深度思考、认知世界并使用工具的 AI 模型体系。

智谱 AI 业务

同时,智谱 AI 自成立之初便确立了鲜明的开源战略定位。

其推出的 GLM 系列大模型,从 130 亿参数的 GLM-130B 到更为庞大的 GLM-4,始终秉持开放共享的理念。截至 2025 年 6 月 30 日,智谱 AI 开源 50 多个模型,开源大模型累计下载量超过 4500 万次。这种技术路径的选择,使智谱 AI 迅速建立了广泛的开发者生态,形成了以开源模型为核心的技术辐射网络。

相比之下,MiniMax 则将自己描述为 「全球化的 AI 大模型公司」,其愿景聚焦于 「研发先进的大模型」 和 「打造 AI 原生产品」,以提升社会生产力并丰富个人生活。

MiniMax 业务

MiniMax 选择了更为集中的以 「闭源商用模型 + 开源基础模型」 并行,将资源聚焦于打造极致体验的专属模型。从文本到语音再到视频,MiniMax 致力于构建多模态 AI 的完整技术栈,其推出的 abab 系列模型在多项中文评测中表现优异。这种闭源策略使 MiniMax 能够更严格控制技术输出质量,建立高技术壁垒,并为高端客户提供定制化解决方案。

在此路线选择下,两家公司的商业模式和收入来源也呈现出明显不同的重心。

智谱 AI 的收入几乎全部来自于其 「模型即服务」(MaaS) 平台,该平台主要向机构客户 (包括私营企业和公共部门) 及个人用户 (开发者等) 提供大模型服务。其收入分为本地化部署和云上部署两种模式,其中本地化部署贡献了绝大部分收入,2024 年占比 84.5%。

这意味着智谱 AI 的客户以大型企业、政府机构等 B 端客户为主,其商业模式更偏向于传统的企业级软件和服务销售,客单价高,定制化程度深。其营收结构中,B 端解决方案占比超过 80%。通过 「开源引流+商业版变现」 的双轨策略,智谱为金融、教育、科研等领域的客户提供定制化大模型解决方案。截至 2025 年 6 月 30 日,其模型已服务超 8000 家机构客户。

这种模式虽带来高达 50% 的毛利率,但人力投入重、规模化难度大。 为突破瓶颈,智谱正加速向 MaaS(模型即服务) 转型,通过 API 接口吸引开发者。

MiniMax 的收入则来源于 AI 原生产品和开放平台及其他企业服务两大板块。其 AI 原生产品矩阵包括 Talkie/星野、海螺 AI、MiniMax、MiniMax 语音,主要面向全球个人用户,通过订阅、应用内充值、在线营销服务等方式变现。其开放平台则为企业与开发者提供 API 调用服务。

从 2025 年前九个月的数据看,MiniMax AI 原生产品贡献了 71.1% 的收入,开放平台贡献 28.9%。MiniMax 成功构建了一个覆盖超 2 亿个人用户和超 10 万企业/开发者的混合生态。

研发投入大,均亏损严重

具体收入方面,作为仍处于巨额研发投入期的科技公司,两家公司均录得大幅亏损,但增长态势和财务细节各有故事。

智谱 AI 的招股书以人民币为计量单位,透露出其深耕国内市场的战略。

智谱 AI 收入增长迅猛,从 2022 年的 5740 万元增长至 2024 年的 3.12 亿元,年复合增长率超过 130%。但亏损也在同步急剧扩大,2022 年、2023 年、2024 年以及 2025 上半年,亏损分别达 1.437 亿元、7.88 亿元、29.58 亿元、23.579 亿元,3 年半的累积亏损约 62.5 亿元。

智谱 AI 毛利率在 2024 年为 56.3%,但 2025 年上半年下滑至 50.0%,云上部署业务甚至出现毛利为负的情况。

智谱 AI 巨额亏损主要源于天文数字般的研发开支,以 2024 年为例,其亏损达 21.95 亿元,是收入的 8 倍以上。

MiniMax 招股书则以美元为计量单位,彰显其全球化雄心。

MiniMax 海外收入占比达 70%,这一比例在中国 AI 公司中极为罕见。 其商业化路径分为 B 端开放平台与 C 端产品内广告,前者已吸引 3 万家企业客户,后者则通过 AI 社交、视频创作等场景实现流量变现。

MiniMax 同样处于亏损状态, 2022 年、2023 年、2024 年以及 2025 年前三个季度,MiniMax 的年度亏损分别为 7370 万美元、2.69 亿美元、4.65 亿美元及 5.12 亿美元,近四年的累计亏损约为 13.2 亿美元 (约合人民币 92.8 亿元人民币)。

但其收入增长曲线极为陡峭:从 2023 年仅 346 万美元,暴增至 2024 年的 3052 万美元 (约 2.15 亿元人民币),并在 2025 年前九个月达到 5344 万美元 (约 3.76 亿元人民币)。其毛利率从 2023 年的-24.7% 提升至 2024 年的 12.2%,并进一步在 2025 年前九个月达到 23.3%。其运营数据同样亮眼:平均月活跃用户从 2023 年的 314 万增长至 2025 年 9 月底的 2762 万;付费用户数从 2023 年的 11.97 万激增至 2025 年前九个月的 177.16 万。

招股书显示,智谱研发投入占比持续保持在 40% 以上,远高于行业平均水平。智谱 AI 展现的是在企业级市场的快速收入爬坡能力,但代价是高昂的研发与市场费用,利润率承压。

MiniMax 展现的是在消费级市场引爆后带来的指数级收入与用户增长,同时伴随显著的毛利率改善和运营效率提升,其盈利路径似乎更为清晰。然而,C 端市场的竞争同样激烈,用户粘性维护成本高,且面临严格的监管审查。

2025 年 9 月,迪士尼、环球影业等公司起诉其视频生成平台 「海螺 AI」 侵犯版权,索赔金额理论上限高达 7500 万美元。尽管公司坚称指控无理,且该赔偿金额相对于其现金储备比例不高,但这场诉讼无疑为其全球业务,特别是内容生成类产品的法律合规性,带来了持续的不确定性和品牌风险。如何平衡创新与合规,成为 MiniMax 必须持续应对的课题。

股东阵容豪华

招股书显示,自成立以来,智谱 AI 完成了 8 轮融资,融资规模超 83 亿元,获得国资、产业资本、VC/PE 等各类众多知名投资机构认可,参与方包括美团、蚂蚁集团、阿里、腾讯、小米、Boss 直聘、好未来等产业资本,和君联资本、红杉资本、高瓴、启明创投、顺为等一线机构,以及各地方政府国资支持。

IPO 前,智谱 AI 公司的控制权由以唐杰教授为核心的清华系创始团队组成的控股股东集团作为一个整体掌控,在上市前合计控制公司约 33.03% 的股份表决权。美团持股 4.27%、蚂蚁集团持股 3.99%,君联资本合计持股约 6.73%、今日资本 (徐新) 持股 2.82%。

MiniMax 的资本阵营同样星光熠熠。MiniMax 此前历经了 7 轮融资,投资方包括云启资本、IDG、高瓴创投、明势创投、米哈游,腾讯投资、阿里巴巴参与了其 A 轮和 B 轮融资。2025 年 7 月 MiniMax 完成的近 3 亿美元 C 轮融资,使其估值突破 40 亿美元。 尽管成立仅 3 年,但累计融资超 15 亿美元,账上现金达 11 亿美元,成为从成立到 IPO 历时最短的 AI 公司。

IPO 前,阿里巴巴、米哈游、IDG、腾讯是 MiniMax 的控股股东。阿里持股 13.66%,米哈游持股 6.4%,腾讯持股 2.58%。

此次智谱 AI 与 MiniMax 同时叩响港交所大门,展现了中国大模型创业浪潮的两种成功范式与未来想象,也将为大模型行业的商业化道路提供宝贵的参照。未来,是深耕产业的 「深度」 获胜,还是征服用户的 「广度」 为王,市场将拭目以待。