来源:

界面新闻

蓝箭航天空间科技股份有限公司 (下称蓝箭航天)IPO 之路迎来重大进展。

2025 年 12 月 31 日,上交所官网显示,蓝箭航天科创板 IPO 申请正式获得受理,该公司的招股书和详细经营数据也首次公开。

如果成功上市,蓝箭航天将成为中国商业火箭第一股。

蓝箭航天的上市辅导始于 2025 年 7 月 29 日,其上市进程在目前已披露 IPO 辅导的五家商业火箭企业中走得最快。从辅导到 IPO 受理、招股书披露,蓝箭仅用了 156 天。

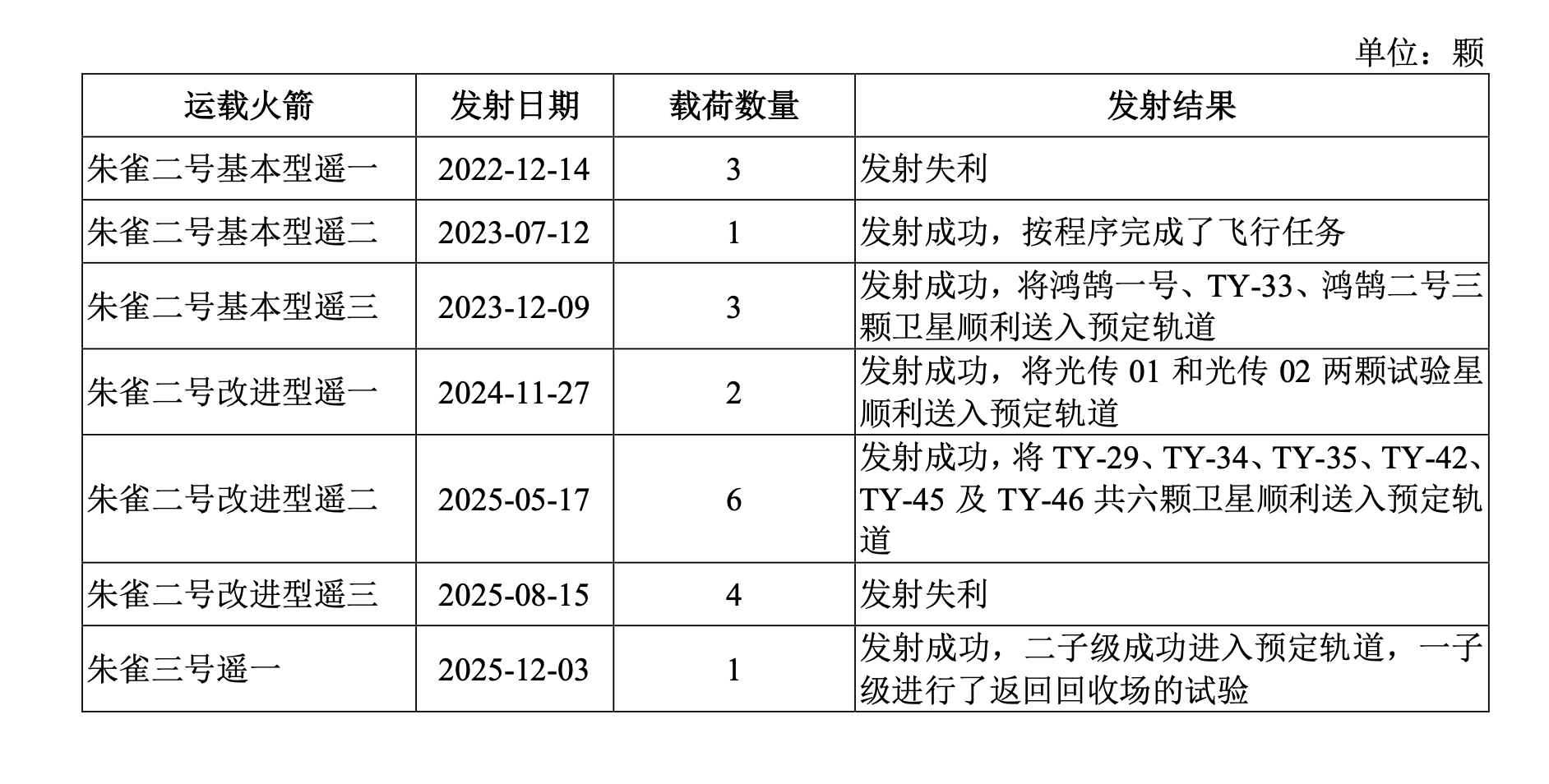

12 月 3 日,朱雀三号遥一运载火箭在东风商业航天创新试验区发射升空,火箭二级进入预定轨道,一级回收试验失败。

虽然回收失利,但朱雀三号是中国首枚发射且入轨成功的可重复使用运载火箭。其首飞大大加速了蓝箭航天的上市进程。

为支持尚未形成一定收入规模的优质商业火箭企业在科创板发行上市,上交所于 12 月 26 日披露商业火箭企业上市标准,对发行人的业务能力作出明确要求。仅五天后,蓝箭航天 IPO 便获得受理。

成立于 2015 年的蓝箭航天,是国内最早成立的民营商业火箭企业之一。其在国内率先完成了基于不锈钢箭体与液氧甲烷动力系统的重复使用运载火箭关键技术攻关。

招股书显示,蓝箭航天朱雀二号系列中型液氧甲烷运载火箭,已成为中国民营商业航天领域首款进入量产及商用的液体燃料火箭;朱雀三号中大型液氧甲烷可重复使用运载火箭首飞成功入轨,成为中国首枚发射且入轨成功的可重复使用运载火箭,未来将满足低成本、大运力、高频次的商业航天需求。

图片来源:蓝箭航天招股书

此次上市,蓝箭航天计划募资 75 亿元,其中 27.7 亿元用于可重复使用火箭产能提升项目,47.3 亿元用于可重复使用火箭技术提升项目。

蓝箭航天,上述项目的实施有利于扩大航天运载火箭的规模化生产,满足卫星发射日益增长的市场需求,有利于构建自主掌握的核心能力与知识产权体系等。

根据该公司最近一次增资对应的估值情况,预计公司发行后总市值不低于 100 亿元。

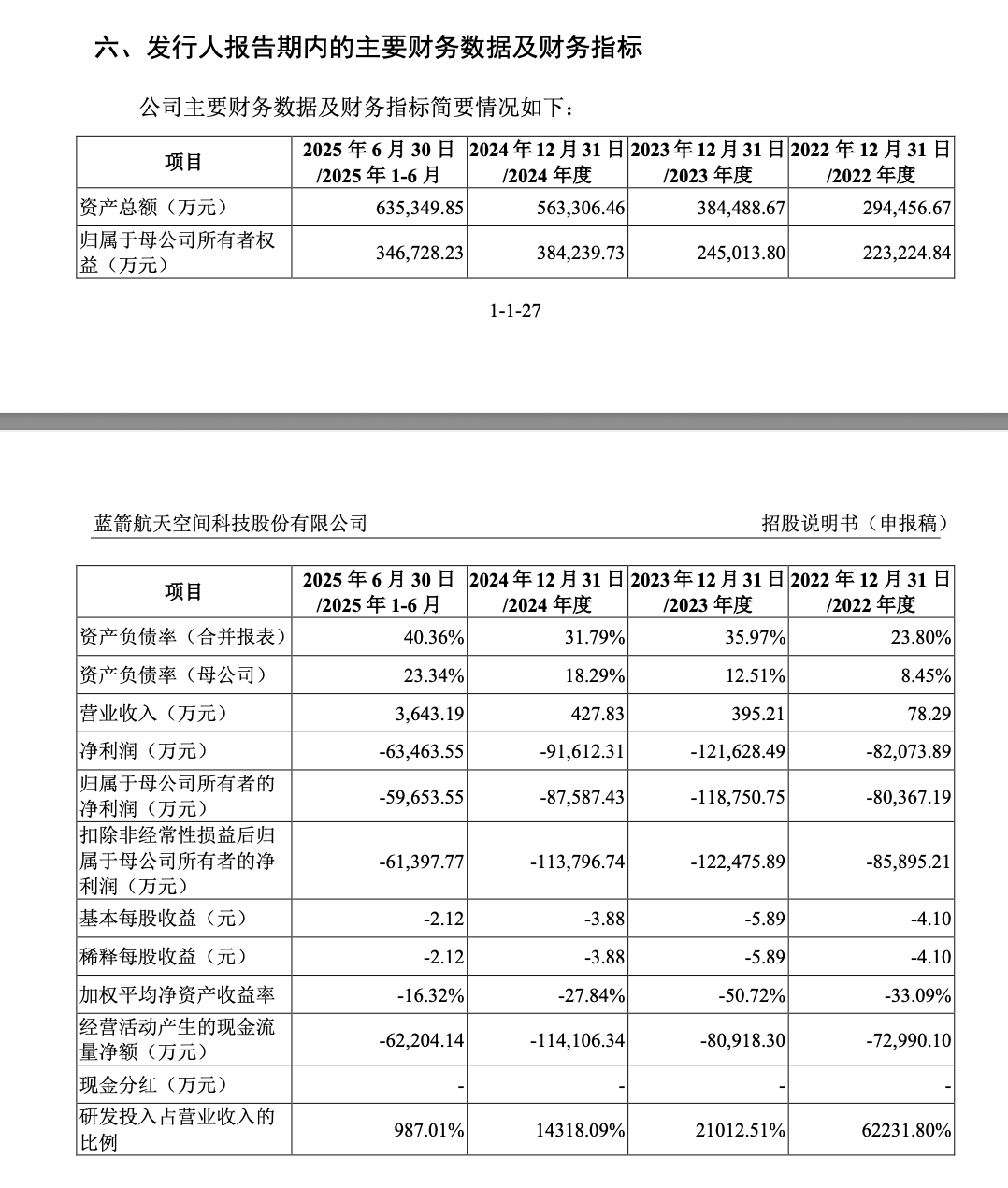

但和所有商业火箭企业一样,蓝箭航天至今未曾盈利。

2022-2024 年以及去年上半年,该公司分别亏损 8.04 亿元、11.87 亿元、8.76 亿元以及 5.97 亿元。

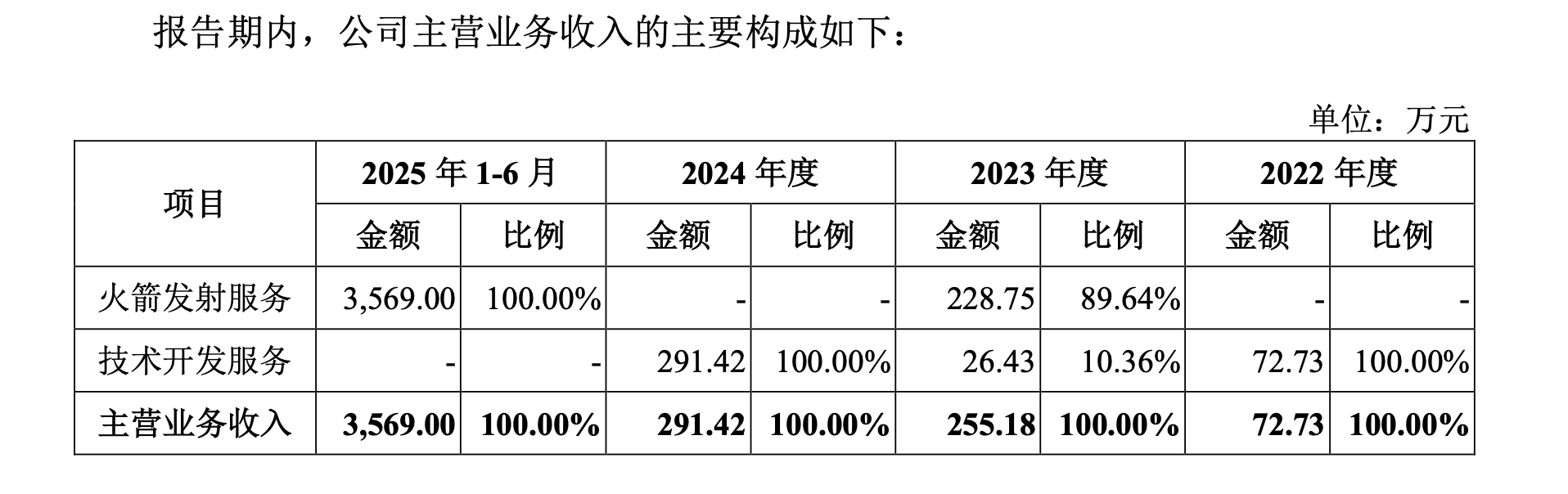

2022 年,蓝箭航天营收仅 78.29 万元,2023-2024 年在百万元规模,2025 年上半年涨至 3643.19 万元。

三年半时间里,蓝箭航天亏损额近 35 亿元。

蓝箭航天对此解释称,朱雀系列液氧甲烷运载火箭尚处于商业化发射初期,火箭发射服务收入规模较小且不具备稳定性,难以覆盖成本费用支出。同时,航空航天装备业属于技术密集型行业,报告期内研发费用金额较高。

2022-2024 年以及去年上半年,蓝箭航天的研发支出分别达到 4.87 亿元、8.3 亿元、6.13 亿元以及 3.6 亿元。

同期,该公司经营活动产生的现金流量净额分别为-7.3 亿元、-8.1 亿元、-11.4 亿元、-6.2 亿元。

蓝箭航天承认,受行业竞争、公司朱雀二号系列中型液氧甲烷运载火箭的商业化发射和公司朱雀三号中大型液氧甲烷可重复使用运载火箭的研发进度等多重复杂因素的影响,营业收入可能无法按预期增长,存在未来一段时间内持续亏损的风险。

即使成功上市,该公司账面累计未弥补亏损将在一定时期内持续存在,导致无法向股东进行现金分红。

蓝箭航天同时指出,若其液氧甲烷系列运载火箭商业发射服务不及预期,将会对公司的资金状况造成压力,进一步对公司业务前景、财务状况及经营业绩造成影响。

过去,蓝箭航天存货跌价损失也在持续增长。其在风险部分指出,预计随着业务发展,存货规模会相应增加,如果未来市场竞争加剧、产品迭代升级加快或者市场需求发生不利变化等,可能增加存货跌价损失,影响盈利。

不过,从财务数据看,蓝箭航天当前负债率仍维持在较低水平。

2022-2024 年及 2025 年上半年,其合并报表负债率分别为 23.8%、35.97%、31.79% 以及 40.36%,若以母公司口径计算,负债率更低。

同期,蓝箭航天资产总额持续增长。截至去年上半年,其资产达到 63.53 亿元。

图片来源:蓝箭航天招股书

对于火箭发射服务,蓝箭航天采取直销模式,并依据客户属性通过公开招投标、邀请招标、竞争性谈判、询价等方式获取订单。

蓝箭航天在招股书中透露,已与中国星网和垣信卫星均签订正式发射服务合同。其中,朱雀三号中大型液氧甲烷可重复使用运载火箭已入选中国星网的核心供应商名单,已中标垣信卫星 《2025 年运载火箭发射服务采购项目》 一箭 18 星火箭发射服务。

图片来源:蓝箭航天招股书

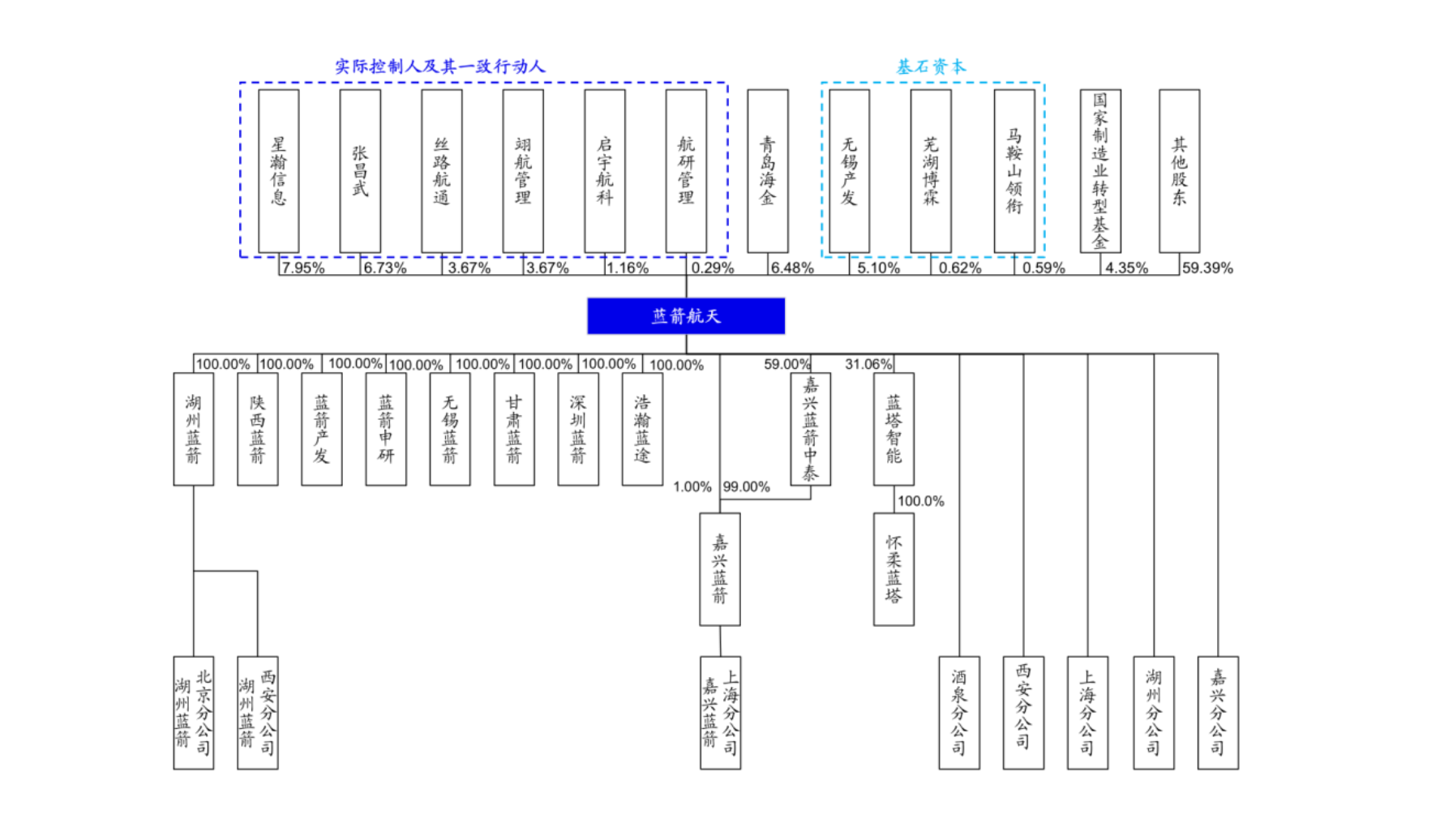

目前,蓝箭航天创始人、董事长张昌武控制的个人持股平台星瀚信息,直接持有蓝箭航天 7.9548% 股份,是该公司第一大股东;张昌武直接持有蓝箭 6.7277% 股份,是该公司第二大股东。

根据,蓝箭航天设置的表决权差异安排,张昌武及星瀚信息所持公司股份为特别表决权股份。因此,张昌武共计控制该公司 75.2019% 表决权。

该公司的股东,还包括青岛海金、无锡产发、芜湖博霖、马鞍山领衔以及国家制造业转型基金等。

图片来源:蓝箭航天招股书

张昌武于 1983 年出生,硕士研究生学历,目前是第十四届北京市政协委员,第六届北京市大兴区政协委员。

与诸多商业航天企业创始人的技术出身不同,张昌武拥有经济、金融学背景。2008 年 4 月-2011 年 9 月,张昌武于汇丰银行(中国) 有限公司任职;2011 年 9 月-2013 年 7 月,于清华大学工商管理专业就读获硕士学位;2013 年 7 月-2015 年 5 月,于西班牙桑坦德银行亚太战略投资部任职。

除火箭发射外,蓝箭航天也对卫星板块有所涉足。

招股书披露,蓝箭航天直接持有北京蓝箭鸿擎科技有限公司 (下称鸿擎科技)18.2% 股权。

公开资料显示,鸿擎科技主营低轨宽带卫星互联网建设,号称是国内唯一具备 「星箭协同能力」 的卫星组网解决方案商,其自主研发的 「鸿鹄系列」 通信卫星,连续获得国内核心星座运营商的整星订单。

截至 2025 年 6 月末,蓝箭航天在职员工总数达到 1214 人,约 33% 是研发人员,39% 是生产人员。

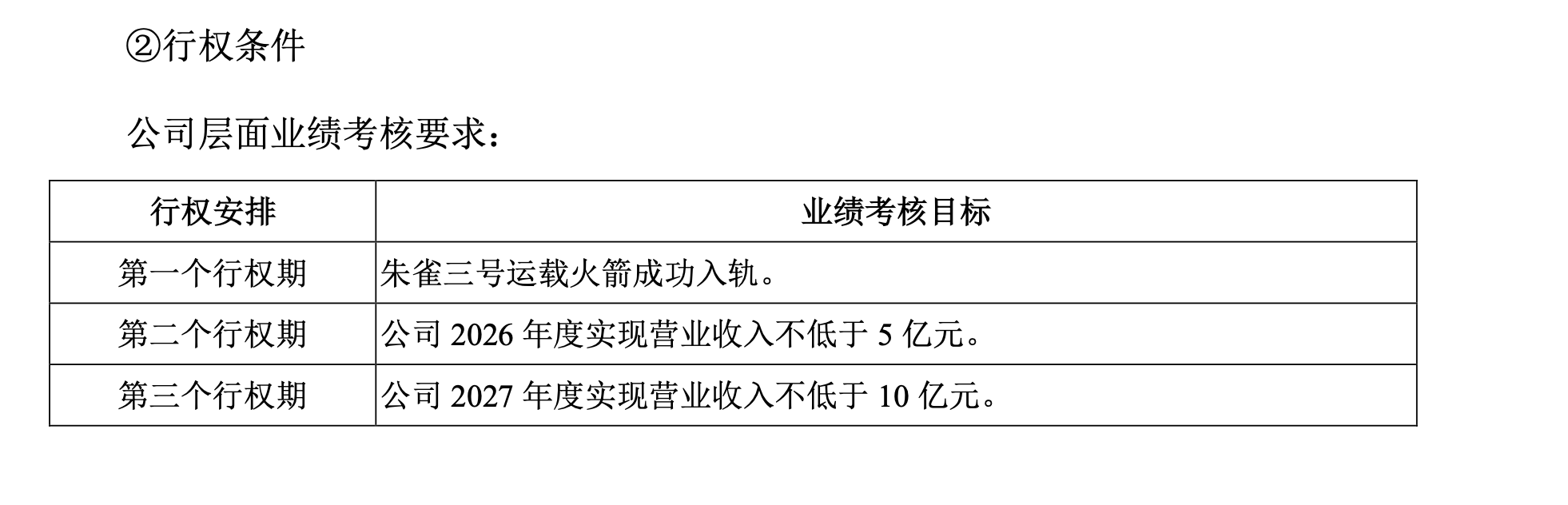

界面新闻注意到,蓝箭航天的期权激励计划中业绩考核条件透露,该公司目标 2026 年度实现营业收入不低于 5 亿元,2027 年度实现营业收入不低于 10 亿元。

图片来源:蓝箭航天招股书

国内商业火箭企业中,中科宇航、天兵科技、星河动力、星际荣耀等也正在寻求登陆资本市场。

根据上交所 12 月 26 日发布的 《上海证券交易所发行上市审核规则适用指引第 9 号——商业火箭企业适用科创板第五套上市标准》,发行人的主要业务或产品应当处于持续研发或科技成果转化阶段,在申报时至少实现采用可重复使用技术的中大型运载火箭发射载荷首次成功入轨的阶段性成果,且后续在技术方面不存在影响承担发射任务的重大不利事项。

除蓝箭航天的朱雀三号已进行了首飞,其他企业的可重复使用中大型运载火箭计划在 2026 年进行首飞任务。届时的发射结果,将影响相关企业的上市进程。

(界面新闻)

文章转载自东方财富