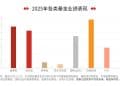

本周沪指上涨 0.13%,深证成指下跌 0.58%,创业板指下跌 1.25%。下周 A 股将如何运行?我们汇总了各大机构的最新投资策略,供投资者参考。

国泰海通:「转型牛」 远远没有结束 具备三大动力 2026 年 A 股将迎新高度

在 2024 年 12 月,方奕提出了 「转型牛」,用以表达这一轮中国经济结构转型与资本市场改革交相辉映的牛市。方奕认为,当前中国有三个重要的边际变化:一是以房地产为代表的传统产业对经济的拖累在减少;二是以人工智能、集成电路、商业航天、生物医药为代表的新技术新产业扩张速度还会进一步加快,并推动产业链增长;三是以电力设备、机械设备、电子等为代表的具有全球竞争优势的制造业出海扩张,并能够获得更高的毛利。方奕认为,当中国社会对外更自信、对内更稳定、资产价格企稳时,资本市场就具备了凝聚社会共识和资本的能力。同时,当无风险收益下沉、资本市场改革和经济结构转型,中国 「转型牛」 远远没有结束,也必将走向新的高度。

申万宏源策略:A 股开门红可期 赚钱效应可能普遍扩散

25 年 12 月 PMI 环比超季节性改善。春节较晚,出口订单前置,支撑岁末年初经济验证。春季没有下行风险的格局再强化,且有利于行情演绎的窗口连续不断。上证综指连续阳线后,春季行情仍有纵深。经济和产业是慢变量,资金供需是快变量,这个特征在春季行情中可能更加突出。25 年底中证 A500ETF 冲量已进入稳定期,年初增量资金可能是保险开门红 + 年初人民币汇率升值共振外资活跃度恢复。岁末年初不缺增量资金,A 股开门红可期,赚钱效应可能普遍扩散。板块轮动,主题活跃特征可能延续。春季结构判断不变:主题行情弹性更高,AI 算力链和顺周期主要是 Alpha 逻辑的机会。春季主题轮动:产业主题 (商业航天、机器人、核聚变),资金主题 (从 A500 到保险开门红和外资回流,对应高股息修复和核心资产修复),政策主题 (服务消费、海南),中期牛市预期本身也是一个主题线索 (保险、券商)。

兴证策略:开门红可期 1 月两个潜在变化

随着 12 月中旬国内外政策验证窗口告一段落,整体基调好于市场预期,躁动行情启动已具备良好基础。节前,在海外环境转暖、人民币升值、国内政策靠前发力等多重积极因素带动下,市场流动性和风险偏好同步改善,上证指数罕见走出 「十连阳」,躁动行情已经悄然开启。展望 1 月,支撑前期躁动的部分因素仍具备一定延续性,且后续更多潜在催化值得期待,春季行情有望逐步展开。支撑前期躁动的流动性因素,在 1 月仍具备一定延续性并有望进一步深化。1) 融资情绪回暖成为前期市场流动性的重要支撑,当前还在底部抬升的过程中,后续仍有较大回流空间;2) 险资 「开门红」 预期下,中长期资金入市值得期待;3) 年末业绩考核期过后机构资金风险偏好抬升,开启新一年布局;4) 年末 A500ETF 冲量后年初或有反复,但大幅流出风险或可控。

光大策略:对春季行情保持耐心

从震荡的四季度到春季行情。2025 年 12 月 A 股先跌后涨,整体窄幅震荡。但月中,中长期资金开始逐步入市,其再次成为了市场的稳定器,叠加居民资金的持续流入,十二月下旬市场持续上行,春季行情表现值得期待。对春季行情保持耐心。春季行情多数年份都存在,不过表现有明显差异,当前来看,12 月下旬的上涨或许就是本轮春季行情的起点。不过需要注意的是,从历史规律来看,上证指数当年 1 月的涨跌幅与上一年 12 月的涨幅呈一定的 「此消彼长」 特征,即若上一年 12 月上证指数收涨,则当年 1 月上证指数通常收跌,反之亦然。整体来看,短期内经济数据仍面临一定的下行压力,我们认为未来市场可能需要政策注入新一轮的上涨动力,对于 1 月份指数的行情,投资者或许应该保持耐心。

银河策略:元旦假期事件梳理及 A 股展望

本周,A 股市场呈现震荡行情,全 A 指数下跌 0.33%。上证指数上涨 0.13%,北证 50、创业板指跌幅靠前,跌超 1%。节后来看,假期期间港股市场与人民币汇率走强表现有助于提振投资者信心,A 股市场或将延续结构性行情。后续上行节奏还要观察政策预期与产业趋势突破,在上述因素支撑下,春季躁动行情可能提前开启。同时,仍需关注海外地缘风险等不确定性因素的短期扰动。展望 2026 年,「十五五」 开局之年改革政策预期强化,人民币汇率向上等价格因素支撑流动性向好,市场信心有望得到提振。关注盈利修复逻辑下,具备业绩兑现能力的科技龙头、受益于价格水平回暖预期的周期板块。

国信证券:2026 年牛市的变与不变 科技行情望从算力基建向应用扩散

展望 26 年,牛市有望步入第二阶段后期与第三阶段。借鉴 12-15 年、19-21 年两轮牛市,牛市步入第二阶段后期的标志是基本面改善逐步由点到面扩散。例如 12-15 年牛市中,在移动互联网浪潮带动下,计算机等科技板块基本面率先回升,14 年末央行降息后,顺周期板块盈利预期逐步改善。19-21 年牛市亦同样类似,科技产业链尤其硬件端先行回升,随后在稳增长政策推动下,建材等顺周期板块盈利修复。本轮或也类似,随着反内卷等宏观政策陆续落地,26 年基本面改善将科创 50 成分股为代表的点状改善向更多行业扩散,对应行情走向第二阶段后期。全 A(剔除金融 A 股) 归母净利润同比 24 年为-3%(-13%),25Q3 为 5%(2%),预计 26 年为 10%(5%)。」

信达策略:春季行情可能缓步启动

元旦假期期间港股走强,背后的原因除了南下资金布局,也有人民币升值、半导体产业催化密集等逻辑,或有利于元旦后 A 股表现。我们认为春节前流动性环境大概率较好,市场可能继续偏强,但 1 月可能会有一些波动。春季躁动如果只是季节性博弈,一般 2 月的胜率赔率更高。市场在 Q1 较大波动的年份,均能观察到经济数据较大拐点出现、或居民快速加杠杆或去杠杆现象。这一次春节前市场位置不低,19-21 年和 24 年 Q4-25 年 Q1 的经验来看,交易量下降到低位后恢复初期通常是缓涨。这一次春季行情可能是缓步启动,后续指数突破需要验证经济数据和居民热情能否继续加速。经济层面,一般来说 12 月和 1 月经济预期大多平稳,但 2-6 月通常容易出现较大波动。资金层面,当前保险、私募等机构资金仍有较强的补仓动力,短期在演绎产业趋势强或者催化较多的主题,但主题行情的持续性需要验证实际的订单或业绩。我们认为市场中枢大幅回升需要等待居民和机构资金形成合力。

东吴策略:「春季行情」 徐徐展开

宏观层面,内外环境均呈现积极变化。外部来看,短期催化明确:美联储新任主席人选公布在即,特朗普持续施压大幅降息下,新主席提名可能进一步强化弱美元交易预期;未来 1-2 个月内,诸如库克案审理、地方联储行长换届等事件均有望对全球流动性构成利好。内部政策也在靠前发力,例如北京优化住房限购、调降二手房交易增值税,以及 「两新」 政策支持范围上进一步向核心领域倾斜,均有助于稳定预期、激发活力。微观层面,资金面同样可能迎来改善。一方面,年末结汇需求带来的跨境资本回流已显现出超季节性强度,虽难直接作用于股市,但人民币汇率回升有望提振市场情绪,并可能通过企业、居民部门间接带来增量。另一方面,保险 「开门红」 资金入市、公募等机构亦在新年伊始进行资产布局,将为市场提供流动性支撑。

华金策略:节后春季行情进行中 聚焦科技成长和部分周期行业

当前来看,今年元旦后 A 股春季行情进行中,可能震荡偏强。(1) 节后短期积极的政策可能持续落地实施,外部风险可能有限。一是节后短期积极的政策可能进一步出台落实:首先,2026 年设备更新和以旧换新政策实施细则落地;其次,年初地方两会可能密集召开;最后,年初各地刺激消费的政策可能进一步出台和落实。二是节后短期外部风险可能有限:首先,1 月美联储大概率降息;其次,年初中美关系维持平稳,俄乌等地缘冲突可能缓和,但中日关系仍可能偏紧。(2) 节后短期流动性可能进一步宽松。一是节后宏观流动性可能进一步宽松:首先,1 月美联储降息是大概率;其次,元旦后国内央行可能进一步降息降准。二是节后短期股市资金可能加速流入。(3) 元旦假期期间港股表现偏强,可能对节后 A 股表现有一定提振作用。(4) 节后短期经济和盈利仍在弱修复。

华安策略:春风送暖 开门红概率持续增大

开年积极因素不断增多。一是消费和地产方面政策接续发力。二是建筑业 PMI 大幅改善、建材价格现企稳迹象指向投资止跌回稳值得期待。三是 1 月降准可期。四是汇率持续升值有望带来外资流入,叠加公募基金新一轮配置启动,微观流动性倍受呵护。整体来看,开年利好因素持续累积,春季行情有望徐徐展开。稳增长政策接续、结构优化,关注地方两会对经济目标与政策指引。近期的政策接续:消费品 「以旧换新」 调整优化,第一批超长期特别国债资金 625 亿。地产政策继续优化,二手房增值税率下调。后续重点关注一季度投资止跌回稳具体举措,及地方两会对经济目标和政策的指引。1 月美联储议息会议大概率暂停降息,特朗普表态美联储下一任主席 1 月初公布,若沃什当选,市场对 2026 年降息预期可能有所下降。

(东方财富研究中心)

文章转载自东方财富