作者:

陈见南

证券时报数据宝立足于行业均衡、业绩兑现、估值安全、景气度等维度,推出 2026 年 26 只潜力股,包括 6 只顺周期股、5 只 AI 科创股、5 只低估红利股、5 只内需复苏股以及 5 只出海链股。这些潜力股业绩预期向好。

2025 年 A 股市场结构性行情凸显:年初 DeepSeek 概念催化下,小微盘股率先走强,6 月起科技与产业政策双轮驱动助推市场加速上行,四季度银行和保险等红利板块发力,有效支撑大盘稳健运行。2025 年主要宽基指数涨幅普遍超过 18%;申万一级行业层面,29 个行业实现上涨、仅 2 个行业下跌,市场呈现普涨格局。

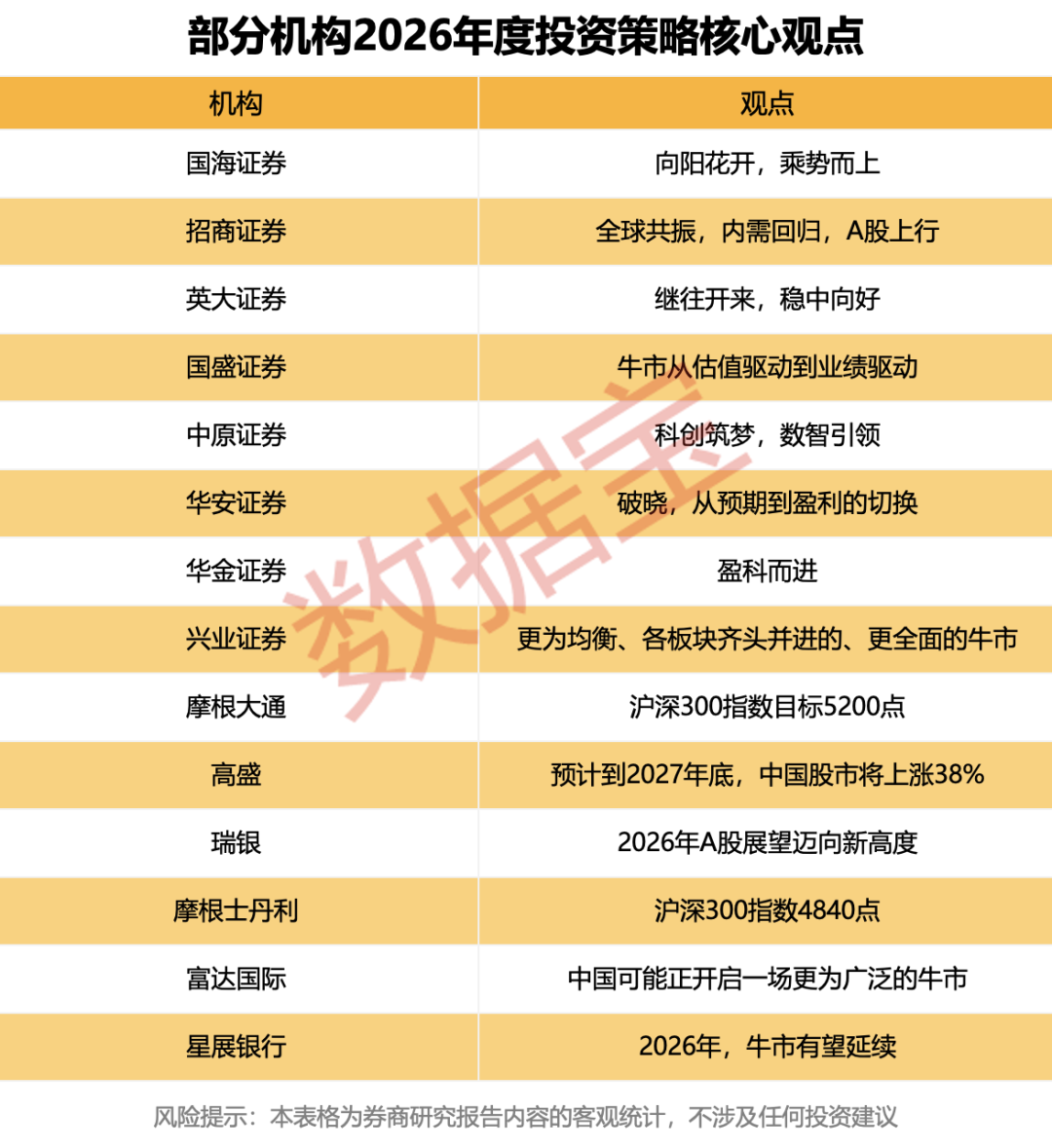

展望 2026 年,A 股盈利驱动的慢牛走势仍值得期待。从券商年度策略来看,「震荡走强、结构均衡」 成为机构核心共识,人工智能(AI) 科创、高端制造出海、顺周期、低估红利、内需复苏等景气成长+红利的组合获普遍认可。

数据宝立足行业均衡、业绩兑现、估值安全、景气度等维度,精选 26 只 2026 年潜力标的。

机构普遍看好 2026 年 A 股行情

先来回顾一下 2025 年的机构年度策略。

在证券时报 《2025 年二十大潜力股出炉》 一文中,多数券商的观点得以验证,并购重组、科技成长、低估红利成为年度行情的主线。入选的 20 只潜力股市场表现也普遍亮眼,平均涨幅超过 32%,远超上证指数同期表现,航天工程、航天科技和兆易创新涨幅均翻倍,光电股份、亨通光电和南山铝业均涨超 40%。

展望 2026 年,多数机构依旧看好后市。

兴业证券在研报 《万物竞发——2026 年市场展望》 中旗帜鲜明指出,市场有望从科技、媒体、通信领域 (TMT) 一枝独秀的结构牛转向结构更为均衡、各板块齐头并进的、更全面的牛市。

兴业证券从三个方面阐述了 2026 年行情的支撑点:一是海外对国内市场的负面冲击有限,反倒是全球 AI 产业趋势的共振、宽松的流动性和弱美元有望提振 A 股;二是盈利修复或将成为最大的亮点;三是资金趋势上的积极变化均有望得到更为深入的演绎、并进一步形成正向反馈。

此外,粤开证券、国盛证券、华创证券等多家机构在其年度策略报告看好 A 股走势,而国海证券、招商证券、英大证券等在年度策略报告中则表示,A 股有望上行、稳中向好。

粤开证券表示,2026 年,支撑 A 股向好的核心逻辑依然稳固,同时海外干扰因素正逐渐减弱,市场有望开启一轮长期慢牛行情,其持续性或超越历史多数时期。

粤开证券进一步指出,A 股延续走强主要是基于五大原因:一是宏观政策持续发力,经济基本面有望改善;二是产业转型不断提速,新动能将释放更多增长活力,并为市场提供源源不断的优质标的和结构性机会;三是资本市场改革深化,市场功能全面升级;四是资金活水持续流入,为市场上涨提供支撑;五是海外短期扰动正逐步减退,市场风险偏好有望提升。

海外投行也纷纷看好 A 股 2026 年表现。

摩根大通预计,2026 年底沪深 300 指数目标点位为 5200 点,相比 2025 年收盘点位上涨空间达到 12%。

富达国际明确指出,在经历了一段时期的调整后,一系列结构性积极因素正在汇聚,中国市场可能正在开启一场更为广泛的牛市。

高盛在 《中国策略:2025 年中国股市十大经验总结》 报告中提到,预计到 2027 年底,中国股市将上涨 38%,增长动力主要来自盈利兑现与估值适度扩张,当前市场正从 「希望」 阶段向 「增长」 阶段过渡,盈利实现将逐步取代短期估值波动,成为驱动回报的核心力量。

A 股盈利加速向上

总的来看,政策面、基本面、资金面等方面均有利于 A 股市场延续强势表现。

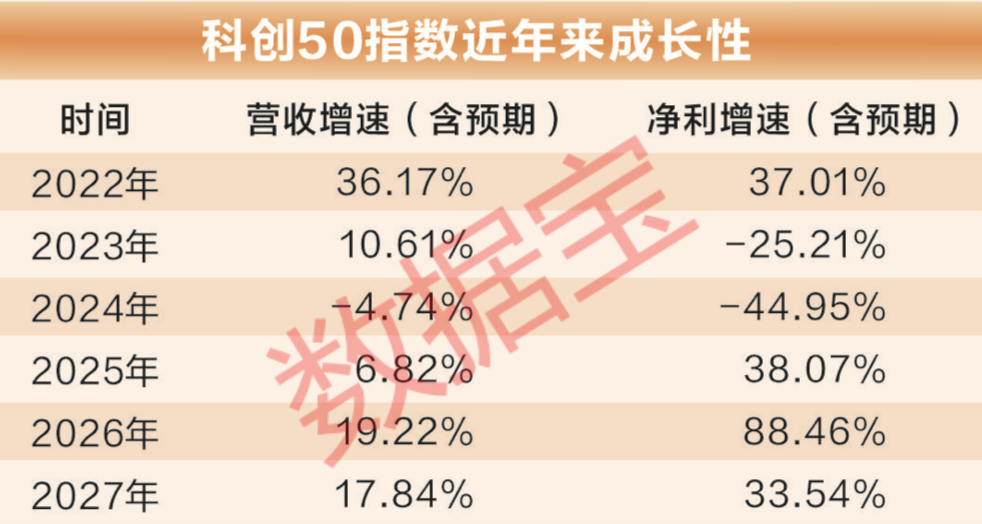

从基本面来看,A 股盈利修复值得期待。数据显示,根据机构一致预测,沪深 300 指数 2026 年至 2027 年的净利增速分别达到 9.18% 和 9.23%,呈现加速向上的势头;创业板指 2026 年至 2027 年的净利增速分别达到 30.52% 和 22.98%,增速可观;科创 50 指数 2026 年至 2027 年的净利增速更是达到 88.46% 和 33.54%。

兴业证券提到,2026 年随着整体工业生产者出厂价格指数 (PPI) 的继续上行,全 A 非金融板块上市公司的毛利率有望止跌企稳,并带动整体盈利回升。并且,参考历史经验,五年规划第一年往往都是周期大年。传统周期板块有望在价格回升、「反内卷」 拉动、需求端刺激的共振下演绎出更强有力的行情。高盛的预测数据更为乐观,2026 年和 2027 年企业利润预计分别增长达 14% 和 12%。

从资金面来看,兴业证券直言 「只要方向反转,钱从来不是问题」,增量资金依然源源不断。无论是国内居民财富向股市新一轮的再配置,还是主动权益基金的超额回归、险资和国家队等中长期资金的坚定入市,以及外资回流中国资产,这些资金趋势上均呈现出积极变化。

从估值角度来看,当前沪深 300 指数的市盈率和股息率依然具有吸引力,其中市盈率为 14 倍,明显低于全球主要指数;股息率接近 2.8%,显著高于全球主要股指。即便是市场普遍认为较为高估的科创 50 指数,其预期 2026 年市盈率不足 58 倍,PEG 在 1.2 倍以下,对于高景气资产而言也并非难以接受。

2026 年 26 只潜力股出炉

从配置方向来看,AI 科创、高端制造出海、顺周期、内需复苏等板块获得机构普遍看好,而红利题材作为底仓同样值得期待。

兴业证券预计 2026 年上市公司的景气度来源主要集中在:一是具备产业趋势的 AI、新能源、军工、创新药;二是受益于 PPI 回暖、「反内卷」 和全球 AI 资本开支向实物传导的涨价链;三是向外寻求增量、具备全球竞争优势的出海链;四是低利率时代下,红利板块仍将是性价比凸显的优质底仓资产,但上市公司整体盈利具备弹性后,个股的筛选思路或由此前的稳定红利转向自由现金流。

立足行业均衡、业绩兑现、估值安全、景气度等维度,数据宝优中选优,推出 2026 年 26 只潜力股 (以下简称 「潜力股」),包括 6 只顺周期股、5 只 AI 科创股、5 只低估红利股、5 只内需复苏股以及 5 只出海链股。

顺周期板块的逻辑主要在于两点:一是美联储降息带来的涨价题材;二是受益于 PPI 回暖、「反内卷」 和全球 AI 资本开支向实物传导的 「涨价链」。

潜力股中,洛阳钼业和神火股份分别隶属于铜板块和铝板块,且成长性可期;弘元绿能、龙佰集团和赣锋锂业等标的,机构则期待周期反转带来的利润弹性。

AI 科创股的筛选逻辑主要是从 TMT 板块中筛选机构一致预测未来业绩增速较好的公司,同时遵循行业均衡特征进行筛选,最终将电子行业思特威-W、华海清科两只个股,计算机行业的合合信息、传媒行业的易点天下以及通信行业的华测导航纳入榜单。

上述潜力股多与 AI 产业有关,比如思特威-W 是国内领先的 CMOS 图像传感器(CIS) 供应商,已形成 「智慧安防+智能手机+汽车电子」 三足鼎立的业务格局。

出海链的选股逻辑则从境外收入占比较高的公司中选出当前估值较低且未来成长性较好的个股。

比如巨星科技2024 年境外业务收入占比接近 95%,最新滚动市盈率为 16 倍,机构一致预测 2026 年及 2027 年净利润增速均超 19%。润丰股份出海格局更为明显,2024 年境外业务收入占比超过 99%。

消费股的筛选原则兼顾了行业均衡、估值以及分红潜力,同时侧重已经超跌较长时间的地产链,最终将商业地产的龙头新城控股,家居行业龙头欧派家居,家电行业的海信家电,零售行业业绩稳健、低估值高分红的重庆百货,以及啤酒行业成长性较好的燕京啤酒纳入潜力股名单。

多数机构依然看好红利资产的底仓配置价值。数据宝重点筛选已经发布了 2025 年至 2027 年股东回报规划的公司,且预测股息率较高的公司。

根据梳理,将电力行业的淮河能源,建筑行业的江河集团,交运行业的皖通高速,券商板块的东吴证券纳入潜力股名单。

从预测股息率来看,江河集团股东回报规划每年分红率不低于 80%,按照机构一致预测 2025 年每股收益和 2025 年底收盘价粗略计算,公司预期股息率接近 6%,居首。另外,考虑到保险股的低估值和稳健性,将前瞻估值最低的新华保险纳入红利资产潜力股中。

潜力股多元特征显著

整体而言,潜力股兼具红利底仓、成长弹性、周期反转等多元特征,能够在市场波动中实现攻守平衡,同时捕捉结构性机会。

红利底仓提供稳定的股息收益和防御性支撑,在市场不确定性中增强投资组合的韧性;成长弹性则赋予资产在科技创新或产业升级趋势下的爆发潜力,助力获取超额收益;而周期反转特性意味着部分股票能敏锐捕捉行业或经济周期的拐点。

相比往年,2026 年 A 股市场或许更加注重业绩的兑现情况,从而带动估值的提升。潜力股整体筛选逻辑也恰是如此:根据机构一致预测,潜力股 2026 年净利润均有望实现增长,赣锋锂业、弘元绿能等周期有望反转的公司业绩有望大幅暴增;同时,潜力股净利润普遍较高,一致预测 2026 年净利润平均值近 50 亿元,这也符合当前市场更重视中盘、大盘股的风向。

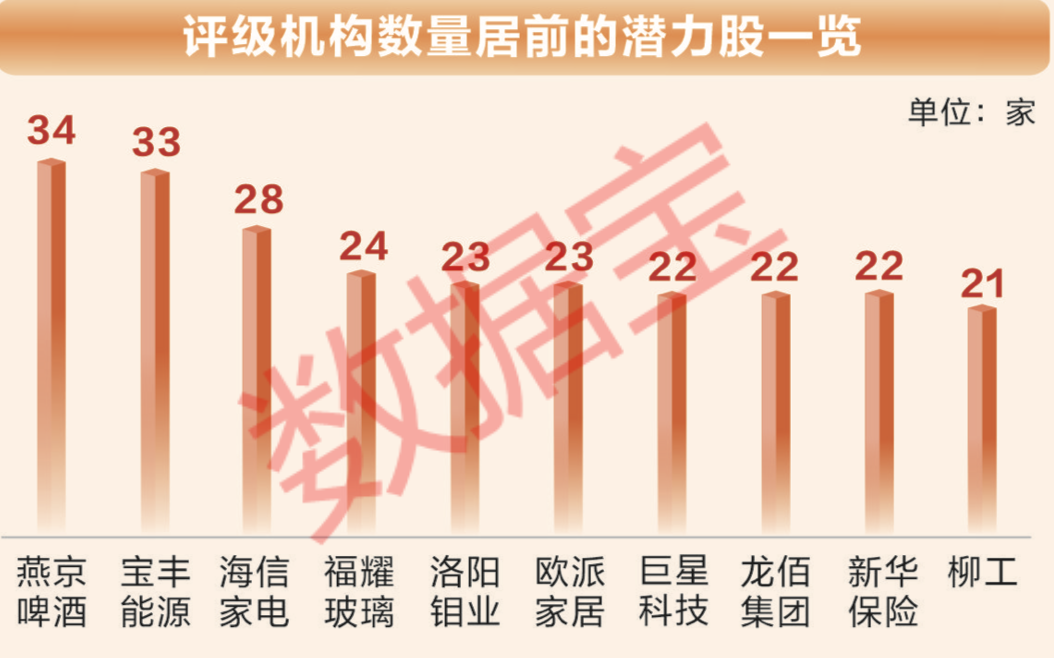

这从潜力股的机构关注度和机构配置也能得以体现。数据显示,潜力股评级机构数量平均值接近 17 家,燕京啤酒、宝丰能源、海信家电等 10 股评级机构数量均超 20 家,充分表明机构青睐度。

同时,潜力股也普遍获机构重仓。剔除一般法人持股后,皖通高速、福耀玻璃、思特威-W、重庆百货等 12 股 2025 年三季度末机构持股比例均超 10%。

(证券时报网)

文章转载自东方财富

3-1767955934077_transcode_water-75x75.jpg)

3-1767955934077_transcode_water-120x86.jpg)