【文章来源:天天财富】

今日午间,沪深北三大交易所同步发布通知,宣布经中国证监会批准,将投资者融资买入证券时的融资保证金最低比例从现行的 80% 上调至 100%。

这一政策调整恰逢 A 股两融余额创下历史新高、市场交投持续活跃的关键节点。

数据显示,截至 2026 年 1 月 13 日,A 股两融余额已达到 2.67 万亿元,创下历史新高;2026 年开年仅 7 个交易日,融资净买入规模就接近 1400 亿元,杠杆资金入市节奏明显加快。与此同时,A 股市场交投活跃度持续攀升,单日成交额四度突破 3 万亿元大关,市场情绪处于近年来的高位水平。

作为监管层逆周期调节的重要举措,此次调整并非简单的比例变动,而是兼顾当下市场态势与长期发展需求的精准调控方案。回溯历史,融资保证金比例的调整始终与市场周期紧密挂钩:2015 年 11 月为抑制过热风险从 50% 上调至 100%,2023 年 9 月为活跃市场从 100% 下调至 80%,如今在杠杆资金快速膨胀背景下回归 100%,被业称为 「教科书级的逆周期调节」。

也有市场人士给出形象比喻,从历史规律来看,两融保证金比例调整政策作用是 「调节阀」,而非方向盘,不能改变市场长期趋势。

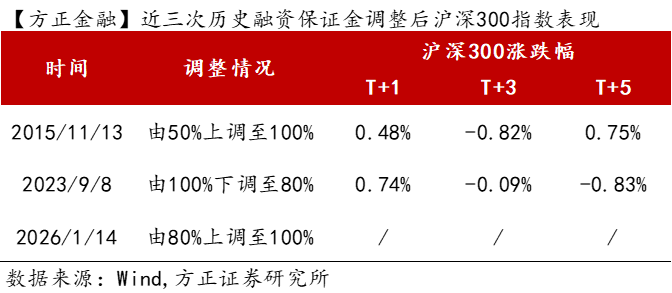

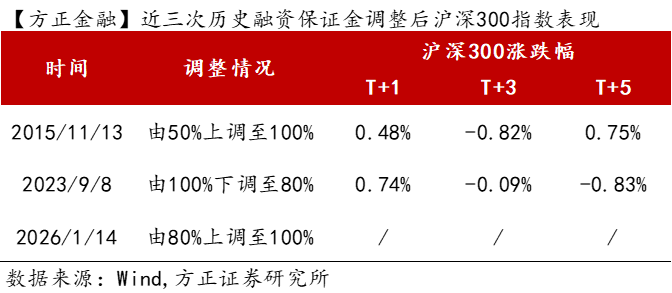

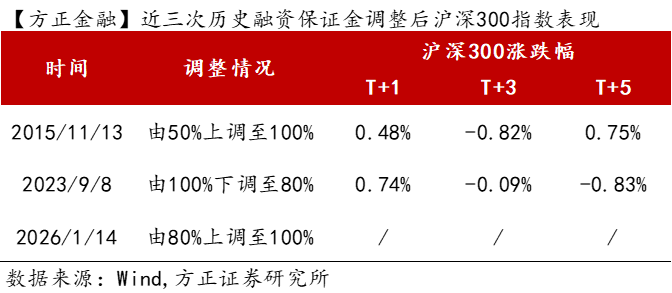

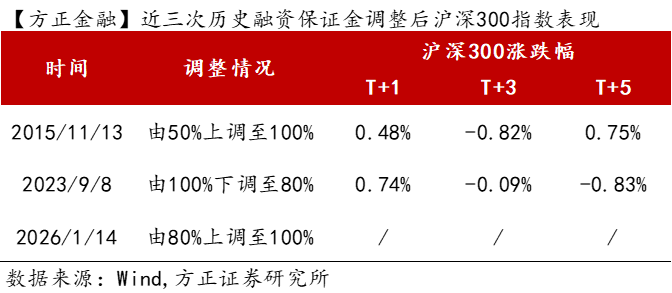

方正证券金融团队研究显示,复盘来看,近两次监管调整融资保证金比例的要求,分别为 2015 年 11 月 13 日、2023 年 9 月 8 日。

2015 年 11 月:收紧融资保证金比例,由 50% 上调至 100%,沪深 3001/3/5 个交易日涨跌幅分别为 0.48%/-0.82%/0.75%。

2023 年 9 月:放松融资保证金比例,由 100% 下调至 80%,沪深 3001/3/5 个交易日涨跌幅分别为 0.74%/-0.09%/0.83%。

此外,政策明确采用 「新老划断」 原则,仅适用于新开融资合约,存量合约及展期仍按原规定执行,有效避免短期市场冲击。此次调整核心目标在于适度降低市场杠杆水平,防范过度投机引发的波动风险,培育理性投资文化,有利于资本市场长期稳定健康。从历史数据来看,融资保证金比例调整对大盘走势并不起决定作用。

此次融资保证金比例调整并非简单的比例变动,而是一套兼顾当下市场态势与长期发展需求的精准调节方案,核心内容可概括为三大关键点。

关键点一:融资保证金比例从 80% 上调至 100%,杠杆倍数回落

融资保证金比例从 80% 上调至 100%,直观来看,意味着投资者进行融资交易时需要缴纳更多的自有资金作为保证金。具体而言,在调整前,投资者只需投入 80 万元保证金,即可融得 100 万元资金用于证券买入,实际杠杆率可达 1.25 倍;调整后,若想融得相同额度的 100 万元资金,投资者需足额缴纳 100 万元保证金,杠杆率从 1.25 倍回落至 1 倍。

这一变化直接带来两方面影响:一方面,投资者的资金占用成本显著增加,原本可通过杠杆放大的投资规模受到限制;另一方面,杠杆倍数的降低有效减少了投资者面临的市场风险,避免因杠杆过高导致在市场波动时出现大幅亏损甚至爆仓的情况。

不过,业内人士也指出,实际市场中开通两融业务的客户,满融操作并不常见,多数投资者的融资额度使用并未达到上限,因此政策对普通投资者的直接影响相对温和。

关键点二:逆周期调节工具,防范市场过热风险

此次调整的核心属性是监管层的逆周期调节手段。回顾 A 股市场发展历程,融资保证金比例的调整始终与市场周期紧密挂钩:2015 年 11 月,为抑制两融余额过快上涨、防范融资交易过热风险,交易所将该比例从 50% 上调至 100%;2023 年 9 月,在市场低迷、信心不足的背景下,为活跃资本市场、提振投资者信心,比例被下调至 80%;如今,随着市场交投持续活跃、杠杆资金快速膨胀,监管层再次上调比例,回归至 100% 的合理水平。

华创金融分析师徐康表示,融资保证金比例是监管层表达观点和实施逆周期调节的重要工具,此次调整的核心目标是引导市场向长牛、慢牛格局发展。

监管层通过这种 「市场冷时松、市场热时紧」 的调节逻辑,引导市场预期向理性回归,避免投机过度引发的市场大起大落。有业内人士评价,此次调整是 「教科书级的逆周期调节」,既不改变市场长期运行趋势,又能提前化解潜在风险,体现了监管层对市场态势的精准把握。

关键点三:新老划断平稳过渡,存量合约不受影响

为避免政策调整对市场造成短期冲击,此次通知明确规定,调整仅适用于新开融资合约,在调整实施前已存续的融资合约及其展期,仍按照调整前的 80% 比例执行。这一 「新老划断」 设计,充分考虑了市场的适应性,确保了政策的平稳过渡。

对于存量融资投资者而言,无需因比例上调而追加保证金,也不会面临被动平仓的风险,有效维护了市场的稳定运行。

短期扰动有限,长期利好平稳发展

对于此次政策调整的市场影响,业内普遍认为应从短期和长期两个维度综合看待,总体而言,短期对市场的扰动有限,长期则有利于市场平稳健康发展。

从短期来看,融资交易杠杆收缩,新增融资资金的入市规模将受到直接限制,部分板块资金面承压。

此前,投资者可通过较低比例的保证金撬动更多融资额度,部分依赖融资炒作的板块和标的获得了额外的资金支撑。政策调整后,这部分增量资金将有所减少,对高波动板块如题材股、小盘股等可能形成短期的资金面压制,这类标的或面临一定的回调压力。

不过,这种短期影响不宜过度放大。一方面,此次调整仅针对新增融资合约,存量融资余额仍保持稳定,不会对市场资金面造成实质性冲击;另一方面,当前 A 股整体融资余额处于相对合理水平,融资余额占 A 股流通市值比例仅为 2.58%,远低于历史峰值 4.72%,且市场维持担保比例高达 288.77%,整体风险可控,政策调整的实际冲击将被市场逐步消化。

从历史数据来看,融资保证金比例调整对大盘走势并不起决定作用。

方正证券金融团队研究显示,复盘来看,近两次监管调整融资保证金比例的要求,分别为 15 年 11 月 13 日、23 年 9 月 8 日。15 年 11 月:收紧融资保证金比例,由 50% 上调至 100%,沪深 3001/3/5 个交易日涨跌幅分别为 0.48%/-0.82%/0.75%。23 年 9 月:放松融资保证金比例,由 100% 下调至 80%,沪深 3001/3/5 个交易日涨跌幅分别为 0.74%/-0.09%/0.83%。

「从历史表现来看,融资保证金比例调整更多是针对两融业务本身的调节工具,而非直接影响大盘方向的决定因素。」 方正证券金融团队分析师表示。

从长期来看,降低市场杠杆风险,促进市场长期稳定健康发展。

此次调整是资本市场制度建设的重要举措,属于中性偏利好的调整。其核心价值在于通过合理管控市场杠杆率,减少因融资爆仓引发的连锁下跌效应,提升 A 股市场的抗风险能力。

一个健康的资本市场,既需要充足的流动性支撑,也需要合理的风险管控机制。过度杠杆化会加剧市场的波动性和脆弱性,不利于市场的长期稳定运行。此次政策调整通过逆周期调节手段,将市场杠杆水平引导至更为合理的区间,有助于培育理性的投资文化,避免市场陷入 「追涨杀跌」 的投机氛围,为市场长期健康发展筑牢基础。

此外,政策调整也有利于优化市场生态。随着杠杆水平的适度降低,市场炒作氛围将有所降温,资金将更倾向于流向业绩优良、估值合理的优质企业,推动市场估值体系向价值投资回归,促进市场长期稳定健康发展。

(文章来源:财联社)

(原标题:时隔两年,融资保证金比例回归 100%,历次调整 A 股走势如何?)

(责任编辑:6)

【文章来源:天天财富】

今日午间,沪深北三大交易所同步发布通知,宣布经中国证监会批准,将投资者融资买入证券时的融资保证金最低比例从现行的 80% 上调至 100%。

这一政策调整恰逢 A 股两融余额创下历史新高、市场交投持续活跃的关键节点。

数据显示,截至 2026 年 1 月 13 日,A 股两融余额已达到 2.67 万亿元,创下历史新高;2026 年开年仅 7 个交易日,融资净买入规模就接近 1400 亿元,杠杆资金入市节奏明显加快。与此同时,A 股市场交投活跃度持续攀升,单日成交额四度突破 3 万亿元大关,市场情绪处于近年来的高位水平。

作为监管层逆周期调节的重要举措,此次调整并非简单的比例变动,而是兼顾当下市场态势与长期发展需求的精准调控方案。回溯历史,融资保证金比例的调整始终与市场周期紧密挂钩:2015 年 11 月为抑制过热风险从 50% 上调至 100%,2023 年 9 月为活跃市场从 100% 下调至 80%,如今在杠杆资金快速膨胀背景下回归 100%,被业称为 「教科书级的逆周期调节」。

也有市场人士给出形象比喻,从历史规律来看,两融保证金比例调整政策作用是 「调节阀」,而非方向盘,不能改变市场长期趋势。

方正证券金融团队研究显示,复盘来看,近两次监管调整融资保证金比例的要求,分别为 2015 年 11 月 13 日、2023 年 9 月 8 日。

2015 年 11 月:收紧融资保证金比例,由 50% 上调至 100%,沪深 3001/3/5 个交易日涨跌幅分别为 0.48%/-0.82%/0.75%。

2023 年 9 月:放松融资保证金比例,由 100% 下调至 80%,沪深 3001/3/5 个交易日涨跌幅分别为 0.74%/-0.09%/0.83%。

此外,政策明确采用 「新老划断」 原则,仅适用于新开融资合约,存量合约及展期仍按原规定执行,有效避免短期市场冲击。此次调整核心目标在于适度降低市场杠杆水平,防范过度投机引发的波动风险,培育理性投资文化,有利于资本市场长期稳定健康。从历史数据来看,融资保证金比例调整对大盘走势并不起决定作用。

此次融资保证金比例调整并非简单的比例变动,而是一套兼顾当下市场态势与长期发展需求的精准调节方案,核心内容可概括为三大关键点。

关键点一:融资保证金比例从 80% 上调至 100%,杠杆倍数回落

融资保证金比例从 80% 上调至 100%,直观来看,意味着投资者进行融资交易时需要缴纳更多的自有资金作为保证金。具体而言,在调整前,投资者只需投入 80 万元保证金,即可融得 100 万元资金用于证券买入,实际杠杆率可达 1.25 倍;调整后,若想融得相同额度的 100 万元资金,投资者需足额缴纳 100 万元保证金,杠杆率从 1.25 倍回落至 1 倍。

这一变化直接带来两方面影响:一方面,投资者的资金占用成本显著增加,原本可通过杠杆放大的投资规模受到限制;另一方面,杠杆倍数的降低有效减少了投资者面临的市场风险,避免因杠杆过高导致在市场波动时出现大幅亏损甚至爆仓的情况。

不过,业内人士也指出,实际市场中开通两融业务的客户,满融操作并不常见,多数投资者的融资额度使用并未达到上限,因此政策对普通投资者的直接影响相对温和。

关键点二:逆周期调节工具,防范市场过热风险

此次调整的核心属性是监管层的逆周期调节手段。回顾 A 股市场发展历程,融资保证金比例的调整始终与市场周期紧密挂钩:2015 年 11 月,为抑制两融余额过快上涨、防范融资交易过热风险,交易所将该比例从 50% 上调至 100%;2023 年 9 月,在市场低迷、信心不足的背景下,为活跃资本市场、提振投资者信心,比例被下调至 80%;如今,随着市场交投持续活跃、杠杆资金快速膨胀,监管层再次上调比例,回归至 100% 的合理水平。

华创金融分析师徐康表示,融资保证金比例是监管层表达观点和实施逆周期调节的重要工具,此次调整的核心目标是引导市场向长牛、慢牛格局发展。

监管层通过这种 「市场冷时松、市场热时紧」 的调节逻辑,引导市场预期向理性回归,避免投机过度引发的市场大起大落。有业内人士评价,此次调整是 「教科书级的逆周期调节」,既不改变市场长期运行趋势,又能提前化解潜在风险,体现了监管层对市场态势的精准把握。

关键点三:新老划断平稳过渡,存量合约不受影响

为避免政策调整对市场造成短期冲击,此次通知明确规定,调整仅适用于新开融资合约,在调整实施前已存续的融资合约及其展期,仍按照调整前的 80% 比例执行。这一 「新老划断」 设计,充分考虑了市场的适应性,确保了政策的平稳过渡。

对于存量融资投资者而言,无需因比例上调而追加保证金,也不会面临被动平仓的风险,有效维护了市场的稳定运行。

短期扰动有限,长期利好平稳发展

对于此次政策调整的市场影响,业内普遍认为应从短期和长期两个维度综合看待,总体而言,短期对市场的扰动有限,长期则有利于市场平稳健康发展。

从短期来看,融资交易杠杆收缩,新增融资资金的入市规模将受到直接限制,部分板块资金面承压。

此前,投资者可通过较低比例的保证金撬动更多融资额度,部分依赖融资炒作的板块和标的获得了额外的资金支撑。政策调整后,这部分增量资金将有所减少,对高波动板块如题材股、小盘股等可能形成短期的资金面压制,这类标的或面临一定的回调压力。

不过,这种短期影响不宜过度放大。一方面,此次调整仅针对新增融资合约,存量融资余额仍保持稳定,不会对市场资金面造成实质性冲击;另一方面,当前 A 股整体融资余额处于相对合理水平,融资余额占 A 股流通市值比例仅为 2.58%,远低于历史峰值 4.72%,且市场维持担保比例高达 288.77%,整体风险可控,政策调整的实际冲击将被市场逐步消化。

从历史数据来看,融资保证金比例调整对大盘走势并不起决定作用。

方正证券金融团队研究显示,复盘来看,近两次监管调整融资保证金比例的要求,分别为 15 年 11 月 13 日、23 年 9 月 8 日。15 年 11 月:收紧融资保证金比例,由 50% 上调至 100%,沪深 3001/3/5 个交易日涨跌幅分别为 0.48%/-0.82%/0.75%。23 年 9 月:放松融资保证金比例,由 100% 下调至 80%,沪深 3001/3/5 个交易日涨跌幅分别为 0.74%/-0.09%/0.83%。

「从历史表现来看,融资保证金比例调整更多是针对两融业务本身的调节工具,而非直接影响大盘方向的决定因素。」 方正证券金融团队分析师表示。

从长期来看,降低市场杠杆风险,促进市场长期稳定健康发展。

此次调整是资本市场制度建设的重要举措,属于中性偏利好的调整。其核心价值在于通过合理管控市场杠杆率,减少因融资爆仓引发的连锁下跌效应,提升 A 股市场的抗风险能力。

一个健康的资本市场,既需要充足的流动性支撑,也需要合理的风险管控机制。过度杠杆化会加剧市场的波动性和脆弱性,不利于市场的长期稳定运行。此次政策调整通过逆周期调节手段,将市场杠杆水平引导至更为合理的区间,有助于培育理性的投资文化,避免市场陷入 「追涨杀跌」 的投机氛围,为市场长期健康发展筑牢基础。

此外,政策调整也有利于优化市场生态。随着杠杆水平的适度降低,市场炒作氛围将有所降温,资金将更倾向于流向业绩优良、估值合理的优质企业,推动市场估值体系向价值投资回归,促进市场长期稳定健康发展。

(文章来源:财联社)

(原标题:时隔两年,融资保证金比例回归 100%,历次调整 A 股走势如何?)

(责任编辑:6)

【文章来源:天天财富】

今日午间,沪深北三大交易所同步发布通知,宣布经中国证监会批准,将投资者融资买入证券时的融资保证金最低比例从现行的 80% 上调至 100%。

这一政策调整恰逢 A 股两融余额创下历史新高、市场交投持续活跃的关键节点。

数据显示,截至 2026 年 1 月 13 日,A 股两融余额已达到 2.67 万亿元,创下历史新高;2026 年开年仅 7 个交易日,融资净买入规模就接近 1400 亿元,杠杆资金入市节奏明显加快。与此同时,A 股市场交投活跃度持续攀升,单日成交额四度突破 3 万亿元大关,市场情绪处于近年来的高位水平。

作为监管层逆周期调节的重要举措,此次调整并非简单的比例变动,而是兼顾当下市场态势与长期发展需求的精准调控方案。回溯历史,融资保证金比例的调整始终与市场周期紧密挂钩:2015 年 11 月为抑制过热风险从 50% 上调至 100%,2023 年 9 月为活跃市场从 100% 下调至 80%,如今在杠杆资金快速膨胀背景下回归 100%,被业称为 「教科书级的逆周期调节」。

也有市场人士给出形象比喻,从历史规律来看,两融保证金比例调整政策作用是 「调节阀」,而非方向盘,不能改变市场长期趋势。

方正证券金融团队研究显示,复盘来看,近两次监管调整融资保证金比例的要求,分别为 2015 年 11 月 13 日、2023 年 9 月 8 日。

2015 年 11 月:收紧融资保证金比例,由 50% 上调至 100%,沪深 3001/3/5 个交易日涨跌幅分别为 0.48%/-0.82%/0.75%。

2023 年 9 月:放松融资保证金比例,由 100% 下调至 80%,沪深 3001/3/5 个交易日涨跌幅分别为 0.74%/-0.09%/0.83%。

此外,政策明确采用 「新老划断」 原则,仅适用于新开融资合约,存量合约及展期仍按原规定执行,有效避免短期市场冲击。此次调整核心目标在于适度降低市场杠杆水平,防范过度投机引发的波动风险,培育理性投资文化,有利于资本市场长期稳定健康。从历史数据来看,融资保证金比例调整对大盘走势并不起决定作用。

此次融资保证金比例调整并非简单的比例变动,而是一套兼顾当下市场态势与长期发展需求的精准调节方案,核心内容可概括为三大关键点。

关键点一:融资保证金比例从 80% 上调至 100%,杠杆倍数回落

融资保证金比例从 80% 上调至 100%,直观来看,意味着投资者进行融资交易时需要缴纳更多的自有资金作为保证金。具体而言,在调整前,投资者只需投入 80 万元保证金,即可融得 100 万元资金用于证券买入,实际杠杆率可达 1.25 倍;调整后,若想融得相同额度的 100 万元资金,投资者需足额缴纳 100 万元保证金,杠杆率从 1.25 倍回落至 1 倍。

这一变化直接带来两方面影响:一方面,投资者的资金占用成本显著增加,原本可通过杠杆放大的投资规模受到限制;另一方面,杠杆倍数的降低有效减少了投资者面临的市场风险,避免因杠杆过高导致在市场波动时出现大幅亏损甚至爆仓的情况。

不过,业内人士也指出,实际市场中开通两融业务的客户,满融操作并不常见,多数投资者的融资额度使用并未达到上限,因此政策对普通投资者的直接影响相对温和。

关键点二:逆周期调节工具,防范市场过热风险

此次调整的核心属性是监管层的逆周期调节手段。回顾 A 股市场发展历程,融资保证金比例的调整始终与市场周期紧密挂钩:2015 年 11 月,为抑制两融余额过快上涨、防范融资交易过热风险,交易所将该比例从 50% 上调至 100%;2023 年 9 月,在市场低迷、信心不足的背景下,为活跃资本市场、提振投资者信心,比例被下调至 80%;如今,随着市场交投持续活跃、杠杆资金快速膨胀,监管层再次上调比例,回归至 100% 的合理水平。

华创金融分析师徐康表示,融资保证金比例是监管层表达观点和实施逆周期调节的重要工具,此次调整的核心目标是引导市场向长牛、慢牛格局发展。

监管层通过这种 「市场冷时松、市场热时紧」 的调节逻辑,引导市场预期向理性回归,避免投机过度引发的市场大起大落。有业内人士评价,此次调整是 「教科书级的逆周期调节」,既不改变市场长期运行趋势,又能提前化解潜在风险,体现了监管层对市场态势的精准把握。

关键点三:新老划断平稳过渡,存量合约不受影响

为避免政策调整对市场造成短期冲击,此次通知明确规定,调整仅适用于新开融资合约,在调整实施前已存续的融资合约及其展期,仍按照调整前的 80% 比例执行。这一 「新老划断」 设计,充分考虑了市场的适应性,确保了政策的平稳过渡。

对于存量融资投资者而言,无需因比例上调而追加保证金,也不会面临被动平仓的风险,有效维护了市场的稳定运行。

短期扰动有限,长期利好平稳发展

对于此次政策调整的市场影响,业内普遍认为应从短期和长期两个维度综合看待,总体而言,短期对市场的扰动有限,长期则有利于市场平稳健康发展。

从短期来看,融资交易杠杆收缩,新增融资资金的入市规模将受到直接限制,部分板块资金面承压。

此前,投资者可通过较低比例的保证金撬动更多融资额度,部分依赖融资炒作的板块和标的获得了额外的资金支撑。政策调整后,这部分增量资金将有所减少,对高波动板块如题材股、小盘股等可能形成短期的资金面压制,这类标的或面临一定的回调压力。

不过,这种短期影响不宜过度放大。一方面,此次调整仅针对新增融资合约,存量融资余额仍保持稳定,不会对市场资金面造成实质性冲击;另一方面,当前 A 股整体融资余额处于相对合理水平,融资余额占 A 股流通市值比例仅为 2.58%,远低于历史峰值 4.72%,且市场维持担保比例高达 288.77%,整体风险可控,政策调整的实际冲击将被市场逐步消化。

从历史数据来看,融资保证金比例调整对大盘走势并不起决定作用。

方正证券金融团队研究显示,复盘来看,近两次监管调整融资保证金比例的要求,分别为 15 年 11 月 13 日、23 年 9 月 8 日。15 年 11 月:收紧融资保证金比例,由 50% 上调至 100%,沪深 3001/3/5 个交易日涨跌幅分别为 0.48%/-0.82%/0.75%。23 年 9 月:放松融资保证金比例,由 100% 下调至 80%,沪深 3001/3/5 个交易日涨跌幅分别为 0.74%/-0.09%/0.83%。

「从历史表现来看,融资保证金比例调整更多是针对两融业务本身的调节工具,而非直接影响大盘方向的决定因素。」 方正证券金融团队分析师表示。

从长期来看,降低市场杠杆风险,促进市场长期稳定健康发展。

此次调整是资本市场制度建设的重要举措,属于中性偏利好的调整。其核心价值在于通过合理管控市场杠杆率,减少因融资爆仓引发的连锁下跌效应,提升 A 股市场的抗风险能力。

一个健康的资本市场,既需要充足的流动性支撑,也需要合理的风险管控机制。过度杠杆化会加剧市场的波动性和脆弱性,不利于市场的长期稳定运行。此次政策调整通过逆周期调节手段,将市场杠杆水平引导至更为合理的区间,有助于培育理性的投资文化,避免市场陷入 「追涨杀跌」 的投机氛围,为市场长期健康发展筑牢基础。

此外,政策调整也有利于优化市场生态。随着杠杆水平的适度降低,市场炒作氛围将有所降温,资金将更倾向于流向业绩优良、估值合理的优质企业,推动市场估值体系向价值投资回归,促进市场长期稳定健康发展。

(文章来源:财联社)

(原标题:时隔两年,融资保证金比例回归 100%,历次调整 A 股走势如何?)

(责任编辑:6)

【文章来源:天天财富】

今日午间,沪深北三大交易所同步发布通知,宣布经中国证监会批准,将投资者融资买入证券时的融资保证金最低比例从现行的 80% 上调至 100%。

这一政策调整恰逢 A 股两融余额创下历史新高、市场交投持续活跃的关键节点。

数据显示,截至 2026 年 1 月 13 日,A 股两融余额已达到 2.67 万亿元,创下历史新高;2026 年开年仅 7 个交易日,融资净买入规模就接近 1400 亿元,杠杆资金入市节奏明显加快。与此同时,A 股市场交投活跃度持续攀升,单日成交额四度突破 3 万亿元大关,市场情绪处于近年来的高位水平。

作为监管层逆周期调节的重要举措,此次调整并非简单的比例变动,而是兼顾当下市场态势与长期发展需求的精准调控方案。回溯历史,融资保证金比例的调整始终与市场周期紧密挂钩:2015 年 11 月为抑制过热风险从 50% 上调至 100%,2023 年 9 月为活跃市场从 100% 下调至 80%,如今在杠杆资金快速膨胀背景下回归 100%,被业称为 「教科书级的逆周期调节」。

也有市场人士给出形象比喻,从历史规律来看,两融保证金比例调整政策作用是 「调节阀」,而非方向盘,不能改变市场长期趋势。

方正证券金融团队研究显示,复盘来看,近两次监管调整融资保证金比例的要求,分别为 2015 年 11 月 13 日、2023 年 9 月 8 日。

2015 年 11 月:收紧融资保证金比例,由 50% 上调至 100%,沪深 3001/3/5 个交易日涨跌幅分别为 0.48%/-0.82%/0.75%。

2023 年 9 月:放松融资保证金比例,由 100% 下调至 80%,沪深 3001/3/5 个交易日涨跌幅分别为 0.74%/-0.09%/0.83%。

此外,政策明确采用 「新老划断」 原则,仅适用于新开融资合约,存量合约及展期仍按原规定执行,有效避免短期市场冲击。此次调整核心目标在于适度降低市场杠杆水平,防范过度投机引发的波动风险,培育理性投资文化,有利于资本市场长期稳定健康。从历史数据来看,融资保证金比例调整对大盘走势并不起决定作用。

此次融资保证金比例调整并非简单的比例变动,而是一套兼顾当下市场态势与长期发展需求的精准调节方案,核心内容可概括为三大关键点。

关键点一:融资保证金比例从 80% 上调至 100%,杠杆倍数回落

融资保证金比例从 80% 上调至 100%,直观来看,意味着投资者进行融资交易时需要缴纳更多的自有资金作为保证金。具体而言,在调整前,投资者只需投入 80 万元保证金,即可融得 100 万元资金用于证券买入,实际杠杆率可达 1.25 倍;调整后,若想融得相同额度的 100 万元资金,投资者需足额缴纳 100 万元保证金,杠杆率从 1.25 倍回落至 1 倍。

这一变化直接带来两方面影响:一方面,投资者的资金占用成本显著增加,原本可通过杠杆放大的投资规模受到限制;另一方面,杠杆倍数的降低有效减少了投资者面临的市场风险,避免因杠杆过高导致在市场波动时出现大幅亏损甚至爆仓的情况。

不过,业内人士也指出,实际市场中开通两融业务的客户,满融操作并不常见,多数投资者的融资额度使用并未达到上限,因此政策对普通投资者的直接影响相对温和。

关键点二:逆周期调节工具,防范市场过热风险

此次调整的核心属性是监管层的逆周期调节手段。回顾 A 股市场发展历程,融资保证金比例的调整始终与市场周期紧密挂钩:2015 年 11 月,为抑制两融余额过快上涨、防范融资交易过热风险,交易所将该比例从 50% 上调至 100%;2023 年 9 月,在市场低迷、信心不足的背景下,为活跃资本市场、提振投资者信心,比例被下调至 80%;如今,随着市场交投持续活跃、杠杆资金快速膨胀,监管层再次上调比例,回归至 100% 的合理水平。

华创金融分析师徐康表示,融资保证金比例是监管层表达观点和实施逆周期调节的重要工具,此次调整的核心目标是引导市场向长牛、慢牛格局发展。

监管层通过这种 「市场冷时松、市场热时紧」 的调节逻辑,引导市场预期向理性回归,避免投机过度引发的市场大起大落。有业内人士评价,此次调整是 「教科书级的逆周期调节」,既不改变市场长期运行趋势,又能提前化解潜在风险,体现了监管层对市场态势的精准把握。

关键点三:新老划断平稳过渡,存量合约不受影响

为避免政策调整对市场造成短期冲击,此次通知明确规定,调整仅适用于新开融资合约,在调整实施前已存续的融资合约及其展期,仍按照调整前的 80% 比例执行。这一 「新老划断」 设计,充分考虑了市场的适应性,确保了政策的平稳过渡。

对于存量融资投资者而言,无需因比例上调而追加保证金,也不会面临被动平仓的风险,有效维护了市场的稳定运行。

短期扰动有限,长期利好平稳发展

对于此次政策调整的市场影响,业内普遍认为应从短期和长期两个维度综合看待,总体而言,短期对市场的扰动有限,长期则有利于市场平稳健康发展。

从短期来看,融资交易杠杆收缩,新增融资资金的入市规模将受到直接限制,部分板块资金面承压。

此前,投资者可通过较低比例的保证金撬动更多融资额度,部分依赖融资炒作的板块和标的获得了额外的资金支撑。政策调整后,这部分增量资金将有所减少,对高波动板块如题材股、小盘股等可能形成短期的资金面压制,这类标的或面临一定的回调压力。

不过,这种短期影响不宜过度放大。一方面,此次调整仅针对新增融资合约,存量融资余额仍保持稳定,不会对市场资金面造成实质性冲击;另一方面,当前 A 股整体融资余额处于相对合理水平,融资余额占 A 股流通市值比例仅为 2.58%,远低于历史峰值 4.72%,且市场维持担保比例高达 288.77%,整体风险可控,政策调整的实际冲击将被市场逐步消化。

从历史数据来看,融资保证金比例调整对大盘走势并不起决定作用。

方正证券金融团队研究显示,复盘来看,近两次监管调整融资保证金比例的要求,分别为 15 年 11 月 13 日、23 年 9 月 8 日。15 年 11 月:收紧融资保证金比例,由 50% 上调至 100%,沪深 3001/3/5 个交易日涨跌幅分别为 0.48%/-0.82%/0.75%。23 年 9 月:放松融资保证金比例,由 100% 下调至 80%,沪深 3001/3/5 个交易日涨跌幅分别为 0.74%/-0.09%/0.83%。

「从历史表现来看,融资保证金比例调整更多是针对两融业务本身的调节工具,而非直接影响大盘方向的决定因素。」 方正证券金融团队分析师表示。

从长期来看,降低市场杠杆风险,促进市场长期稳定健康发展。

此次调整是资本市场制度建设的重要举措,属于中性偏利好的调整。其核心价值在于通过合理管控市场杠杆率,减少因融资爆仓引发的连锁下跌效应,提升 A 股市场的抗风险能力。

一个健康的资本市场,既需要充足的流动性支撑,也需要合理的风险管控机制。过度杠杆化会加剧市场的波动性和脆弱性,不利于市场的长期稳定运行。此次政策调整通过逆周期调节手段,将市场杠杆水平引导至更为合理的区间,有助于培育理性的投资文化,避免市场陷入 「追涨杀跌」 的投机氛围,为市场长期健康发展筑牢基础。

此外,政策调整也有利于优化市场生态。随着杠杆水平的适度降低,市场炒作氛围将有所降温,资金将更倾向于流向业绩优良、估值合理的优质企业,推动市场估值体系向价值投资回归,促进市场长期稳定健康发展。

(文章来源:财联社)

(原标题:时隔两年,融资保证金比例回归 100%,历次调整 A 股走势如何?)

(责任编辑:6)