开年以来,地方中小银行密集发行大额存单,利率较去年普遍下降,不分产品短期利率甚至步入 1% 以下。由于贷款利率下降更多,银行净息差承压,大额存单利率下调趋势或延续。据测算,2026 年 1 年以上定期存款到期规模约 50 万亿元,部分高息存款到期后或流向低风险资管产品,但预计短期内存款搬家规模有限。

每经记者|李玉雯 每经编辑|文多

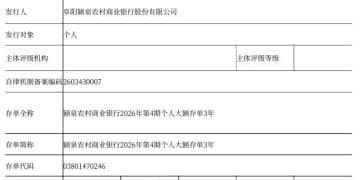

开年以来,地方性中小银行密集发行大额存单,多家银行大额存单利率相较去年有不同程度下降。例如,阜阳颍泉农商行近期发行的 3 年期大额存单利率为 1.77%,相较 2025 年发行的同期限利率 2.2% 下降了 43 个基点 (BP)。

图片来源:公告截图

记者注意到,部分银行短期大额存单利率甚至已步入 1% 以下。与此同时,从中国货币网披露的大额存单发行信息来看,产品 「短期化」 特征凸显。

有券商机构测算,2026 年 1 年期以上定期存款到期规模在 50 万亿元左右。在存款利率不断走低的当下,如此体量的资金是否会流出银行体系?又有哪些产品有机会承接低风险偏好的资金?

有 3 个月期大额存单利率低至 0.93%

据中国货币网披露,开年以来,地方性中小银行密集发行大额存单。记者注意到,多只存单的利率水平相较去年有不同程度下降。

例如,湖南宁乡农商行近期发行的 1 个月、3 个月、6 个月、1 年期、3 年期大额存单利率分别为 1.1%、1.1%、1.3%、1.4%、1.8%,而在去年一季度该行发行的同期限大额存单利率分别为 1.35%、1.35%、1.55%、1.65%、2.2%。对比来看,1 年期及以下的降幅为 25BP,3 年期降幅为 40BP。

江西遂川农商行近期发行的 3 个月、6 个月、1 年期、2 年期大额存单利率分别为 1.2%、1.3%、1.45%、1.6%。而 2025 年,该行发行的同期限大额存单利率分别为 1.3%、1.4%、1.7%、1.9%。对比来看,今年各期限利率分别下降了 10BP、10BP、25BP、30BP。

近年来,有关大额存单利率变动的消息屡屡牵动万千储户的神经,不仅如此,曾被视为 「揽储利器」 的中长期大额存单正在逐渐消失。《每日经济新闻》 此前报道,在多家大中型银行 App 上,5 年期大额存单已不见踪影,部分银行仅剩下 2 年期及更短期限产品。

(详情请见 《「揽储利器」 中长期大额存单,为何逐渐消失?》)

这样的趋势在中小银行中也同样明显。从中国货币网披露的大额存单发行结果信息表来看,产品 「短期化」 特征凸显,今年以来的 147 条发行记录中,仅有一只产品期限是 5 年,1 年期及以下的产品数量则占到了 68%。

值得一提的是,部分中小银行短期大额存单利率已步入 1% 以下,与大行相比,其高息优势不再。

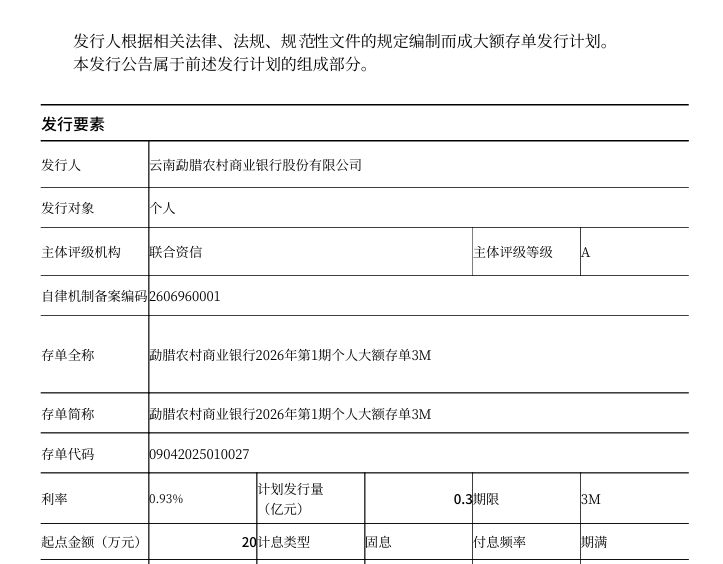

例如,云南腾冲农商行、云南隆阳农商行近期发行的 3 个月期大额存单,利率均为 0.95%;云南勐腊农商行近期发行的 3 个月期大额存单利率为 0.93%。相较于工行、农行、中行等大行同期限 0.9% 的利率,前述银行的利率水平并无太大优势。

图片来源:公告截图

图片来源:公告截图

东方金诚研究发展部执行总监于丽峰日前接受 《每日经济新闻》 记者采访时介绍,近年来,为降低实体经济融资成本,央行多次下调政策利率,推动贷款利率、债券市场利率不断下降。银行资产端收益率下降倒逼负债端成本调降,2022 年以来,商业银行不断下调存款利率,截至 2025 年 5 月商业银行集中下调存款挂牌利率,多家大中型银行 1 年期、3 个月期存款挂牌利率已分别降至 0.95% 和 0.65%。大额存单因起存门槛高,利息较存款挂牌利率有所上浮,但也在不断下降。

「尽管存款利率已较 2022 年大幅下行,但由于贷款利率下降更多,商业银行净息差持续承压,因此主动压降高成本负债,大额存单作为利率较高的产品首当其冲。」 于丽峰表示,展望未来,考虑到经济增长仍需宽松货币政策环境支撑,且通胀水平温和,2025 年中央经济工作会议提出 「灵活高效运用降准降息等多种政策工具」,政策利率可能继续下调,这将推动包括贷款、存款利率在内广谱利率继续下行,大额存单利率下调的趋势也将延续。

「天量」 存款到期后会搬家吗?

近期,「存款到期潮」 等话题受到市场广泛关注。据华泰证券固收研究团队测算,2026 年 1 年以上定期存款到期规模在 50 万亿元左右,较 2025 年增长约 10 万亿元。

于丽峰认为,部分 2023 年、2024 年的高息存款将在 2026 年集中到期,而目前银行定期存款的挂牌利率较此前调降幅度较大,会导致部分存款到期后流向银行理财、分红险、固收类基金等低风险资管产品。

「不过,预计短期内存款搬家规模仍较为有限,今年到期存款大量流出银行体系的风险不大。」 于丽峰向记者解释说,这有两层原因。

一方面,近年居民定期存款高增的一个主要原因是买房支出下降。在房地产销售企稳回升之前,居民定期存款整体规模仍将继续增长。从 2025 年的情况看,这一年同样为定期存款到期大年,且面临存款利率大幅下降、理财和股市对资金形成分流的情况,但年末住户定期存款余额同比增速仍达到 10.84%。

另一方面,尽管理财产品能提供更高的预期收益、股市 「开门红」 也对部分资金形成吸引,但预计 2026 年债券市场收益率趋势性不强,波动性增加,对理财净值稳定性提出挑战,新增理财规模仍将保持在 2 万亿元~3 万亿元水平,对定期存款的分流仍有限;同时,由于定期存款储户的风险偏好难以承受股市的波动且本轮股票牛市 「慢牛」 特征明显,预计居民资金流入股市的规模也会比较缓和,短期内也不会对银行存款造成大规模的分流。

「储户选择银行定期存款主要看中安全性与收益性,整体风险偏好较低,现在大额存单的收益性有所下降,储户需要在安全性与收益性之间做出权衡。」 于丽峰建议储户根据现金流需要和自身风险偏好选择资产,若能够承受一定净值波动且看好股市 「慢牛」 趋势,可以适当配置部分 「固收+」 理财和 「固收+」 基金,在收益相对稳定的同时获得一部分收益增强,但需理性看待产品净值波动,避免追涨杀跌。

封面图片来源:AI 生成

文章转载自 每经网