为了进一步提高对华纳兄弟探索公司股东的吸引力,流媒体巨头奈飞现已提出以全现金收购其股份,修订了此前与华纳董事会达成的现金加股票交易方案。

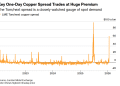

去年 12 月,奈飞与华纳达成一项现金加股票的交易方案,对华纳的估值为每股 27.75 美元,包括债务在内的企业价值总计 827 亿美元 (不包括债务则为 720 亿美元)。

周二,奈飞和华纳宣布将修订交易结构,以简化安排,为华纳股东提供更确定的价值,并加快推进至股东投票阶段。据悉,投票最早可能在 4 月进行。

此次全现金交易对华纳的估值仍为每股 27.75 美元。奈飞表示,将通过现金、举债以及 「已落实的融资安排」 来为交易提供资金。

作为此次调整的背景,派拉蒙天舞之前绕开了华纳董事会,直接向股东发起敌意收购要约,提出以每股 30 美元现金收购其股份。该要约包括债务在内的企业价值约为 1080 亿美元。

本月早些时候,华纳兄弟探索董事会已否决派拉蒙天空之舞修订后的敌意收购要约,称其条款不如奈飞提出的方案。

华纳管理层认为,与奈飞的交易更具优势,因为这家流媒体巨头具备充足的资金实力,而派拉蒙的交易则存在 「显著更高的风险」,将使合并后的公司背负 870 亿美元的债务。

华纳首席执行官 David Zaslav 周二在声明中表示,修订后的协议 「让我们更接近于把全球两家最伟大的故事创作公司合并在一起」。

无论最终谁胜出,收购华纳兄弟探索都可能是一场漫长而复杂的过程,几乎必然会引发严格的反垄断审查。奈飞与华纳周二重申,他们预计将在去年 12 月协议达成后的 12 至 18 个月内完成合并。

不仅派拉蒙的敌意收购可能会让时间表更加复杂,政治因素同样可能介入。美国总统特朗普此前暗示,自己可能会亲自参与决定交易是否获批。

(财联社)

文章转载自 东方财富