在美国总统特朗普在出席达沃斯论坛前对多个欧洲国家发出关税威胁,且其接管格陵兰岛的野心引发日益严重的对峙后,周二美国市场惨遭 「股债汇三杀」,与此同时国际金价则进一步刷新了历史高位,华尔街 「抛售美国」 交易迅速重燃。

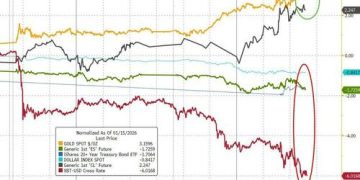

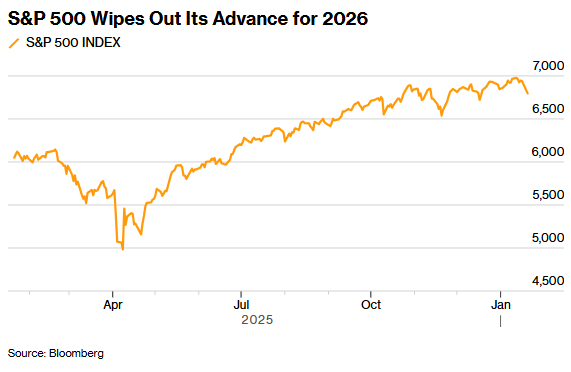

紧张局势的加剧导致标普 500 指数周二大跌 2.1%,抹去了 2026 年以来的所有涨幅。衡量股市隐含波动率的指标——恐慌指数 VIX 跳升至去年 11 月以来的最高水平。长期美债收益率则大幅冲高触及四个月高点,投资者同时对日本债券的恐慌抛售以及丹麦养老基金计划退出美债的消息做出反应。此外,美元对大多数主要货币走低,ICE 美元指数在本周头两个交易日大跌近百点。

根据业内一项追踪美国股票、国债、公司债和比特币的主要交易所交易基金 (ETF) 的平均回报率统计,周二标志着美国市场经历了自去年 4 月 「解放日」 关税引发抛售以来表现最糟糕的一个交易日。

Evercore ISI 副董事长 Krishna Guha 表示,「这是在更广泛的全球风险规避情绪下,再次出现的 『抛售美国』 行为。全球投资者正试图削减或对冲其在美国市场波动且不可靠的风险敞口。这些动态的规模和持续时间仍有待观察。」

格陵兰岛争端引发 「抛售美国」 交易

特朗普本周在赶赴瑞士达沃斯参加世界经济论坛之际,正与欧洲领导人掀起一系列争端。他因英国计划将迪戈加西亚岛主权移交毛里求斯而严词抨击,并威胁对八个反对其吞并格陵兰岛要求的欧洲国家加征关税,如今又试图强迫法国加入其 「和平委员会」。

与此同时,美国最高法院正打破任何快速撤销特朗普关税的希望。大法官们将于下周开始为期四周的休庭,而周三仍尚未对过去一年中实施的大多数关税的待决诉讼做出裁决。

标普 500 指数周二出现了自去年 10 月以来最大的单日跌幅。小盘股连续第 12 个交易日跑赢基准指数,一组衡量科技巨头表现的指标隔夜也大跌了 3.1%。

尽管交易员今年早些时候展现出了能够克服一系列其他意外情况的可喜进展——包括白宫抓获委内瑞拉领导人及其对美联储的重新攻击——但近来市场波动的剧烈程度表明,投资者对早期冲击的承受意愿正开始减弱。

G Squared Private Wealth 首席投资官 Victoria Greene 表示,「『关税战争 2.0』,或者如果你愿意的话——也可能称呼为 『领土战争 1.0』,正处于如火如荼的阶段,有可能造成重大的短期市场动荡。这很大程度上取决于未来几周的事态发展。因此,我们其实还没有真正步入 『恐慌性抛售』,而是在仔细观察并为波动做好准备。」

JonesTrading 首席市场策略师 Michael ORourke 认为,鉴于快速上升的不确定性,市场的反应是恰当的。他指出,如果关税生效或美国非法吞并格陵兰岛,股市的下跌幅度应该会严重得多。

Capital.com 驻墨尔本的分析师 Kyle Rodda 表示,市场将对达沃斯、美国的行动以及特朗普关于其收购格陵兰岛出价的言论保持 「鹰眼」 般的关注。

他补充道:「有一种呼声认为这将是又一个 『TACO』 时刻:当其行动的反噬袭来时,特朗普会 『退缩』。但也有可能不会发生这种情况,尤其是考虑到这位美国总统似乎铁了心要夺取格陵兰岛,而欧洲人似乎坚决抵制任何霸凌行为。」

值得一提的是,周二美股大跌发生之际,根据美国银行最新的基金经理调查,投资者对股市的乐观情绪处于近五年来的最高点,而针对股市回调的保护措施则处于 2018 年以来的最低水平。

美银首席策略师 Michael Hartnett 表示,在该指标显示市场处于 「超牛水平」 的情况下,可能是时候增加风险对冲和避险资产了。

日债暴跌加剧全球恐慌贝森特 「甩锅」

除了围绕格陵兰岛归属引发的关税和地缘政治争端外,周二全球市场的另一大风暴眼无疑在日本。日本长期国债收益率在时隔 30 年后首度冲破 4% 大关的背景下,当地债市的抛售变得一发不可收。这也令美国财长贝森特找到了将美债大跌 「甩锅」 日本的理由……

行情数据显示,日本 40 年期国债收益率周二一举飙升至了 4% 以上,创下自 2007 年推出以来的新高,也是三十多年来该国所有期限主权债务收益率首次突破该关口。日本 30 年期和 40 年期国债收益率当天上涨均超过了惊人的 25 个基点,这也是自去年 4 月特朗普 「解放日」 关税政策实施以来的最大涨幅。

当天 20 年期国债拍卖表现惨淡,凸显了市场对政府支出和通胀的普遍担忧。由于担心关税可能削弱美国资产的吸引力,美国国债价格本已承压,而随着日本国债抛售加速,美国国债价格的跌幅也在随后进一步扩大。

截至周二纽约时段尾盘,美债收益率集体上涨,2 年期美债收益率涨 1.68 个基点报 3.595%,5 年期美债收益率涨 5.10 个基点报 3.857%,10 年期美债收益率涨 7.94 个基点报 4.293%,30 年期美债收益率涨 8.85 个基点报 4.920%。

收益率飙升标志着日本债券市场正在发生重大转变。多年来,日本官方利率一直维持在极低水平,导致其国债收益率远低于全球其他国家。目前,日本 30 年期国债收益率已超过了德国同期收益率 (约为 3.5%)

收益率飙升也使得日本债券市场对外国投资者的吸引力日益增强。据日本证券交易商协会的数据显示,外国投资者目前约占日本国债月度现金交易量的 65%。随着这一全球第三大债券市场交易日趋火热,新加坡交易所已计划推出期限较长的日本国债期货。这也可能吸引更多日本养老基金回流日本,从而对美债等市场产生冲击。

美国财政部长贝森特周二表示,他已与日本对口官员进行了交谈,此前日本政府债券遭到抛售。他表示,此次抛售已经波及到美国国债市场。「我已与日本经济官员取得联系,相信他们将采取措施稳定市场。」

目前,不少东京方面的交易员已将周二形容为 「近年来最混乱」 的交易日。而曾有数十年对冲基金经理生涯的贝森特也表示,日本债券市场出现了 「六个标准差」 的波动幅度。他称,若在美国市场出现同等波动,10 年期美债收益率将飙升 50 个基点。

贝森特表示:「很难将市场反应与日本国内的内在因素区分开来。日本利率已大幅攀升。」 他还特意强调,日本债券下跌早在格陵兰岛消息传出前就已开始——他淡化了特朗普威胁对反对其控制丹麦半自治领地的欧洲国家加征关税所引发的担忧影响。

当被问及欧洲可能抛售美国国债,作为应对特朗普格陵兰计划的潜在反制措施时,贝森特驳斥这种猜测是 「虚假叙事」。他表示 「欧洲各国政府从未讨论过」 此类措施,媒体只是 「抓住」 了德意志银行的一份报告。贝森特在新闻发布会上表示:「这完全不合逻辑,我对此强烈反对。」

不过,丹麦养老基金 AkademikerPension 周二已宣布计划在本月底前清仓美国国债。德国安联全球投资者公司高管迈克尔·克劳茨贝格认为,加剧市场波动或可对特朗普施压。

(财联社)

文章转载自 东方财富