【文章来源:天天财富】

当市场从开年的热烈中稍稍降温,成交额从近 4 万亿的高位回落,我们或许需要跳出 K 线的起伏,从更沉静的视角理解正在发生的变化。

时值一月尾声,公募基金四季报的集中披露,恰如一本适时打开的投资风向手册。

它记录的不只是基金经理们上一季的 「作业」,更像是一面镜子,映照出聪明资金的集体思考与时代脉搏的深层走向。

在红绿交错的行情之外,这些真实的数据与持仓轨迹中,正藏着关于未来更清晰的线索。

线索 1:时代的浪潮

被动指数基金成为大势所趋

最直观的变化,藏在资金入市的路径里。

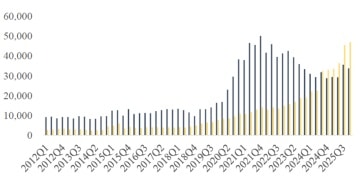

与上一轮牛市主动权益基金主导的格局不同,本轮牛市中,以ETF为代表的被动指数基金正成为大势所趋,「被动型>主动型」 的分化格局持续拉大,甚至重塑着 A 股的定价逻辑。

2024 年三季度,指数型基金持股市值首次超越主动偏股型基金。这一趋势,在 2025 年四季度进一步强化。

指数型基金股票市值达到 4.70 万亿元,环比增长 3.4%,而主动偏股型基金则降至 3.37 万亿元,环比下滑 5.2%,两者差距从上季度的 1 万亿元,扩大至 1.3 万亿元。

来源:Wind,东吴证券

这并非简单的规模此消彼长,更意味着 A 股市场的投资范式正向着工具化、指数化逻辑持续转移。

未来市场的流动性脉络,或许更多要从沪深 300、中证 A500 等重磅宽基 ETF 的资金流向中寻找答案。

线索 2:存款搬家的路径

固收+有望成为承接载体

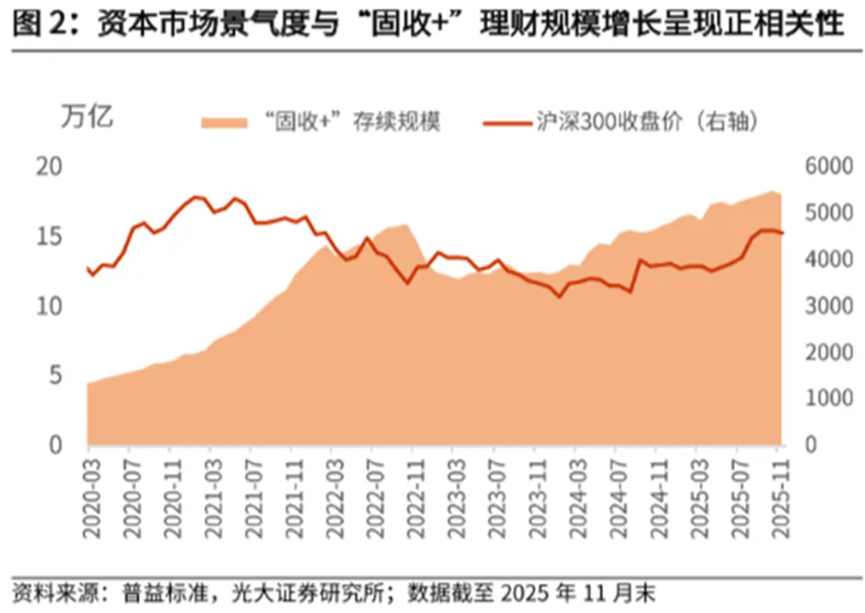

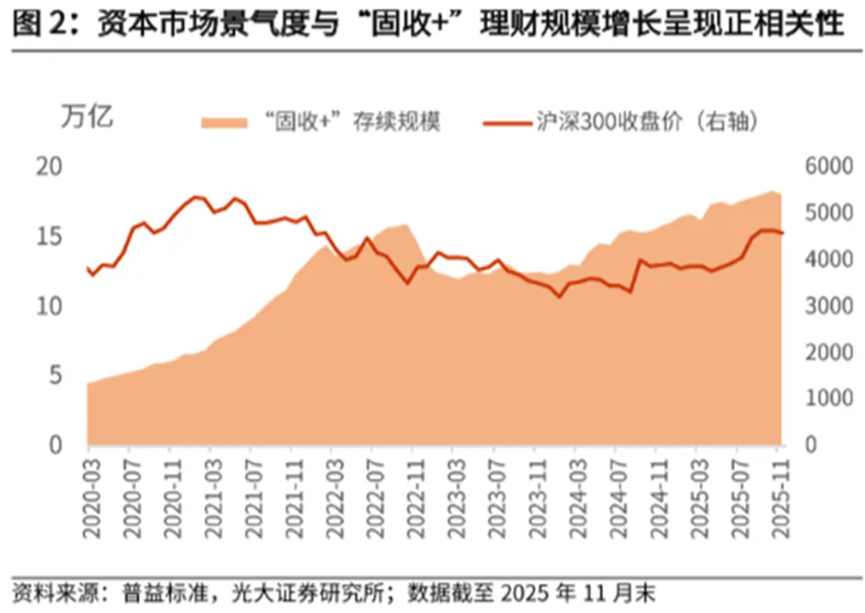

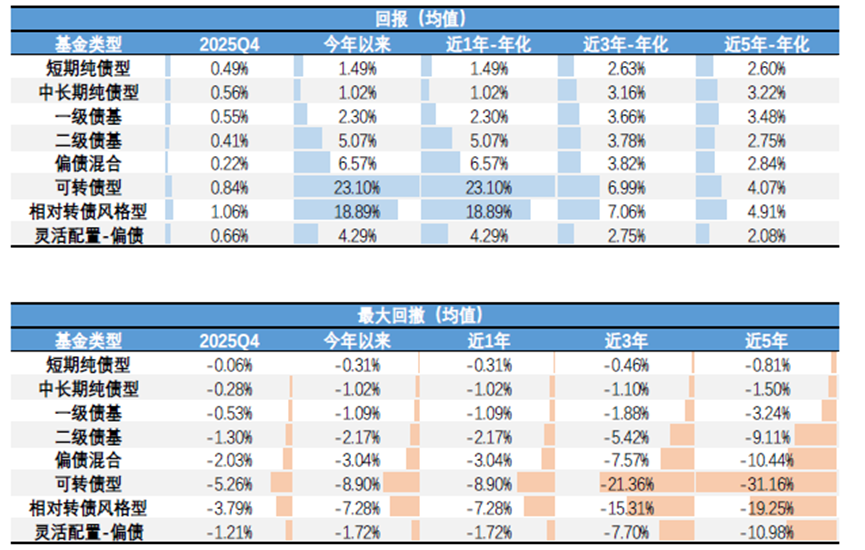

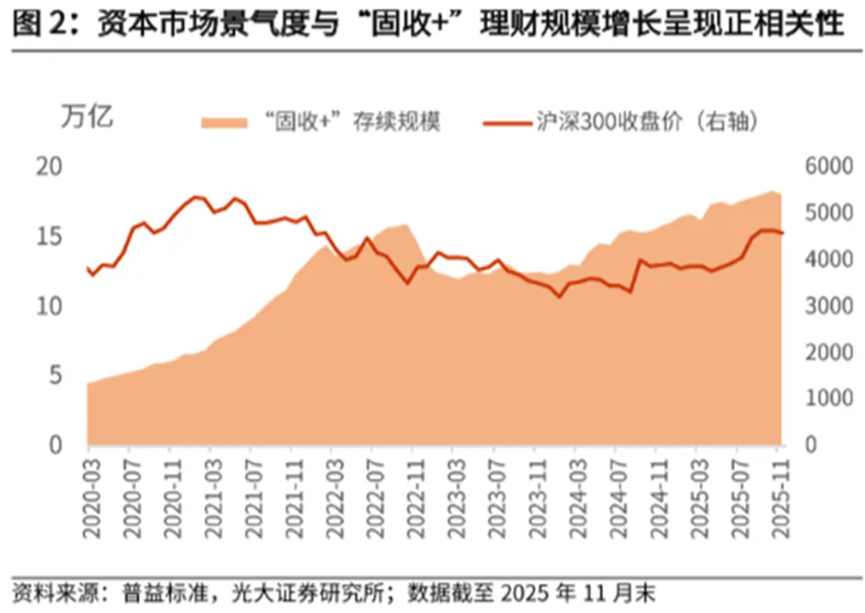

与被动资金入市相呼应的是,固收+基金或许在成为承接居民存款搬家的重要载体。

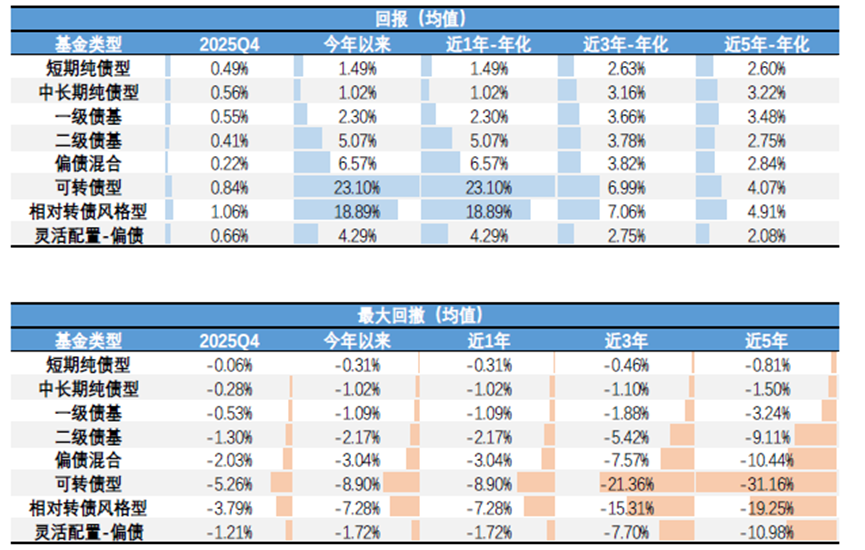

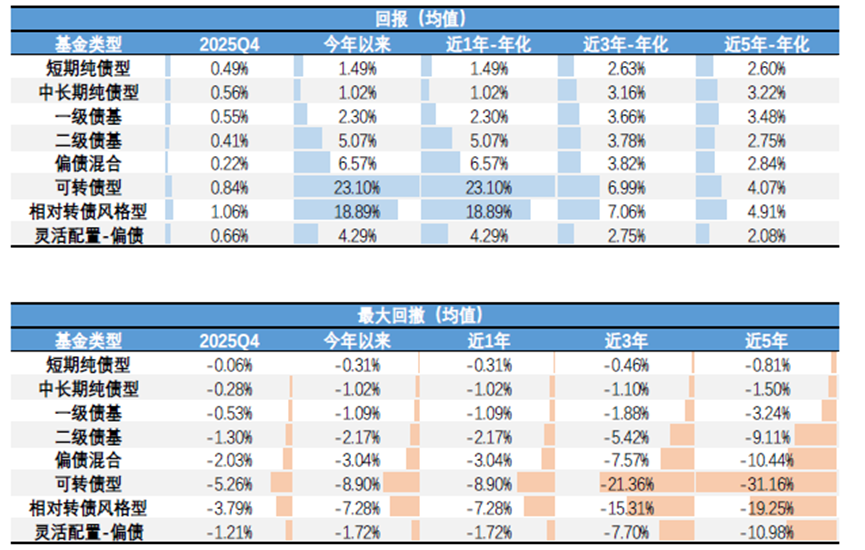

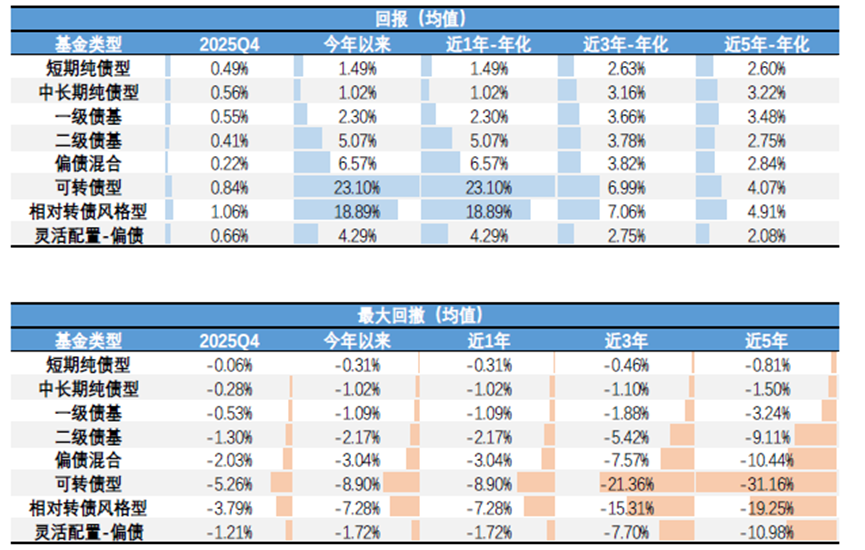

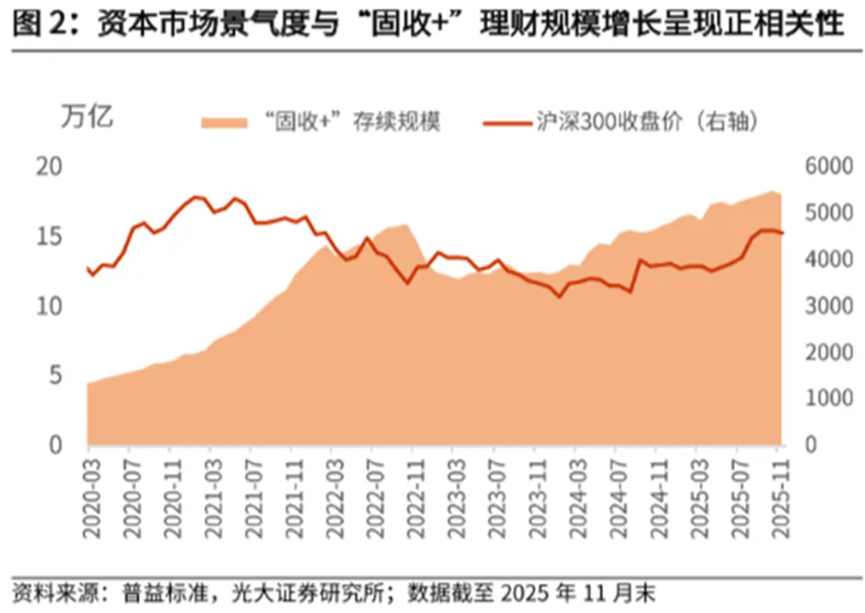

数据显示,去年四季度固收+基金规模增至 2.9 万亿元,环比增长 8.8%,其中权益仓位在 15-25% 的中高波品种更受青睐,二级债基规模环比涨幅高达 24.5%。(来源:国金证券)

来源:Wind,国金证券,2025.12.31

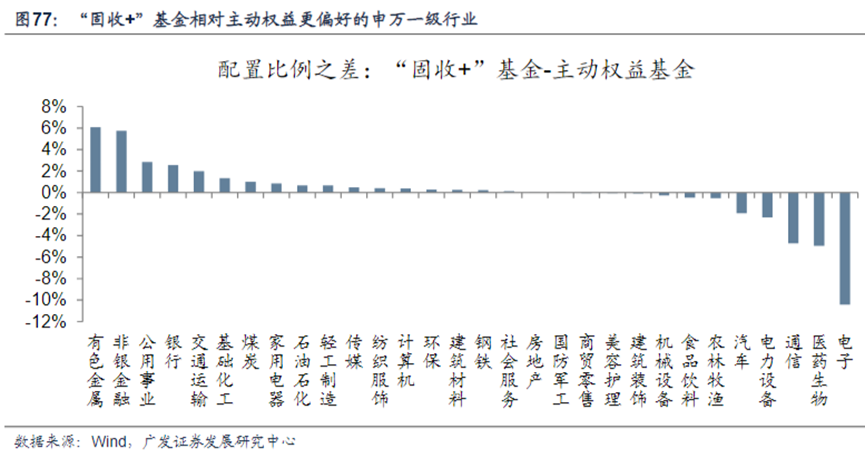

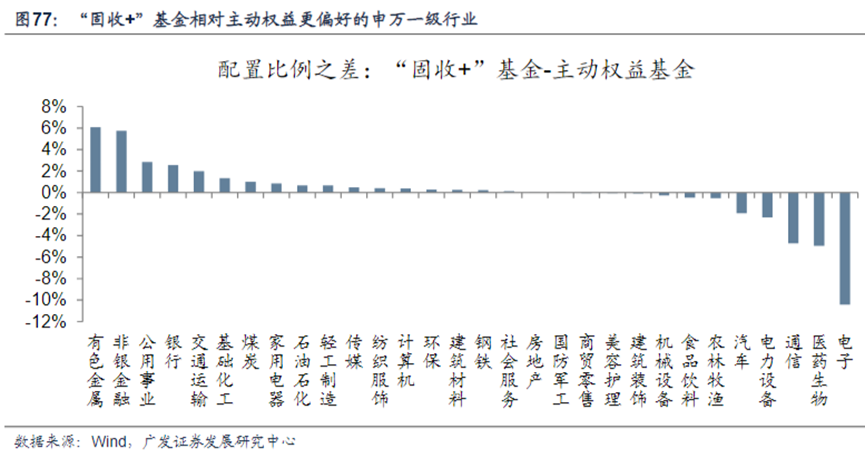

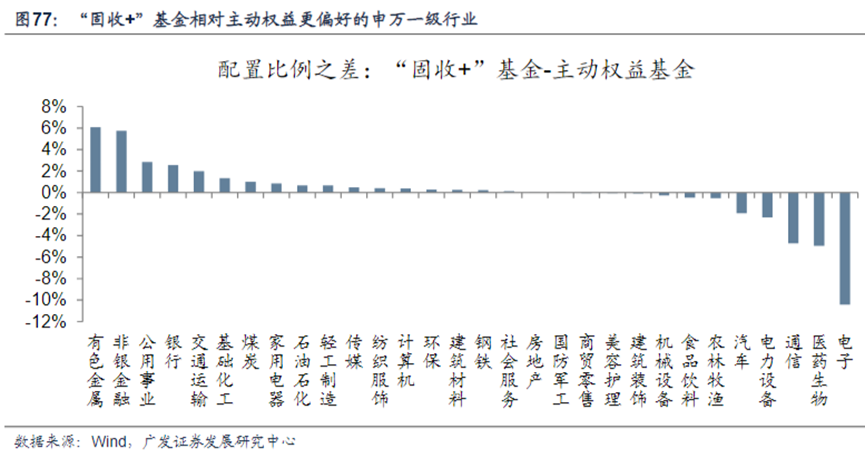

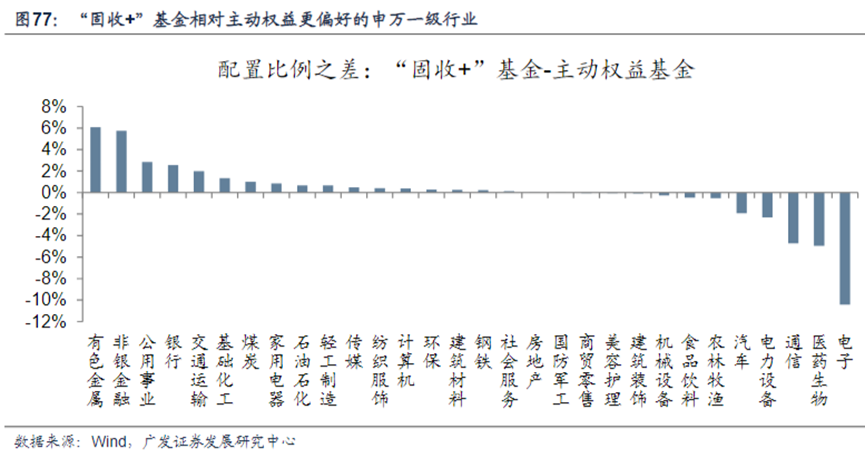

从持仓方向看,固收+基金更偏好有色、非银、公用事业、银行等周期类与红利类行业。截至 2025 年四季度末,其持股市值较二季度末提升近 1400 亿元,成为下半年市场重要的增量资金来源。

在居民 50 万亿 「高息」 存款陆续到期的背景下,对于手持存款、纠结下一站配置的投资者而言,固收+基金或许提供了一个兼顾相对稳健与收益弹性的选项。

反过来,这股寻求稳健增值的资金流向,本身也将成为资本市场中一股重要的长期增量,悄然推动一种良性的正反馈循环。

线索 3:「旗手」 的更迭

基金重仓股中的叙事变迁

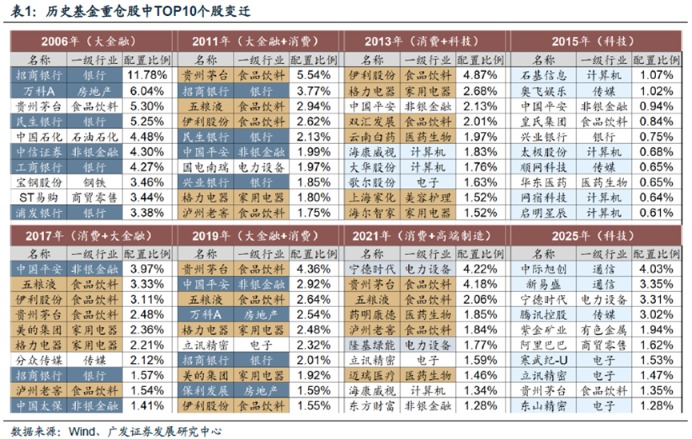

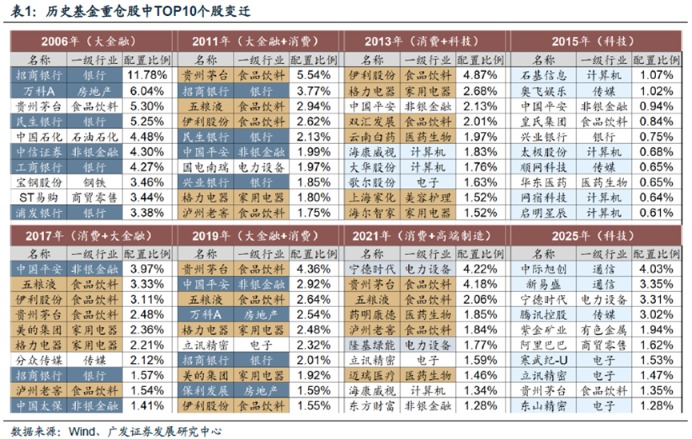

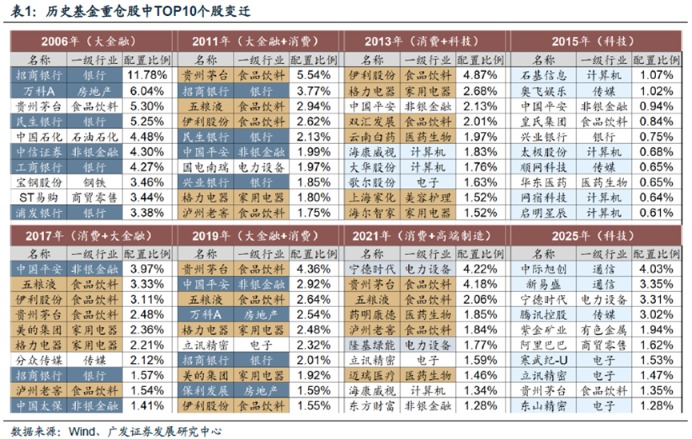

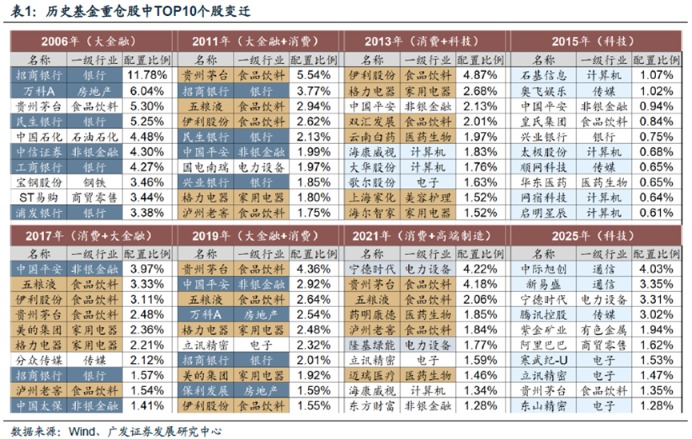

资金的流向始终锚定时代的脉搏,基金重仓股的登顶者更迭,正是经济时代红利变迁的最佳注脚。

2025 年四季度,CPO 龙头中际旭创首次跻身公募基金第一大重仓股,新易盛紧随其后,这一变化勾勒出当前市场的核心叙事,科技再度成为时代主线。(以上不构成个股推荐)

回望过往,从 2006 年金融地产主导市场,到 2011 年消费板块崛起,从 2013 至 2015 年科技初露锋芒,2017 至 2019 年核心资产白马龙头领跑,再到 2021 年高端制造接棒,如今市场重心再次聚焦科技,背后是新旧生产力的深刻交接。

从十五五规划到去年末的政治局会议,政策脉络早已清晰指向半导体、人工智能、高端制造、新能源等赛道。这些领域不仅是产业升级的核心,更将是未来财富增长的主阵地。

对大多数人而言,未必能成为这些领域的直接从业者,但以长期主义投资者的身份,关注、理解并适度参与这场转型,或许便是分享时代红利的重要方式。

线索 4:从叙事到业绩

AI 产业链的分化与缩圈

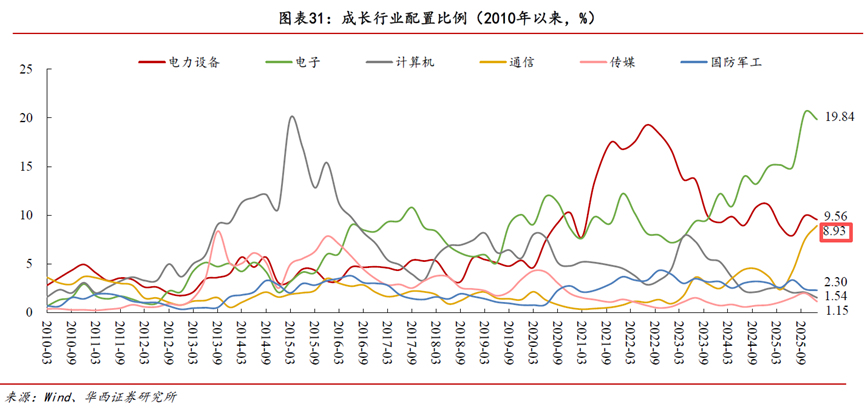

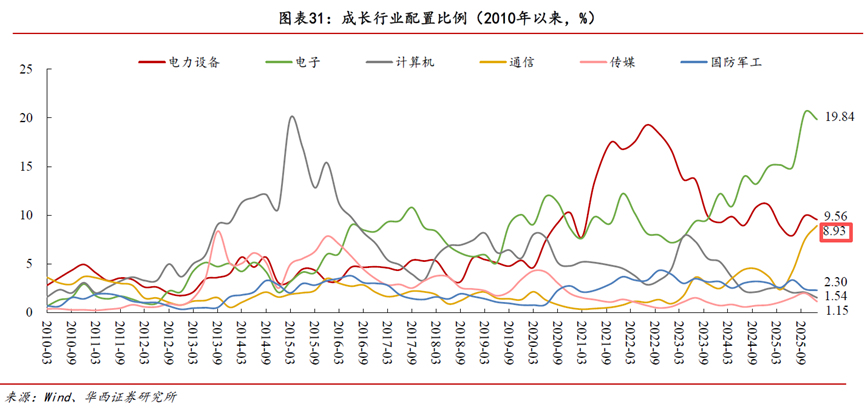

不过,科技赛道内部也并非铁板一块,AI 产业链正经历明显的分化与缩圈。

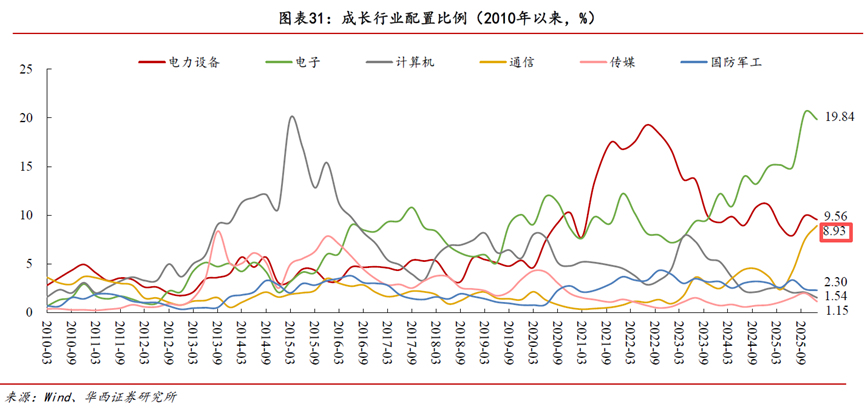

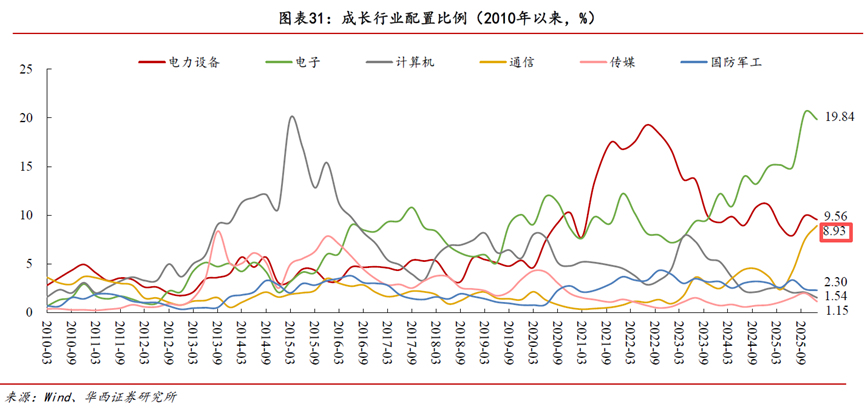

主动权益基金对 TMT 板块的整体配比高位回落,其中电子、传媒、计算机板块的配置均略微降低,唯独通信板块获得 1.8 个百分点的增配,且聚焦于光模块等 AI 硬件领域。

这或许是一个从宏大的故事,走向坚实的业绩的信号。市场开始更冷静地追问:哪些公司已经明显受益于 AI 浪潮,并且能将订单转化为实实在在的利润?

这种 「缩圈」 和 「聚焦」,意味着 2026 年的科技投资,可能会更苛刻,也更清晰——业绩的兑现能力,将成为试金石。

AI 基础设施、半导体先进制程、具备国产替代逻辑的半导体设备等硬科技领域,成为机构关注的核心。短期或需警惕板块拥挤度带来的波动,但中期业绩驱动的逻辑仍在延续,只是更考验精选个股的能力。

线索 5:拥抱周期

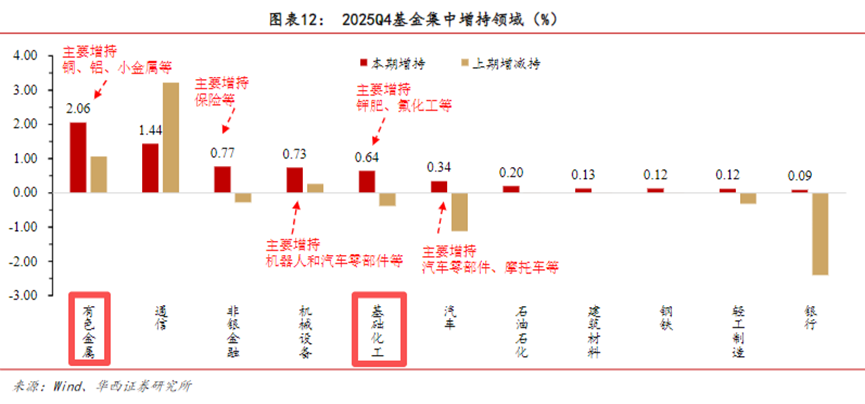

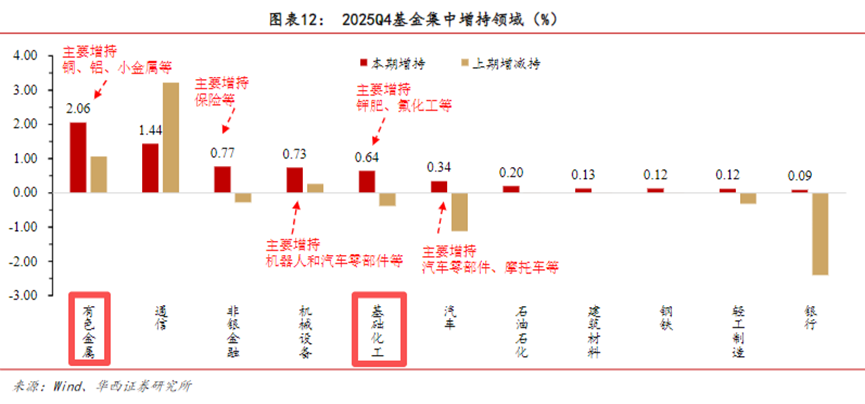

资源价值的共识与重估

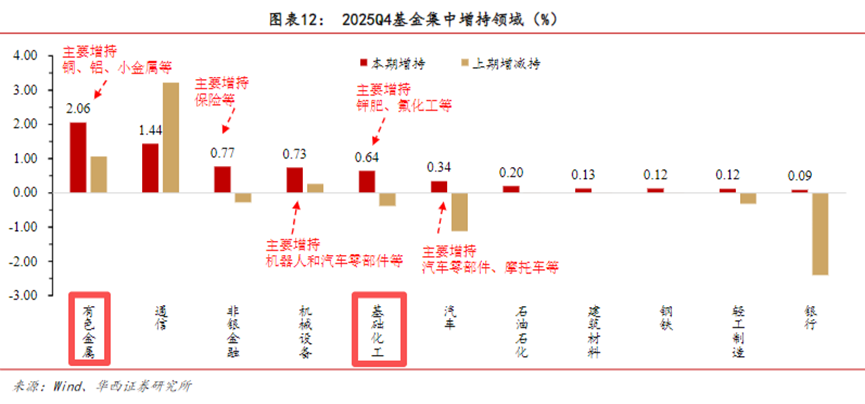

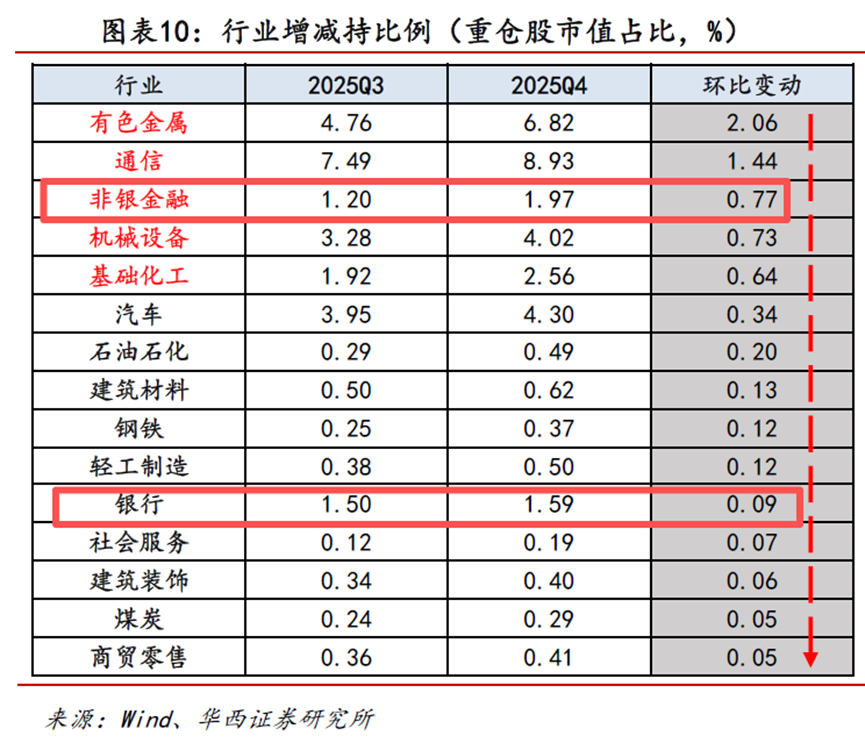

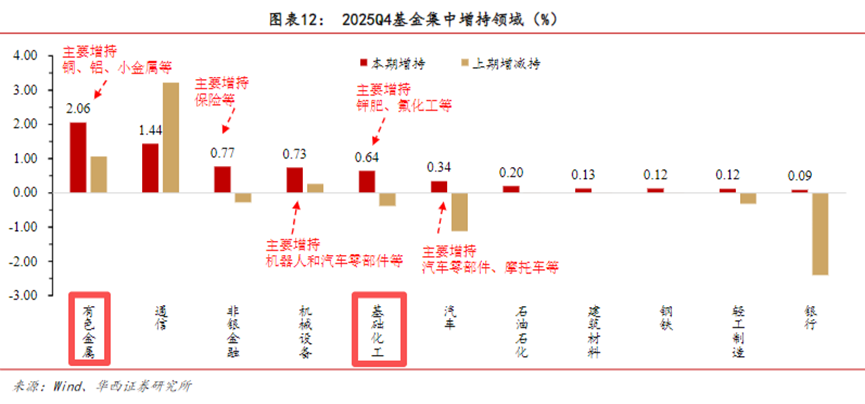

当科技赛道在分化中聚焦核心,公募基金对有色金属、化工等资源品行业的大幅增配,是去年四季度最突出的动作之一。

这背后,是对全球再工业化、国内 「反内卷」 政策下工业品需求回升的布局,也隐含着对地缘格局演变中资源战略价值的长期审视。

曾经被视为传统周期博弈工具的资源品,正被一些长期资金以核心资产的视角重新评估。它提醒我们,在一个强调安全与自主的时代,那些埋藏在地底、历经亿万年形成的 「家底」,其内涵正在变得不同,具备逢低布局的价值和意义。

线索 6:变化中的再平衡

业绩比较基准新规后的思考

除了赛道本身在分歧与共识中的轮动,公募基金业绩比较基准新规的落地,也在潜移默化中推动市场风格向均衡回归。

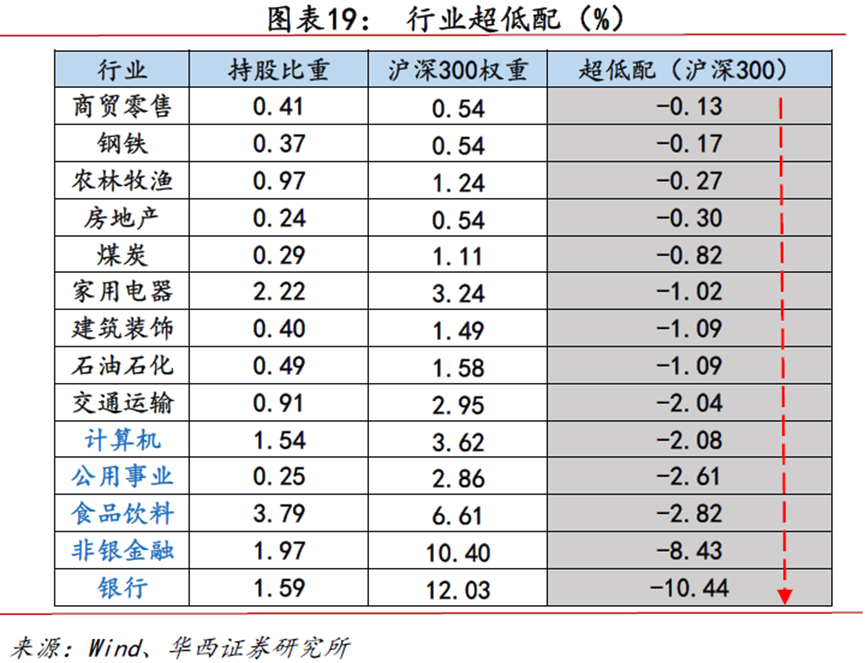

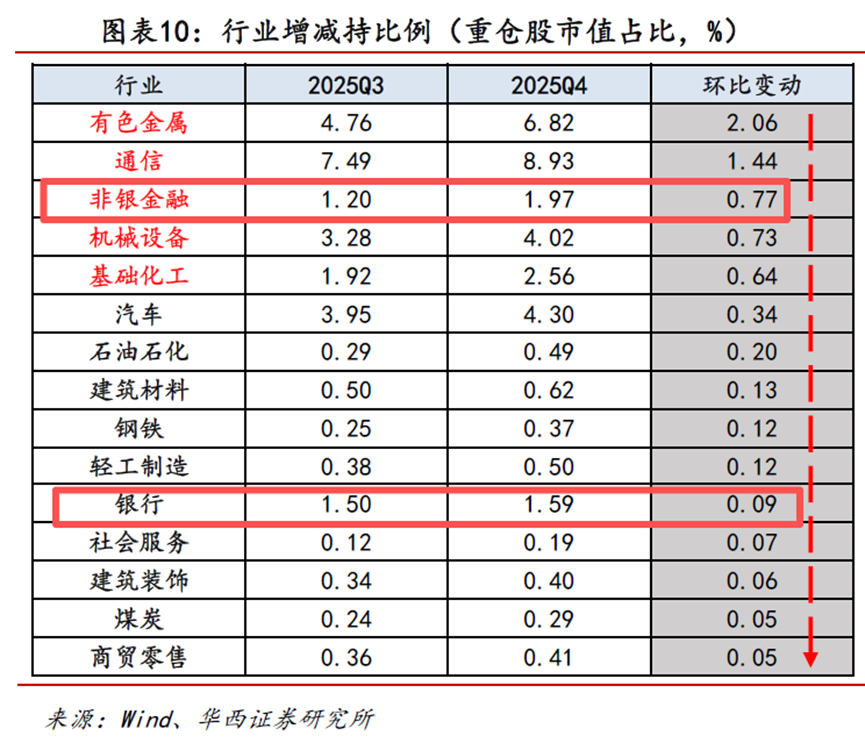

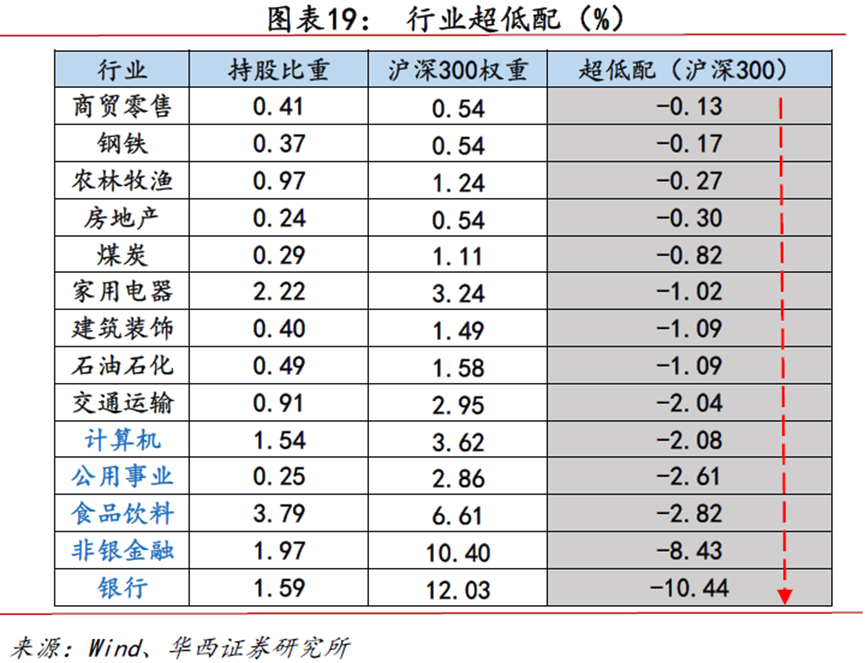

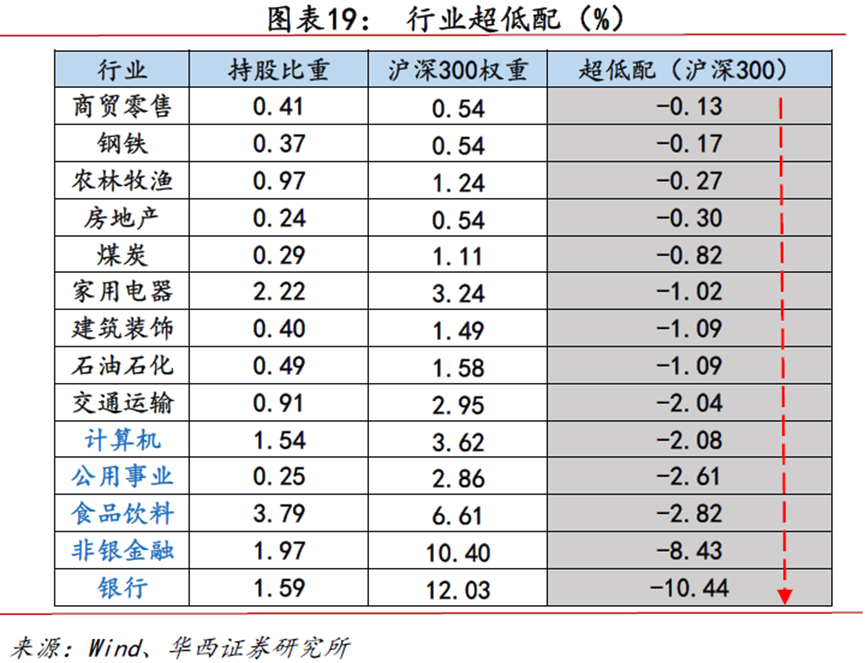

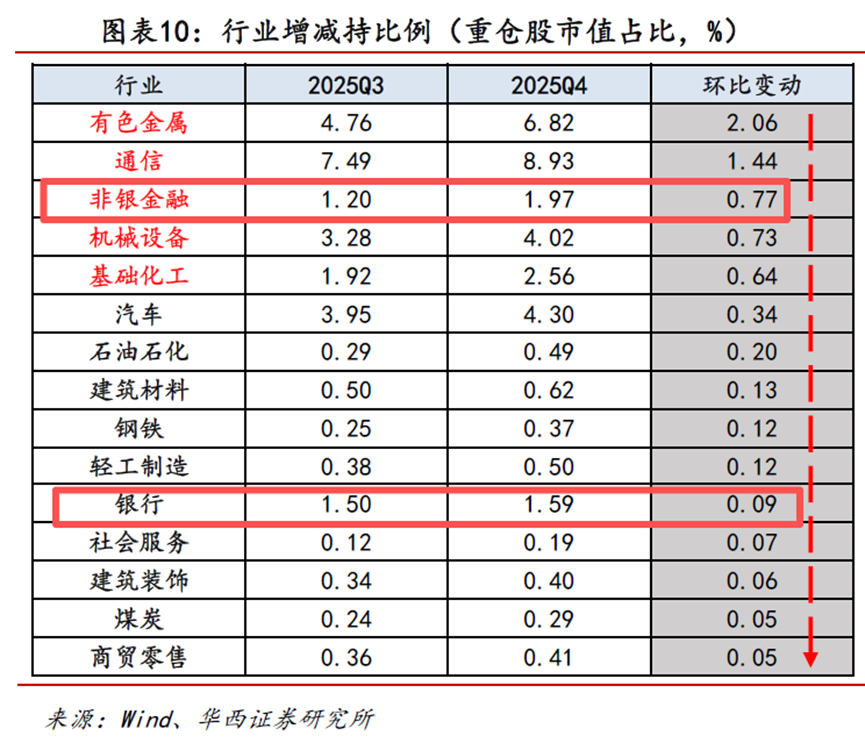

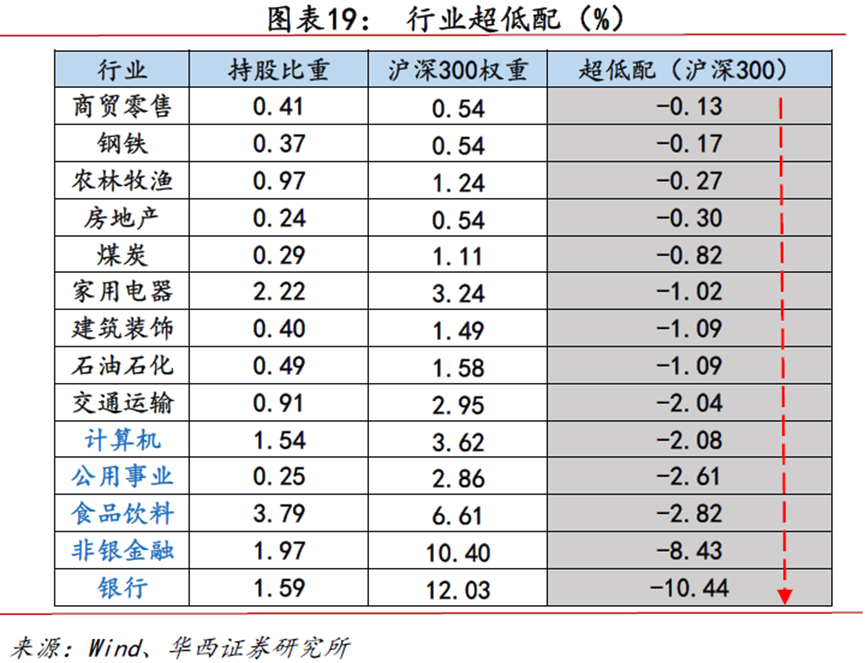

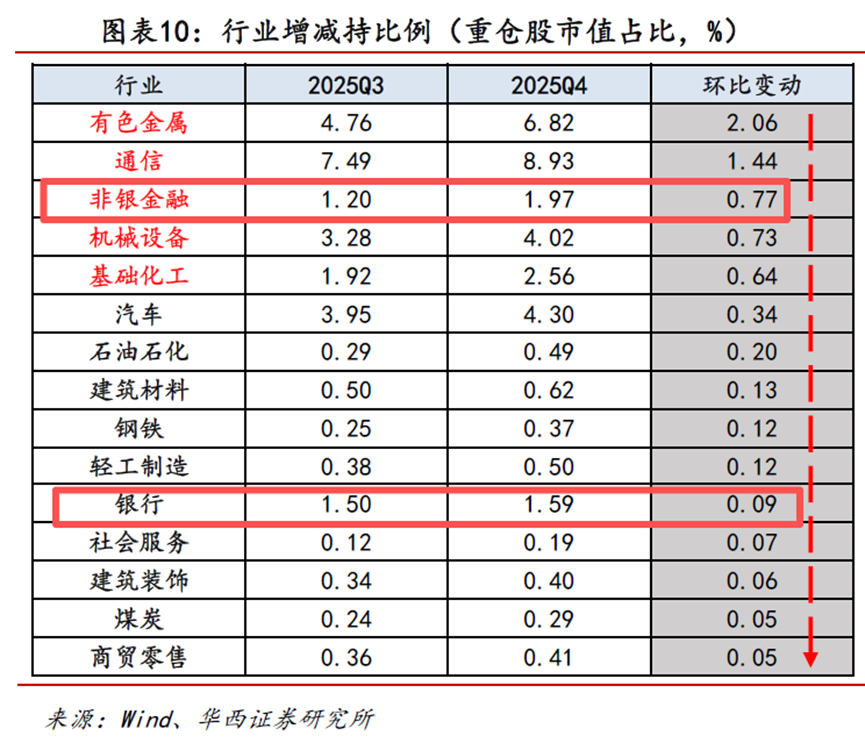

从四季报数据来看,相对于沪深 300 的行业权重,银行、非银金融、食品饮料、公用事业等板块仍处于明显低配状态。

这或许意味着,如果未来市场风格从极致的赛道追逐,向更均衡的方向摆动,这些估值处于低位、且基本面存在改善可能的方向,会自然吸引一部分资金的回流。

事实上,四季报已显现端倪,非银金融板块 (主要是保险) 和银行已获得基金增配。在长期资金加大入市的背景下,追求绝对收益和低波动的资金仍将持续流入,高股息资产的配置价值依然稳固,只是更需精选股息率与业绩稳定性相匹配的标的。

线索 7:新质生产力的成长

对细分赛道的挖掘方兴未艾

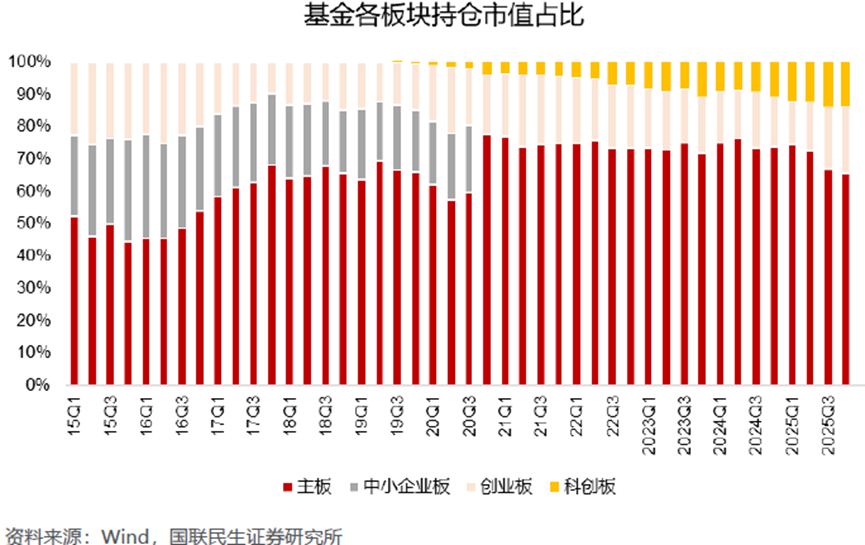

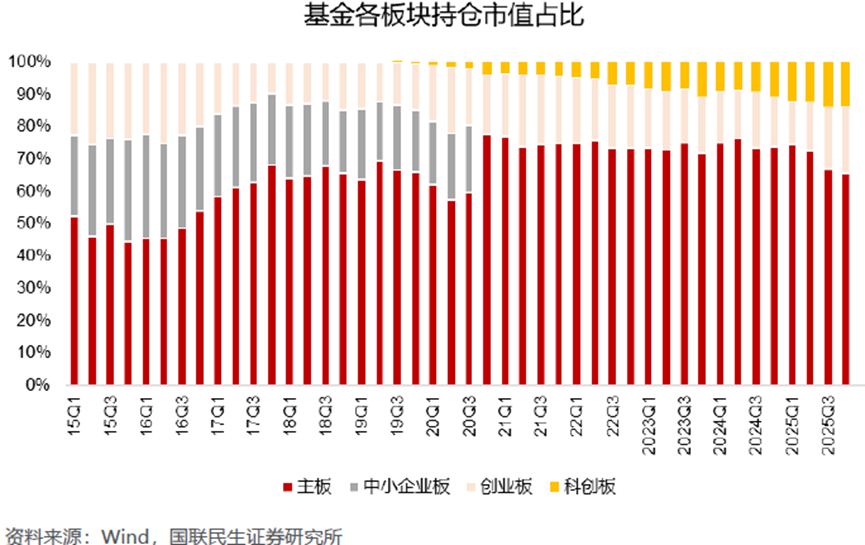

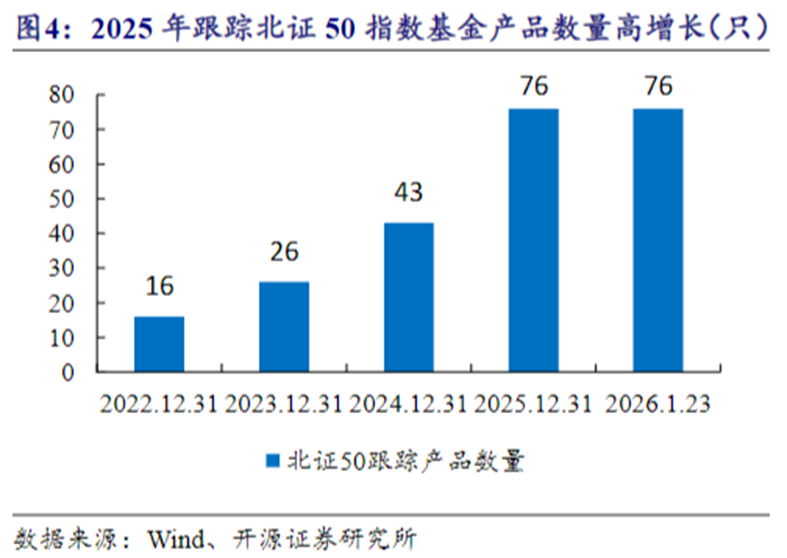

双创板块凭借鲜明的时代属性,成为机构重点布局的方向,主动偏股型基金四季度对双创板块的整体配置进一步提升。

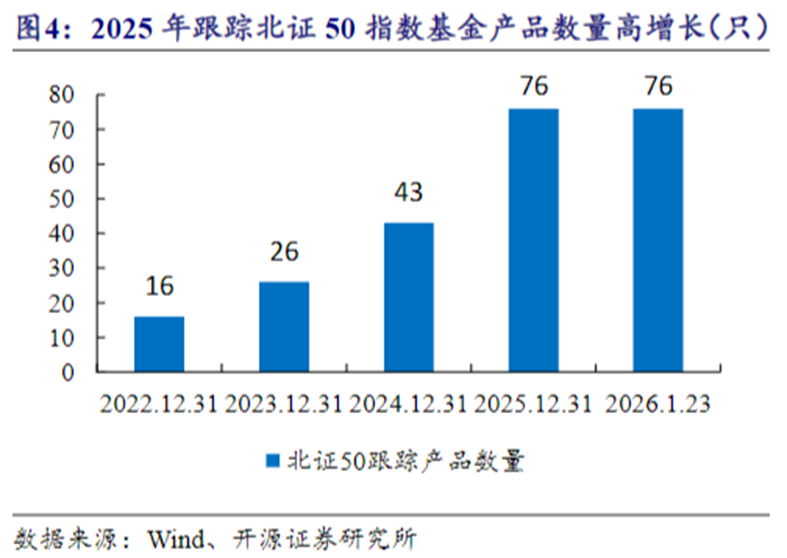

与此同时,机构的目光也延伸至北交所及中小市值领域,深入挖掘人工智能、商业航天、机器人、新材料等细分赛道龙头。这些产业趋势明确、政策支持力度大的领域,正孕育着新的结构性机会。

资本市场的魅力,就在于始终与时代同频共振,在产业迭代与政策引导中,总有新的成长力量破土而出,其中必将涌现出参天大树,让投资者对于资本市场的信心与坚守开花结果。

回望这份四季报,我们看到的不仅是一组组调仓数据,更是资金对时代趋势的理解与投票。

这些线索,并非明天涨跌的预言,它们的价值,在于帮助我们跳出日间的波动,感知那些贯穿市场的核心逻辑——

指数化工具的普及、居民财富再配置的需求、科技驱动的转型、周期价值的重估、风格均衡的回归,已然清晰可辨。

市场或许会继续波动,板块或许会轮番涨跌,但对普通投资者而言,与其纠结于短期行情的起伏,更应读懂数据背后的趋势。

毕竟,资本市场的每一次迭代,都在为那些理解趋势、坚守价值的人,预留着属于时代的红利。(文章来源:华夏基金)

(原标题:拆解公募基金四季报:藏在数据中的七大投资线索)

(责任编辑:66)

【文章来源:天天财富】

当市场从开年的热烈中稍稍降温,成交额从近 4 万亿的高位回落,我们或许需要跳出 K 线的起伏,从更沉静的视角理解正在发生的变化。

时值一月尾声,公募基金四季报的集中披露,恰如一本适时打开的投资风向手册。

它记录的不只是基金经理们上一季的 「作业」,更像是一面镜子,映照出聪明资金的集体思考与时代脉搏的深层走向。

在红绿交错的行情之外,这些真实的数据与持仓轨迹中,正藏着关于未来更清晰的线索。

线索 1:时代的浪潮

被动指数基金成为大势所趋

最直观的变化,藏在资金入市的路径里。

与上一轮牛市主动权益基金主导的格局不同,本轮牛市中,以ETF为代表的被动指数基金正成为大势所趋,「被动型>主动型」 的分化格局持续拉大,甚至重塑着 A 股的定价逻辑。

2024 年三季度,指数型基金持股市值首次超越主动偏股型基金。这一趋势,在 2025 年四季度进一步强化。

指数型基金股票市值达到 4.70 万亿元,环比增长 3.4%,而主动偏股型基金则降至 3.37 万亿元,环比下滑 5.2%,两者差距从上季度的 1 万亿元,扩大至 1.3 万亿元。

来源:Wind,东吴证券

这并非简单的规模此消彼长,更意味着 A 股市场的投资范式正向着工具化、指数化逻辑持续转移。

未来市场的流动性脉络,或许更多要从沪深 300、中证 A500 等重磅宽基 ETF 的资金流向中寻找答案。

线索 2:存款搬家的路径

固收+有望成为承接载体

与被动资金入市相呼应的是,固收+基金或许在成为承接居民存款搬家的重要载体。

数据显示,去年四季度固收+基金规模增至 2.9 万亿元,环比增长 8.8%,其中权益仓位在 15-25% 的中高波品种更受青睐,二级债基规模环比涨幅高达 24.5%。(来源:国金证券)

来源:Wind,国金证券,2025.12.31

从持仓方向看,固收+基金更偏好有色、非银、公用事业、银行等周期类与红利类行业。截至 2025 年四季度末,其持股市值较二季度末提升近 1400 亿元,成为下半年市场重要的增量资金来源。

在居民 50 万亿 「高息」 存款陆续到期的背景下,对于手持存款、纠结下一站配置的投资者而言,固收+基金或许提供了一个兼顾相对稳健与收益弹性的选项。

反过来,这股寻求稳健增值的资金流向,本身也将成为资本市场中一股重要的长期增量,悄然推动一种良性的正反馈循环。

线索 3:「旗手」 的更迭

基金重仓股中的叙事变迁

资金的流向始终锚定时代的脉搏,基金重仓股的登顶者更迭,正是经济时代红利变迁的最佳注脚。

2025 年四季度,CPO 龙头中际旭创首次跻身公募基金第一大重仓股,新易盛紧随其后,这一变化勾勒出当前市场的核心叙事,科技再度成为时代主线。(以上不构成个股推荐)

回望过往,从 2006 年金融地产主导市场,到 2011 年消费板块崛起,从 2013 至 2015 年科技初露锋芒,2017 至 2019 年核心资产白马龙头领跑,再到 2021 年高端制造接棒,如今市场重心再次聚焦科技,背后是新旧生产力的深刻交接。

从十五五规划到去年末的政治局会议,政策脉络早已清晰指向半导体、人工智能、高端制造、新能源等赛道。这些领域不仅是产业升级的核心,更将是未来财富增长的主阵地。

对大多数人而言,未必能成为这些领域的直接从业者,但以长期主义投资者的身份,关注、理解并适度参与这场转型,或许便是分享时代红利的重要方式。

线索 4:从叙事到业绩

AI 产业链的分化与缩圈

不过,科技赛道内部也并非铁板一块,AI 产业链正经历明显的分化与缩圈。

主动权益基金对 TMT 板块的整体配比高位回落,其中电子、传媒、计算机板块的配置均略微降低,唯独通信板块获得 1.8 个百分点的增配,且聚焦于光模块等 AI 硬件领域。

这或许是一个从宏大的故事,走向坚实的业绩的信号。市场开始更冷静地追问:哪些公司已经明显受益于 AI 浪潮,并且能将订单转化为实实在在的利润?

这种 「缩圈」 和 「聚焦」,意味着 2026 年的科技投资,可能会更苛刻,也更清晰——业绩的兑现能力,将成为试金石。

AI 基础设施、半导体先进制程、具备国产替代逻辑的半导体设备等硬科技领域,成为机构关注的核心。短期或需警惕板块拥挤度带来的波动,但中期业绩驱动的逻辑仍在延续,只是更考验精选个股的能力。

线索 5:拥抱周期

资源价值的共识与重估

当科技赛道在分化中聚焦核心,公募基金对有色金属、化工等资源品行业的大幅增配,是去年四季度最突出的动作之一。

这背后,是对全球再工业化、国内 「反内卷」 政策下工业品需求回升的布局,也隐含着对地缘格局演变中资源战略价值的长期审视。

曾经被视为传统周期博弈工具的资源品,正被一些长期资金以核心资产的视角重新评估。它提醒我们,在一个强调安全与自主的时代,那些埋藏在地底、历经亿万年形成的 「家底」,其内涵正在变得不同,具备逢低布局的价值和意义。

线索 6:变化中的再平衡

业绩比较基准新规后的思考

除了赛道本身在分歧与共识中的轮动,公募基金业绩比较基准新规的落地,也在潜移默化中推动市场风格向均衡回归。

从四季报数据来看,相对于沪深 300 的行业权重,银行、非银金融、食品饮料、公用事业等板块仍处于明显低配状态。

这或许意味着,如果未来市场风格从极致的赛道追逐,向更均衡的方向摆动,这些估值处于低位、且基本面存在改善可能的方向,会自然吸引一部分资金的回流。

事实上,四季报已显现端倪,非银金融板块 (主要是保险) 和银行已获得基金增配。在长期资金加大入市的背景下,追求绝对收益和低波动的资金仍将持续流入,高股息资产的配置价值依然稳固,只是更需精选股息率与业绩稳定性相匹配的标的。

线索 7:新质生产力的成长

对细分赛道的挖掘方兴未艾

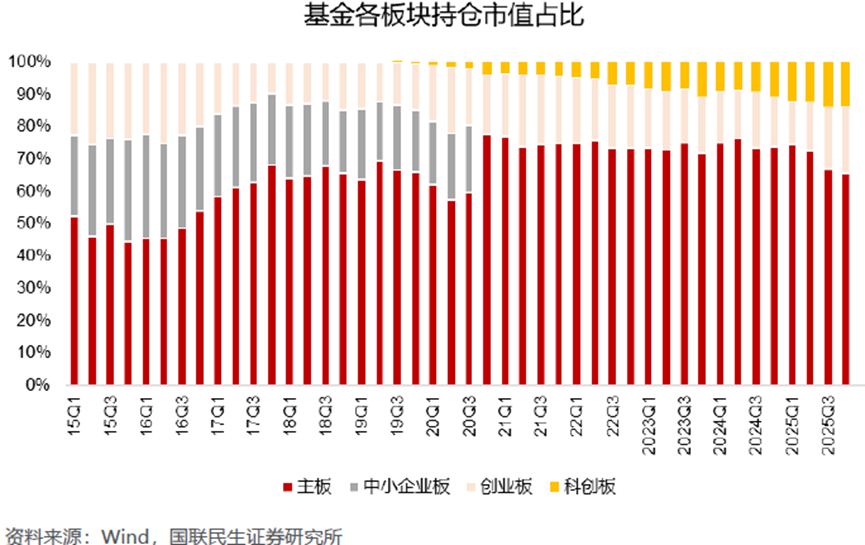

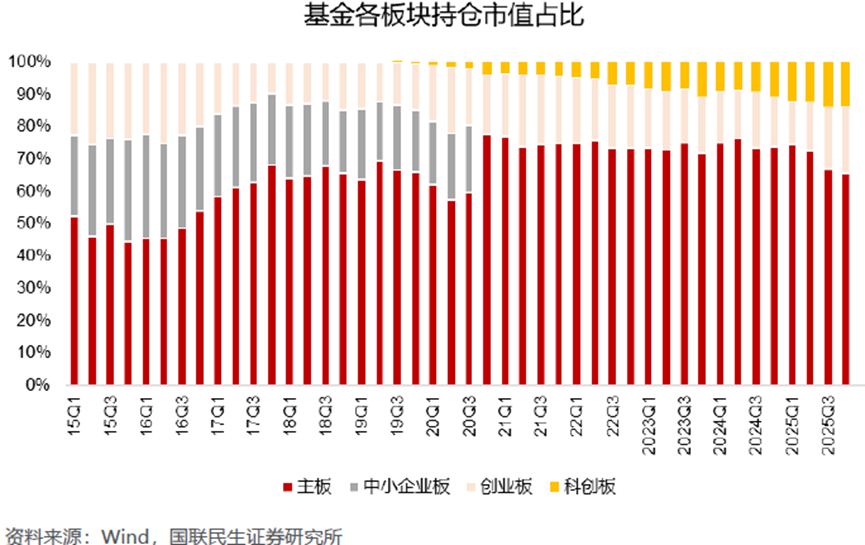

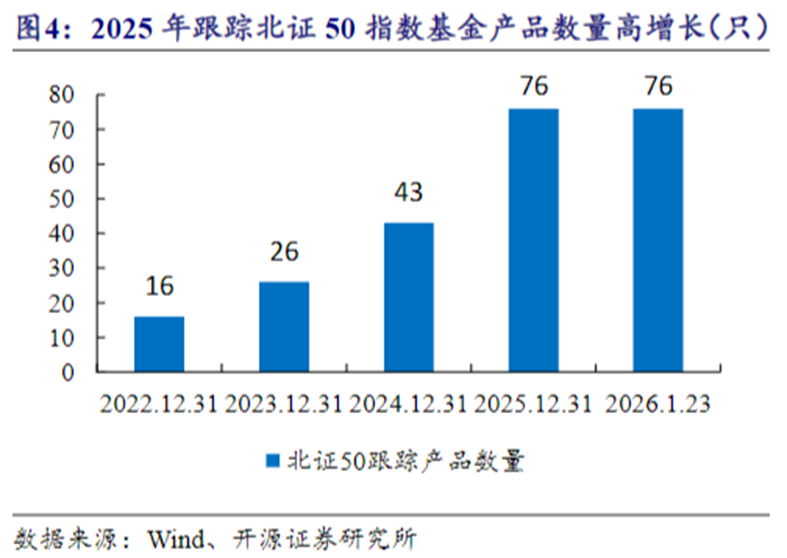

双创板块凭借鲜明的时代属性,成为机构重点布局的方向,主动偏股型基金四季度对双创板块的整体配置进一步提升。

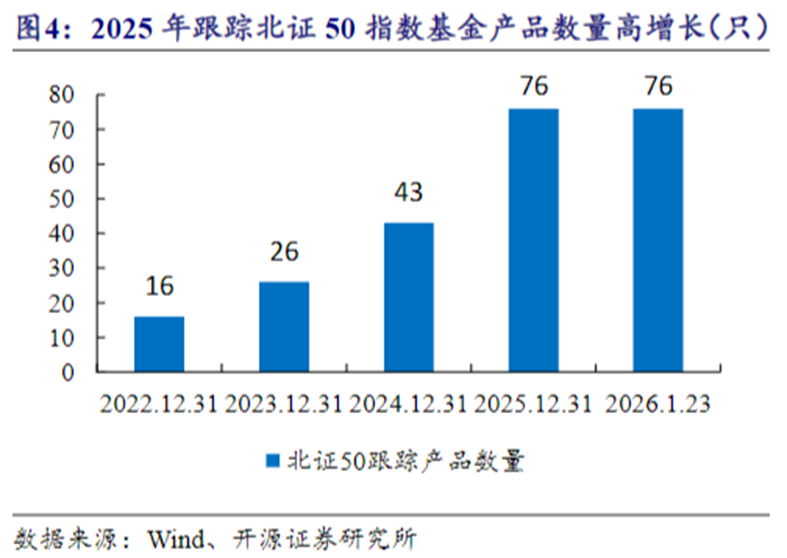

与此同时,机构的目光也延伸至北交所及中小市值领域,深入挖掘人工智能、商业航天、机器人、新材料等细分赛道龙头。这些产业趋势明确、政策支持力度大的领域,正孕育着新的结构性机会。

资本市场的魅力,就在于始终与时代同频共振,在产业迭代与政策引导中,总有新的成长力量破土而出,其中必将涌现出参天大树,让投资者对于资本市场的信心与坚守开花结果。

回望这份四季报,我们看到的不仅是一组组调仓数据,更是资金对时代趋势的理解与投票。

这些线索,并非明天涨跌的预言,它们的价值,在于帮助我们跳出日间的波动,感知那些贯穿市场的核心逻辑——

指数化工具的普及、居民财富再配置的需求、科技驱动的转型、周期价值的重估、风格均衡的回归,已然清晰可辨。

市场或许会继续波动,板块或许会轮番涨跌,但对普通投资者而言,与其纠结于短期行情的起伏,更应读懂数据背后的趋势。

毕竟,资本市场的每一次迭代,都在为那些理解趋势、坚守价值的人,预留着属于时代的红利。(文章来源:华夏基金)

(原标题:拆解公募基金四季报:藏在数据中的七大投资线索)

(责任编辑:66)

【文章来源:天天财富】

当市场从开年的热烈中稍稍降温,成交额从近 4 万亿的高位回落,我们或许需要跳出 K 线的起伏,从更沉静的视角理解正在发生的变化。

时值一月尾声,公募基金四季报的集中披露,恰如一本适时打开的投资风向手册。

它记录的不只是基金经理们上一季的 「作业」,更像是一面镜子,映照出聪明资金的集体思考与时代脉搏的深层走向。

在红绿交错的行情之外,这些真实的数据与持仓轨迹中,正藏着关于未来更清晰的线索。

线索 1:时代的浪潮

被动指数基金成为大势所趋

最直观的变化,藏在资金入市的路径里。

与上一轮牛市主动权益基金主导的格局不同,本轮牛市中,以ETF为代表的被动指数基金正成为大势所趋,「被动型>主动型」 的分化格局持续拉大,甚至重塑着 A 股的定价逻辑。

2024 年三季度,指数型基金持股市值首次超越主动偏股型基金。这一趋势,在 2025 年四季度进一步强化。

指数型基金股票市值达到 4.70 万亿元,环比增长 3.4%,而主动偏股型基金则降至 3.37 万亿元,环比下滑 5.2%,两者差距从上季度的 1 万亿元,扩大至 1.3 万亿元。

来源:Wind,东吴证券

这并非简单的规模此消彼长,更意味着 A 股市场的投资范式正向着工具化、指数化逻辑持续转移。

未来市场的流动性脉络,或许更多要从沪深 300、中证 A500 等重磅宽基 ETF 的资金流向中寻找答案。

线索 2:存款搬家的路径

固收+有望成为承接载体

与被动资金入市相呼应的是,固收+基金或许在成为承接居民存款搬家的重要载体。

数据显示,去年四季度固收+基金规模增至 2.9 万亿元,环比增长 8.8%,其中权益仓位在 15-25% 的中高波品种更受青睐,二级债基规模环比涨幅高达 24.5%。(来源:国金证券)

来源:Wind,国金证券,2025.12.31

从持仓方向看,固收+基金更偏好有色、非银、公用事业、银行等周期类与红利类行业。截至 2025 年四季度末,其持股市值较二季度末提升近 1400 亿元,成为下半年市场重要的增量资金来源。

在居民 50 万亿 「高息」 存款陆续到期的背景下,对于手持存款、纠结下一站配置的投资者而言,固收+基金或许提供了一个兼顾相对稳健与收益弹性的选项。

反过来,这股寻求稳健增值的资金流向,本身也将成为资本市场中一股重要的长期增量,悄然推动一种良性的正反馈循环。

线索 3:「旗手」 的更迭

基金重仓股中的叙事变迁

资金的流向始终锚定时代的脉搏,基金重仓股的登顶者更迭,正是经济时代红利变迁的最佳注脚。

2025 年四季度,CPO 龙头中际旭创首次跻身公募基金第一大重仓股,新易盛紧随其后,这一变化勾勒出当前市场的核心叙事,科技再度成为时代主线。(以上不构成个股推荐)

回望过往,从 2006 年金融地产主导市场,到 2011 年消费板块崛起,从 2013 至 2015 年科技初露锋芒,2017 至 2019 年核心资产白马龙头领跑,再到 2021 年高端制造接棒,如今市场重心再次聚焦科技,背后是新旧生产力的深刻交接。

从十五五规划到去年末的政治局会议,政策脉络早已清晰指向半导体、人工智能、高端制造、新能源等赛道。这些领域不仅是产业升级的核心,更将是未来财富增长的主阵地。

对大多数人而言,未必能成为这些领域的直接从业者,但以长期主义投资者的身份,关注、理解并适度参与这场转型,或许便是分享时代红利的重要方式。

线索 4:从叙事到业绩

AI 产业链的分化与缩圈

不过,科技赛道内部也并非铁板一块,AI 产业链正经历明显的分化与缩圈。

主动权益基金对 TMT 板块的整体配比高位回落,其中电子、传媒、计算机板块的配置均略微降低,唯独通信板块获得 1.8 个百分点的增配,且聚焦于光模块等 AI 硬件领域。

这或许是一个从宏大的故事,走向坚实的业绩的信号。市场开始更冷静地追问:哪些公司已经明显受益于 AI 浪潮,并且能将订单转化为实实在在的利润?

这种 「缩圈」 和 「聚焦」,意味着 2026 年的科技投资,可能会更苛刻,也更清晰——业绩的兑现能力,将成为试金石。

AI 基础设施、半导体先进制程、具备国产替代逻辑的半导体设备等硬科技领域,成为机构关注的核心。短期或需警惕板块拥挤度带来的波动,但中期业绩驱动的逻辑仍在延续,只是更考验精选个股的能力。

线索 5:拥抱周期

资源价值的共识与重估

当科技赛道在分化中聚焦核心,公募基金对有色金属、化工等资源品行业的大幅增配,是去年四季度最突出的动作之一。

这背后,是对全球再工业化、国内 「反内卷」 政策下工业品需求回升的布局,也隐含着对地缘格局演变中资源战略价值的长期审视。

曾经被视为传统周期博弈工具的资源品,正被一些长期资金以核心资产的视角重新评估。它提醒我们,在一个强调安全与自主的时代,那些埋藏在地底、历经亿万年形成的 「家底」,其内涵正在变得不同,具备逢低布局的价值和意义。

线索 6:变化中的再平衡

业绩比较基准新规后的思考

除了赛道本身在分歧与共识中的轮动,公募基金业绩比较基准新规的落地,也在潜移默化中推动市场风格向均衡回归。

从四季报数据来看,相对于沪深 300 的行业权重,银行、非银金融、食品饮料、公用事业等板块仍处于明显低配状态。

这或许意味着,如果未来市场风格从极致的赛道追逐,向更均衡的方向摆动,这些估值处于低位、且基本面存在改善可能的方向,会自然吸引一部分资金的回流。

事实上,四季报已显现端倪,非银金融板块 (主要是保险) 和银行已获得基金增配。在长期资金加大入市的背景下,追求绝对收益和低波动的资金仍将持续流入,高股息资产的配置价值依然稳固,只是更需精选股息率与业绩稳定性相匹配的标的。

线索 7:新质生产力的成长

对细分赛道的挖掘方兴未艾

双创板块凭借鲜明的时代属性,成为机构重点布局的方向,主动偏股型基金四季度对双创板块的整体配置进一步提升。

与此同时,机构的目光也延伸至北交所及中小市值领域,深入挖掘人工智能、商业航天、机器人、新材料等细分赛道龙头。这些产业趋势明确、政策支持力度大的领域,正孕育着新的结构性机会。

资本市场的魅力,就在于始终与时代同频共振,在产业迭代与政策引导中,总有新的成长力量破土而出,其中必将涌现出参天大树,让投资者对于资本市场的信心与坚守开花结果。

回望这份四季报,我们看到的不仅是一组组调仓数据,更是资金对时代趋势的理解与投票。

这些线索,并非明天涨跌的预言,它们的价值,在于帮助我们跳出日间的波动,感知那些贯穿市场的核心逻辑——

指数化工具的普及、居民财富再配置的需求、科技驱动的转型、周期价值的重估、风格均衡的回归,已然清晰可辨。

市场或许会继续波动,板块或许会轮番涨跌,但对普通投资者而言,与其纠结于短期行情的起伏,更应读懂数据背后的趋势。

毕竟,资本市场的每一次迭代,都在为那些理解趋势、坚守价值的人,预留着属于时代的红利。(文章来源:华夏基金)

(原标题:拆解公募基金四季报:藏在数据中的七大投资线索)

(责任编辑:66)

【文章来源:天天财富】

当市场从开年的热烈中稍稍降温,成交额从近 4 万亿的高位回落,我们或许需要跳出 K 线的起伏,从更沉静的视角理解正在发生的变化。

时值一月尾声,公募基金四季报的集中披露,恰如一本适时打开的投资风向手册。

它记录的不只是基金经理们上一季的 「作业」,更像是一面镜子,映照出聪明资金的集体思考与时代脉搏的深层走向。

在红绿交错的行情之外,这些真实的数据与持仓轨迹中,正藏着关于未来更清晰的线索。

线索 1:时代的浪潮

被动指数基金成为大势所趋

最直观的变化,藏在资金入市的路径里。

与上一轮牛市主动权益基金主导的格局不同,本轮牛市中,以ETF为代表的被动指数基金正成为大势所趋,「被动型>主动型」 的分化格局持续拉大,甚至重塑着 A 股的定价逻辑。

2024 年三季度,指数型基金持股市值首次超越主动偏股型基金。这一趋势,在 2025 年四季度进一步强化。

指数型基金股票市值达到 4.70 万亿元,环比增长 3.4%,而主动偏股型基金则降至 3.37 万亿元,环比下滑 5.2%,两者差距从上季度的 1 万亿元,扩大至 1.3 万亿元。

来源:Wind,东吴证券

这并非简单的规模此消彼长,更意味着 A 股市场的投资范式正向着工具化、指数化逻辑持续转移。

未来市场的流动性脉络,或许更多要从沪深 300、中证 A500 等重磅宽基 ETF 的资金流向中寻找答案。

线索 2:存款搬家的路径

固收+有望成为承接载体

与被动资金入市相呼应的是,固收+基金或许在成为承接居民存款搬家的重要载体。

数据显示,去年四季度固收+基金规模增至 2.9 万亿元,环比增长 8.8%,其中权益仓位在 15-25% 的中高波品种更受青睐,二级债基规模环比涨幅高达 24.5%。(来源:国金证券)

来源:Wind,国金证券,2025.12.31

从持仓方向看,固收+基金更偏好有色、非银、公用事业、银行等周期类与红利类行业。截至 2025 年四季度末,其持股市值较二季度末提升近 1400 亿元,成为下半年市场重要的增量资金来源。

在居民 50 万亿 「高息」 存款陆续到期的背景下,对于手持存款、纠结下一站配置的投资者而言,固收+基金或许提供了一个兼顾相对稳健与收益弹性的选项。

反过来,这股寻求稳健增值的资金流向,本身也将成为资本市场中一股重要的长期增量,悄然推动一种良性的正反馈循环。

线索 3:「旗手」 的更迭

基金重仓股中的叙事变迁

资金的流向始终锚定时代的脉搏,基金重仓股的登顶者更迭,正是经济时代红利变迁的最佳注脚。

2025 年四季度,CPO 龙头中际旭创首次跻身公募基金第一大重仓股,新易盛紧随其后,这一变化勾勒出当前市场的核心叙事,科技再度成为时代主线。(以上不构成个股推荐)

回望过往,从 2006 年金融地产主导市场,到 2011 年消费板块崛起,从 2013 至 2015 年科技初露锋芒,2017 至 2019 年核心资产白马龙头领跑,再到 2021 年高端制造接棒,如今市场重心再次聚焦科技,背后是新旧生产力的深刻交接。

从十五五规划到去年末的政治局会议,政策脉络早已清晰指向半导体、人工智能、高端制造、新能源等赛道。这些领域不仅是产业升级的核心,更将是未来财富增长的主阵地。

对大多数人而言,未必能成为这些领域的直接从业者,但以长期主义投资者的身份,关注、理解并适度参与这场转型,或许便是分享时代红利的重要方式。

线索 4:从叙事到业绩

AI 产业链的分化与缩圈

不过,科技赛道内部也并非铁板一块,AI 产业链正经历明显的分化与缩圈。

主动权益基金对 TMT 板块的整体配比高位回落,其中电子、传媒、计算机板块的配置均略微降低,唯独通信板块获得 1.8 个百分点的增配,且聚焦于光模块等 AI 硬件领域。

这或许是一个从宏大的故事,走向坚实的业绩的信号。市场开始更冷静地追问:哪些公司已经明显受益于 AI 浪潮,并且能将订单转化为实实在在的利润?

这种 「缩圈」 和 「聚焦」,意味着 2026 年的科技投资,可能会更苛刻,也更清晰——业绩的兑现能力,将成为试金石。

AI 基础设施、半导体先进制程、具备国产替代逻辑的半导体设备等硬科技领域,成为机构关注的核心。短期或需警惕板块拥挤度带来的波动,但中期业绩驱动的逻辑仍在延续,只是更考验精选个股的能力。

线索 5:拥抱周期

资源价值的共识与重估

当科技赛道在分化中聚焦核心,公募基金对有色金属、化工等资源品行业的大幅增配,是去年四季度最突出的动作之一。

这背后,是对全球再工业化、国内 「反内卷」 政策下工业品需求回升的布局,也隐含着对地缘格局演变中资源战略价值的长期审视。

曾经被视为传统周期博弈工具的资源品,正被一些长期资金以核心资产的视角重新评估。它提醒我们,在一个强调安全与自主的时代,那些埋藏在地底、历经亿万年形成的 「家底」,其内涵正在变得不同,具备逢低布局的价值和意义。

线索 6:变化中的再平衡

业绩比较基准新规后的思考

除了赛道本身在分歧与共识中的轮动,公募基金业绩比较基准新规的落地,也在潜移默化中推动市场风格向均衡回归。

从四季报数据来看,相对于沪深 300 的行业权重,银行、非银金融、食品饮料、公用事业等板块仍处于明显低配状态。

这或许意味着,如果未来市场风格从极致的赛道追逐,向更均衡的方向摆动,这些估值处于低位、且基本面存在改善可能的方向,会自然吸引一部分资金的回流。

事实上,四季报已显现端倪,非银金融板块 (主要是保险) 和银行已获得基金增配。在长期资金加大入市的背景下,追求绝对收益和低波动的资金仍将持续流入,高股息资产的配置价值依然稳固,只是更需精选股息率与业绩稳定性相匹配的标的。

线索 7:新质生产力的成长

对细分赛道的挖掘方兴未艾

双创板块凭借鲜明的时代属性,成为机构重点布局的方向,主动偏股型基金四季度对双创板块的整体配置进一步提升。

与此同时,机构的目光也延伸至北交所及中小市值领域,深入挖掘人工智能、商业航天、机器人、新材料等细分赛道龙头。这些产业趋势明确、政策支持力度大的领域,正孕育着新的结构性机会。

资本市场的魅力,就在于始终与时代同频共振,在产业迭代与政策引导中,总有新的成长力量破土而出,其中必将涌现出参天大树,让投资者对于资本市场的信心与坚守开花结果。

回望这份四季报,我们看到的不仅是一组组调仓数据,更是资金对时代趋势的理解与投票。

这些线索,并非明天涨跌的预言,它们的价值,在于帮助我们跳出日间的波动,感知那些贯穿市场的核心逻辑——

指数化工具的普及、居民财富再配置的需求、科技驱动的转型、周期价值的重估、风格均衡的回归,已然清晰可辨。

市场或许会继续波动,板块或许会轮番涨跌,但对普通投资者而言,与其纠结于短期行情的起伏,更应读懂数据背后的趋势。

毕竟,资本市场的每一次迭代,都在为那些理解趋势、坚守价值的人,预留着属于时代的红利。(文章来源:华夏基金)

(原标题:拆解公募基金四季报:藏在数据中的七大投资线索)

(责任编辑:66)