【文章来源:天天财富】

有人戏称市场涨到 「无人区」,但如果看偏股基金指数,目前正是上一轮行情高点入市的投资者,接近回本的关键节点,这时候可能会有不少人觉得,回本了,终于可以撤退了。

上证指数上一次摸到 4200 点是 10 年前,上一次 4 万亿成交量就是今年这次。

偏股基金指数还没回到 2021 年高点的位置,但也不算太远。

近 20 年偏股基金指数走势

数据来源:Wind,2006/1/1-2025/12/31。

这种情况,这个市场点位,心里不踏实是正常的。

偏股基金指数这根线的长期走势,基本能够代表偏股基金的平均赚钱水平。所以,我们可以理解为:2021 年牛市比较高的位置进来的那批投资者,回本在望;如果这些年逢低补了仓,可能已经有一些收益了。就像前文说的,这时候,不少人觉得,回本了,终于可以撤退了。

这种现象背后的心理是:一段没那么愉快的经历之后,收益少点没事,确定性很重要。

止盈和落袋为安当然不会有错,人类的历史就是把一切不确定性转化为确定性的历史。但在股票市场,动辄重仓买入或者全仓撤退,事后看还次次都对,这是操作的上限,投资中没人做的到。

所以,如果现在你有点慌,你想止盈,我们可以讨论一下下面三个问题。

涨的不踏实,可能是不知道现在贵不贵

所有人都清楚太贵了该卖,便宜了该买,但实际操作起来困难重重。本质上是所谓的格言金句并不适合拿来面对具体问题。

现在的 A 股贵不贵?有多贵?

先说结论。从情绪角度看,换手率和成交量居高不下,投资者热情汹涌;从估值角度看,市场整体不算便宜,但内部有分化,有过热情况,但也有一些板块还在价值区间。

这里展示几个数据。

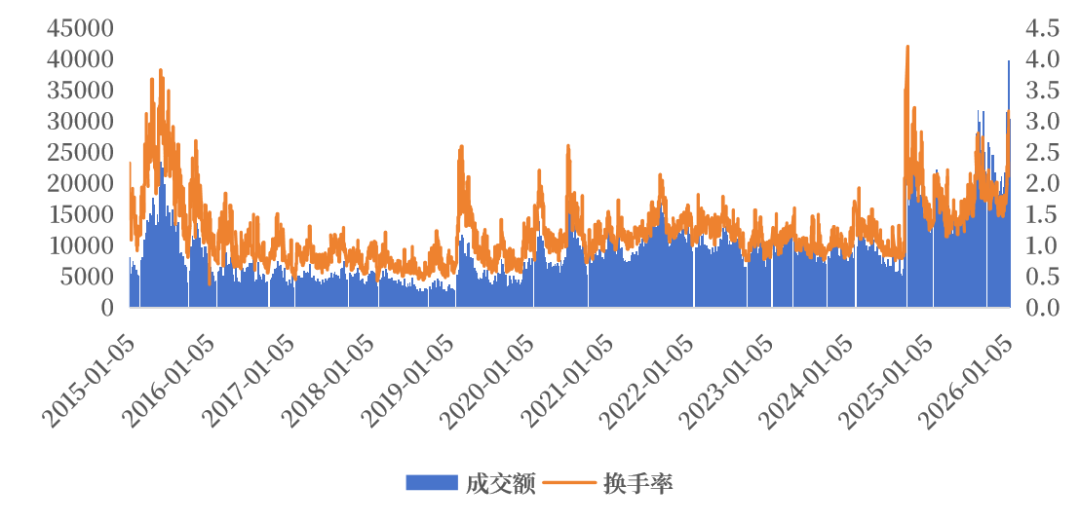

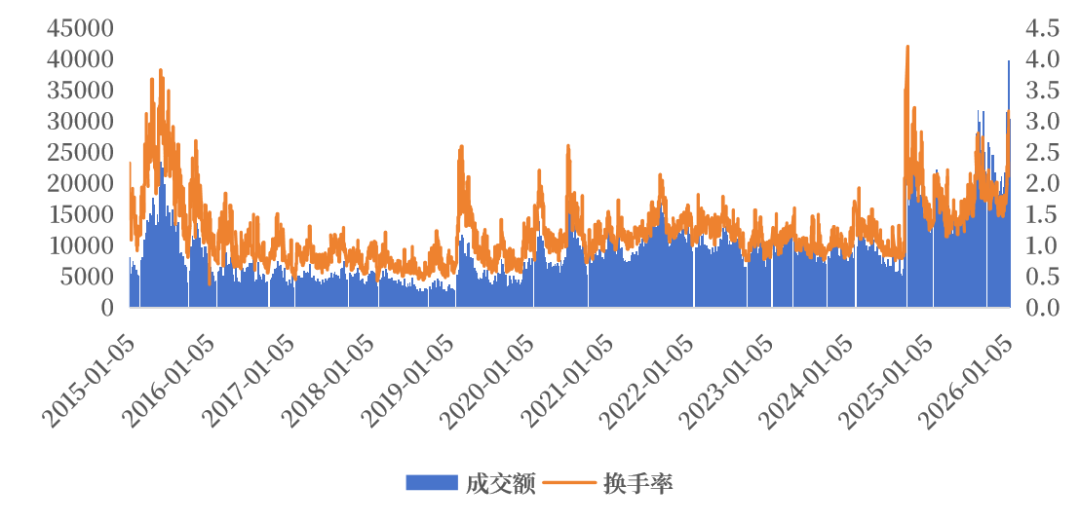

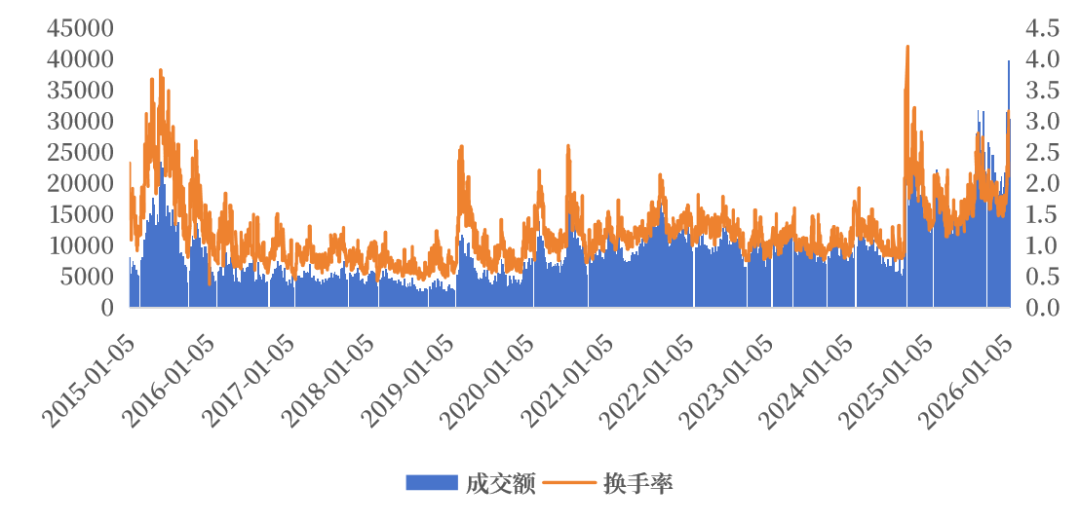

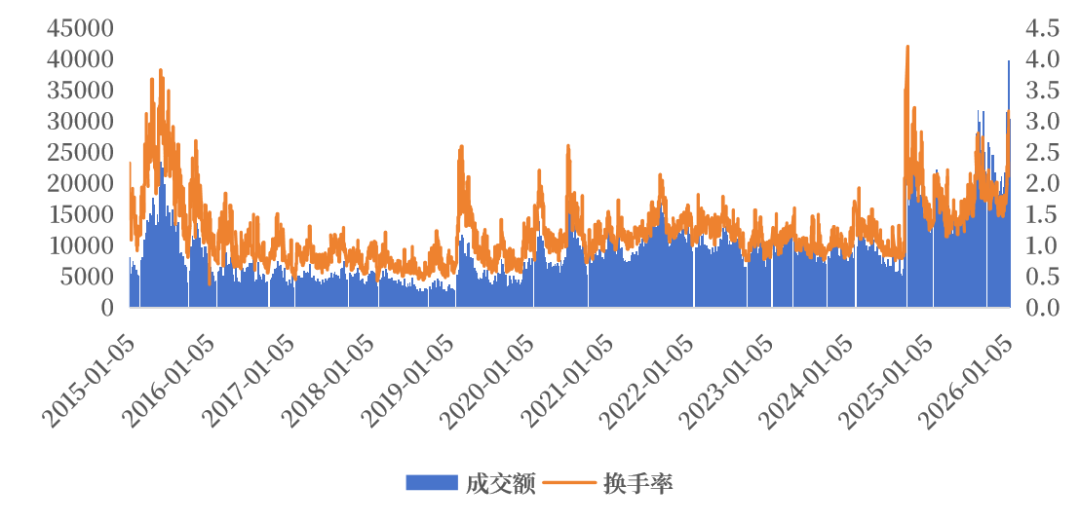

第一个是情绪指标。历史上来看,截至这周一,A 股成交量突破 3 万亿的交易日只有 12 个,2026 开年以来就占了 7 个,另外 5 次分别发生在 2024 年 10 月,以及 2025 年 8 到 9 月,上周三的成交量甚至逼近了 4 万亿。目前的换手率也达到 2015 年以来比较高的历史位置,当前水平仅低于 2015 年高点和 924 行情期间。

2015 年以来 A 股成交量及换手率 (右轴)

第二个数据是几个主要指数的市盈率 (股票价格和每股收益的比值) 情况。近十年来看,近期中证 A500 市盈率,已经超过了历史上将近 89% 的交易日,万得全 A 由于包含了更多的小微盘和亏损公司,这个指标已经超过 98%,确实不算便宜。

目前,光看估值还不算贵的是恒生科技和创业板指,这个指标还在 50% 或者以下。

各主要指数当前市盈率分位数

数据来源:Wind,2016/1/20-2026/1/19,采用的指标为市盈率 TTM。

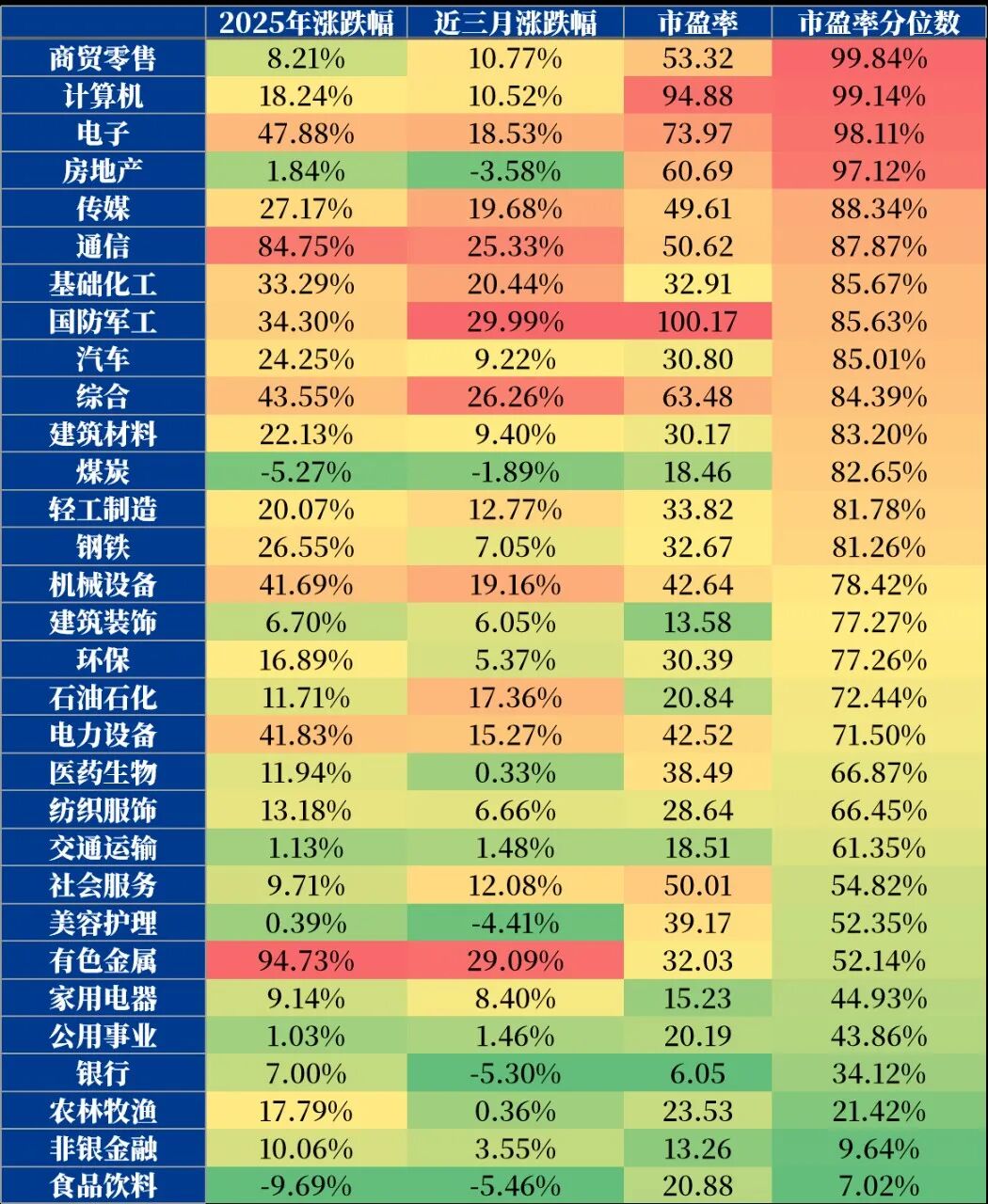

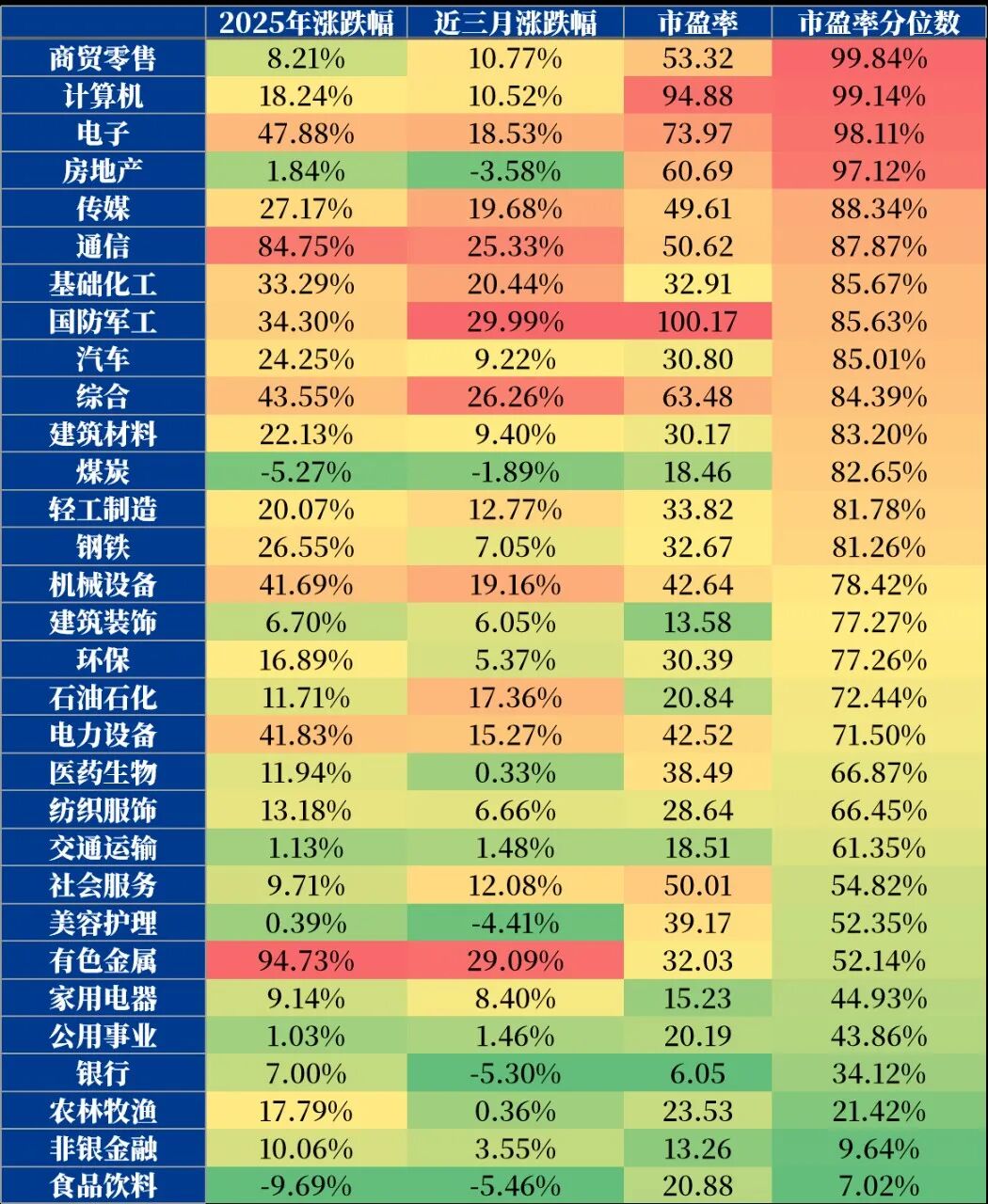

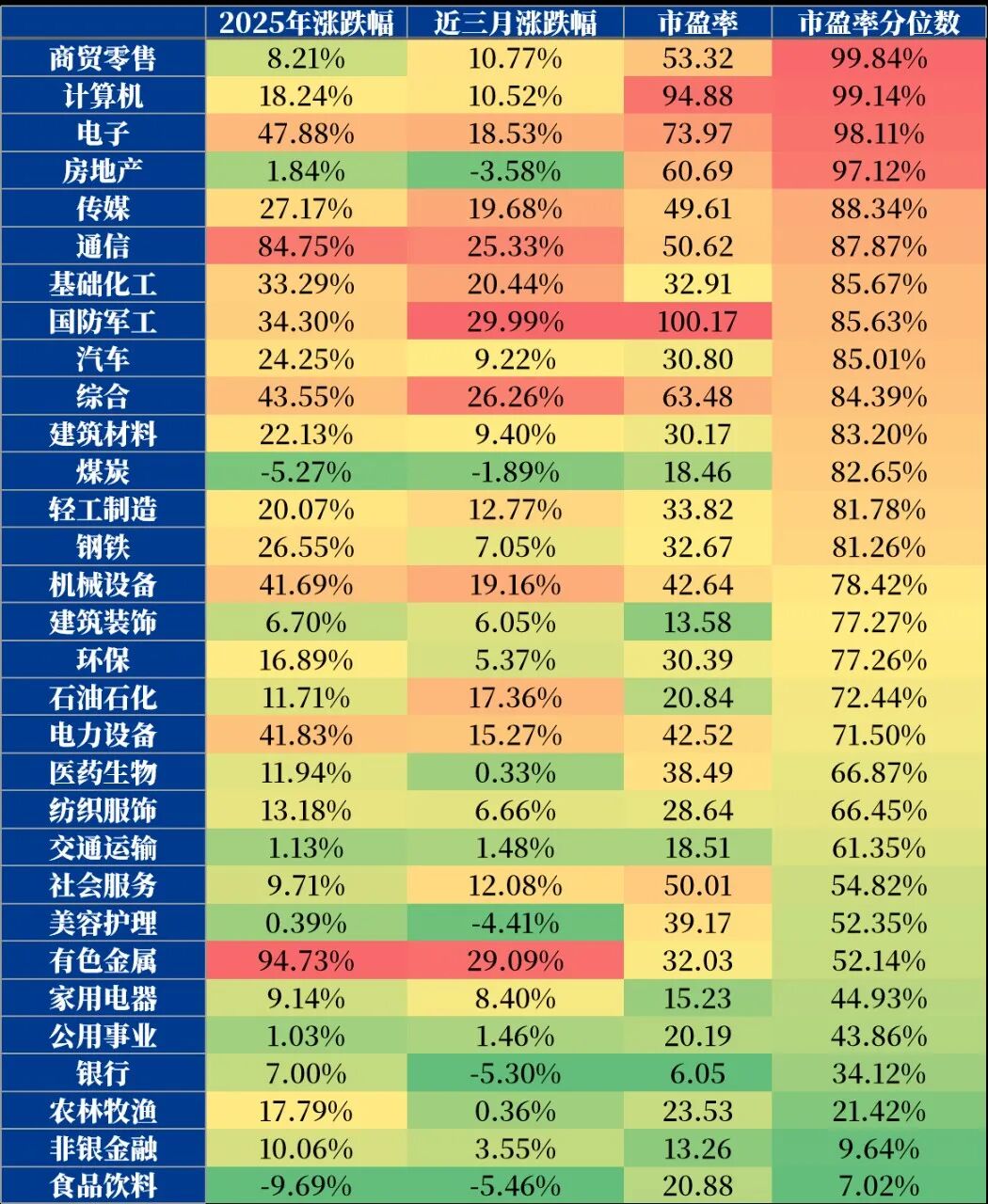

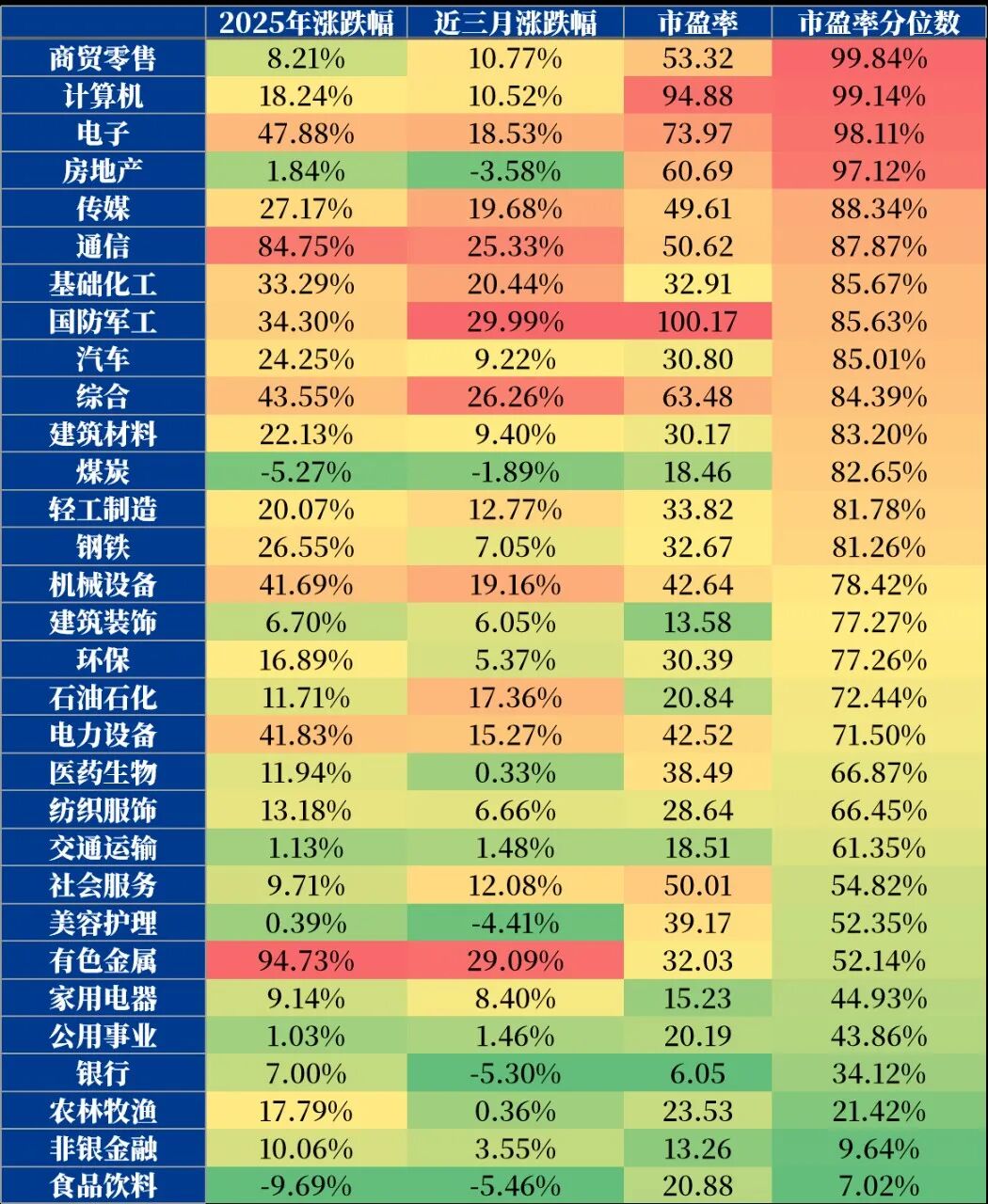

第三个数据是 A 股各行业的市盈率情况。最近,31 个申万行业中,有 14 个近十年的市盈率分位数已经超过 80%,商贸零售、计算机、电子、房地产已经超过 95%,但同时,银行、农林牧渔、非银金融、食品饮料这些板块不算太贵。

近十年申万行业市盈率分位数

主要指数市盈率看起来偏高背后有种种原因:宏观环境利率比较低,大家的风险偏好在 924 强政策后明显提升,加上产业变革不断出现新亮点。结果上来看,这两年的市场实际上是一波明显的拉估值行情。

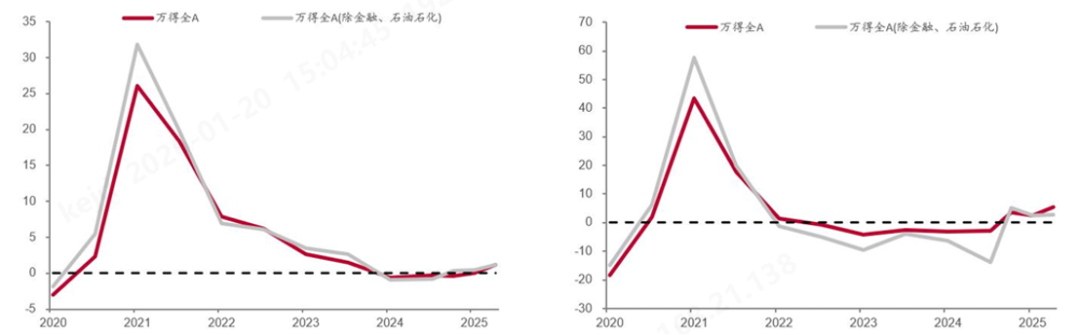

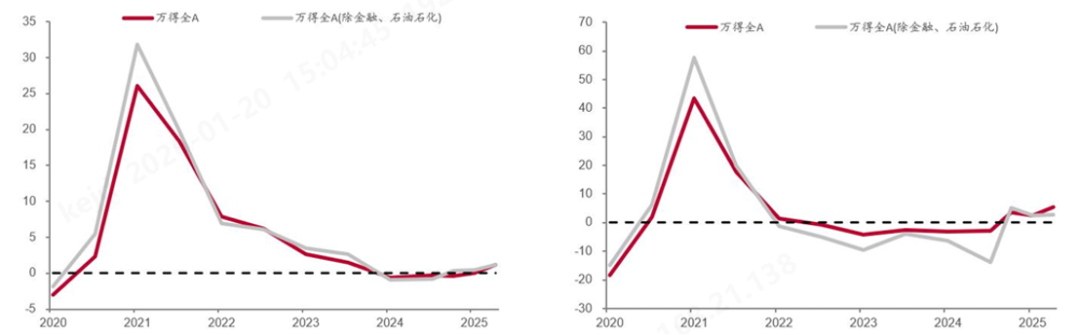

所以,如果未来一段时间内能够出现清晰的产业趋势、回升的企业盈利,利润增长能够逐渐消化当前估值,那么当前的高估值就不一定完全是泡沫。实际上,过去一段时间,信息技术、高端制造等新经济行业在指数中的占比越来越大。从基本面来看,核心资产的换血一直在持续,新旧核心资产的市值变化反映的是经济和产业的真实变化。同时,我们也可以看到,2025 年三季度,A 股整体营收同比上升 1.16%,相比二季度有比较明显的改善。

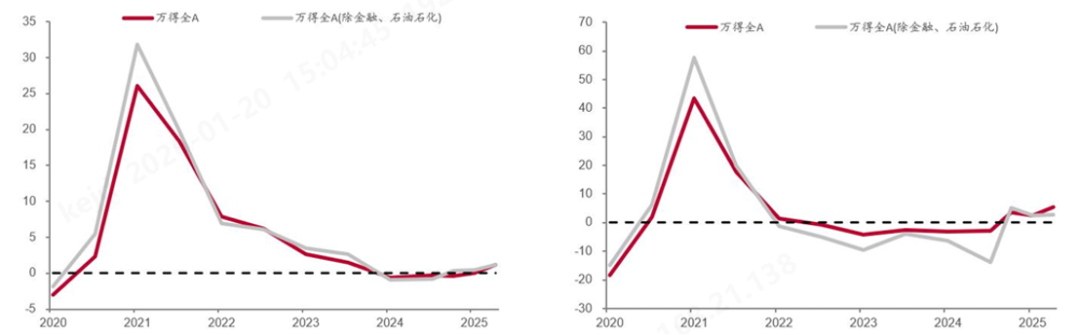

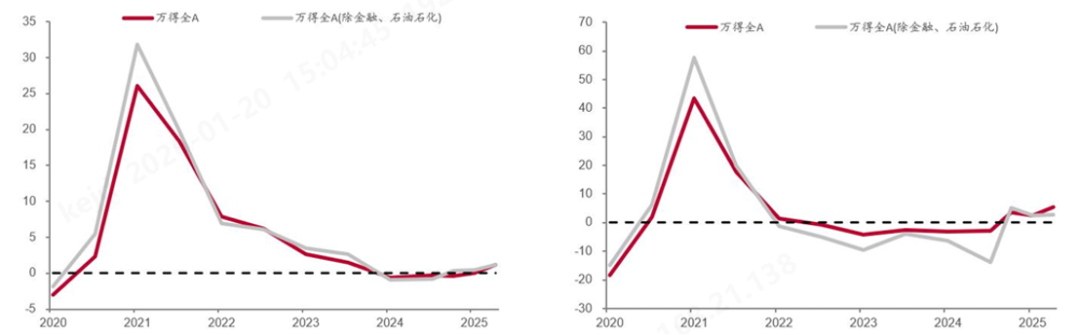

20-25Q3,A 股营业收入同比增长率 (%) 20-25Q3,A 股归母净利同比增长率 (%)

数据来源:Wind,中泰证券研究所

市场总会把最激烈的那一面展示在投资者面前,容易引发一种对 「极端高估」 的模糊恐惧。但冷热并存的分化板块、估值扩张后逐渐可见的盈利接棒,很难说目前的市场已全面泡沫,简单离场可能是抛弃整个森林。

没有一劳永逸的确定性,钱往哪儿去?

第二个问题是,是不是离场就一定安全?

这个问题主要看你觉得所谓的安全到底是什么含义,如果只是账户数字绝对不能变少,那么离场也没毛病。但我们还需要考虑通胀和实际购买力这个因素。

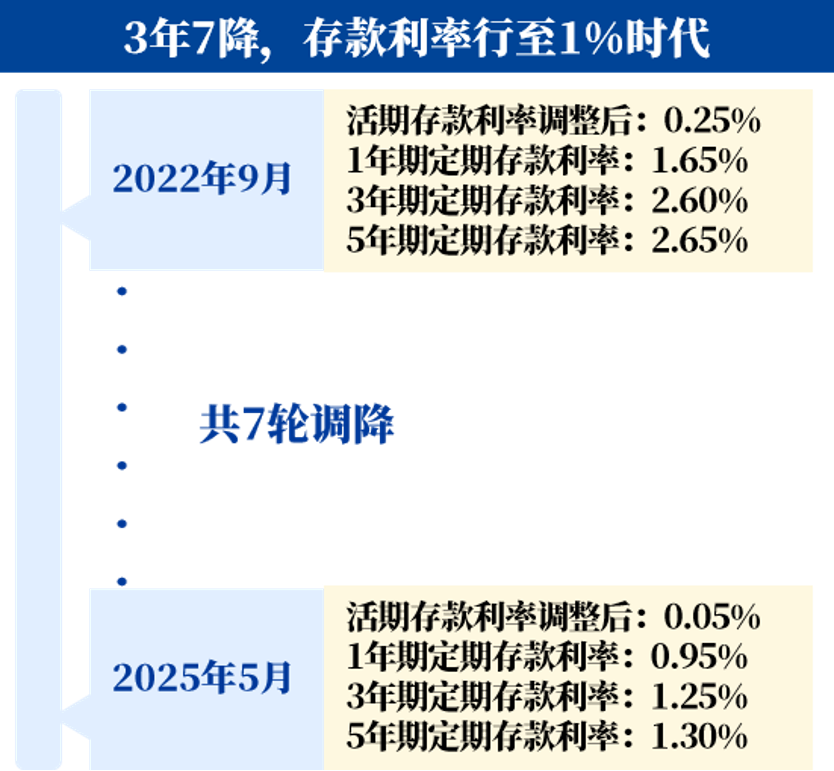

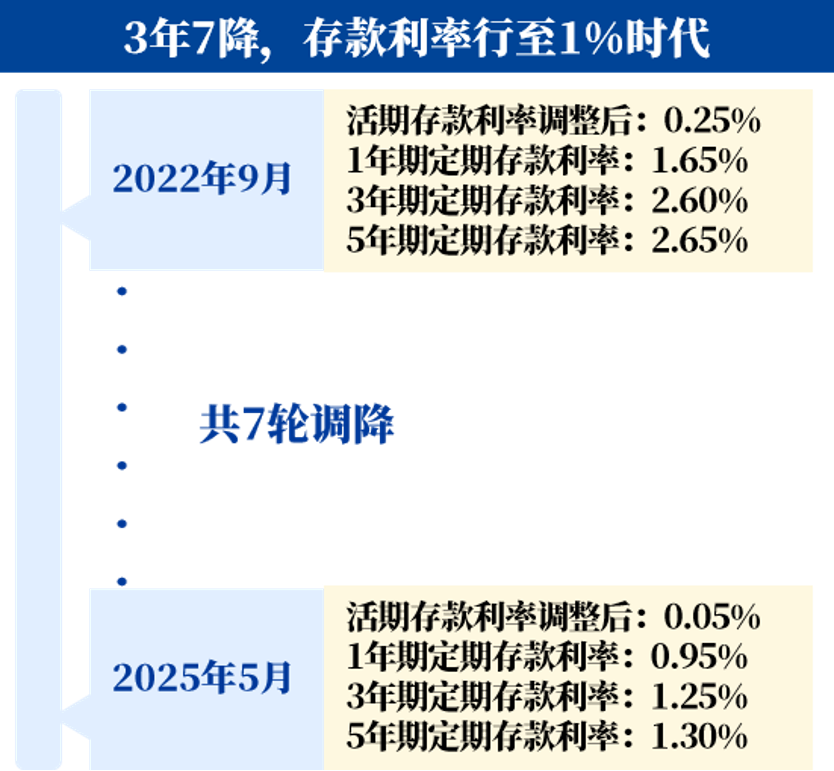

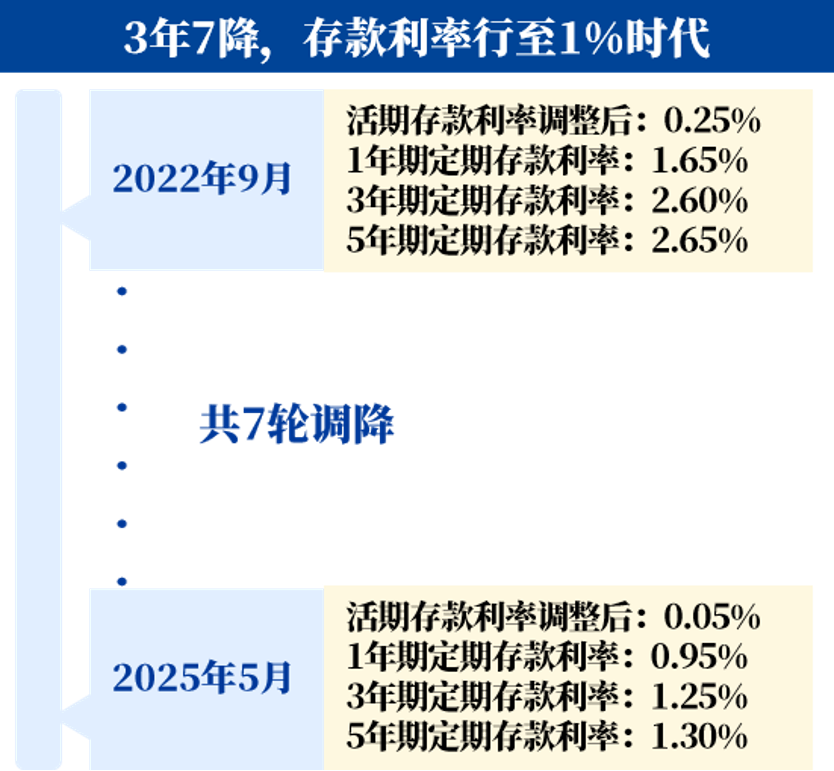

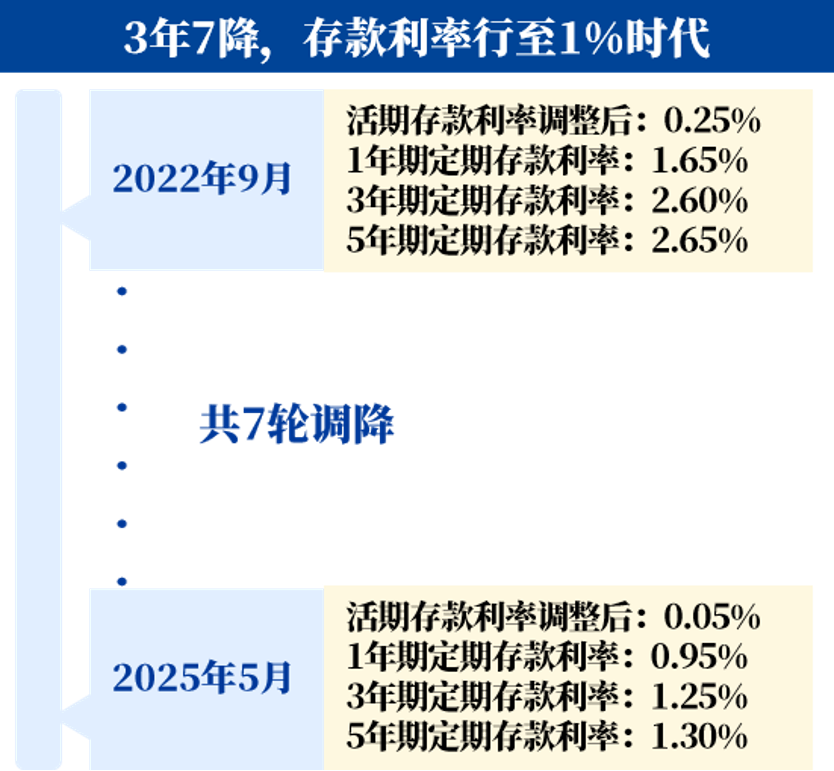

大家可能对目前的利率到底有多低还没有特别直观的认知,这里展示一个数据。

从 2022 年 9 月开始,存款利率的现状是 3 年 7 降,目前 1 年期的定期存款利率已经跌破 1%,财富贬值这回事比我们想象的要近。2025 年,我国扣除食品和能源后的核心 CPI 比上年上涨 0.7%,涨幅比上年扩大 0.2 个百分点。拿 2025 年举例,钱从年头定存一年到年尾,增长了 0.95%;但宽泛来讲,从年头到年尾,东西也贵了 0.7%,两相一比,投资收益其实就不剩多少了。

所以 「存款搬家」 意味着什么?本质上是,在这种低息的背景下,各种资金开始自发寻找有更高预期收益的资产,为此愿意承受一些额外的波动,如果这类资产的性价比是比较突出的,就是说,在承担同等预期风险的情况下,预期收益更高,那就更好了。

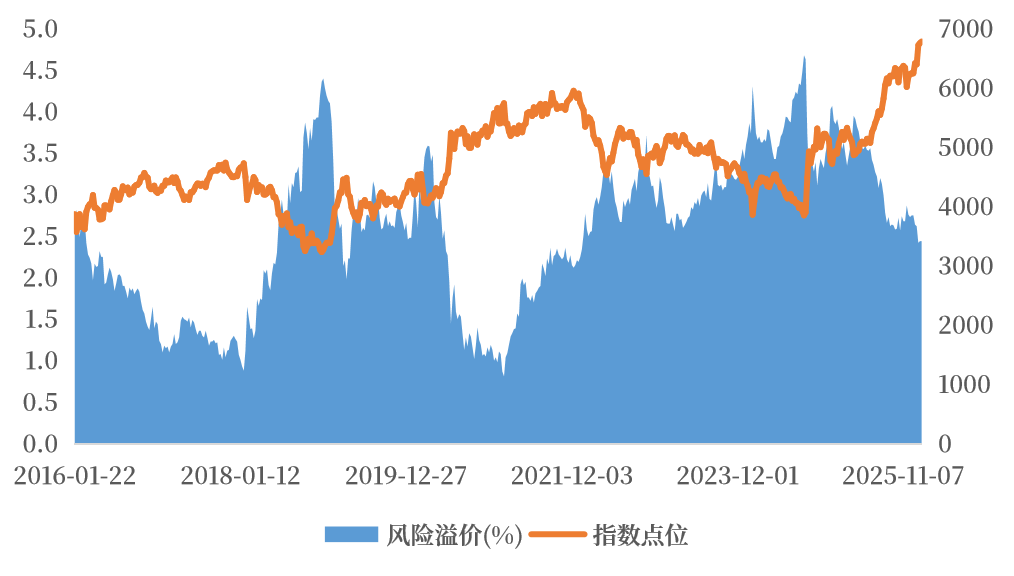

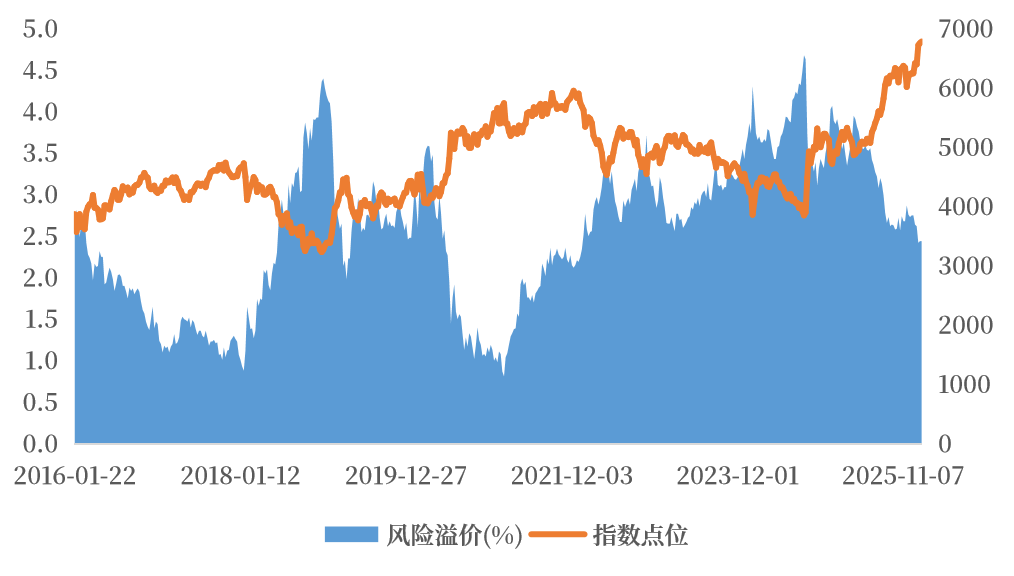

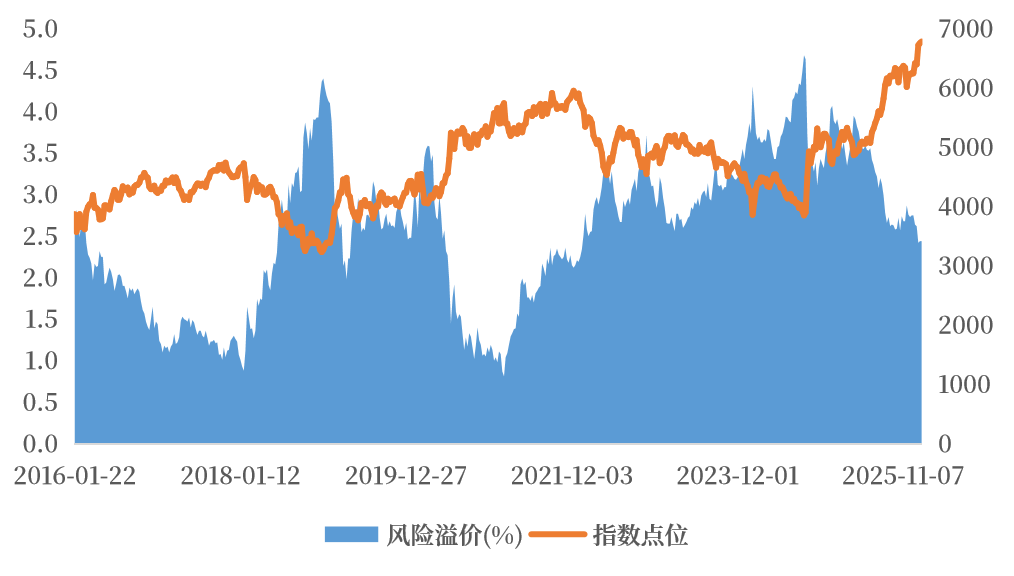

那么当前国内股票这类资产的性价比怎么样?这里用风险溢价这个数据来说明。

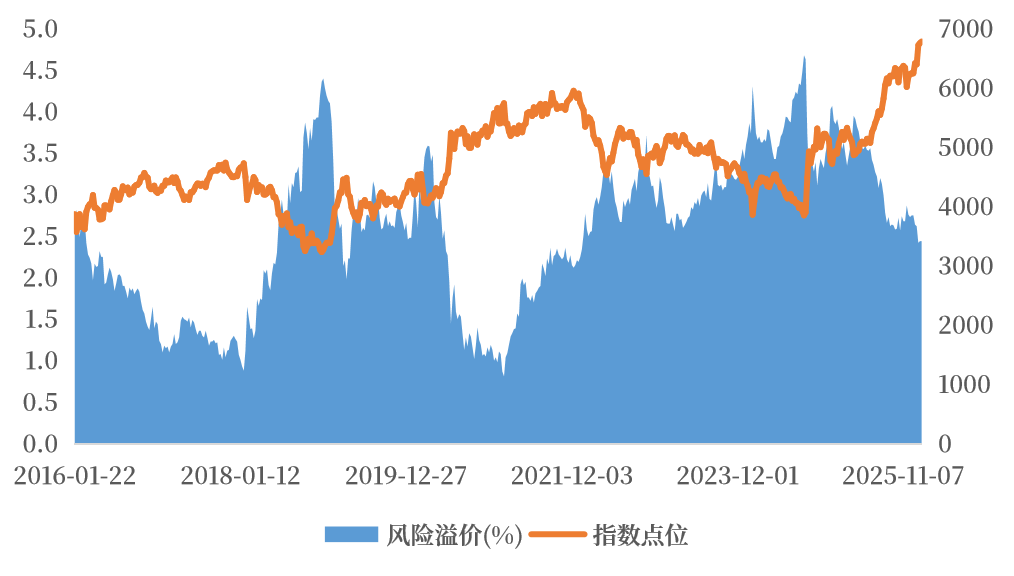

这个指标的计算方式是 「1/指数市盈率-无风险利率」,简单说,就是你冒着亏钱的风险买股票,理论上能比存银行或买国债多赚多少,这个数值越大,就代表买股票这件事越有性价比,可以看到 24 年 9 月,这个数据达到极值,目前回落到近十年的 40% 分位左右,也就是比近十年 40% 的交易日有性价比,市场并未被绝对高估。

近十年万得全 A 风险溢价

所以即便是止盈,也要考虑好钱总需要有一个去处,而当前的股票市场,仍是值得考虑的选择之一。

回到本质,周期不能简单理解成轮回

最后,让我们回到最初,考虑市场究竟是什么。

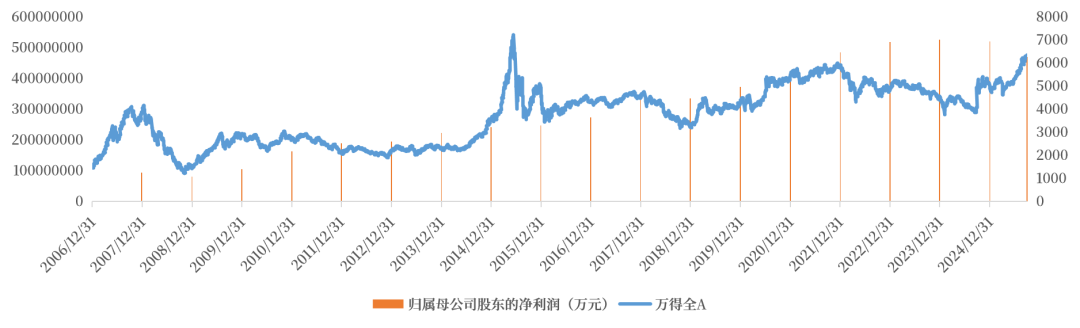

我们总是喜欢戏谑的说 3000 点之后又是 3000 点,但这个论调故意忽视了一些细节。一个更合理的观点是,我们可以看到股票市场的回报背后是上市公司的价值创造能力,是公司在持续赚钱,赚更多的钱,随之而来的是市场中枢不断抬升。

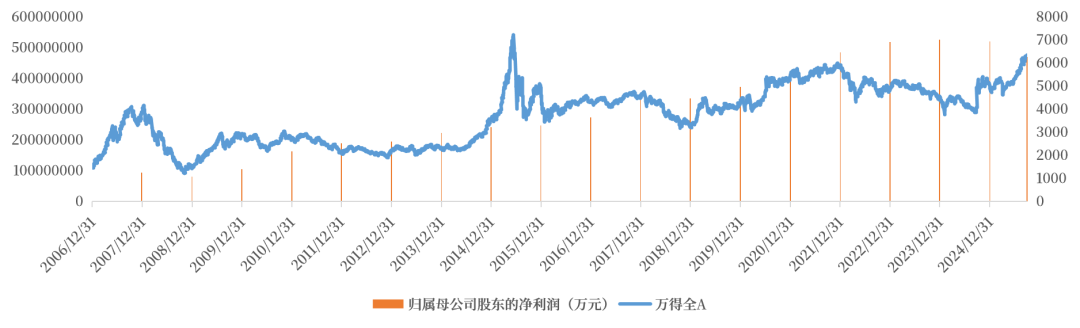

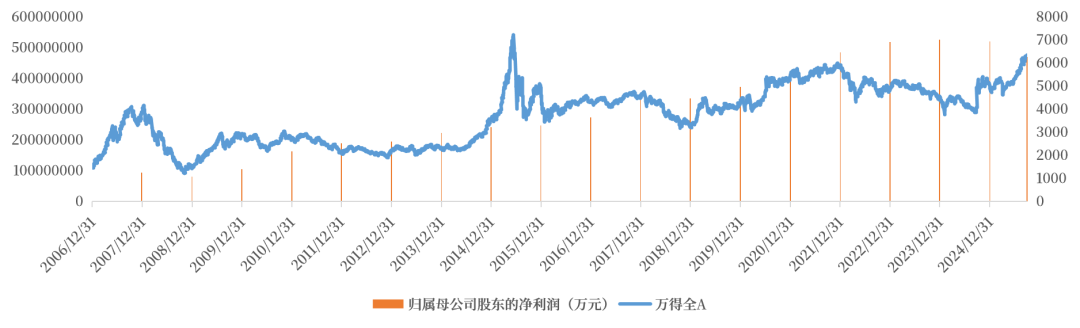

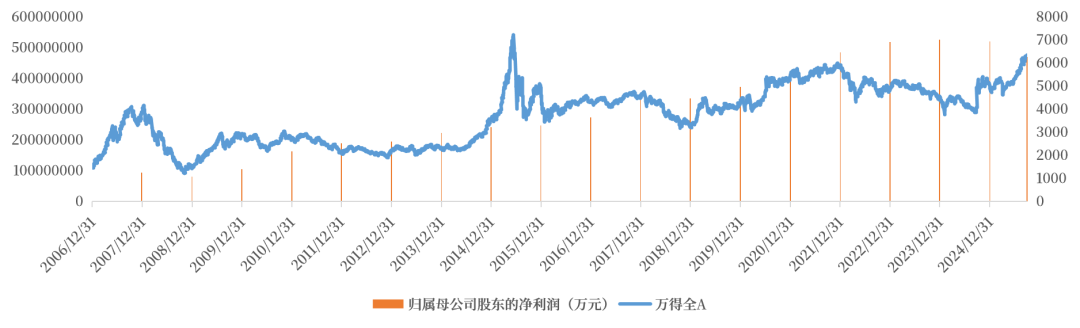

近 20 年万得全 A 走势及企业利润情况

数据来源:Wind,2006/12/31-2025/9/30,归属母公司股东的净利润为年报数据。

除了价值创造这个基础之外,再往上一层,我们可以看到专业投资者的价值发现能力。一个例子是偏股基金指数和上证指数的走势对比。长期来看,超额收益非常显著。

近 20 年偏股基金指数和上证指数的走势对比

数据来源:Wind,2006/1/1-2025/12/31。

再进一步来说,事实上,那些有能力持续创出历史新高的基金,更证明了优质的投资管理能力,也是投资者可以特别关注的 「好基金」。当市场上仍有有价值,有增长潜力的投资品种时,基金就有可能持续上涨。有些投资者担忧的 「涨了一定程度就不可能再涨」 的情况,并非绝对适用的真理。投资者应当考虑周期这个因素,但这并不意味着我们一定是徒劳的西西弗斯。

所以,如果你还没想清楚止盈或者回本这件事儿,不妨看看下面几点,搭一个适合自己的应对框架:

1. 先看手里的资产好不好——924 之前那段时间,跌是因为它本身不行,还是市场整体不好?如果是市场原因,波动很难躲掉。另外再检查一下,基金风格是不是稳定?在同类里是不是算优秀?你拿得踏实吗?持有体验不好,有时候是东西没选对,不一定都要卖掉。

2. 不猜涨跌,但管好仓位——没人能每次都买在最低、卖在最高,如果不管涨还是跌,对波动程度你始终感觉焦虑,可以分批调整仓位,或者定期再平衡一下。这不是预测市场,而是根据你自己的承受能力做风控。

3. 调结构比大进大出更从容——如果觉得有些品种实在是涨太多了,可以适当减一点,换成基本面扎实、价格还合理的方向。在组合内部做调整,比动辄在满仓和空仓之间来回切换要稳妥得多。

有时候,保持在场,本身就是一种重要策略。(文章来源:兴证全球基金)

(原标题:现在该止盈吗?)

(责任编辑:66)

【文章来源:天天财富】

有人戏称市场涨到 「无人区」,但如果看偏股基金指数,目前正是上一轮行情高点入市的投资者,接近回本的关键节点,这时候可能会有不少人觉得,回本了,终于可以撤退了。

上证指数上一次摸到 4200 点是 10 年前,上一次 4 万亿成交量就是今年这次。

偏股基金指数还没回到 2021 年高点的位置,但也不算太远。

近 20 年偏股基金指数走势

数据来源:Wind,2006/1/1-2025/12/31。

这种情况,这个市场点位,心里不踏实是正常的。

偏股基金指数这根线的长期走势,基本能够代表偏股基金的平均赚钱水平。所以,我们可以理解为:2021 年牛市比较高的位置进来的那批投资者,回本在望;如果这些年逢低补了仓,可能已经有一些收益了。就像前文说的,这时候,不少人觉得,回本了,终于可以撤退了。

这种现象背后的心理是:一段没那么愉快的经历之后,收益少点没事,确定性很重要。

止盈和落袋为安当然不会有错,人类的历史就是把一切不确定性转化为确定性的历史。但在股票市场,动辄重仓买入或者全仓撤退,事后看还次次都对,这是操作的上限,投资中没人做的到。

所以,如果现在你有点慌,你想止盈,我们可以讨论一下下面三个问题。

涨的不踏实,可能是不知道现在贵不贵

所有人都清楚太贵了该卖,便宜了该买,但实际操作起来困难重重。本质上是所谓的格言金句并不适合拿来面对具体问题。

现在的 A 股贵不贵?有多贵?

先说结论。从情绪角度看,换手率和成交量居高不下,投资者热情汹涌;从估值角度看,市场整体不算便宜,但内部有分化,有过热情况,但也有一些板块还在价值区间。

这里展示几个数据。

第一个是情绪指标。历史上来看,截至这周一,A 股成交量突破 3 万亿的交易日只有 12 个,2026 开年以来就占了 7 个,另外 5 次分别发生在 2024 年 10 月,以及 2025 年 8 到 9 月,上周三的成交量甚至逼近了 4 万亿。目前的换手率也达到 2015 年以来比较高的历史位置,当前水平仅低于 2015 年高点和 924 行情期间。

2015 年以来 A 股成交量及换手率 (右轴)

第二个数据是几个主要指数的市盈率 (股票价格和每股收益的比值) 情况。近十年来看,近期中证 A500 市盈率,已经超过了历史上将近 89% 的交易日,万得全 A 由于包含了更多的小微盘和亏损公司,这个指标已经超过 98%,确实不算便宜。

目前,光看估值还不算贵的是恒生科技和创业板指,这个指标还在 50% 或者以下。

各主要指数当前市盈率分位数

数据来源:Wind,2016/1/20-2026/1/19,采用的指标为市盈率 TTM。

第三个数据是 A 股各行业的市盈率情况。最近,31 个申万行业中,有 14 个近十年的市盈率分位数已经超过 80%,商贸零售、计算机、电子、房地产已经超过 95%,但同时,银行、农林牧渔、非银金融、食品饮料这些板块不算太贵。

近十年申万行业市盈率分位数

主要指数市盈率看起来偏高背后有种种原因:宏观环境利率比较低,大家的风险偏好在 924 强政策后明显提升,加上产业变革不断出现新亮点。结果上来看,这两年的市场实际上是一波明显的拉估值行情。

所以,如果未来一段时间内能够出现清晰的产业趋势、回升的企业盈利,利润增长能够逐渐消化当前估值,那么当前的高估值就不一定完全是泡沫。实际上,过去一段时间,信息技术、高端制造等新经济行业在指数中的占比越来越大。从基本面来看,核心资产的换血一直在持续,新旧核心资产的市值变化反映的是经济和产业的真实变化。同时,我们也可以看到,2025 年三季度,A 股整体营收同比上升 1.16%,相比二季度有比较明显的改善。

20-25Q3,A 股营业收入同比增长率 (%) 20-25Q3,A 股归母净利同比增长率 (%)

数据来源:Wind,中泰证券研究所

市场总会把最激烈的那一面展示在投资者面前,容易引发一种对 「极端高估」 的模糊恐惧。但冷热并存的分化板块、估值扩张后逐渐可见的盈利接棒,很难说目前的市场已全面泡沫,简单离场可能是抛弃整个森林。

没有一劳永逸的确定性,钱往哪儿去?

第二个问题是,是不是离场就一定安全?

这个问题主要看你觉得所谓的安全到底是什么含义,如果只是账户数字绝对不能变少,那么离场也没毛病。但我们还需要考虑通胀和实际购买力这个因素。

大家可能对目前的利率到底有多低还没有特别直观的认知,这里展示一个数据。

从 2022 年 9 月开始,存款利率的现状是 3 年 7 降,目前 1 年期的定期存款利率已经跌破 1%,财富贬值这回事比我们想象的要近。2025 年,我国扣除食品和能源后的核心 CPI 比上年上涨 0.7%,涨幅比上年扩大 0.2 个百分点。拿 2025 年举例,钱从年头定存一年到年尾,增长了 0.95%;但宽泛来讲,从年头到年尾,东西也贵了 0.7%,两相一比,投资收益其实就不剩多少了。

所以 「存款搬家」 意味着什么?本质上是,在这种低息的背景下,各种资金开始自发寻找有更高预期收益的资产,为此愿意承受一些额外的波动,如果这类资产的性价比是比较突出的,就是说,在承担同等预期风险的情况下,预期收益更高,那就更好了。

那么当前国内股票这类资产的性价比怎么样?这里用风险溢价这个数据来说明。

这个指标的计算方式是 「1/指数市盈率-无风险利率」,简单说,就是你冒着亏钱的风险买股票,理论上能比存银行或买国债多赚多少,这个数值越大,就代表买股票这件事越有性价比,可以看到 24 年 9 月,这个数据达到极值,目前回落到近十年的 40% 分位左右,也就是比近十年 40% 的交易日有性价比,市场并未被绝对高估。

近十年万得全 A 风险溢价

所以即便是止盈,也要考虑好钱总需要有一个去处,而当前的股票市场,仍是值得考虑的选择之一。

回到本质,周期不能简单理解成轮回

最后,让我们回到最初,考虑市场究竟是什么。

我们总是喜欢戏谑的说 3000 点之后又是 3000 点,但这个论调故意忽视了一些细节。一个更合理的观点是,我们可以看到股票市场的回报背后是上市公司的价值创造能力,是公司在持续赚钱,赚更多的钱,随之而来的是市场中枢不断抬升。

近 20 年万得全 A 走势及企业利润情况

数据来源:Wind,2006/12/31-2025/9/30,归属母公司股东的净利润为年报数据。

除了价值创造这个基础之外,再往上一层,我们可以看到专业投资者的价值发现能力。一个例子是偏股基金指数和上证指数的走势对比。长期来看,超额收益非常显著。

近 20 年偏股基金指数和上证指数的走势对比

数据来源:Wind,2006/1/1-2025/12/31。

再进一步来说,事实上,那些有能力持续创出历史新高的基金,更证明了优质的投资管理能力,也是投资者可以特别关注的 「好基金」。当市场上仍有有价值,有增长潜力的投资品种时,基金就有可能持续上涨。有些投资者担忧的 「涨了一定程度就不可能再涨」 的情况,并非绝对适用的真理。投资者应当考虑周期这个因素,但这并不意味着我们一定是徒劳的西西弗斯。

所以,如果你还没想清楚止盈或者回本这件事儿,不妨看看下面几点,搭一个适合自己的应对框架:

1. 先看手里的资产好不好——924 之前那段时间,跌是因为它本身不行,还是市场整体不好?如果是市场原因,波动很难躲掉。另外再检查一下,基金风格是不是稳定?在同类里是不是算优秀?你拿得踏实吗?持有体验不好,有时候是东西没选对,不一定都要卖掉。

2. 不猜涨跌,但管好仓位——没人能每次都买在最低、卖在最高,如果不管涨还是跌,对波动程度你始终感觉焦虑,可以分批调整仓位,或者定期再平衡一下。这不是预测市场,而是根据你自己的承受能力做风控。

3. 调结构比大进大出更从容——如果觉得有些品种实在是涨太多了,可以适当减一点,换成基本面扎实、价格还合理的方向。在组合内部做调整,比动辄在满仓和空仓之间来回切换要稳妥得多。

有时候,保持在场,本身就是一种重要策略。(文章来源:兴证全球基金)

(原标题:现在该止盈吗?)

(责任编辑:66)

【文章来源:天天财富】

有人戏称市场涨到 「无人区」,但如果看偏股基金指数,目前正是上一轮行情高点入市的投资者,接近回本的关键节点,这时候可能会有不少人觉得,回本了,终于可以撤退了。

上证指数上一次摸到 4200 点是 10 年前,上一次 4 万亿成交量就是今年这次。

偏股基金指数还没回到 2021 年高点的位置,但也不算太远。

近 20 年偏股基金指数走势

数据来源:Wind,2006/1/1-2025/12/31。

这种情况,这个市场点位,心里不踏实是正常的。

偏股基金指数这根线的长期走势,基本能够代表偏股基金的平均赚钱水平。所以,我们可以理解为:2021 年牛市比较高的位置进来的那批投资者,回本在望;如果这些年逢低补了仓,可能已经有一些收益了。就像前文说的,这时候,不少人觉得,回本了,终于可以撤退了。

这种现象背后的心理是:一段没那么愉快的经历之后,收益少点没事,确定性很重要。

止盈和落袋为安当然不会有错,人类的历史就是把一切不确定性转化为确定性的历史。但在股票市场,动辄重仓买入或者全仓撤退,事后看还次次都对,这是操作的上限,投资中没人做的到。

所以,如果现在你有点慌,你想止盈,我们可以讨论一下下面三个问题。

涨的不踏实,可能是不知道现在贵不贵

所有人都清楚太贵了该卖,便宜了该买,但实际操作起来困难重重。本质上是所谓的格言金句并不适合拿来面对具体问题。

现在的 A 股贵不贵?有多贵?

先说结论。从情绪角度看,换手率和成交量居高不下,投资者热情汹涌;从估值角度看,市场整体不算便宜,但内部有分化,有过热情况,但也有一些板块还在价值区间。

这里展示几个数据。

第一个是情绪指标。历史上来看,截至这周一,A 股成交量突破 3 万亿的交易日只有 12 个,2026 开年以来就占了 7 个,另外 5 次分别发生在 2024 年 10 月,以及 2025 年 8 到 9 月,上周三的成交量甚至逼近了 4 万亿。目前的换手率也达到 2015 年以来比较高的历史位置,当前水平仅低于 2015 年高点和 924 行情期间。

2015 年以来 A 股成交量及换手率 (右轴)

第二个数据是几个主要指数的市盈率 (股票价格和每股收益的比值) 情况。近十年来看,近期中证 A500 市盈率,已经超过了历史上将近 89% 的交易日,万得全 A 由于包含了更多的小微盘和亏损公司,这个指标已经超过 98%,确实不算便宜。

目前,光看估值还不算贵的是恒生科技和创业板指,这个指标还在 50% 或者以下。

各主要指数当前市盈率分位数

数据来源:Wind,2016/1/20-2026/1/19,采用的指标为市盈率 TTM。

第三个数据是 A 股各行业的市盈率情况。最近,31 个申万行业中,有 14 个近十年的市盈率分位数已经超过 80%,商贸零售、计算机、电子、房地产已经超过 95%,但同时,银行、农林牧渔、非银金融、食品饮料这些板块不算太贵。

近十年申万行业市盈率分位数

主要指数市盈率看起来偏高背后有种种原因:宏观环境利率比较低,大家的风险偏好在 924 强政策后明显提升,加上产业变革不断出现新亮点。结果上来看,这两年的市场实际上是一波明显的拉估值行情。

所以,如果未来一段时间内能够出现清晰的产业趋势、回升的企业盈利,利润增长能够逐渐消化当前估值,那么当前的高估值就不一定完全是泡沫。实际上,过去一段时间,信息技术、高端制造等新经济行业在指数中的占比越来越大。从基本面来看,核心资产的换血一直在持续,新旧核心资产的市值变化反映的是经济和产业的真实变化。同时,我们也可以看到,2025 年三季度,A 股整体营收同比上升 1.16%,相比二季度有比较明显的改善。

20-25Q3,A 股营业收入同比增长率 (%) 20-25Q3,A 股归母净利同比增长率 (%)

数据来源:Wind,中泰证券研究所

市场总会把最激烈的那一面展示在投资者面前,容易引发一种对 「极端高估」 的模糊恐惧。但冷热并存的分化板块、估值扩张后逐渐可见的盈利接棒,很难说目前的市场已全面泡沫,简单离场可能是抛弃整个森林。

没有一劳永逸的确定性,钱往哪儿去?

第二个问题是,是不是离场就一定安全?

这个问题主要看你觉得所谓的安全到底是什么含义,如果只是账户数字绝对不能变少,那么离场也没毛病。但我们还需要考虑通胀和实际购买力这个因素。

大家可能对目前的利率到底有多低还没有特别直观的认知,这里展示一个数据。

从 2022 年 9 月开始,存款利率的现状是 3 年 7 降,目前 1 年期的定期存款利率已经跌破 1%,财富贬值这回事比我们想象的要近。2025 年,我国扣除食品和能源后的核心 CPI 比上年上涨 0.7%,涨幅比上年扩大 0.2 个百分点。拿 2025 年举例,钱从年头定存一年到年尾,增长了 0.95%;但宽泛来讲,从年头到年尾,东西也贵了 0.7%,两相一比,投资收益其实就不剩多少了。

所以 「存款搬家」 意味着什么?本质上是,在这种低息的背景下,各种资金开始自发寻找有更高预期收益的资产,为此愿意承受一些额外的波动,如果这类资产的性价比是比较突出的,就是说,在承担同等预期风险的情况下,预期收益更高,那就更好了。

那么当前国内股票这类资产的性价比怎么样?这里用风险溢价这个数据来说明。

这个指标的计算方式是 「1/指数市盈率-无风险利率」,简单说,就是你冒着亏钱的风险买股票,理论上能比存银行或买国债多赚多少,这个数值越大,就代表买股票这件事越有性价比,可以看到 24 年 9 月,这个数据达到极值,目前回落到近十年的 40% 分位左右,也就是比近十年 40% 的交易日有性价比,市场并未被绝对高估。

近十年万得全 A 风险溢价

所以即便是止盈,也要考虑好钱总需要有一个去处,而当前的股票市场,仍是值得考虑的选择之一。

回到本质,周期不能简单理解成轮回

最后,让我们回到最初,考虑市场究竟是什么。

我们总是喜欢戏谑的说 3000 点之后又是 3000 点,但这个论调故意忽视了一些细节。一个更合理的观点是,我们可以看到股票市场的回报背后是上市公司的价值创造能力,是公司在持续赚钱,赚更多的钱,随之而来的是市场中枢不断抬升。

近 20 年万得全 A 走势及企业利润情况

数据来源:Wind,2006/12/31-2025/9/30,归属母公司股东的净利润为年报数据。

除了价值创造这个基础之外,再往上一层,我们可以看到专业投资者的价值发现能力。一个例子是偏股基金指数和上证指数的走势对比。长期来看,超额收益非常显著。

近 20 年偏股基金指数和上证指数的走势对比

数据来源:Wind,2006/1/1-2025/12/31。

再进一步来说,事实上,那些有能力持续创出历史新高的基金,更证明了优质的投资管理能力,也是投资者可以特别关注的 「好基金」。当市场上仍有有价值,有增长潜力的投资品种时,基金就有可能持续上涨。有些投资者担忧的 「涨了一定程度就不可能再涨」 的情况,并非绝对适用的真理。投资者应当考虑周期这个因素,但这并不意味着我们一定是徒劳的西西弗斯。

所以,如果你还没想清楚止盈或者回本这件事儿,不妨看看下面几点,搭一个适合自己的应对框架:

1. 先看手里的资产好不好——924 之前那段时间,跌是因为它本身不行,还是市场整体不好?如果是市场原因,波动很难躲掉。另外再检查一下,基金风格是不是稳定?在同类里是不是算优秀?你拿得踏实吗?持有体验不好,有时候是东西没选对,不一定都要卖掉。

2. 不猜涨跌,但管好仓位——没人能每次都买在最低、卖在最高,如果不管涨还是跌,对波动程度你始终感觉焦虑,可以分批调整仓位,或者定期再平衡一下。这不是预测市场,而是根据你自己的承受能力做风控。

3. 调结构比大进大出更从容——如果觉得有些品种实在是涨太多了,可以适当减一点,换成基本面扎实、价格还合理的方向。在组合内部做调整,比动辄在满仓和空仓之间来回切换要稳妥得多。

有时候,保持在场,本身就是一种重要策略。(文章来源:兴证全球基金)

(原标题:现在该止盈吗?)

(责任编辑:66)

【文章来源:天天财富】

有人戏称市场涨到 「无人区」,但如果看偏股基金指数,目前正是上一轮行情高点入市的投资者,接近回本的关键节点,这时候可能会有不少人觉得,回本了,终于可以撤退了。

上证指数上一次摸到 4200 点是 10 年前,上一次 4 万亿成交量就是今年这次。

偏股基金指数还没回到 2021 年高点的位置,但也不算太远。

近 20 年偏股基金指数走势

数据来源:Wind,2006/1/1-2025/12/31。

这种情况,这个市场点位,心里不踏实是正常的。

偏股基金指数这根线的长期走势,基本能够代表偏股基金的平均赚钱水平。所以,我们可以理解为:2021 年牛市比较高的位置进来的那批投资者,回本在望;如果这些年逢低补了仓,可能已经有一些收益了。就像前文说的,这时候,不少人觉得,回本了,终于可以撤退了。

这种现象背后的心理是:一段没那么愉快的经历之后,收益少点没事,确定性很重要。

止盈和落袋为安当然不会有错,人类的历史就是把一切不确定性转化为确定性的历史。但在股票市场,动辄重仓买入或者全仓撤退,事后看还次次都对,这是操作的上限,投资中没人做的到。

所以,如果现在你有点慌,你想止盈,我们可以讨论一下下面三个问题。

涨的不踏实,可能是不知道现在贵不贵

所有人都清楚太贵了该卖,便宜了该买,但实际操作起来困难重重。本质上是所谓的格言金句并不适合拿来面对具体问题。

现在的 A 股贵不贵?有多贵?

先说结论。从情绪角度看,换手率和成交量居高不下,投资者热情汹涌;从估值角度看,市场整体不算便宜,但内部有分化,有过热情况,但也有一些板块还在价值区间。

这里展示几个数据。

第一个是情绪指标。历史上来看,截至这周一,A 股成交量突破 3 万亿的交易日只有 12 个,2026 开年以来就占了 7 个,另外 5 次分别发生在 2024 年 10 月,以及 2025 年 8 到 9 月,上周三的成交量甚至逼近了 4 万亿。目前的换手率也达到 2015 年以来比较高的历史位置,当前水平仅低于 2015 年高点和 924 行情期间。

2015 年以来 A 股成交量及换手率 (右轴)

第二个数据是几个主要指数的市盈率 (股票价格和每股收益的比值) 情况。近十年来看,近期中证 A500 市盈率,已经超过了历史上将近 89% 的交易日,万得全 A 由于包含了更多的小微盘和亏损公司,这个指标已经超过 98%,确实不算便宜。

目前,光看估值还不算贵的是恒生科技和创业板指,这个指标还在 50% 或者以下。

各主要指数当前市盈率分位数

数据来源:Wind,2016/1/20-2026/1/19,采用的指标为市盈率 TTM。

第三个数据是 A 股各行业的市盈率情况。最近,31 个申万行业中,有 14 个近十年的市盈率分位数已经超过 80%,商贸零售、计算机、电子、房地产已经超过 95%,但同时,银行、农林牧渔、非银金融、食品饮料这些板块不算太贵。

近十年申万行业市盈率分位数

主要指数市盈率看起来偏高背后有种种原因:宏观环境利率比较低,大家的风险偏好在 924 强政策后明显提升,加上产业变革不断出现新亮点。结果上来看,这两年的市场实际上是一波明显的拉估值行情。

所以,如果未来一段时间内能够出现清晰的产业趋势、回升的企业盈利,利润增长能够逐渐消化当前估值,那么当前的高估值就不一定完全是泡沫。实际上,过去一段时间,信息技术、高端制造等新经济行业在指数中的占比越来越大。从基本面来看,核心资产的换血一直在持续,新旧核心资产的市值变化反映的是经济和产业的真实变化。同时,我们也可以看到,2025 年三季度,A 股整体营收同比上升 1.16%,相比二季度有比较明显的改善。

20-25Q3,A 股营业收入同比增长率 (%) 20-25Q3,A 股归母净利同比增长率 (%)

数据来源:Wind,中泰证券研究所

市场总会把最激烈的那一面展示在投资者面前,容易引发一种对 「极端高估」 的模糊恐惧。但冷热并存的分化板块、估值扩张后逐渐可见的盈利接棒,很难说目前的市场已全面泡沫,简单离场可能是抛弃整个森林。

没有一劳永逸的确定性,钱往哪儿去?

第二个问题是,是不是离场就一定安全?

这个问题主要看你觉得所谓的安全到底是什么含义,如果只是账户数字绝对不能变少,那么离场也没毛病。但我们还需要考虑通胀和实际购买力这个因素。

大家可能对目前的利率到底有多低还没有特别直观的认知,这里展示一个数据。

从 2022 年 9 月开始,存款利率的现状是 3 年 7 降,目前 1 年期的定期存款利率已经跌破 1%,财富贬值这回事比我们想象的要近。2025 年,我国扣除食品和能源后的核心 CPI 比上年上涨 0.7%,涨幅比上年扩大 0.2 个百分点。拿 2025 年举例,钱从年头定存一年到年尾,增长了 0.95%;但宽泛来讲,从年头到年尾,东西也贵了 0.7%,两相一比,投资收益其实就不剩多少了。

所以 「存款搬家」 意味着什么?本质上是,在这种低息的背景下,各种资金开始自发寻找有更高预期收益的资产,为此愿意承受一些额外的波动,如果这类资产的性价比是比较突出的,就是说,在承担同等预期风险的情况下,预期收益更高,那就更好了。

那么当前国内股票这类资产的性价比怎么样?这里用风险溢价这个数据来说明。

这个指标的计算方式是 「1/指数市盈率-无风险利率」,简单说,就是你冒着亏钱的风险买股票,理论上能比存银行或买国债多赚多少,这个数值越大,就代表买股票这件事越有性价比,可以看到 24 年 9 月,这个数据达到极值,目前回落到近十年的 40% 分位左右,也就是比近十年 40% 的交易日有性价比,市场并未被绝对高估。

近十年万得全 A 风险溢价

所以即便是止盈,也要考虑好钱总需要有一个去处,而当前的股票市场,仍是值得考虑的选择之一。

回到本质,周期不能简单理解成轮回

最后,让我们回到最初,考虑市场究竟是什么。

我们总是喜欢戏谑的说 3000 点之后又是 3000 点,但这个论调故意忽视了一些细节。一个更合理的观点是,我们可以看到股票市场的回报背后是上市公司的价值创造能力,是公司在持续赚钱,赚更多的钱,随之而来的是市场中枢不断抬升。

近 20 年万得全 A 走势及企业利润情况

数据来源:Wind,2006/12/31-2025/9/30,归属母公司股东的净利润为年报数据。

除了价值创造这个基础之外,再往上一层,我们可以看到专业投资者的价值发现能力。一个例子是偏股基金指数和上证指数的走势对比。长期来看,超额收益非常显著。

近 20 年偏股基金指数和上证指数的走势对比

数据来源:Wind,2006/1/1-2025/12/31。

再进一步来说,事实上,那些有能力持续创出历史新高的基金,更证明了优质的投资管理能力,也是投资者可以特别关注的 「好基金」。当市场上仍有有价值,有增长潜力的投资品种时,基金就有可能持续上涨。有些投资者担忧的 「涨了一定程度就不可能再涨」 的情况,并非绝对适用的真理。投资者应当考虑周期这个因素,但这并不意味着我们一定是徒劳的西西弗斯。

所以,如果你还没想清楚止盈或者回本这件事儿,不妨看看下面几点,搭一个适合自己的应对框架:

1. 先看手里的资产好不好——924 之前那段时间,跌是因为它本身不行,还是市场整体不好?如果是市场原因,波动很难躲掉。另外再检查一下,基金风格是不是稳定?在同类里是不是算优秀?你拿得踏实吗?持有体验不好,有时候是东西没选对,不一定都要卖掉。

2. 不猜涨跌,但管好仓位——没人能每次都买在最低、卖在最高,如果不管涨还是跌,对波动程度你始终感觉焦虑,可以分批调整仓位,或者定期再平衡一下。这不是预测市场,而是根据你自己的承受能力做风控。

3. 调结构比大进大出更从容——如果觉得有些品种实在是涨太多了,可以适当减一点,换成基本面扎实、价格还合理的方向。在组合内部做调整,比动辄在满仓和空仓之间来回切换要稳妥得多。

有时候,保持在场,本身就是一种重要策略。(文章来源:兴证全球基金)

(原标题:现在该止盈吗?)

(责任编辑:66)