【文章来源:天天财富】

1 月 29 日,华泰证券研报表示,恒生指数创 2021 年以来新高。周三恒生指数和恒生科技指数均上涨超过 2.5%,恒生指数突破 27800 点,创 2021 年以来新高。港股在内外资共振、盈利估值共同修复下走出了新老经济均衡上涨的 「慢牛形态」。往后看,一季度流动性、资金和盈利共振下港股或仍有空间。年度维度,建议以投资心态而非投机心态看待港股机会,春节到 3 月可能是港股年度空间大小和风格是否切换的关键时点。短期建议关注 AI 链、特色消费与创新药优质龙头,中期超配资源品、保险和香港本地股。

全文如下

华泰 | 策略:恒生指数四年新高之后

恒生指数创 2021 年以来新高。周三恒生指数和恒生科技指数均上涨超过 2.5%,恒生指数突破 27800 点,创 2021 年以来新高。年初以来,A 股大盘指数沪深 300 基本横盘,上证指数在月中开始横盘整理,但港股在内外资共振、盈利估值共同修复下走出了新老经济均衡上涨的 「慢牛形态」。往后看,一季度流动性、资金和盈利共振下港股或仍有空间,年度维度,我们更建议以投资心态而非投机心态看待港股机会,春节到 3 月可能是港股年度空间大小和风格是否切换的关键时点。短期建议关注 AI 链、特色消费与创新药优质龙头,中期超配资源品、保险和香港本地股。

核心观点

「姗姗来迟」 但 「意料之内」 的上涨

1 月以来 A 股市场一度表现强势但港股相对更 「冷静」,部分投资者担忧港股是否会缺席春季行情。尤其是去年四季度南向资金降低港股仓位配比,我们感受到境内投资者对港股市场整体的关注度有所降温。今天港股市场的大幅上涨重新吸引市场目光,可谓是 「姗姗来迟」 但却在我们意料之内。我们在 12 月 14 日发布的 《左侧布局市场 「预期差」》 指出,彼时港股情绪在悲观区间持续盘整,但当下依然有人民币升值、中美关系及出海和科技进展的预期差,值得左侧布局。12 月 17 日是市场阶段性的低点。

1 月 9 日,情绪指标落入恐慌区间,布局胜率大幅提升,已经不再如此 「左侧」,而且在接近极端位置的情绪水平下,若有事件催化,可能会出现因空头回补带来的高斜率阶段。11 日我们发布 《港股或迎三因素共振上行》,强化看多观点,流动性、资金面和盈利预期三因素的共振环境,叠加 AH 对比下 A 股情绪过热但港股依然恐慌,市场在一季度顺风多于逆风。港股在 1 月 8 日到 16 日迎来高斜率反弹。

16 日情绪指标脱离恐慌区间回到悲观区间,我们在 18 日发布 《斜率放缓,空间仍在》,指出推动一季度市场反弹的核心因素并未发生根本性变化,空间判断也不变,但由于情绪指标改善和空头回补接近尾声,我们认为市场已经到右侧收获期,对上涨斜率的期待可以适度降低。16 日到 26 日股市也基本在盘整状态。

上周末,我们发布 《科技与周期 「耗材」 有望引领港股回升》,一些短期的逆风正在逐渐缓解,依然看好一季度的总体空间。

港股从 12 月低点以来的反弹呈现出相对健康且均衡的 「慢牛」 形态

这一轮行情的修复呈现出以下几个特点:

盈利上修和风险溢价改善共同贡献了市场的上涨。2025 年 12 月中旬至今,恒生指数上涨 10.3%,其中盈利预期贡献 4.5%、风险溢价贡献 6.7%、无风险利率贡献-1.3%。相较于 2025 年风险溢价主导指数上涨的行情,本轮行情盈利预期的贡献显著提升,上涨也相对更加健康。

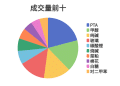

领涨行业以老经济为主,新经济中盈利稳健的优质个股也有不俗表现。具体行业上,12 月 17 日至今有色金属(28%)、机械 (17%)、石油石化 (16%)、商贸零售 (16%) 涨幅靠前,通信 (-6%)、纺织服饰 (-3%)、家电 (-1%)、消费者服务 (-0.4%) 板块表现相对偏弱。个股上,除周期方向如中广核矿业(74%)、南山铝业国际 (71%) 等外,科技硬件、互联网等方向中也涌现一些表现优异的个股,如华虹半导体(85%)、哔哩哔哩-W(48%) 等。

外资和南向共振流入,但外资斜率明显更高:1) 外资方面,EPFR 口径下主动外资已连续两次正流入,系 24 年 9 月以来首次,被动外资流入港股速度同样维持高位,近两周单周分别流入 26.6、17.1 亿美元;2) 南向流入在稳步改善,行业上偏好价值风格,如耐用消费品、传媒等。拆分看,本轮反弹南向增量资金以被动资金为主,ETF 资金增量占总增量约 56%,存量占比更大的主动资金不是主力,但由于 4Q25 主动公募仓位已经下降到 23%,相对收益型资金的抛压有一定减少。

港股今日的大幅上涨,或归因于流动性宽松交易延续、衍生品放大波动等。近期美元指数大幅走弱创四年新低总体利好港股,且恒生指数期货等衍生品临近最后交易日 (每月倒数第二个交易日),使得多空双方博弈加剧,正逢北京时间 29 日凌晨美联储议息会议和新美联储主席人选预热,市场波动率显著上行。今天大幅上涨或有一部分技术性因素。

季度维度空间仍在,年度维度淡化斜率,以投资而非投机心态看待港股机会

短期季度维度,市场空间的三个驱动因素:流动性环境改善、资金面共振和盈利预期修正依然没有变。此外今天的大幅反弹还有一个重要意义,部分投资者会重新关注港股机会,尤其是在未来一段时间国内股权资产都应处在更加理性更注重基本面的环境下。我们依然看好一季度港股的表现,期待后续南向资金与当前外资等共振。

年度维度,如我们在港股年度展望 《三大均衡育新机》(2025/11/3) 中指出,市场驱动因素或从估值切换到盈利,从南向切换到内外资共振,更均衡的驱动因素会带来更均衡的行业配置结构。从市场斜率上看,2026 年也可能有一个基本面支撑更扎实的环境。年度空间大小和风格的切换关键锚点在 AI 新进展、当前边际改善的地产数据和价格数据的持续性,重要观察时点在春节后及 3 月左右。

短期关注 AI 链、特色消费与创新药优质龙头,中期超配资源品、保险和香港本地股

短期视角,建议关注两类机会:1) 内外龙头财报均指向产业链景气继续上行,内外产业端应用均有积极进展的 AI 链。格局更清晰、受益确定性更强的半导体代工等环节持续性或更占优,软件应用在爆款催化下的弹性更大。2) 前期回调幅度较大但预期基本面边际改善或仍处于上行周期、且受假期催化的特色消费、创新药等,自下而上筛选绩优龙头,业绩期前后也可博弈空头回补交易。

中期视角,建议超配三个方向:1) 供给强约束、需求有驱动的铜、铝。新增建议关注油气,尤其是其中 AH 溢价处于高位的个股;2) 受益于积极的中国权益资产β以及居民存款搬家趋势的非银,尤其是保险;3) 受益于香港经济活跃度上升、再通胀,且具有一定股息吸引力的香港本地金融股。

风险提示:海外地缘局势波动,美元指数波动率再度放大。

(文章来源:中国证券报·中证金牛座)

(原标题:华泰证券:春节到 3 月可能是港股年度风格是否切换的关键时点)

(责任编辑:13)

【文章来源:天天财富】

1 月 29 日,华泰证券研报表示,恒生指数创 2021 年以来新高。周三恒生指数和恒生科技指数均上涨超过 2.5%,恒生指数突破 27800 点,创 2021 年以来新高。港股在内外资共振、盈利估值共同修复下走出了新老经济均衡上涨的 「慢牛形态」。往后看,一季度流动性、资金和盈利共振下港股或仍有空间。年度维度,建议以投资心态而非投机心态看待港股机会,春节到 3 月可能是港股年度空间大小和风格是否切换的关键时点。短期建议关注 AI 链、特色消费与创新药优质龙头,中期超配资源品、保险和香港本地股。

全文如下

华泰 | 策略:恒生指数四年新高之后

恒生指数创 2021 年以来新高。周三恒生指数和恒生科技指数均上涨超过 2.5%,恒生指数突破 27800 点,创 2021 年以来新高。年初以来,A 股大盘指数沪深 300 基本横盘,上证指数在月中开始横盘整理,但港股在内外资共振、盈利估值共同修复下走出了新老经济均衡上涨的 「慢牛形态」。往后看,一季度流动性、资金和盈利共振下港股或仍有空间,年度维度,我们更建议以投资心态而非投机心态看待港股机会,春节到 3 月可能是港股年度空间大小和风格是否切换的关键时点。短期建议关注 AI 链、特色消费与创新药优质龙头,中期超配资源品、保险和香港本地股。

核心观点

「姗姗来迟」 但 「意料之内」 的上涨

1 月以来 A 股市场一度表现强势但港股相对更 「冷静」,部分投资者担忧港股是否会缺席春季行情。尤其是去年四季度南向资金降低港股仓位配比,我们感受到境内投资者对港股市场整体的关注度有所降温。今天港股市场的大幅上涨重新吸引市场目光,可谓是 「姗姗来迟」 但却在我们意料之内。我们在 12 月 14 日发布的 《左侧布局市场 「预期差」》 指出,彼时港股情绪在悲观区间持续盘整,但当下依然有人民币升值、中美关系及出海和科技进展的预期差,值得左侧布局。12 月 17 日是市场阶段性的低点。

1 月 9 日,情绪指标落入恐慌区间,布局胜率大幅提升,已经不再如此 「左侧」,而且在接近极端位置的情绪水平下,若有事件催化,可能会出现因空头回补带来的高斜率阶段。11 日我们发布 《港股或迎三因素共振上行》,强化看多观点,流动性、资金面和盈利预期三因素的共振环境,叠加 AH 对比下 A 股情绪过热但港股依然恐慌,市场在一季度顺风多于逆风。港股在 1 月 8 日到 16 日迎来高斜率反弹。

16 日情绪指标脱离恐慌区间回到悲观区间,我们在 18 日发布 《斜率放缓,空间仍在》,指出推动一季度市场反弹的核心因素并未发生根本性变化,空间判断也不变,但由于情绪指标改善和空头回补接近尾声,我们认为市场已经到右侧收获期,对上涨斜率的期待可以适度降低。16 日到 26 日股市也基本在盘整状态。

上周末,我们发布 《科技与周期 「耗材」 有望引领港股回升》,一些短期的逆风正在逐渐缓解,依然看好一季度的总体空间。

港股从 12 月低点以来的反弹呈现出相对健康且均衡的 「慢牛」 形态

这一轮行情的修复呈现出以下几个特点:

盈利上修和风险溢价改善共同贡献了市场的上涨。2025 年 12 月中旬至今,恒生指数上涨 10.3%,其中盈利预期贡献 4.5%、风险溢价贡献 6.7%、无风险利率贡献-1.3%。相较于 2025 年风险溢价主导指数上涨的行情,本轮行情盈利预期的贡献显著提升,上涨也相对更加健康。

领涨行业以老经济为主,新经济中盈利稳健的优质个股也有不俗表现。具体行业上,12 月 17 日至今有色金属(28%)、机械 (17%)、石油石化 (16%)、商贸零售 (16%) 涨幅靠前,通信 (-6%)、纺织服饰 (-3%)、家电 (-1%)、消费者服务 (-0.4%) 板块表现相对偏弱。个股上,除周期方向如中广核矿业(74%)、南山铝业国际 (71%) 等外,科技硬件、互联网等方向中也涌现一些表现优异的个股,如华虹半导体(85%)、哔哩哔哩-W(48%) 等。

外资和南向共振流入,但外资斜率明显更高:1) 外资方面,EPFR 口径下主动外资已连续两次正流入,系 24 年 9 月以来首次,被动外资流入港股速度同样维持高位,近两周单周分别流入 26.6、17.1 亿美元;2) 南向流入在稳步改善,行业上偏好价值风格,如耐用消费品、传媒等。拆分看,本轮反弹南向增量资金以被动资金为主,ETF 资金增量占总增量约 56%,存量占比更大的主动资金不是主力,但由于 4Q25 主动公募仓位已经下降到 23%,相对收益型资金的抛压有一定减少。

港股今日的大幅上涨,或归因于流动性宽松交易延续、衍生品放大波动等。近期美元指数大幅走弱创四年新低总体利好港股,且恒生指数期货等衍生品临近最后交易日 (每月倒数第二个交易日),使得多空双方博弈加剧,正逢北京时间 29 日凌晨美联储议息会议和新美联储主席人选预热,市场波动率显著上行。今天大幅上涨或有一部分技术性因素。

季度维度空间仍在,年度维度淡化斜率,以投资而非投机心态看待港股机会

短期季度维度,市场空间的三个驱动因素:流动性环境改善、资金面共振和盈利预期修正依然没有变。此外今天的大幅反弹还有一个重要意义,部分投资者会重新关注港股机会,尤其是在未来一段时间国内股权资产都应处在更加理性更注重基本面的环境下。我们依然看好一季度港股的表现,期待后续南向资金与当前外资等共振。

年度维度,如我们在港股年度展望 《三大均衡育新机》(2025/11/3) 中指出,市场驱动因素或从估值切换到盈利,从南向切换到内外资共振,更均衡的驱动因素会带来更均衡的行业配置结构。从市场斜率上看,2026 年也可能有一个基本面支撑更扎实的环境。年度空间大小和风格的切换关键锚点在 AI 新进展、当前边际改善的地产数据和价格数据的持续性,重要观察时点在春节后及 3 月左右。

短期关注 AI 链、特色消费与创新药优质龙头,中期超配资源品、保险和香港本地股

短期视角,建议关注两类机会:1) 内外龙头财报均指向产业链景气继续上行,内外产业端应用均有积极进展的 AI 链。格局更清晰、受益确定性更强的半导体代工等环节持续性或更占优,软件应用在爆款催化下的弹性更大。2) 前期回调幅度较大但预期基本面边际改善或仍处于上行周期、且受假期催化的特色消费、创新药等,自下而上筛选绩优龙头,业绩期前后也可博弈空头回补交易。

中期视角,建议超配三个方向:1) 供给强约束、需求有驱动的铜、铝。新增建议关注油气,尤其是其中 AH 溢价处于高位的个股;2) 受益于积极的中国权益资产β以及居民存款搬家趋势的非银,尤其是保险;3) 受益于香港经济活跃度上升、再通胀,且具有一定股息吸引力的香港本地金融股。

风险提示:海外地缘局势波动,美元指数波动率再度放大。

(文章来源:中国证券报·中证金牛座)

(原标题:华泰证券:春节到 3 月可能是港股年度风格是否切换的关键时点)

(责任编辑:13)

【文章来源:天天财富】

1 月 29 日,华泰证券研报表示,恒生指数创 2021 年以来新高。周三恒生指数和恒生科技指数均上涨超过 2.5%,恒生指数突破 27800 点,创 2021 年以来新高。港股在内外资共振、盈利估值共同修复下走出了新老经济均衡上涨的 「慢牛形态」。往后看,一季度流动性、资金和盈利共振下港股或仍有空间。年度维度,建议以投资心态而非投机心态看待港股机会,春节到 3 月可能是港股年度空间大小和风格是否切换的关键时点。短期建议关注 AI 链、特色消费与创新药优质龙头,中期超配资源品、保险和香港本地股。

全文如下

华泰 | 策略:恒生指数四年新高之后

恒生指数创 2021 年以来新高。周三恒生指数和恒生科技指数均上涨超过 2.5%,恒生指数突破 27800 点,创 2021 年以来新高。年初以来,A 股大盘指数沪深 300 基本横盘,上证指数在月中开始横盘整理,但港股在内外资共振、盈利估值共同修复下走出了新老经济均衡上涨的 「慢牛形态」。往后看,一季度流动性、资金和盈利共振下港股或仍有空间,年度维度,我们更建议以投资心态而非投机心态看待港股机会,春节到 3 月可能是港股年度空间大小和风格是否切换的关键时点。短期建议关注 AI 链、特色消费与创新药优质龙头,中期超配资源品、保险和香港本地股。

核心观点

「姗姗来迟」 但 「意料之内」 的上涨

1 月以来 A 股市场一度表现强势但港股相对更 「冷静」,部分投资者担忧港股是否会缺席春季行情。尤其是去年四季度南向资金降低港股仓位配比,我们感受到境内投资者对港股市场整体的关注度有所降温。今天港股市场的大幅上涨重新吸引市场目光,可谓是 「姗姗来迟」 但却在我们意料之内。我们在 12 月 14 日发布的 《左侧布局市场 「预期差」》 指出,彼时港股情绪在悲观区间持续盘整,但当下依然有人民币升值、中美关系及出海和科技进展的预期差,值得左侧布局。12 月 17 日是市场阶段性的低点。

1 月 9 日,情绪指标落入恐慌区间,布局胜率大幅提升,已经不再如此 「左侧」,而且在接近极端位置的情绪水平下,若有事件催化,可能会出现因空头回补带来的高斜率阶段。11 日我们发布 《港股或迎三因素共振上行》,强化看多观点,流动性、资金面和盈利预期三因素的共振环境,叠加 AH 对比下 A 股情绪过热但港股依然恐慌,市场在一季度顺风多于逆风。港股在 1 月 8 日到 16 日迎来高斜率反弹。

16 日情绪指标脱离恐慌区间回到悲观区间,我们在 18 日发布 《斜率放缓,空间仍在》,指出推动一季度市场反弹的核心因素并未发生根本性变化,空间判断也不变,但由于情绪指标改善和空头回补接近尾声,我们认为市场已经到右侧收获期,对上涨斜率的期待可以适度降低。16 日到 26 日股市也基本在盘整状态。

上周末,我们发布 《科技与周期 「耗材」 有望引领港股回升》,一些短期的逆风正在逐渐缓解,依然看好一季度的总体空间。

港股从 12 月低点以来的反弹呈现出相对健康且均衡的 「慢牛」 形态

这一轮行情的修复呈现出以下几个特点:

盈利上修和风险溢价改善共同贡献了市场的上涨。2025 年 12 月中旬至今,恒生指数上涨 10.3%,其中盈利预期贡献 4.5%、风险溢价贡献 6.7%、无风险利率贡献-1.3%。相较于 2025 年风险溢价主导指数上涨的行情,本轮行情盈利预期的贡献显著提升,上涨也相对更加健康。

领涨行业以老经济为主,新经济中盈利稳健的优质个股也有不俗表现。具体行业上,12 月 17 日至今有色金属(28%)、机械 (17%)、石油石化 (16%)、商贸零售 (16%) 涨幅靠前,通信 (-6%)、纺织服饰 (-3%)、家电 (-1%)、消费者服务 (-0.4%) 板块表现相对偏弱。个股上,除周期方向如中广核矿业(74%)、南山铝业国际 (71%) 等外,科技硬件、互联网等方向中也涌现一些表现优异的个股,如华虹半导体(85%)、哔哩哔哩-W(48%) 等。

外资和南向共振流入,但外资斜率明显更高:1) 外资方面,EPFR 口径下主动外资已连续两次正流入,系 24 年 9 月以来首次,被动外资流入港股速度同样维持高位,近两周单周分别流入 26.6、17.1 亿美元;2) 南向流入在稳步改善,行业上偏好价值风格,如耐用消费品、传媒等。拆分看,本轮反弹南向增量资金以被动资金为主,ETF 资金增量占总增量约 56%,存量占比更大的主动资金不是主力,但由于 4Q25 主动公募仓位已经下降到 23%,相对收益型资金的抛压有一定减少。

港股今日的大幅上涨,或归因于流动性宽松交易延续、衍生品放大波动等。近期美元指数大幅走弱创四年新低总体利好港股,且恒生指数期货等衍生品临近最后交易日 (每月倒数第二个交易日),使得多空双方博弈加剧,正逢北京时间 29 日凌晨美联储议息会议和新美联储主席人选预热,市场波动率显著上行。今天大幅上涨或有一部分技术性因素。

季度维度空间仍在,年度维度淡化斜率,以投资而非投机心态看待港股机会

短期季度维度,市场空间的三个驱动因素:流动性环境改善、资金面共振和盈利预期修正依然没有变。此外今天的大幅反弹还有一个重要意义,部分投资者会重新关注港股机会,尤其是在未来一段时间国内股权资产都应处在更加理性更注重基本面的环境下。我们依然看好一季度港股的表现,期待后续南向资金与当前外资等共振。

年度维度,如我们在港股年度展望 《三大均衡育新机》(2025/11/3) 中指出,市场驱动因素或从估值切换到盈利,从南向切换到内外资共振,更均衡的驱动因素会带来更均衡的行业配置结构。从市场斜率上看,2026 年也可能有一个基本面支撑更扎实的环境。年度空间大小和风格的切换关键锚点在 AI 新进展、当前边际改善的地产数据和价格数据的持续性,重要观察时点在春节后及 3 月左右。

短期关注 AI 链、特色消费与创新药优质龙头,中期超配资源品、保险和香港本地股

短期视角,建议关注两类机会:1) 内外龙头财报均指向产业链景气继续上行,内外产业端应用均有积极进展的 AI 链。格局更清晰、受益确定性更强的半导体代工等环节持续性或更占优,软件应用在爆款催化下的弹性更大。2) 前期回调幅度较大但预期基本面边际改善或仍处于上行周期、且受假期催化的特色消费、创新药等,自下而上筛选绩优龙头,业绩期前后也可博弈空头回补交易。

中期视角,建议超配三个方向:1) 供给强约束、需求有驱动的铜、铝。新增建议关注油气,尤其是其中 AH 溢价处于高位的个股;2) 受益于积极的中国权益资产β以及居民存款搬家趋势的非银,尤其是保险;3) 受益于香港经济活跃度上升、再通胀,且具有一定股息吸引力的香港本地金融股。

风险提示:海外地缘局势波动,美元指数波动率再度放大。

(文章来源:中国证券报·中证金牛座)

(原标题:华泰证券:春节到 3 月可能是港股年度风格是否切换的关键时点)

(责任编辑:13)

【文章来源:天天财富】

1 月 29 日,华泰证券研报表示,恒生指数创 2021 年以来新高。周三恒生指数和恒生科技指数均上涨超过 2.5%,恒生指数突破 27800 点,创 2021 年以来新高。港股在内外资共振、盈利估值共同修复下走出了新老经济均衡上涨的 「慢牛形态」。往后看,一季度流动性、资金和盈利共振下港股或仍有空间。年度维度,建议以投资心态而非投机心态看待港股机会,春节到 3 月可能是港股年度空间大小和风格是否切换的关键时点。短期建议关注 AI 链、特色消费与创新药优质龙头,中期超配资源品、保险和香港本地股。

全文如下

华泰 | 策略:恒生指数四年新高之后

恒生指数创 2021 年以来新高。周三恒生指数和恒生科技指数均上涨超过 2.5%,恒生指数突破 27800 点,创 2021 年以来新高。年初以来,A 股大盘指数沪深 300 基本横盘,上证指数在月中开始横盘整理,但港股在内外资共振、盈利估值共同修复下走出了新老经济均衡上涨的 「慢牛形态」。往后看,一季度流动性、资金和盈利共振下港股或仍有空间,年度维度,我们更建议以投资心态而非投机心态看待港股机会,春节到 3 月可能是港股年度空间大小和风格是否切换的关键时点。短期建议关注 AI 链、特色消费与创新药优质龙头,中期超配资源品、保险和香港本地股。

核心观点

「姗姗来迟」 但 「意料之内」 的上涨

1 月以来 A 股市场一度表现强势但港股相对更 「冷静」,部分投资者担忧港股是否会缺席春季行情。尤其是去年四季度南向资金降低港股仓位配比,我们感受到境内投资者对港股市场整体的关注度有所降温。今天港股市场的大幅上涨重新吸引市场目光,可谓是 「姗姗来迟」 但却在我们意料之内。我们在 12 月 14 日发布的 《左侧布局市场 「预期差」》 指出,彼时港股情绪在悲观区间持续盘整,但当下依然有人民币升值、中美关系及出海和科技进展的预期差,值得左侧布局。12 月 17 日是市场阶段性的低点。

1 月 9 日,情绪指标落入恐慌区间,布局胜率大幅提升,已经不再如此 「左侧」,而且在接近极端位置的情绪水平下,若有事件催化,可能会出现因空头回补带来的高斜率阶段。11 日我们发布 《港股或迎三因素共振上行》,强化看多观点,流动性、资金面和盈利预期三因素的共振环境,叠加 AH 对比下 A 股情绪过热但港股依然恐慌,市场在一季度顺风多于逆风。港股在 1 月 8 日到 16 日迎来高斜率反弹。

16 日情绪指标脱离恐慌区间回到悲观区间,我们在 18 日发布 《斜率放缓,空间仍在》,指出推动一季度市场反弹的核心因素并未发生根本性变化,空间判断也不变,但由于情绪指标改善和空头回补接近尾声,我们认为市场已经到右侧收获期,对上涨斜率的期待可以适度降低。16 日到 26 日股市也基本在盘整状态。

上周末,我们发布 《科技与周期 「耗材」 有望引领港股回升》,一些短期的逆风正在逐渐缓解,依然看好一季度的总体空间。

港股从 12 月低点以来的反弹呈现出相对健康且均衡的 「慢牛」 形态

这一轮行情的修复呈现出以下几个特点:

盈利上修和风险溢价改善共同贡献了市场的上涨。2025 年 12 月中旬至今,恒生指数上涨 10.3%,其中盈利预期贡献 4.5%、风险溢价贡献 6.7%、无风险利率贡献-1.3%。相较于 2025 年风险溢价主导指数上涨的行情,本轮行情盈利预期的贡献显著提升,上涨也相对更加健康。

领涨行业以老经济为主,新经济中盈利稳健的优质个股也有不俗表现。具体行业上,12 月 17 日至今有色金属(28%)、机械 (17%)、石油石化 (16%)、商贸零售 (16%) 涨幅靠前,通信 (-6%)、纺织服饰 (-3%)、家电 (-1%)、消费者服务 (-0.4%) 板块表现相对偏弱。个股上,除周期方向如中广核矿业(74%)、南山铝业国际 (71%) 等外,科技硬件、互联网等方向中也涌现一些表现优异的个股,如华虹半导体(85%)、哔哩哔哩-W(48%) 等。

外资和南向共振流入,但外资斜率明显更高:1) 外资方面,EPFR 口径下主动外资已连续两次正流入,系 24 年 9 月以来首次,被动外资流入港股速度同样维持高位,近两周单周分别流入 26.6、17.1 亿美元;2) 南向流入在稳步改善,行业上偏好价值风格,如耐用消费品、传媒等。拆分看,本轮反弹南向增量资金以被动资金为主,ETF 资金增量占总增量约 56%,存量占比更大的主动资金不是主力,但由于 4Q25 主动公募仓位已经下降到 23%,相对收益型资金的抛压有一定减少。

港股今日的大幅上涨,或归因于流动性宽松交易延续、衍生品放大波动等。近期美元指数大幅走弱创四年新低总体利好港股,且恒生指数期货等衍生品临近最后交易日 (每月倒数第二个交易日),使得多空双方博弈加剧,正逢北京时间 29 日凌晨美联储议息会议和新美联储主席人选预热,市场波动率显著上行。今天大幅上涨或有一部分技术性因素。

季度维度空间仍在,年度维度淡化斜率,以投资而非投机心态看待港股机会

短期季度维度,市场空间的三个驱动因素:流动性环境改善、资金面共振和盈利预期修正依然没有变。此外今天的大幅反弹还有一个重要意义,部分投资者会重新关注港股机会,尤其是在未来一段时间国内股权资产都应处在更加理性更注重基本面的环境下。我们依然看好一季度港股的表现,期待后续南向资金与当前外资等共振。

年度维度,如我们在港股年度展望 《三大均衡育新机》(2025/11/3) 中指出,市场驱动因素或从估值切换到盈利,从南向切换到内外资共振,更均衡的驱动因素会带来更均衡的行业配置结构。从市场斜率上看,2026 年也可能有一个基本面支撑更扎实的环境。年度空间大小和风格的切换关键锚点在 AI 新进展、当前边际改善的地产数据和价格数据的持续性,重要观察时点在春节后及 3 月左右。

短期关注 AI 链、特色消费与创新药优质龙头,中期超配资源品、保险和香港本地股

短期视角,建议关注两类机会:1) 内外龙头财报均指向产业链景气继续上行,内外产业端应用均有积极进展的 AI 链。格局更清晰、受益确定性更强的半导体代工等环节持续性或更占优,软件应用在爆款催化下的弹性更大。2) 前期回调幅度较大但预期基本面边际改善或仍处于上行周期、且受假期催化的特色消费、创新药等,自下而上筛选绩优龙头,业绩期前后也可博弈空头回补交易。

中期视角,建议超配三个方向:1) 供给强约束、需求有驱动的铜、铝。新增建议关注油气,尤其是其中 AH 溢价处于高位的个股;2) 受益于积极的中国权益资产β以及居民存款搬家趋势的非银,尤其是保险;3) 受益于香港经济活跃度上升、再通胀,且具有一定股息吸引力的香港本地金融股。

风险提示:海外地缘局势波动,美元指数波动率再度放大。

(文章来源:中国证券报·中证金牛座)

(原标题:华泰证券:春节到 3 月可能是港股年度风格是否切换的关键时点)

(责任编辑:13)