【文章来源:天天财富】

2026 年以来,债券型基金发行整体遇冷,规模同比显著下滑,其中新发纯债基金只有寥寥数只。与之形成鲜明对比的是,「固收+」 基金延续了 2025 年强势崛起的态势,在新发债基中占据主导地位。业内人士认为,未来居民与机构的配置需求将持续为 「固收+」 基金发展提供支撑,其在稳健理财领域的地位有望进一步巩固,但与此同时,行业也将面临债市收益承压、产品竞争加剧等多重挑战。

今年以来,债券市场迎来一波小幅反弹,10 年期国债收益率从年初的 1.9% 附近逐步回落,截至 2 月 12 日已降至 1.8% 以下。但是债市此番回暖并未有效带动债券型基金发行端的改善。

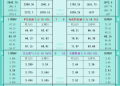

Choice 数据显示,以基金成立日为统计口径,截至 2 月 12 日,今年以来债券型基金发行数量 26 只 (不同份额合并计算),发行规模合计 315.56 亿元,较去年同期降低 32.83%。其中,今年 1 月债券型基金发行 13 只,规模 152.64 亿元,同比和环比分别下降 67.51% 和 72.62%,在当月公募新发基金总规模中占比仅为 12.7%,这一比例创 2022 年 1 月以来新低。

从今年以来已发行的具体产品来看,在 26 只债券型基金中,纯债基金仅 3 只,分别为鹏安安泰利率债、海富通瑞颐 30 天滚动持有债券和海富通瑞泽 90 天持有债券发起,发行规模分别为 60 亿元、2.19 亿元和 1100 万元。此外,还有一只被动指数型债券基金。

除上述四只产品外,其余产品均为混合债券型一级基金和混合债券型二级基金,即 「固收+」 基金,发行总规模 213.26 亿元,在所有新发债基中占比超三分之二。易方达悦恒稳健债券、南方惠益稳健添利债券、中欧稳健添悦债券、西部利得汇和债券的发行规模都在 20 亿元以上。

「固收+」 基金在 2025 年迎来转折并强势崛起。据 Choice 数据统计,2024 年末全市场 「固收+」 基金总规模约 1.66 万亿元,较前一年有所降低。2025 年,「固收+」 基金规模迅速扩张,截至当年末总规模达 2.72 万亿元,全年增长了 1.06 万亿元,增幅近 64%。

对于 「固收+」 市场,财通基金固收投资部基金经理匡衡观察到两个趋势。他告诉上海证券报记者:在居民端,以定期存款为代表的居民可配资产收益率大幅下行,叠加居民的投资意愿有所回暖,以及新质生产力的推动,居民对含权资产的配置需求持续提升;在机构端,同样具备支撑,尽管近年来机构含权资产投资规模与占比双升,但仍处历史偏低水平,长期成长空间广阔。

「从公募基金数据来看,一级债基、二级债基等含权产品的规模增长显著,但相对纯债基金的占比仍有较大提升空间,『固收+』 在绝对规模和相对比例上均具备可观的发展前景。」 匡恒说。

华南某公募渠道人士对上海证券报记者表示,「固收+」 基金中长期发展前景向好,但或将从爆发式增长转向稳健增长。大量稳健型资金仍将持续流入,险资、养老金等机构也会继续将其作为收益增强底仓,其在稳健理财领域的地位将持续稳固。

「不过 『固收+』 的发展也面临挑战,债市收益率处于低位、权益波动加大导致超额收益获取难度上升,产品同质化带来的竞争加剧也会推动行业分化,头部机构优势将更加明显。」 该人士称,未来策略精细化、产品差异化及回撤控制能力,将成为管理 「固收+」 基金的核心竞争力。

(文章来源:上海证券报)

(原标题:纯债基金发行降至冰点 「固收+」 稳居主力地位)

(责任编辑:126)

【文章来源:天天财富】

2026 年以来,债券型基金发行整体遇冷,规模同比显著下滑,其中新发纯债基金只有寥寥数只。与之形成鲜明对比的是,「固收+」 基金延续了 2025 年强势崛起的态势,在新发债基中占据主导地位。业内人士认为,未来居民与机构的配置需求将持续为 「固收+」 基金发展提供支撑,其在稳健理财领域的地位有望进一步巩固,但与此同时,行业也将面临债市收益承压、产品竞争加剧等多重挑战。

今年以来,债券市场迎来一波小幅反弹,10 年期国债收益率从年初的 1.9% 附近逐步回落,截至 2 月 12 日已降至 1.8% 以下。但是债市此番回暖并未有效带动债券型基金发行端的改善。

Choice 数据显示,以基金成立日为统计口径,截至 2 月 12 日,今年以来债券型基金发行数量 26 只 (不同份额合并计算),发行规模合计 315.56 亿元,较去年同期降低 32.83%。其中,今年 1 月债券型基金发行 13 只,规模 152.64 亿元,同比和环比分别下降 67.51% 和 72.62%,在当月公募新发基金总规模中占比仅为 12.7%,这一比例创 2022 年 1 月以来新低。

从今年以来已发行的具体产品来看,在 26 只债券型基金中,纯债基金仅 3 只,分别为鹏安安泰利率债、海富通瑞颐 30 天滚动持有债券和海富通瑞泽 90 天持有债券发起,发行规模分别为 60 亿元、2.19 亿元和 1100 万元。此外,还有一只被动指数型债券基金。

除上述四只产品外,其余产品均为混合债券型一级基金和混合债券型二级基金,即 「固收+」 基金,发行总规模 213.26 亿元,在所有新发债基中占比超三分之二。易方达悦恒稳健债券、南方惠益稳健添利债券、中欧稳健添悦债券、西部利得汇和债券的发行规模都在 20 亿元以上。

「固收+」 基金在 2025 年迎来转折并强势崛起。据 Choice 数据统计,2024 年末全市场 「固收+」 基金总规模约 1.66 万亿元,较前一年有所降低。2025 年,「固收+」 基金规模迅速扩张,截至当年末总规模达 2.72 万亿元,全年增长了 1.06 万亿元,增幅近 64%。

对于 「固收+」 市场,财通基金固收投资部基金经理匡衡观察到两个趋势。他告诉上海证券报记者:在居民端,以定期存款为代表的居民可配资产收益率大幅下行,叠加居民的投资意愿有所回暖,以及新质生产力的推动,居民对含权资产的配置需求持续提升;在机构端,同样具备支撑,尽管近年来机构含权资产投资规模与占比双升,但仍处历史偏低水平,长期成长空间广阔。

「从公募基金数据来看,一级债基、二级债基等含权产品的规模增长显著,但相对纯债基金的占比仍有较大提升空间,『固收+』 在绝对规模和相对比例上均具备可观的发展前景。」 匡恒说。

华南某公募渠道人士对上海证券报记者表示,「固收+」 基金中长期发展前景向好,但或将从爆发式增长转向稳健增长。大量稳健型资金仍将持续流入,险资、养老金等机构也会继续将其作为收益增强底仓,其在稳健理财领域的地位将持续稳固。

「不过 『固收+』 的发展也面临挑战,债市收益率处于低位、权益波动加大导致超额收益获取难度上升,产品同质化带来的竞争加剧也会推动行业分化,头部机构优势将更加明显。」 该人士称,未来策略精细化、产品差异化及回撤控制能力,将成为管理 「固收+」 基金的核心竞争力。

(文章来源:上海证券报)

(原标题:纯债基金发行降至冰点 「固收+」 稳居主力地位)

(责任编辑:126)

【文章来源:天天财富】

2026 年以来,债券型基金发行整体遇冷,规模同比显著下滑,其中新发纯债基金只有寥寥数只。与之形成鲜明对比的是,「固收+」 基金延续了 2025 年强势崛起的态势,在新发债基中占据主导地位。业内人士认为,未来居民与机构的配置需求将持续为 「固收+」 基金发展提供支撑,其在稳健理财领域的地位有望进一步巩固,但与此同时,行业也将面临债市收益承压、产品竞争加剧等多重挑战。

今年以来,债券市场迎来一波小幅反弹,10 年期国债收益率从年初的 1.9% 附近逐步回落,截至 2 月 12 日已降至 1.8% 以下。但是债市此番回暖并未有效带动债券型基金发行端的改善。

Choice 数据显示,以基金成立日为统计口径,截至 2 月 12 日,今年以来债券型基金发行数量 26 只 (不同份额合并计算),发行规模合计 315.56 亿元,较去年同期降低 32.83%。其中,今年 1 月债券型基金发行 13 只,规模 152.64 亿元,同比和环比分别下降 67.51% 和 72.62%,在当月公募新发基金总规模中占比仅为 12.7%,这一比例创 2022 年 1 月以来新低。

从今年以来已发行的具体产品来看,在 26 只债券型基金中,纯债基金仅 3 只,分别为鹏安安泰利率债、海富通瑞颐 30 天滚动持有债券和海富通瑞泽 90 天持有债券发起,发行规模分别为 60 亿元、2.19 亿元和 1100 万元。此外,还有一只被动指数型债券基金。

除上述四只产品外,其余产品均为混合债券型一级基金和混合债券型二级基金,即 「固收+」 基金,发行总规模 213.26 亿元,在所有新发债基中占比超三分之二。易方达悦恒稳健债券、南方惠益稳健添利债券、中欧稳健添悦债券、西部利得汇和债券的发行规模都在 20 亿元以上。

「固收+」 基金在 2025 年迎来转折并强势崛起。据 Choice 数据统计,2024 年末全市场 「固收+」 基金总规模约 1.66 万亿元,较前一年有所降低。2025 年,「固收+」 基金规模迅速扩张,截至当年末总规模达 2.72 万亿元,全年增长了 1.06 万亿元,增幅近 64%。

对于 「固收+」 市场,财通基金固收投资部基金经理匡衡观察到两个趋势。他告诉上海证券报记者:在居民端,以定期存款为代表的居民可配资产收益率大幅下行,叠加居民的投资意愿有所回暖,以及新质生产力的推动,居民对含权资产的配置需求持续提升;在机构端,同样具备支撑,尽管近年来机构含权资产投资规模与占比双升,但仍处历史偏低水平,长期成长空间广阔。

「从公募基金数据来看,一级债基、二级债基等含权产品的规模增长显著,但相对纯债基金的占比仍有较大提升空间,『固收+』 在绝对规模和相对比例上均具备可观的发展前景。」 匡恒说。

华南某公募渠道人士对上海证券报记者表示,「固收+」 基金中长期发展前景向好,但或将从爆发式增长转向稳健增长。大量稳健型资金仍将持续流入,险资、养老金等机构也会继续将其作为收益增强底仓,其在稳健理财领域的地位将持续稳固。

「不过 『固收+』 的发展也面临挑战,债市收益率处于低位、权益波动加大导致超额收益获取难度上升,产品同质化带来的竞争加剧也会推动行业分化,头部机构优势将更加明显。」 该人士称,未来策略精细化、产品差异化及回撤控制能力,将成为管理 「固收+」 基金的核心竞争力。

(文章来源:上海证券报)

(原标题:纯债基金发行降至冰点 「固收+」 稳居主力地位)

(责任编辑:126)

【文章来源:天天财富】

2026 年以来,债券型基金发行整体遇冷,规模同比显著下滑,其中新发纯债基金只有寥寥数只。与之形成鲜明对比的是,「固收+」 基金延续了 2025 年强势崛起的态势,在新发债基中占据主导地位。业内人士认为,未来居民与机构的配置需求将持续为 「固收+」 基金发展提供支撑,其在稳健理财领域的地位有望进一步巩固,但与此同时,行业也将面临债市收益承压、产品竞争加剧等多重挑战。

今年以来,债券市场迎来一波小幅反弹,10 年期国债收益率从年初的 1.9% 附近逐步回落,截至 2 月 12 日已降至 1.8% 以下。但是债市此番回暖并未有效带动债券型基金发行端的改善。

Choice 数据显示,以基金成立日为统计口径,截至 2 月 12 日,今年以来债券型基金发行数量 26 只 (不同份额合并计算),发行规模合计 315.56 亿元,较去年同期降低 32.83%。其中,今年 1 月债券型基金发行 13 只,规模 152.64 亿元,同比和环比分别下降 67.51% 和 72.62%,在当月公募新发基金总规模中占比仅为 12.7%,这一比例创 2022 年 1 月以来新低。

从今年以来已发行的具体产品来看,在 26 只债券型基金中,纯债基金仅 3 只,分别为鹏安安泰利率债、海富通瑞颐 30 天滚动持有债券和海富通瑞泽 90 天持有债券发起,发行规模分别为 60 亿元、2.19 亿元和 1100 万元。此外,还有一只被动指数型债券基金。

除上述四只产品外,其余产品均为混合债券型一级基金和混合债券型二级基金,即 「固收+」 基金,发行总规模 213.26 亿元,在所有新发债基中占比超三分之二。易方达悦恒稳健债券、南方惠益稳健添利债券、中欧稳健添悦债券、西部利得汇和债券的发行规模都在 20 亿元以上。

「固收+」 基金在 2025 年迎来转折并强势崛起。据 Choice 数据统计,2024 年末全市场 「固收+」 基金总规模约 1.66 万亿元,较前一年有所降低。2025 年,「固收+」 基金规模迅速扩张,截至当年末总规模达 2.72 万亿元,全年增长了 1.06 万亿元,增幅近 64%。

对于 「固收+」 市场,财通基金固收投资部基金经理匡衡观察到两个趋势。他告诉上海证券报记者:在居民端,以定期存款为代表的居民可配资产收益率大幅下行,叠加居民的投资意愿有所回暖,以及新质生产力的推动,居民对含权资产的配置需求持续提升;在机构端,同样具备支撑,尽管近年来机构含权资产投资规模与占比双升,但仍处历史偏低水平,长期成长空间广阔。

「从公募基金数据来看,一级债基、二级债基等含权产品的规模增长显著,但相对纯债基金的占比仍有较大提升空间,『固收+』 在绝对规模和相对比例上均具备可观的发展前景。」 匡恒说。

华南某公募渠道人士对上海证券报记者表示,「固收+」 基金中长期发展前景向好,但或将从爆发式增长转向稳健增长。大量稳健型资金仍将持续流入,险资、养老金等机构也会继续将其作为收益增强底仓,其在稳健理财领域的地位将持续稳固。

「不过 『固收+』 的发展也面临挑战,债市收益率处于低位、权益波动加大导致超额收益获取难度上升,产品同质化带来的竞争加剧也会推动行业分化,头部机构优势将更加明显。」 该人士称,未来策略精细化、产品差异化及回撤控制能力,将成为管理 「固收+」 基金的核心竞争力。

(文章来源:上海证券报)

(原标题:纯债基金发行降至冰点 「固收+」 稳居主力地位)

(责任编辑:126)