【文章来源:天天财富】

2 月 13 日,鹏华基金发布公告称,旗下鹏华丰盛债券基金经理发生变更,闫思倩新任基金经理,与刘方正共同管理。闫思倩此前在管基金 6 只,全部为权益类产品,本次新任债基经理,是其此前管理产品中不曾有过的类型。

春节前夕,公募基金经理依然变动频繁,同一天,朱雀基金、工银瑞信基金也发布了旗下基金经理变动的公告,其中,郭涛、欧阳凯均已卸任所有在管产品。另外,中国基金业协会也在更新最新的备案机构名单,新备案的私募证券基金公司中,不少高管来自公募行业,如原鑫元基金的孙易、国海富兰克林基金的李亭等,均在近期协会披露的新备案私募机构高管名单当中。

闫思倩新任债基经理,多位绩优权益经理赋能 「固收+」

2 月 13 日,鹏华基金发布公告称,旗下知名基金经理闫思倩将新增管理一只基金,与此前不同的是,这一次是债券型基金。

根据公告,闫思倩于 2 月 13 日正式担任鹏华丰盛债券的基金经理,与刘方正共同管理。凭借鹏华碳中和主题混合及鹏华新能源汽车混合在 2024 年下半年至 2025 年上半年的出色表现,闫思倩在科技投资领域崭露头角。

不过,此前她一直深耕权益投资,现任鹏华基金董事总经理 (MD)、权益投资三部总经理、投资总监、基金经理。此次新任鹏华丰盛债券的基金经理,在她的在管产品类型中尚属首次。

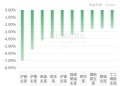

闫思倩管理基金情况统计 (截至 2026 年 2 月 12 日数据来源:Wind)

前不久,鹏华信用增利也公布了新的基金经理组合人选,由权益基金经理王云鹏与方昶共同管理。王云鹏也是近期业绩较为出色的权益类基金经理之一,而类似的绩优权益基金经理赋能 「固收+」 的做法不断被业内所探索。

此前,永赢稳健增强在高楠加入管理之后,基金规模开始陆续增加,截至 2025 年第四季度末,规模已达到 497.03 亿元。此外,还有多家基金公司的 「固收+」 产品因引入权益绩优经理而得到规模和业绩的双双提升。

2 月 13 日,有公募界人士在同 《每日经济新闻》 记者交流时表示,类似的 「股债联合」 模式会越来越多,目的就是让绩优权益辐射更广。不同于简单的权益与固收基金经理联合,许多公司都在探索让绩优的权益基金经理加入 「固收+」 产品的管理序列。

可见,公募产品 「工具化」 属性的打造远不止权益产品,「固收+」 基金也在积极探索,希望通过更加聚焦化的投资增厚组合收益。原因也在于现阶段债市收益表现不佳,传统的纯债及高息红利资产配置思路难以满足市场的投资需求。

当然,类似的规模效应也有弊端,例如在应对市场风格切换时,原有的权益重仓赛道也会面临调整的风险,基金净值难免会遭遇回撤。对此,前述受访者表示,目前还属于探索阶段,未来权益端对 「固收+」 的赋能或不局限于某一类行业的押注,而要增加大类资产配置的广度。

春节前公募基金经理变动频繁

春节前夕,公募基金的经理调整仍在进行,有的基金经理现已卸任在管的所有产品,而从中国基金业协会公布的新备案私募机构来看,也有不少前公募人士转战私募行业。

2 月 13 日,朱雀基金发布公告称,郭涛已离任朱雀企业优选基金经理职务,他名下已没有其他在管基金;2 月 13 日,工银瑞信基金公告称,欧阳凯离任工银双利债券基金经理职务,同样也没有其他在管基金。

2 月 9 日,天弘基金公告称,掌管多只 「固收+」 产品的基金经理姜晓丽因个人原因卸任所管基金。此外,华安基金蒋璆、兴证全球基金董理也在近期卸任了旗下在管的所有基金产品。

2026 年以来,公募基金经理的变动依然频繁,卸任在管产品或离职的案例不少。Wind 统计显示,截至 2 月 13 日,2025 年以来离职的基金经理人数接近 500 人,其中包含多位知名基金经理。

去向方面,私募行业备受关注。从近日中国基金业协会公布的最新私募备案机构名单来看,不少私募证券基金公司的高管来自公募行业。如原鑫元基金的孙易、国海富兰克林基金的李亭等,均在近期协会披露的新备案私募机构高管名单当中。

有分析指出,年初市场脉络逐渐清晰,机构基于年度战略布局需要,着手调整产品管理人配置;此外,部分基金经理因职务变动、职业发展考量等因素选择离任,使得变更案例在年初阶段集中涌现,此乃行业常态性人才流动所致。

行业生态的深刻变迁、私募机构的主动挖猎,以及业内从 「个人明星化」 向 「团队平台化」 演进的核心转型,多重因素交织推动了公募人才加速流动。对于投资者而言,选购基金时宜更多着眼于公司整体投研能力的稳健性、团队专业水准及长期回报能力,避免过度依赖对个别基金经理的评判。

(文章来源:每日经济新闻)

(原标题:鹏华闫思倩新任债基经理,绩优权益赋能 「固收+」 成趋势)

(责任编辑:70)

【文章来源:天天财富】

2 月 13 日,鹏华基金发布公告称,旗下鹏华丰盛债券基金经理发生变更,闫思倩新任基金经理,与刘方正共同管理。闫思倩此前在管基金 6 只,全部为权益类产品,本次新任债基经理,是其此前管理产品中不曾有过的类型。

春节前夕,公募基金经理依然变动频繁,同一天,朱雀基金、工银瑞信基金也发布了旗下基金经理变动的公告,其中,郭涛、欧阳凯均已卸任所有在管产品。另外,中国基金业协会也在更新最新的备案机构名单,新备案的私募证券基金公司中,不少高管来自公募行业,如原鑫元基金的孙易、国海富兰克林基金的李亭等,均在近期协会披露的新备案私募机构高管名单当中。

闫思倩新任债基经理,多位绩优权益经理赋能 「固收+」

2 月 13 日,鹏华基金发布公告称,旗下知名基金经理闫思倩将新增管理一只基金,与此前不同的是,这一次是债券型基金。

根据公告,闫思倩于 2 月 13 日正式担任鹏华丰盛债券的基金经理,与刘方正共同管理。凭借鹏华碳中和主题混合及鹏华新能源汽车混合在 2024 年下半年至 2025 年上半年的出色表现,闫思倩在科技投资领域崭露头角。

不过,此前她一直深耕权益投资,现任鹏华基金董事总经理 (MD)、权益投资三部总经理、投资总监、基金经理。此次新任鹏华丰盛债券的基金经理,在她的在管产品类型中尚属首次。

闫思倩管理基金情况统计 (截至 2026 年 2 月 12 日数据来源:Wind)

前不久,鹏华信用增利也公布了新的基金经理组合人选,由权益基金经理王云鹏与方昶共同管理。王云鹏也是近期业绩较为出色的权益类基金经理之一,而类似的绩优权益基金经理赋能 「固收+」 的做法不断被业内所探索。

此前,永赢稳健增强在高楠加入管理之后,基金规模开始陆续增加,截至 2025 年第四季度末,规模已达到 497.03 亿元。此外,还有多家基金公司的 「固收+」 产品因引入权益绩优经理而得到规模和业绩的双双提升。

2 月 13 日,有公募界人士在同 《每日经济新闻》 记者交流时表示,类似的 「股债联合」 模式会越来越多,目的就是让绩优权益辐射更广。不同于简单的权益与固收基金经理联合,许多公司都在探索让绩优的权益基金经理加入 「固收+」 产品的管理序列。

可见,公募产品 「工具化」 属性的打造远不止权益产品,「固收+」 基金也在积极探索,希望通过更加聚焦化的投资增厚组合收益。原因也在于现阶段债市收益表现不佳,传统的纯债及高息红利资产配置思路难以满足市场的投资需求。

当然,类似的规模效应也有弊端,例如在应对市场风格切换时,原有的权益重仓赛道也会面临调整的风险,基金净值难免会遭遇回撤。对此,前述受访者表示,目前还属于探索阶段,未来权益端对 「固收+」 的赋能或不局限于某一类行业的押注,而要增加大类资产配置的广度。

春节前公募基金经理变动频繁

春节前夕,公募基金的经理调整仍在进行,有的基金经理现已卸任在管的所有产品,而从中国基金业协会公布的新备案私募机构来看,也有不少前公募人士转战私募行业。

2 月 13 日,朱雀基金发布公告称,郭涛已离任朱雀企业优选基金经理职务,他名下已没有其他在管基金;2 月 13 日,工银瑞信基金公告称,欧阳凯离任工银双利债券基金经理职务,同样也没有其他在管基金。

2 月 9 日,天弘基金公告称,掌管多只 「固收+」 产品的基金经理姜晓丽因个人原因卸任所管基金。此外,华安基金蒋璆、兴证全球基金董理也在近期卸任了旗下在管的所有基金产品。

2026 年以来,公募基金经理的变动依然频繁,卸任在管产品或离职的案例不少。Wind 统计显示,截至 2 月 13 日,2025 年以来离职的基金经理人数接近 500 人,其中包含多位知名基金经理。

去向方面,私募行业备受关注。从近日中国基金业协会公布的最新私募备案机构名单来看,不少私募证券基金公司的高管来自公募行业。如原鑫元基金的孙易、国海富兰克林基金的李亭等,均在近期协会披露的新备案私募机构高管名单当中。

有分析指出,年初市场脉络逐渐清晰,机构基于年度战略布局需要,着手调整产品管理人配置;此外,部分基金经理因职务变动、职业发展考量等因素选择离任,使得变更案例在年初阶段集中涌现,此乃行业常态性人才流动所致。

行业生态的深刻变迁、私募机构的主动挖猎,以及业内从 「个人明星化」 向 「团队平台化」 演进的核心转型,多重因素交织推动了公募人才加速流动。对于投资者而言,选购基金时宜更多着眼于公司整体投研能力的稳健性、团队专业水准及长期回报能力,避免过度依赖对个别基金经理的评判。

(文章来源:每日经济新闻)

(原标题:鹏华闫思倩新任债基经理,绩优权益赋能 「固收+」 成趋势)

(责任编辑:70)

【文章来源:天天财富】

2 月 13 日,鹏华基金发布公告称,旗下鹏华丰盛债券基金经理发生变更,闫思倩新任基金经理,与刘方正共同管理。闫思倩此前在管基金 6 只,全部为权益类产品,本次新任债基经理,是其此前管理产品中不曾有过的类型。

春节前夕,公募基金经理依然变动频繁,同一天,朱雀基金、工银瑞信基金也发布了旗下基金经理变动的公告,其中,郭涛、欧阳凯均已卸任所有在管产品。另外,中国基金业协会也在更新最新的备案机构名单,新备案的私募证券基金公司中,不少高管来自公募行业,如原鑫元基金的孙易、国海富兰克林基金的李亭等,均在近期协会披露的新备案私募机构高管名单当中。

闫思倩新任债基经理,多位绩优权益经理赋能 「固收+」

2 月 13 日,鹏华基金发布公告称,旗下知名基金经理闫思倩将新增管理一只基金,与此前不同的是,这一次是债券型基金。

根据公告,闫思倩于 2 月 13 日正式担任鹏华丰盛债券的基金经理,与刘方正共同管理。凭借鹏华碳中和主题混合及鹏华新能源汽车混合在 2024 年下半年至 2025 年上半年的出色表现,闫思倩在科技投资领域崭露头角。

不过,此前她一直深耕权益投资,现任鹏华基金董事总经理 (MD)、权益投资三部总经理、投资总监、基金经理。此次新任鹏华丰盛债券的基金经理,在她的在管产品类型中尚属首次。

闫思倩管理基金情况统计 (截至 2026 年 2 月 12 日数据来源:Wind)

前不久,鹏华信用增利也公布了新的基金经理组合人选,由权益基金经理王云鹏与方昶共同管理。王云鹏也是近期业绩较为出色的权益类基金经理之一,而类似的绩优权益基金经理赋能 「固收+」 的做法不断被业内所探索。

此前,永赢稳健增强在高楠加入管理之后,基金规模开始陆续增加,截至 2025 年第四季度末,规模已达到 497.03 亿元。此外,还有多家基金公司的 「固收+」 产品因引入权益绩优经理而得到规模和业绩的双双提升。

2 月 13 日,有公募界人士在同 《每日经济新闻》 记者交流时表示,类似的 「股债联合」 模式会越来越多,目的就是让绩优权益辐射更广。不同于简单的权益与固收基金经理联合,许多公司都在探索让绩优的权益基金经理加入 「固收+」 产品的管理序列。

可见,公募产品 「工具化」 属性的打造远不止权益产品,「固收+」 基金也在积极探索,希望通过更加聚焦化的投资增厚组合收益。原因也在于现阶段债市收益表现不佳,传统的纯债及高息红利资产配置思路难以满足市场的投资需求。

当然,类似的规模效应也有弊端,例如在应对市场风格切换时,原有的权益重仓赛道也会面临调整的风险,基金净值难免会遭遇回撤。对此,前述受访者表示,目前还属于探索阶段,未来权益端对 「固收+」 的赋能或不局限于某一类行业的押注,而要增加大类资产配置的广度。

春节前公募基金经理变动频繁

春节前夕,公募基金的经理调整仍在进行,有的基金经理现已卸任在管的所有产品,而从中国基金业协会公布的新备案私募机构来看,也有不少前公募人士转战私募行业。

2 月 13 日,朱雀基金发布公告称,郭涛已离任朱雀企业优选基金经理职务,他名下已没有其他在管基金;2 月 13 日,工银瑞信基金公告称,欧阳凯离任工银双利债券基金经理职务,同样也没有其他在管基金。

2 月 9 日,天弘基金公告称,掌管多只 「固收+」 产品的基金经理姜晓丽因个人原因卸任所管基金。此外,华安基金蒋璆、兴证全球基金董理也在近期卸任了旗下在管的所有基金产品。

2026 年以来,公募基金经理的变动依然频繁,卸任在管产品或离职的案例不少。Wind 统计显示,截至 2 月 13 日,2025 年以来离职的基金经理人数接近 500 人,其中包含多位知名基金经理。

去向方面,私募行业备受关注。从近日中国基金业协会公布的最新私募备案机构名单来看,不少私募证券基金公司的高管来自公募行业。如原鑫元基金的孙易、国海富兰克林基金的李亭等,均在近期协会披露的新备案私募机构高管名单当中。

有分析指出,年初市场脉络逐渐清晰,机构基于年度战略布局需要,着手调整产品管理人配置;此外,部分基金经理因职务变动、职业发展考量等因素选择离任,使得变更案例在年初阶段集中涌现,此乃行业常态性人才流动所致。

行业生态的深刻变迁、私募机构的主动挖猎,以及业内从 「个人明星化」 向 「团队平台化」 演进的核心转型,多重因素交织推动了公募人才加速流动。对于投资者而言,选购基金时宜更多着眼于公司整体投研能力的稳健性、团队专业水准及长期回报能力,避免过度依赖对个别基金经理的评判。

(文章来源:每日经济新闻)

(原标题:鹏华闫思倩新任债基经理,绩优权益赋能 「固收+」 成趋势)

(责任编辑:70)

【文章来源:天天财富】

2 月 13 日,鹏华基金发布公告称,旗下鹏华丰盛债券基金经理发生变更,闫思倩新任基金经理,与刘方正共同管理。闫思倩此前在管基金 6 只,全部为权益类产品,本次新任债基经理,是其此前管理产品中不曾有过的类型。

春节前夕,公募基金经理依然变动频繁,同一天,朱雀基金、工银瑞信基金也发布了旗下基金经理变动的公告,其中,郭涛、欧阳凯均已卸任所有在管产品。另外,中国基金业协会也在更新最新的备案机构名单,新备案的私募证券基金公司中,不少高管来自公募行业,如原鑫元基金的孙易、国海富兰克林基金的李亭等,均在近期协会披露的新备案私募机构高管名单当中。

闫思倩新任债基经理,多位绩优权益经理赋能 「固收+」

2 月 13 日,鹏华基金发布公告称,旗下知名基金经理闫思倩将新增管理一只基金,与此前不同的是,这一次是债券型基金。

根据公告,闫思倩于 2 月 13 日正式担任鹏华丰盛债券的基金经理,与刘方正共同管理。凭借鹏华碳中和主题混合及鹏华新能源汽车混合在 2024 年下半年至 2025 年上半年的出色表现,闫思倩在科技投资领域崭露头角。

不过,此前她一直深耕权益投资,现任鹏华基金董事总经理 (MD)、权益投资三部总经理、投资总监、基金经理。此次新任鹏华丰盛债券的基金经理,在她的在管产品类型中尚属首次。

闫思倩管理基金情况统计 (截至 2026 年 2 月 12 日数据来源:Wind)

前不久,鹏华信用增利也公布了新的基金经理组合人选,由权益基金经理王云鹏与方昶共同管理。王云鹏也是近期业绩较为出色的权益类基金经理之一,而类似的绩优权益基金经理赋能 「固收+」 的做法不断被业内所探索。

此前,永赢稳健增强在高楠加入管理之后,基金规模开始陆续增加,截至 2025 年第四季度末,规模已达到 497.03 亿元。此外,还有多家基金公司的 「固收+」 产品因引入权益绩优经理而得到规模和业绩的双双提升。

2 月 13 日,有公募界人士在同 《每日经济新闻》 记者交流时表示,类似的 「股债联合」 模式会越来越多,目的就是让绩优权益辐射更广。不同于简单的权益与固收基金经理联合,许多公司都在探索让绩优的权益基金经理加入 「固收+」 产品的管理序列。

可见,公募产品 「工具化」 属性的打造远不止权益产品,「固收+」 基金也在积极探索,希望通过更加聚焦化的投资增厚组合收益。原因也在于现阶段债市收益表现不佳,传统的纯债及高息红利资产配置思路难以满足市场的投资需求。

当然,类似的规模效应也有弊端,例如在应对市场风格切换时,原有的权益重仓赛道也会面临调整的风险,基金净值难免会遭遇回撤。对此,前述受访者表示,目前还属于探索阶段,未来权益端对 「固收+」 的赋能或不局限于某一类行业的押注,而要增加大类资产配置的广度。

春节前公募基金经理变动频繁

春节前夕,公募基金的经理调整仍在进行,有的基金经理现已卸任在管的所有产品,而从中国基金业协会公布的新备案私募机构来看,也有不少前公募人士转战私募行业。

2 月 13 日,朱雀基金发布公告称,郭涛已离任朱雀企业优选基金经理职务,他名下已没有其他在管基金;2 月 13 日,工银瑞信基金公告称,欧阳凯离任工银双利债券基金经理职务,同样也没有其他在管基金。

2 月 9 日,天弘基金公告称,掌管多只 「固收+」 产品的基金经理姜晓丽因个人原因卸任所管基金。此外,华安基金蒋璆、兴证全球基金董理也在近期卸任了旗下在管的所有基金产品。

2026 年以来,公募基金经理的变动依然频繁,卸任在管产品或离职的案例不少。Wind 统计显示,截至 2 月 13 日,2025 年以来离职的基金经理人数接近 500 人,其中包含多位知名基金经理。

去向方面,私募行业备受关注。从近日中国基金业协会公布的最新私募备案机构名单来看,不少私募证券基金公司的高管来自公募行业。如原鑫元基金的孙易、国海富兰克林基金的李亭等,均在近期协会披露的新备案私募机构高管名单当中。

有分析指出,年初市场脉络逐渐清晰,机构基于年度战略布局需要,着手调整产品管理人配置;此外,部分基金经理因职务变动、职业发展考量等因素选择离任,使得变更案例在年初阶段集中涌现,此乃行业常态性人才流动所致。

行业生态的深刻变迁、私募机构的主动挖猎,以及业内从 「个人明星化」 向 「团队平台化」 演进的核心转型,多重因素交织推动了公募人才加速流动。对于投资者而言,选购基金时宜更多着眼于公司整体投研能力的稳健性、团队专业水准及长期回报能力,避免过度依赖对个别基金经理的评判。

(文章来源:每日经济新闻)

(原标题:鹏华闫思倩新任债基经理,绩优权益赋能 「固收+」 成趋势)

(责任编辑:70)