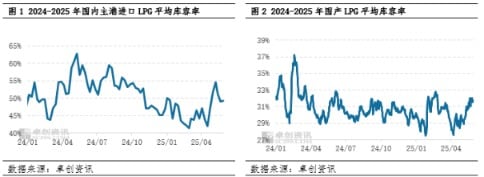

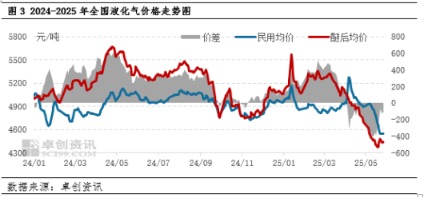

5 月国内炼厂与港口库容率均呈现走高特征,受多重驱动因素扰动,库存变动对液化气价格走势影响明显。6 月份来看,受工业端需求改善预期支撑,液化气整体走势存一定向好预期,但季节性燃烧需求淡季及进口气成本下降将抑制民用气走势,工民价差有望收窄。

供需双降液化气气库容率升高

5 月国内液化气因部分炼厂检修结束,且自然天数增多,月度总商品量增加,但受自然天数影响,日均商品量有所减少,2025 年 5 月国内液化气商品量预估值为 154.55 万吨,环比增加 0.44%;日均商品量为 49856 吨,环比减少 2.78%。综合影响下,截至 5 月 28 日,LPG 炼厂库容率为 31.78%,较月初升高 2.38 个百分点。

需求角度来看,民用气终端需求持续低迷,下游对后市信心不足,多按需采购为主;汽油市场需求不振,烷基化装置开工负荷率下降制约采购积极性,醚后 C4 走量欠佳。由此来看,5 月液化气市场供需基本面偏弱,炼厂库压难以有效向下游转移,造成库容率升高。

进口气库容率方面,虽然实际到港量环比减少,但受需求疲弱影响,监测数据显示,截至 5 月 22 日当周,国内主港液化气库容率为 49.01%,仍较上期升高 1.68 个百分点。这使得港口液化气出货存在一定压力。

低供支撑醚后较民用走势偏好

受供需失衡影响,5 月国内液化气市场整体下行。其中民用气方面,随着炼厂检修结束及进口资源增加,上游库存压力加大,而终端需求持续疲软,导致价格震荡走低,中下旬跌幅尤为明显。同时,醚后碳四与民用气价格倒挂,部分资源混入民用气销售,进一步压制价格。醚后碳四市场则因节后汽油需求不振,烷基化装置开工率下滑,企业库存高企,价格承压下行。

消息面多空并存业者心态谨慎乐观

消息面来看,谨慎与乐观并存。从 6 月份来看,虽然欧佩克+增产预期较强,但是宏观维稳,加之旺季提振,油价有望偏强为主。但是,沙特阿美公司 6 月 CP 公布,丙、丁烷均较 5 月下调。丙烷为 600 美元/吨,较上月跌 10 美元/吨,丁烷为 570 美元/吨,较上月跌 20 美元/吨。丙烷折合到岸成本预估在 5029 元/吨左右,丁烷折合到岸成本预估在 4475 元/吨左右。油价预计偏强运行,但进口气成本下跌,市场多空博弈为主,业者心态谨慎与乐观并存。

综上所述,预计 6 月国内液化气市场或呈现分化走势:民用气承压下行,醚后碳四谨慎看涨。其中供应端,随着检修炼厂陆续复产,国内液化气供应量将明显回升;需求端则面临夏季消费淡季压制,叠加中美贸易缓和带来的进口成本下降预期,民用气价格或延续跌势,预计月均价 4450 元/吨 (4400-4550 元/吨)。醚后碳四受益于端午假期后汽油需求回暖预期,烷基化装置开工率有望提升,但供应同步增加将制约涨幅,预计均价 4460 元/吨 (4430-4500 元/吨),与民用气价差有望收窄。

(作者:郭卫玲,卓创资讯分析师)

(新华财经)

文章转载自 东方财富