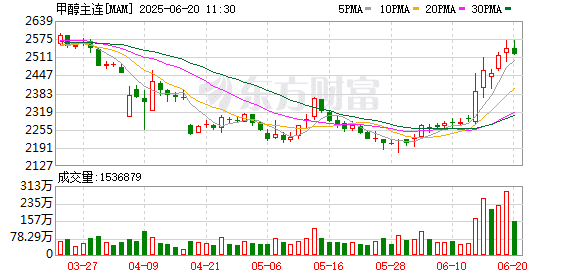

近期,甲醇期货表现强势,主力合约收盘价从 6 月 12 日的 2290 元/吨涨至 6 月 19 日的 2543 元/吨,累计涨幅为 11.05%,整体呈现 「快速冲高、波动较大」 的运行特征。

广发期货分析师苗扬表示,以伊冲突加剧与伊朗能源设施遇袭成为甲醇价格上涨的核心驱动因素。

据苗扬介绍,市场此前对以伊冲突的预判存在偏差:尽管美伊核谈判长期僵持,但此前双方的冲突多为局部冲突,且双方保持克制。而此轮冲突中,双方针对性打击能源设施的行为超出市场预期,例如伊朗多个天然气田遭袭,直接引发市场避险情绪飙升。

「冲突升级对中东能源产业链造成实质性冲击。」 苗扬表示,伊朗国内甲醇、尿素生产装置因天然气供应中断被迫减产,以色列天然气出口量骤降,导致埃及等国家的下游工厂停工,中东甲醇市场供应出现缺口。在他看来,局部风险已蔓延至区域性能源供应链,外围市场的剧烈波动传导至国内,推动甲醇期货价格走强。

「抛开地缘冲突,甲醇基本面变化不大。」 中信建投期货能化高级分析师刘书源介绍,当前甲醇产业链呈现 「高开工率、高利润、低库存」 的特征,地缘冲突主要通过进口量及贸易商情绪来影响市场。因此,甲醇期货本轮涨势的持续性取决于以伊冲突的进展。

对此,苗扬也认为,目前甲醇期货价格上涨的核心驱动因素是地缘政治。从甲醇期权曲面形态来看,市场看多情绪近期明显提升,近端和远端合约隐含波动率上升至 26%。

记者了解到,当前,甲醇市场的焦点集中在两个方面:一方面,伊朗甲醇供应或因以色列袭击而锐减;另一方面,如果霍尔木兹海峡被封锁,甲醇运输将中断。目前,伊朗甲醇装置已出现计划外停车,具体停车规模尚需持续跟踪。

「近期,甲醇期价上涨的主要原因是市场预计伊朗装置停车将导致国内到港量下调。」 光大期货研究团队表示,甲醇期货上涨的持续性取决于装置停车时长,「若停车时间不超过一个月,9 月到港量或恢复正常;若停车时间超过一个月,到港量下滑将持续至秋季。」 此外,伊朗装置冬季常因天然气供应紧张而停车,可能导致下半年国内到港量同比减少,为甲醇价格提供底部支撑。

在苗扬看来,后市需关注三大变量:一是伊朗国内甲醇装置和港口物流恢复进度。若冲突进一步影响装置和物流运行,那么未来华东到港量会显著下降。二是内陆和华东港口套利盘的影响。前期内地货源跟随港口货源上涨,随后套利空间打开,西北货源加速流向华东,需关注后市实际的流入量,若低于预期,那么有利于甲醇期货继续上涨。三是关注下游工厂的需求情况。甲醇传统下游工厂进入需求淡季且原料价格宽幅上行,若外采甲醇制烯烃装置检修降负,那么会压制甲醇期价上行空间。

「短期内市场已消化部分地缘风险,若以伊冲突未进一步升级,风险溢价消退后价格将回归基本面。」 苗扬表示,中长期看,只有产销率提升且库存处于低位,才能支撑甲醇期价在高位区间运行。当前以伊冲突仍可能加剧,他建议实体企业合理运用甲醇期货和期权工具进行套期保值。

在光大期货研究团队看来,当前伊朗装置运行状况主导甲醇期货价格走势,除此之外,仍需关注华东重点 MTO 装置动态。「若甲醇价格持续处于高位,MTO 利润将被压缩,可能促使华东 MTO 装置通过检修规避亏损,形成一定的需求负反馈。」

(期货日报)

文章转载自 东方财富