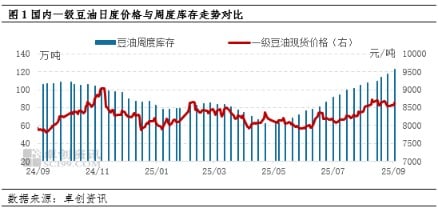

三季度以来,在巴西大豆集中到港的背景下,国内压榨企业开工负荷率保持高位,豆油产出宽松,一定程度上制约豆油价格上涨。

9 月后大豆到港或季节性缩减,豆油供应或小幅收紧,同时双节前下游刚需仍存,豆油库存或逐步止增转降,预计 9 月中下旬国内豆油行情下方空间有限,仍有走强预期。

具体来看,原料充裕和压榨企业的高开工,保证了豆油的供应整体趋松。

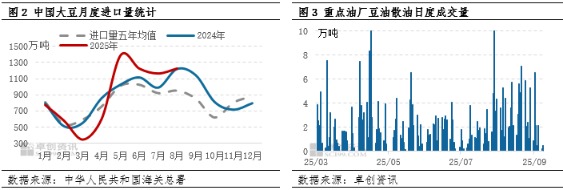

海关总署数据显示,2025 年 1-8 月中国大豆进口量为 7331.2 万吨,同比增加 283.32 万吨,增幅 4.02%;其中 8 月大豆进口量 1227.9 万吨,同比增加 13.49 万吨,增幅 1.11%,连续第四个月再创月度历史同期新高。究其原因,二季度后美豆进口关税提高,以及中美贸易问题的不确定性,令国内压榨企业在南美大豆供应季内集中采购,以应对四季度及后期美豆供应季可能出现的大豆原料缺口问题。

在原料供应充足的背景下,国内压榨企业开工维持高位,豆油产出较为宽松。根据卓创资讯数据监测,1-8 月中国重点压榨企业豆油产量 1146 万吨,同比增 2.23%。

从需求端来看,国内豆油需求变化基本循序季节性规律,随着天气转凉,油脂需求有所回暖,8 月中下旬后,各地院校暑期临近结束,市场补货及提货情况增多,豆油累积趋势放缓。但随着阶段性补货结束,且在餐饮宴请治理大背景下,豆油需求增加受到一定抑制,9 月后的豆油下游市场采购转为以刚需为主,整体交投表现有所转弱,日均散油成交量不足 2 万吨。

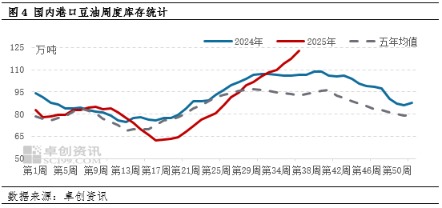

根据国内豆油库存近五年均值变化走势可以看出,一般情况下,豆油库存在第 30 周 (进入 8 月后) 左右开始止涨趋于高位波动,第 40 周 (10 月初) 左右开启降库,与大豆原料进口季节性变化所导致的豆油产出有关。2025 年,国内大豆月度进口量连续创新高,意味着进入压榨环节的原料供应充足,因此豆油供应端持续宽松,叠加需求端的强弱转换,导致当前港口豆油累库趋势难改,库存拐点预期延后。

数据显示,截至 9 月 5 日,港口重点地区豆油库存 122.5 万吨,环比增 16.31%,同比增 15.19%,五年同期均值仅为 92.42 万吨。

后市来看,根据卓创资讯跟踪调研,9 月大豆到港预估 995 万吨,10 月预估 950 万吨,11 月预估 800 万吨,原料大豆呈季节性缩减,压榨企业开工负荷率或受原料供应影响而下降,豆油产出或有收紧。虽然需求增量预期有限,但双节前下游市场刚需仍存,9 月中下旬国内豆油市场供需格局略有收紧,库存或逐步止增,后期库存拐点虽迟必到。

反映到价格上,预计 9 月中下旬豆油行情下跌空间有限,仍有再度转强预期,预计中下旬港口一级豆油现货价格运行区间 8300-8800 元/吨。

(新华财经)

文章转载自 东方财富