文 | 港股研究社

2024 年,是新茶饮品牌集体冲刺上市的一年,但也是行业在资本市场遇冷,同质化竞争进入白热化的一年。

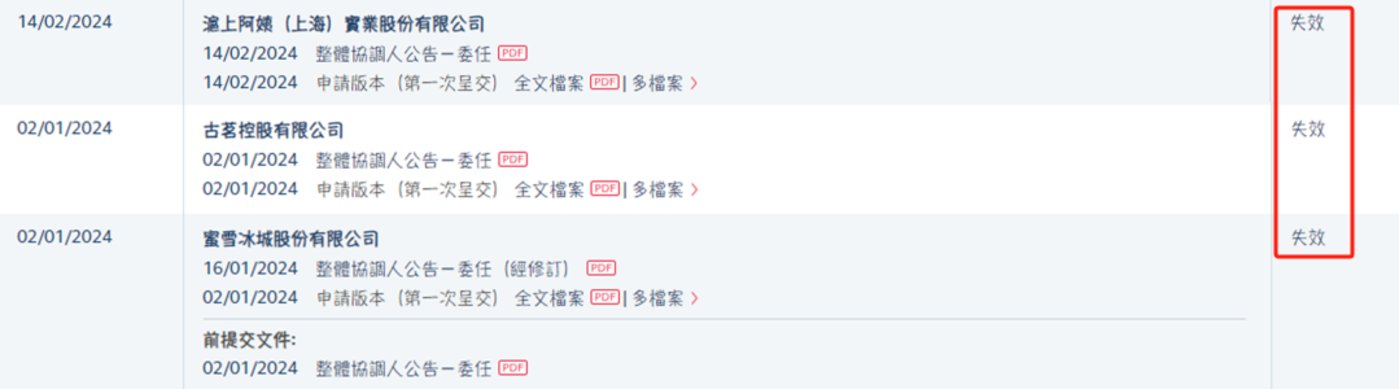

近日,沪上阿姨、古茗、蜜雪冰城三家公司在港交所的招股书均已失效,这意味着继奈雪的茶和茶百道之后的 「新茶饮第三股」 陷入难产。

图源:港交所

对此,国投证券分析称,茶饮行业竞争格局在过去几年中经历了明显变化,增量市场正逐渐开始转向存量市场。同时,最 「卷」 的时间或许还未到来。

这一背景下,资本市场不再有耐心听新茶饮的 「故事」。对于品牌方来说,相比上市,寻找出路才是关键。

上市潮没来,投资热散去

沪上阿姨、古茗、蜜雪冰城的 IPO 之路注定坎坷。

从 「新茶饮第一股」 到 「第二股」,两家公司都没有在二级市场收获佳绩。2021 年上市的奈雪的茶,至今市值跌去超 90%;今年 4 月上市的茶百道上市首日即破发,收跌 26.86%,此后一路下行。这些先行者的表现无疑给其他新茶饮品牌的投资者们泼了一盆冷水。

图源:雪球

同时,从融资端来看,近两年资本对新茶饮行业的投资也越来越谨慎。《中国餐饮投融资报告 2023》 显示,2023 年以来,新茶饮行业融资事件数有所上涨,但披露融资金额大幅下降。2023 年 1 月-8 月茶饮融资事件中有 78.5% 是千万元级别的融资,仅有 1 笔亿元规模的融资,来自 5 月底茶百道战略融资。

投资者的 「断舍离」 和审慎态度不难理解:

整体市场方面,新茶饮市场增速趋缓。中国连锁经营协会与美团联合发布的 《2023 新茶饮研究报告》 显示,我国新茶饮消费市场规模从 2018 年的 534 亿元,至 2021 年稳步踏上千亿规模 (1003 亿元),但之后增速放缓,市场进入盘整期。

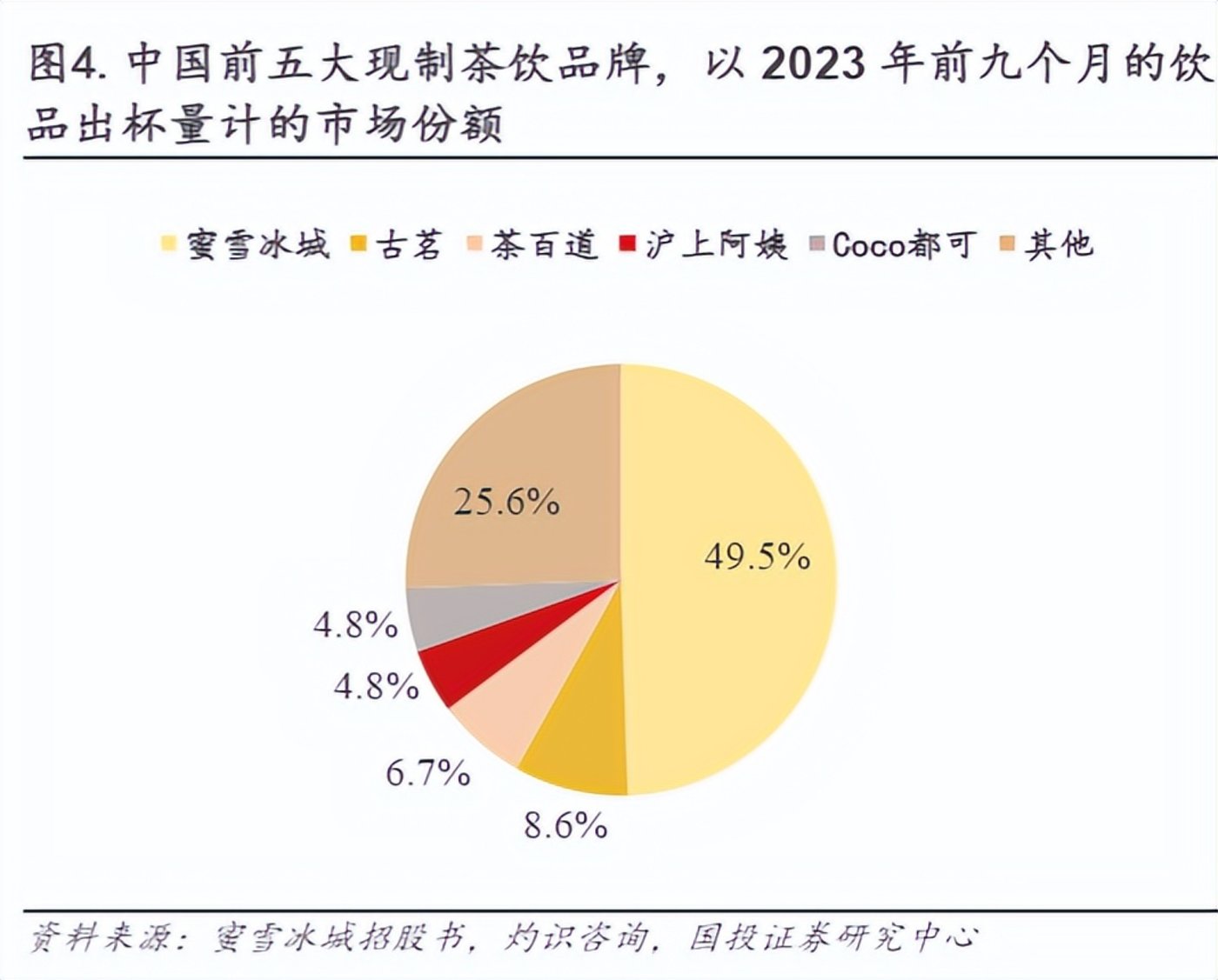

再看品牌端,头部品牌市场份额已高度集中,新茶饮品牌内卷愈发严重。据灼识咨询数据,按 2023 年前九个月的终端零售额计,中国前五大现制茶饮品牌的市场份额高达 44.2%;按 2023 年前九个月的饮品出杯量计,我国前五大现制茶饮品牌的市场份额高达 74.4%。

从市场到品牌,各项数据都让投资者没有盼头。沪上阿姨、古茗、蜜雪冰城 IPO 困难,折射着整个行业的变化。

存量市场下,新茶饮卷入 next level

近年来,「低价、联名、加盟」 成为新茶饮行业主旋律,品牌同时打响了价格战、营销战和规模战,争夺有限的市场份额。

首先是 「给品牌一个由头,还用户一个低价」。

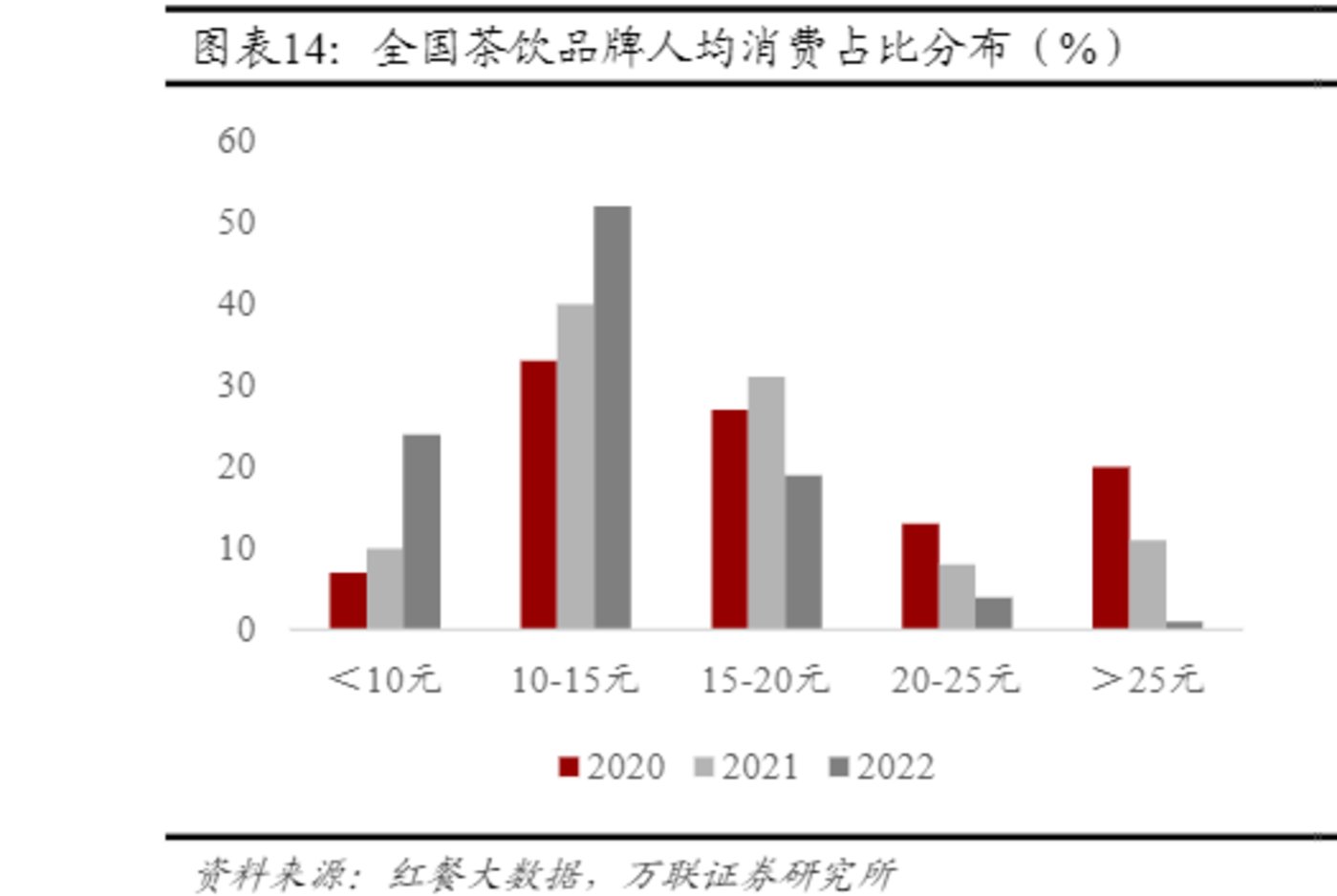

没有人提 「差异化竞争」 了。现如今各大品牌客单价纷纷下降,「9 块 9」 蔚然成风,价格战已蔓延至整个行业。比如,古茗 5 月底在部分地区推出为期三个月的柠檬水折扣活动,折扣价为 4 元。此外,据媒体报道,「9.9 元一杯」 成为喜茶、茶百道、沪上阿姨等多家品牌直播间的标语。从红餐大数据来看,茶饮品牌人均消费高度向 15 元以下低价格带集中,10 元以下占比快速增长。

价格下行,让中低端价格带的竞争愈发激烈,但是不大幅降价,只会更加难熬。作为高端路线的代表品牌,奈雪的茶深陷增长失速、由盈转亏的困境。今年上半年,奈雪的茶预计收入约为 24 亿元-27 亿元,与上年同期的 25.94 亿元相比无明显增长;同时,公司录得经调整净亏损 4.2 亿元-4.9 亿元。

所以,「冲高」 更难,多数品牌还是选择了向 「瑞幸 9.9 元喝咖啡」 学习。

然而,低价已经不易,新茶饮品牌还要在营销端持续加大投入。

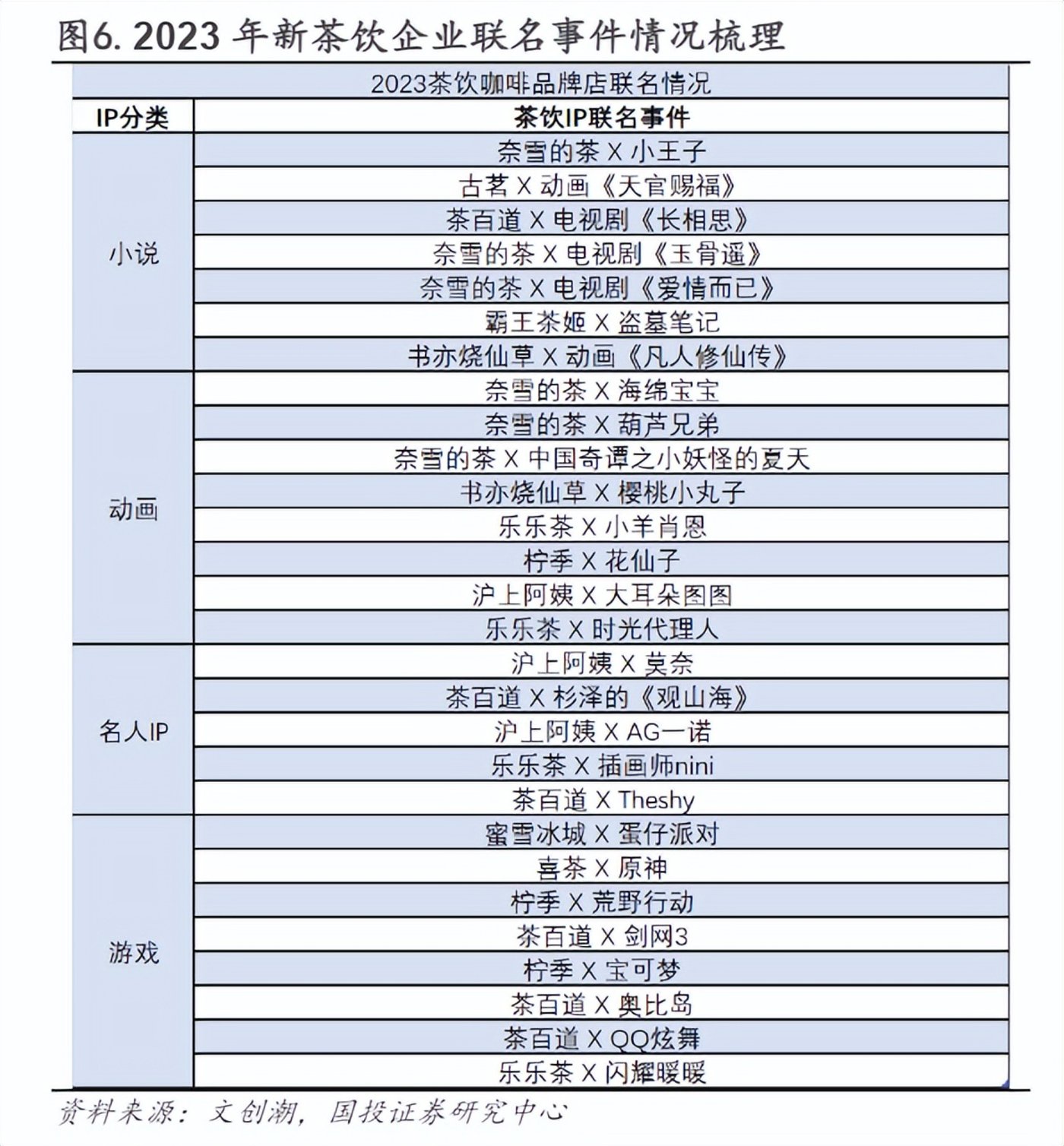

少数品牌联名出爆款后,越来越多品牌在联名营销上加码,合作的 IP 也是五花八门。根据国投证券研报,2023 年与新茶饮品牌联名的 IP 囊括了小说、动画、漫画、角色形象、表情包、名人 IP、游戏、真人影视、博物馆、美术馆、绘本、文旅景区、学校、酒类、高奢品牌等一众品类。

各种各样的联名营销活动是否具备持续性已不重要,你不做别人都做的市场背景下,先抢一波流量才是重点。

最后,除了降价和营销,新茶饮品牌还有第三个战场——争夺加盟商。

加盟模式早已成为新茶饮市场的主流模式,但是从去年开始,为数不多专注直营的品牌,也转向了加盟模式,各大品牌在争夺加盟商方面不断加大力度。比如,2023 年 7 月,过去一直做直营的奈雪也转向了 「直营+加盟」 模式。而以加盟为主的茶百道也在财报中提到,公司加大了对加盟商的支持政策及出售设备和货品的优惠力度。

尽管这场规模战被摆在明面上的价格战、营销战所掩盖,但是其无疑产生了深刻的影响:不少品牌陷入 「开店又闭店」 的循环。以蜜雪冰城为例,品牌加盟门店数量也出现了大幅上涨。从招股书看,2023 年前三季度,蜜雪冰城共有 856 家加盟门店闭店,闭店数同比增长 82.13%。

这种现象不是个例,整个市场黯然离场的商家数量都逐渐追上新入局的商家数量。根据窄门餐眼数据,近一年来,该赛道新开店数约 16.73 万家,但净增长门店数仅为 3.55 万家,相当于一年闭店近 13.18 万家。

图源:窄门餐眼

品牌宁可多让利也要加速扩张,但市场数据说明优质点位越来越少,这意味着行业大洗牌要来了。那么,新茶饮玩家们应该何去何从?

争渡、争渡,寻找变局中的增长确定性

在当下的行业环境中,新茶饮品牌要学会 「增量拓展」 和 「存量深耕」 并进的前进方式。

对于增量的挖掘,中期看下沉市场,长期看海外市场。对此,国投证券表示,在较为成熟的市场,如果假设渗透率已见顶且消费者消费频次不再增加,则该市场近乎存量竞争。但如果考虑下沉市场以及海外市场,则整体市场仍有一定增量。

事实上,过去几年主流茶饮品牌已下沉至四线及以下城市及县域,并踊跃地向海外进发,但是从整个市场的容量来看,如今仍是 「小荷才露尖尖角」 的状态。

先看下沉市场。

很长一段时间内,下沉市场都将保持高速增长。根据弗若斯特沙利文,三线、四线及以下城市的现制茶饮市场规模由 2018 年的 163 亿、214 亿增长至 2023 年的 716 亿、735 亿,CAGR 分别为 34.3%、28.0%。预计未来五年,三线、四线及以下城市的现制茶饮市场增速高于一二线城市。

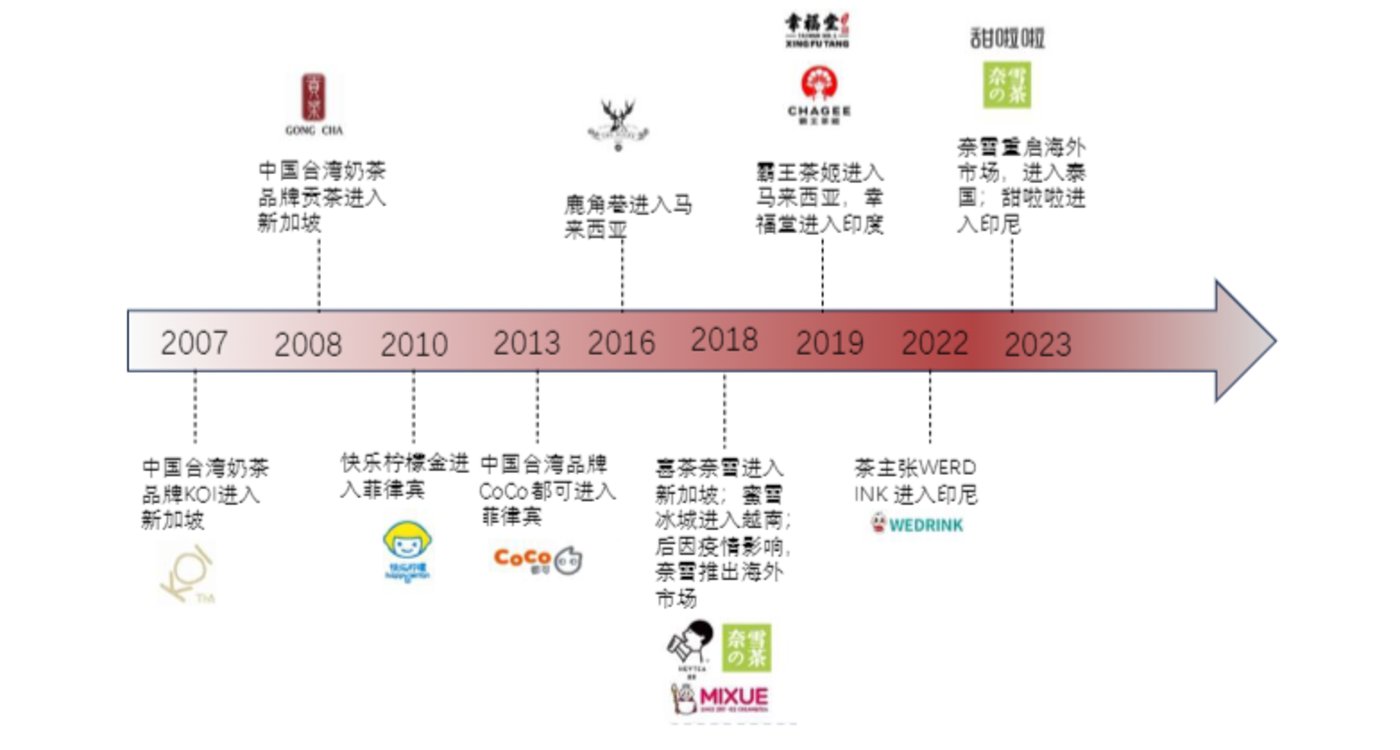

再看海外市场,尽管现制茶饮 「出海史」 不短,但是海外市场渗透率仍然较低。根据相关资料,早在 2007 年,就有中国现制茶饮品牌开拓东南亚市场,但是新茶饮出海潮是近年才开始的,包括蜜雪冰城从东南亚到悉尼一步步扩张,喜茶登陆英国、澳大利亚、加拿大、美国等国,茶百道落地韩国首尔等。

中国新茶饮品牌出海之路 (资料来源:Momentum Works,万联证券研究所)

对此,上海证券认为,中长期来看,全球现制饮品市场规模巨大,未来呈现加速增长态势。以终端零售额计,全球现制饮品市场 2022 年至 2028 年的复合年增长率预计将提高至 7.5%。

因此,「下沉+出海」 拓展增量市场,是未来新茶饮品牌主要的扩张路径。而除了向外开拓,对存量的精细化运营同样重要。

随着消费理念转变,新茶饮品牌要稳住增长基本盘,必须从 「体验」 和 「健康」 两端下手,迸发创新力。

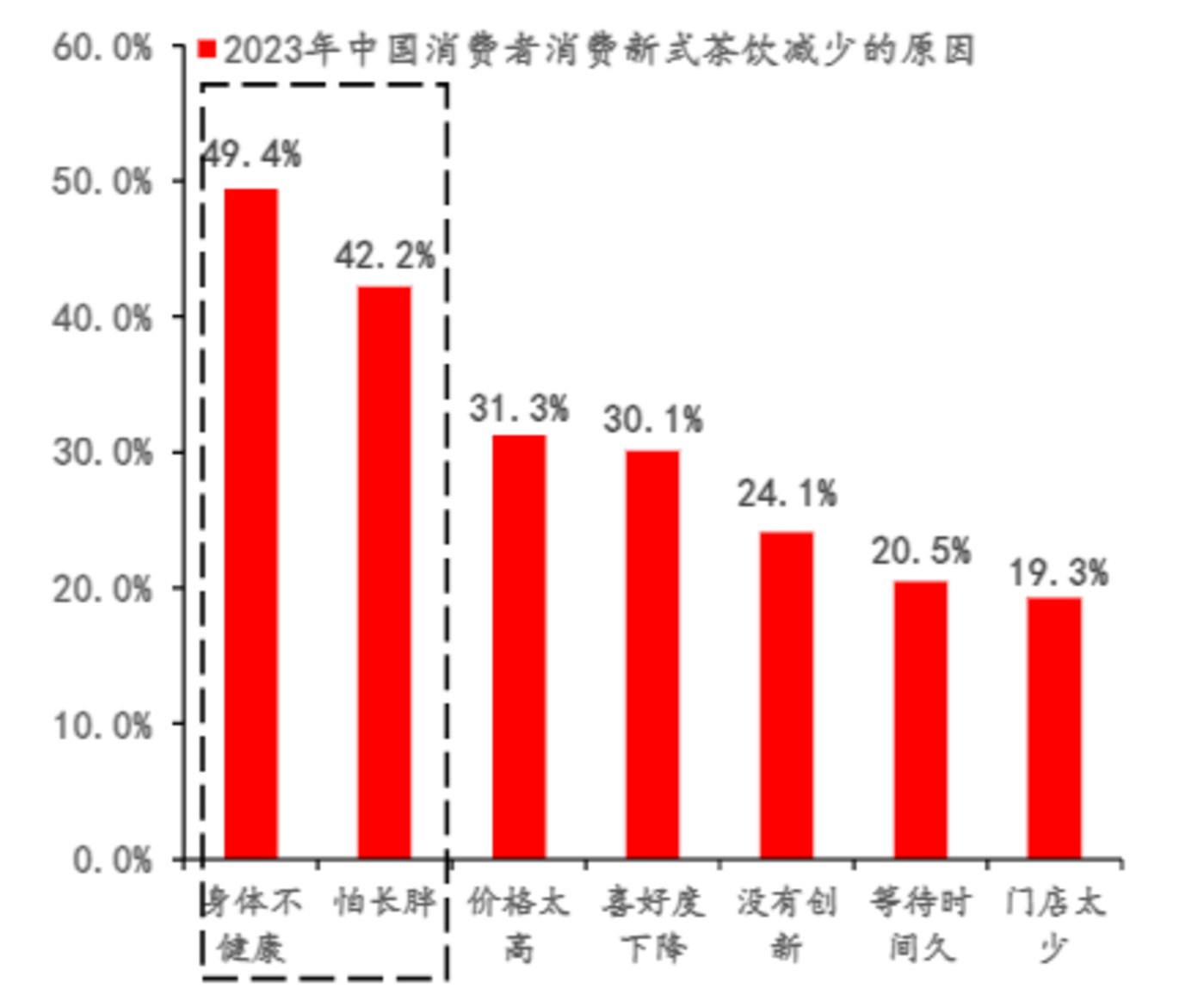

近年来,越来越多消费者因为健康担忧和新奇感的缺失而减少新式茶饮消费。要扭转这一困境,除了创新营销方式,品牌更应该发力产品质量和产品创新。

资料来源:艾媒咨询,国投证券研究中心

展望未来,以用户需求为主导的创新,将是新茶饮品牌从激烈市场竞争中突围的 「尖刀」。