【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

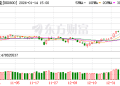

在美联储 2025 年首次降息落地后,华尔街上周长舒一口气。市场迅速切换至 「风险偏好模式」,投资者欢呼雀跃,仿佛这轮反弹永无止境。

但历史经验表明,本月后半段可能迎来 「宿醉效应」。LPL Financial 的研究显示,九月股市表现呈现显著的 「前后分化」 特征:前半段通常横盘或小幅上涨,后半段则往往出现下行走势,直至月末。

道琼斯市场数据显示,本月美股已创下历史级反弹,彻底打破九月作为 「全年最弱月份」 的恶名。

分析师认为,这主要得益于宏观经济动能与市场趋势的改善。LPL 首席技术策略师亚当·特恩奎斯特 (Adam Turnquist) 在上周的客户报告中指出:「随着美联储会议尘埃落定,美股已迈过本月最大风险事件,目前交易于历史高位附近。美联储未释放鹰派信号,且重启降息周期,足以抵消季节性压力,维持市场风险偏好。」

市场是否过于自满?多空信号交织

尽管市场情绪高涨,但华尔街的传统警告依然存在:处于历史高位的股票因估值过高,更容易受到波动冲击,投资者需警惕盘整或震荡期的到来。

不过,其他指标显示,美股可能仍有上行空间。Nationwide 首席市场策略师马克·哈克特 (Mark Hackett) 指出,投资者情绪尚未出现极端乐观迹象。

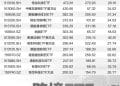

最新 AAII 情绪调查显示,截至上周四的一周内,看涨情绪 (预期未来六个月股价上涨的投资者比例) 为 41.7%,看跌情绪为 42.4%。尽管看涨情绪七周来首次高于 37.5% 的历史平均水平,但看跌情绪仍异常高企,远超 31.0% 的长期均值。

CNN 恐惧与贪婪指数上周五处于 「贪婪」 区间,较一周前的 「中性」 略有上升,但哈克特强调:「结合 CNN 恐惧与贪婪指数、AAII 情绪指标以及资金持续流入货币基金和债券的趋势,这并非市场见顶时的典型特征。」

自八月以来,美股已大幅超越看跌预期,无视疲软的季节性规律、美联储决议后的潜在回调,以及重大经济数据发布后的波动。哈克特形容:「三大指数每日 『缓慢而坚定』 地走高,对空头而言是 『千刀万剐式的折磨』。」

他补充道:「当前市场环境似乎处于高度可控状态——我们尚未看到自满迹象。我开始相信,所有历史模式正被这一全新现象颠覆。」

上周五美股延续涨势,三大指数均刷新历史纪录,并录得周线大幅上涨。

尽管市场短期表现强劲,但长期风险隐现。例如,标普 500 指数估值已达预期盈利的 22 倍,远高于 2000 年以来 16.8 倍的平均水平,接近 1999 年互联网泡沫前的峰值 (44 倍)。此外,「美股七巨头」 市值占标普 500 总市值的 34%,创历史新高,市场集中度风险加剧。

不过,部分机构仍对美股前景持乐观态度。富国银行、巴克莱等策略师上调标普 500 目标,认为人工智能 (AI) 投资周期和美联储宽松政策将支撑下一轮上涨。但花旗、Fundstrat 等机构警告,估值过高、广度减弱及科技股波动可能成为短期障碍。

随着九月进入后半段,市场将迎来非农就业报告、通胀数据等关键节点。历史与现实的博弈,正考验着投资者的耐心与判断力。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

在美联储 2025 年首次降息落地后,华尔街上周长舒一口气。市场迅速切换至 「风险偏好模式」,投资者欢呼雀跃,仿佛这轮反弹永无止境。

但历史经验表明,本月后半段可能迎来 「宿醉效应」。LPL Financial 的研究显示,九月股市表现呈现显著的 「前后分化」 特征:前半段通常横盘或小幅上涨,后半段则往往出现下行走势,直至月末。

道琼斯市场数据显示,本月美股已创下历史级反弹,彻底打破九月作为 「全年最弱月份」 的恶名。

分析师认为,这主要得益于宏观经济动能与市场趋势的改善。LPL 首席技术策略师亚当·特恩奎斯特 (Adam Turnquist) 在上周的客户报告中指出:「随着美联储会议尘埃落定,美股已迈过本月最大风险事件,目前交易于历史高位附近。美联储未释放鹰派信号,且重启降息周期,足以抵消季节性压力,维持市场风险偏好。」

市场是否过于自满?多空信号交织

尽管市场情绪高涨,但华尔街的传统警告依然存在:处于历史高位的股票因估值过高,更容易受到波动冲击,投资者需警惕盘整或震荡期的到来。

不过,其他指标显示,美股可能仍有上行空间。Nationwide 首席市场策略师马克·哈克特 (Mark Hackett) 指出,投资者情绪尚未出现极端乐观迹象。

最新 AAII 情绪调查显示,截至上周四的一周内,看涨情绪 (预期未来六个月股价上涨的投资者比例) 为 41.7%,看跌情绪为 42.4%。尽管看涨情绪七周来首次高于 37.5% 的历史平均水平,但看跌情绪仍异常高企,远超 31.0% 的长期均值。

CNN 恐惧与贪婪指数上周五处于 「贪婪」 区间,较一周前的 「中性」 略有上升,但哈克特强调:「结合 CNN 恐惧与贪婪指数、AAII 情绪指标以及资金持续流入货币基金和债券的趋势,这并非市场见顶时的典型特征。」

自八月以来,美股已大幅超越看跌预期,无视疲软的季节性规律、美联储决议后的潜在回调,以及重大经济数据发布后的波动。哈克特形容:「三大指数每日 『缓慢而坚定』 地走高,对空头而言是 『千刀万剐式的折磨』。」

他补充道:「当前市场环境似乎处于高度可控状态——我们尚未看到自满迹象。我开始相信,所有历史模式正被这一全新现象颠覆。」

上周五美股延续涨势,三大指数均刷新历史纪录,并录得周线大幅上涨。

尽管市场短期表现强劲,但长期风险隐现。例如,标普 500 指数估值已达预期盈利的 22 倍,远高于 2000 年以来 16.8 倍的平均水平,接近 1999 年互联网泡沫前的峰值 (44 倍)。此外,「美股七巨头」 市值占标普 500 总市值的 34%,创历史新高,市场集中度风险加剧。

不过,部分机构仍对美股前景持乐观态度。富国银行、巴克莱等策略师上调标普 500 目标,认为人工智能 (AI) 投资周期和美联储宽松政策将支撑下一轮上涨。但花旗、Fundstrat 等机构警告,估值过高、广度减弱及科技股波动可能成为短期障碍。

随着九月进入后半段,市场将迎来非农就业报告、通胀数据等关键节点。历史与现实的博弈,正考验着投资者的耐心与判断力。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

在美联储 2025 年首次降息落地后,华尔街上周长舒一口气。市场迅速切换至 「风险偏好模式」,投资者欢呼雀跃,仿佛这轮反弹永无止境。

但历史经验表明,本月后半段可能迎来 「宿醉效应」。LPL Financial 的研究显示,九月股市表现呈现显著的 「前后分化」 特征:前半段通常横盘或小幅上涨,后半段则往往出现下行走势,直至月末。

道琼斯市场数据显示,本月美股已创下历史级反弹,彻底打破九月作为 「全年最弱月份」 的恶名。

分析师认为,这主要得益于宏观经济动能与市场趋势的改善。LPL 首席技术策略师亚当·特恩奎斯特 (Adam Turnquist) 在上周的客户报告中指出:「随着美联储会议尘埃落定,美股已迈过本月最大风险事件,目前交易于历史高位附近。美联储未释放鹰派信号,且重启降息周期,足以抵消季节性压力,维持市场风险偏好。」

市场是否过于自满?多空信号交织

尽管市场情绪高涨,但华尔街的传统警告依然存在:处于历史高位的股票因估值过高,更容易受到波动冲击,投资者需警惕盘整或震荡期的到来。

不过,其他指标显示,美股可能仍有上行空间。Nationwide 首席市场策略师马克·哈克特 (Mark Hackett) 指出,投资者情绪尚未出现极端乐观迹象。

最新 AAII 情绪调查显示,截至上周四的一周内,看涨情绪 (预期未来六个月股价上涨的投资者比例) 为 41.7%,看跌情绪为 42.4%。尽管看涨情绪七周来首次高于 37.5% 的历史平均水平,但看跌情绪仍异常高企,远超 31.0% 的长期均值。

CNN 恐惧与贪婪指数上周五处于 「贪婪」 区间,较一周前的 「中性」 略有上升,但哈克特强调:「结合 CNN 恐惧与贪婪指数、AAII 情绪指标以及资金持续流入货币基金和债券的趋势,这并非市场见顶时的典型特征。」

自八月以来,美股已大幅超越看跌预期,无视疲软的季节性规律、美联储决议后的潜在回调,以及重大经济数据发布后的波动。哈克特形容:「三大指数每日 『缓慢而坚定』 地走高,对空头而言是 『千刀万剐式的折磨』。」

他补充道:「当前市场环境似乎处于高度可控状态——我们尚未看到自满迹象。我开始相信,所有历史模式正被这一全新现象颠覆。」

上周五美股延续涨势,三大指数均刷新历史纪录,并录得周线大幅上涨。

尽管市场短期表现强劲,但长期风险隐现。例如,标普 500 指数估值已达预期盈利的 22 倍,远高于 2000 年以来 16.8 倍的平均水平,接近 1999 年互联网泡沫前的峰值 (44 倍)。此外,「美股七巨头」 市值占标普 500 总市值的 34%,创历史新高,市场集中度风险加剧。

不过,部分机构仍对美股前景持乐观态度。富国银行、巴克莱等策略师上调标普 500 目标,认为人工智能 (AI) 投资周期和美联储宽松政策将支撑下一轮上涨。但花旗、Fundstrat 等机构警告,估值过高、广度减弱及科技股波动可能成为短期障碍。

随着九月进入后半段,市场将迎来非农就业报告、通胀数据等关键节点。历史与现实的博弈,正考验着投资者的耐心与判断力。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

在美联储 2025 年首次降息落地后,华尔街上周长舒一口气。市场迅速切换至 「风险偏好模式」,投资者欢呼雀跃,仿佛这轮反弹永无止境。

但历史经验表明,本月后半段可能迎来 「宿醉效应」。LPL Financial 的研究显示,九月股市表现呈现显著的 「前后分化」 特征:前半段通常横盘或小幅上涨,后半段则往往出现下行走势,直至月末。

道琼斯市场数据显示,本月美股已创下历史级反弹,彻底打破九月作为 「全年最弱月份」 的恶名。

分析师认为,这主要得益于宏观经济动能与市场趋势的改善。LPL 首席技术策略师亚当·特恩奎斯特 (Adam Turnquist) 在上周的客户报告中指出:「随着美联储会议尘埃落定,美股已迈过本月最大风险事件,目前交易于历史高位附近。美联储未释放鹰派信号,且重启降息周期,足以抵消季节性压力,维持市场风险偏好。」

市场是否过于自满?多空信号交织

尽管市场情绪高涨,但华尔街的传统警告依然存在:处于历史高位的股票因估值过高,更容易受到波动冲击,投资者需警惕盘整或震荡期的到来。

不过,其他指标显示,美股可能仍有上行空间。Nationwide 首席市场策略师马克·哈克特 (Mark Hackett) 指出,投资者情绪尚未出现极端乐观迹象。

最新 AAII 情绪调查显示,截至上周四的一周内,看涨情绪 (预期未来六个月股价上涨的投资者比例) 为 41.7%,看跌情绪为 42.4%。尽管看涨情绪七周来首次高于 37.5% 的历史平均水平,但看跌情绪仍异常高企,远超 31.0% 的长期均值。

CNN 恐惧与贪婪指数上周五处于 「贪婪」 区间,较一周前的 「中性」 略有上升,但哈克特强调:「结合 CNN 恐惧与贪婪指数、AAII 情绪指标以及资金持续流入货币基金和债券的趋势,这并非市场见顶时的典型特征。」

自八月以来,美股已大幅超越看跌预期,无视疲软的季节性规律、美联储决议后的潜在回调,以及重大经济数据发布后的波动。哈克特形容:「三大指数每日 『缓慢而坚定』 地走高,对空头而言是 『千刀万剐式的折磨』。」

他补充道:「当前市场环境似乎处于高度可控状态——我们尚未看到自满迹象。我开始相信,所有历史模式正被这一全新现象颠覆。」

上周五美股延续涨势,三大指数均刷新历史纪录,并录得周线大幅上涨。

尽管市场短期表现强劲,但长期风险隐现。例如,标普 500 指数估值已达预期盈利的 22 倍,远高于 2000 年以来 16.8 倍的平均水平,接近 1999 年互联网泡沫前的峰值 (44 倍)。此外,「美股七巨头」 市值占标普 500 总市值的 34%,创历史新高,市场集中度风险加剧。

不过,部分机构仍对美股前景持乐观态度。富国银行、巴克莱等策略师上调标普 500 目标,认为人工智能 (AI) 投资周期和美联储宽松政策将支撑下一轮上涨。但花旗、Fundstrat 等机构警告,估值过高、广度减弱及科技股波动可能成为短期障碍。

随着九月进入后半段,市场将迎来非农就业报告、通胀数据等关键节点。历史与现实的博弈,正考验着投资者的耐心与判断力。