【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

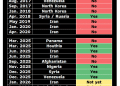

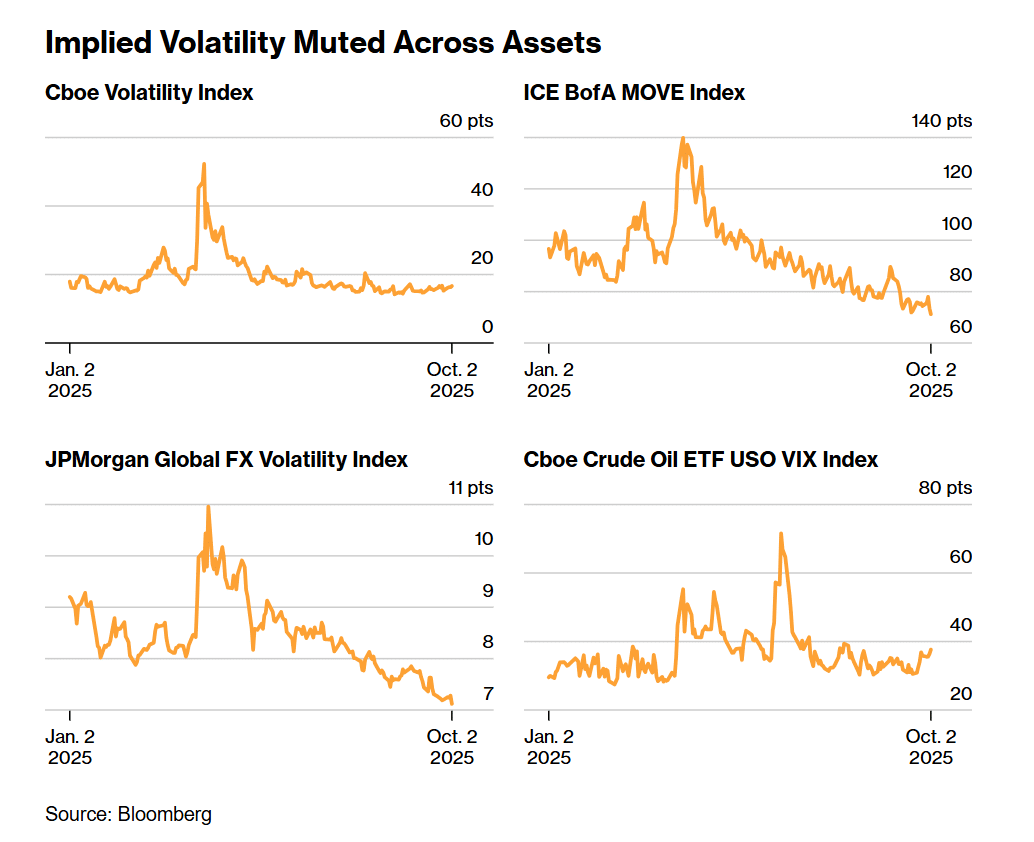

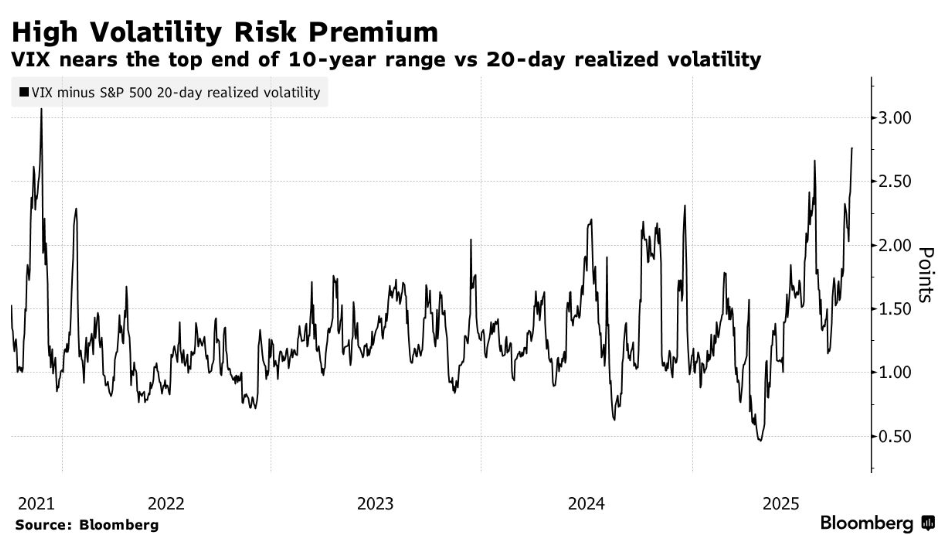

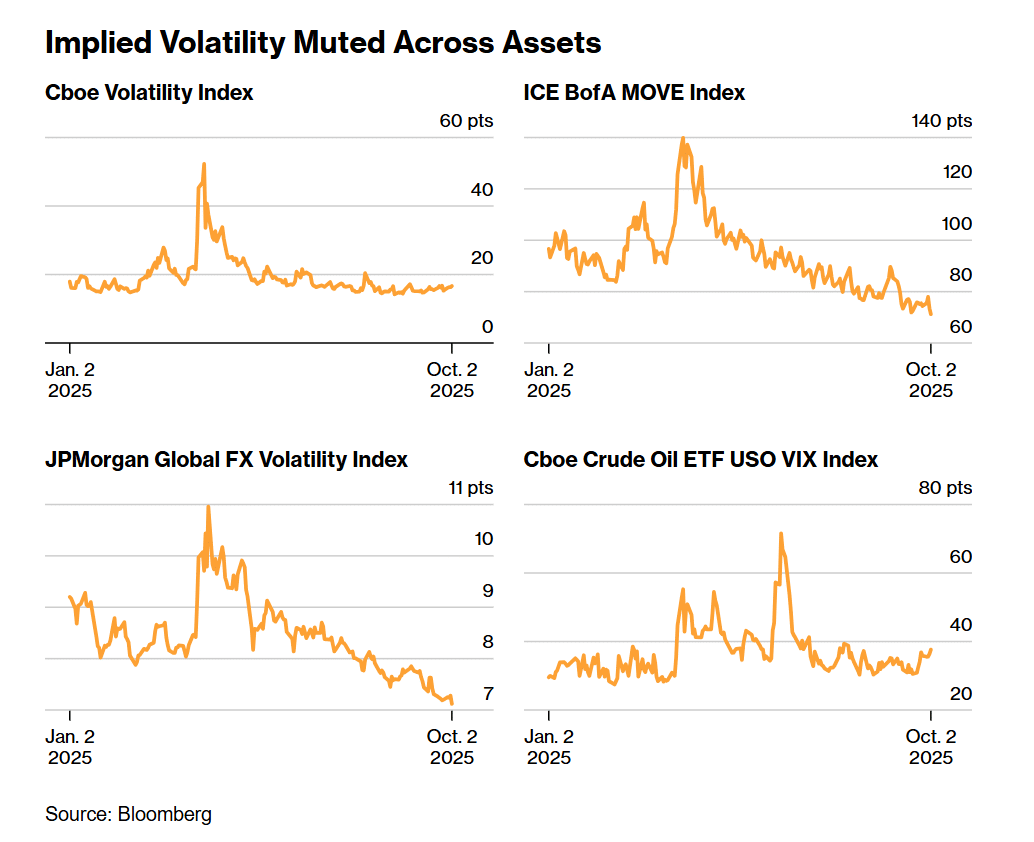

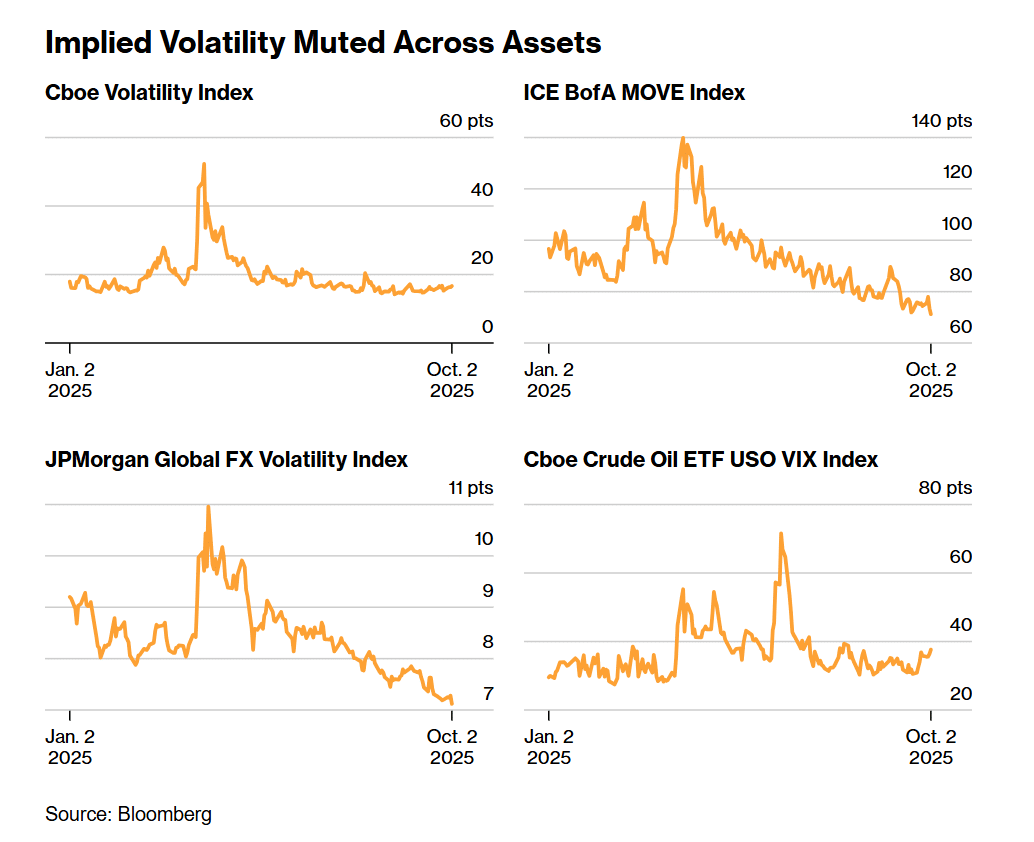

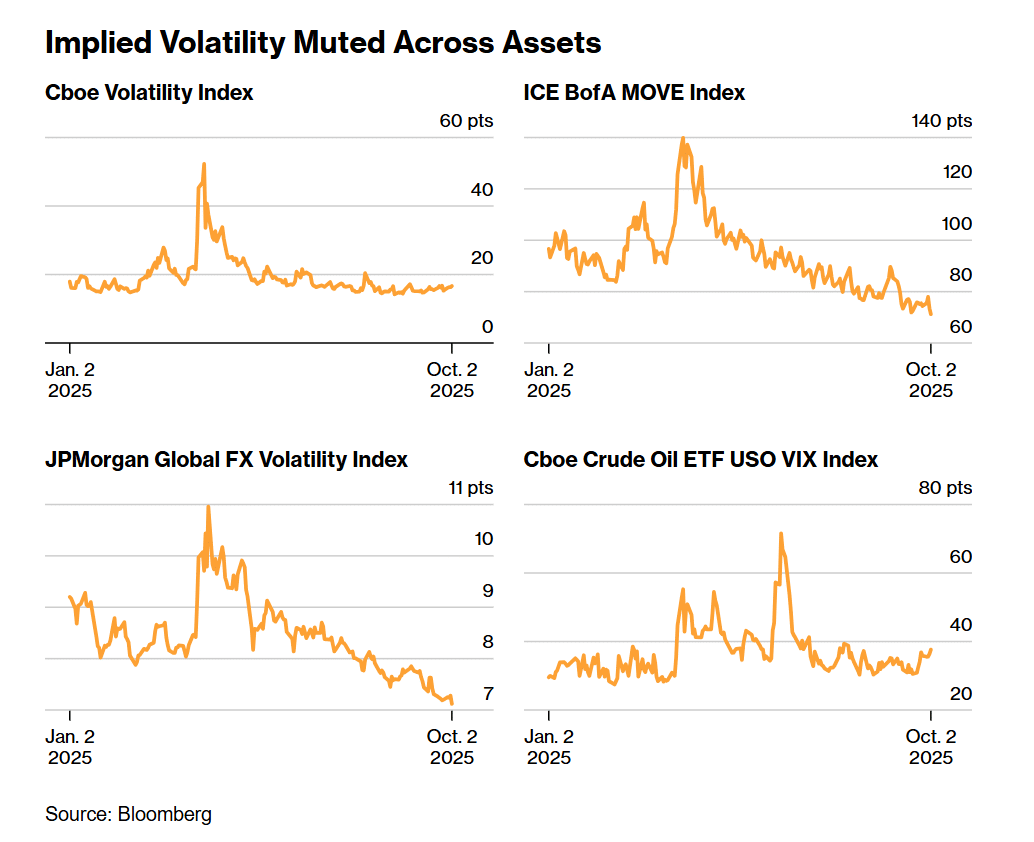

尽管市场基准指数的隐含波动率今年大部分时间要么持平、要么下降,但从股票到黄金等各类资产的期权风险溢价却在上升。

这种看似违背直觉的现象,很大程度上是因为实际市场波动过于平淡。这一情况推高了风险溢价——即交易员预期的市场波动幅度与实际波动幅度之间的差值。

不同市场的窄幅波动与风险溢价上升,可归因于不同因素:降息预期主导黄金走势,供需前景限制原油波动,而美联储政策不确定性、企业盈利及散户资金流向则影响股市表现。

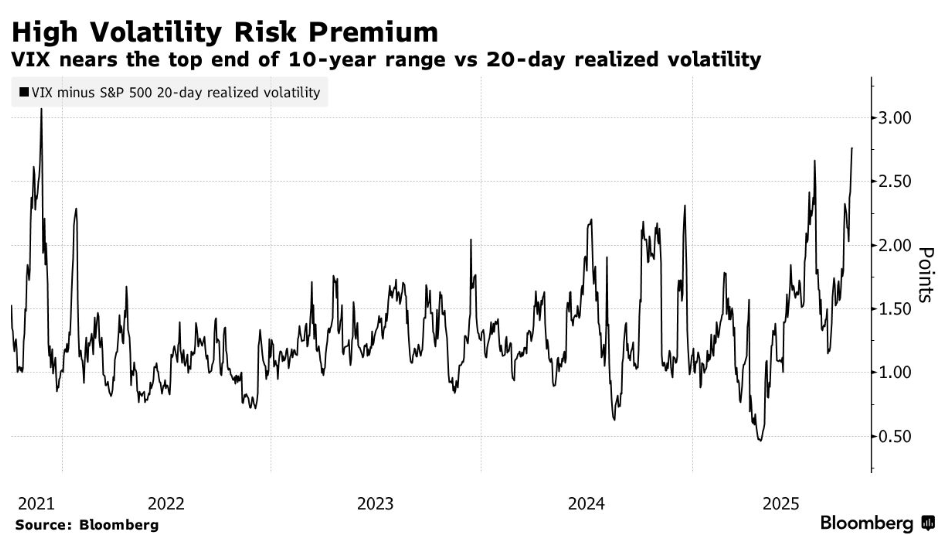

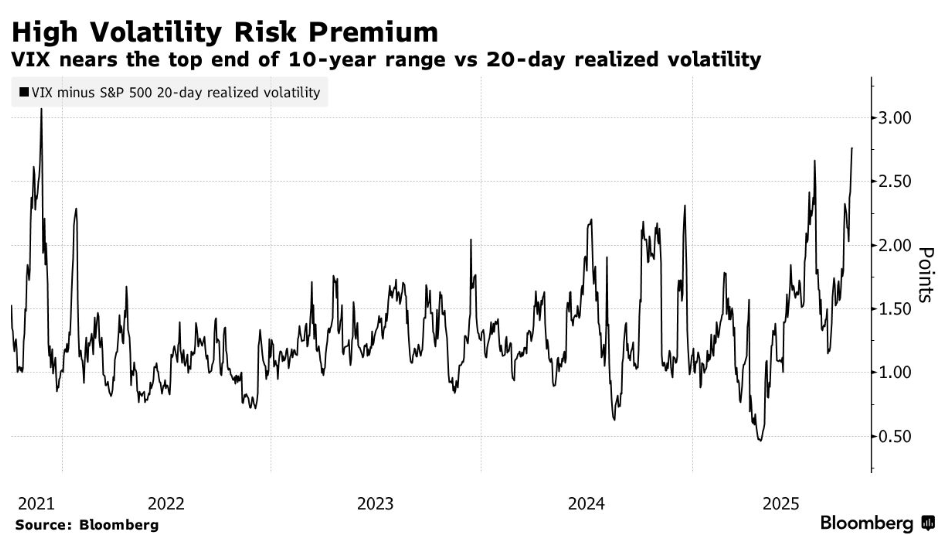

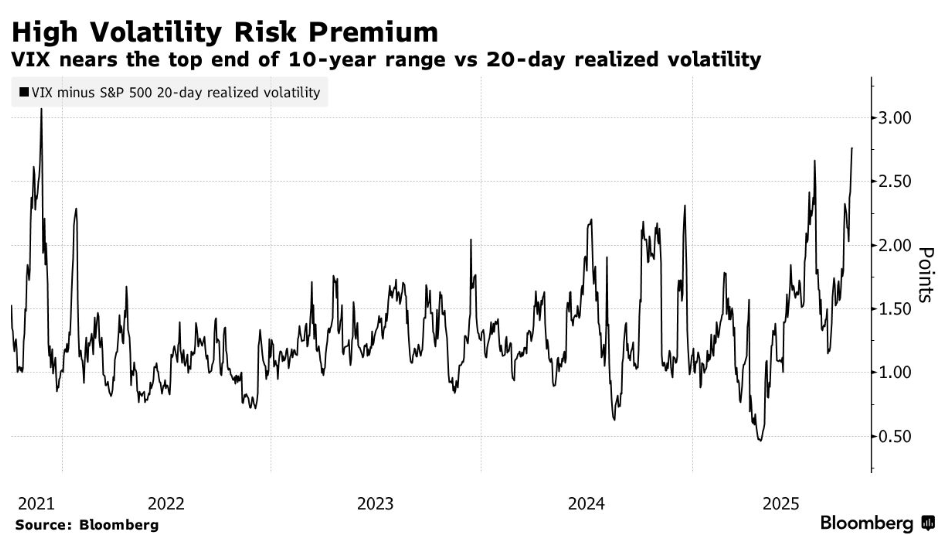

股市方面,9 月期权交易量创下纪录,随着投资者开始为年底行情增加对冲操作,对市场波动的预期有所升温。但如果实际波动始终受限,交易员愿意为期权支付的溢价也会存在上限。

「过去几周,固定执行价波动率实际上大幅上升,且隐含波动率相对于实际波动率指标处于高位,」 芝加哥 Optiver 公司标普期权交易台联席主管理罗比·诺普 (Robby Knopp) 表示。

固定执行价波动率指在期权合约中,执行价格 (即行权价格) 和标的资产波动率均被设定为固定值,不随市场变化调整。

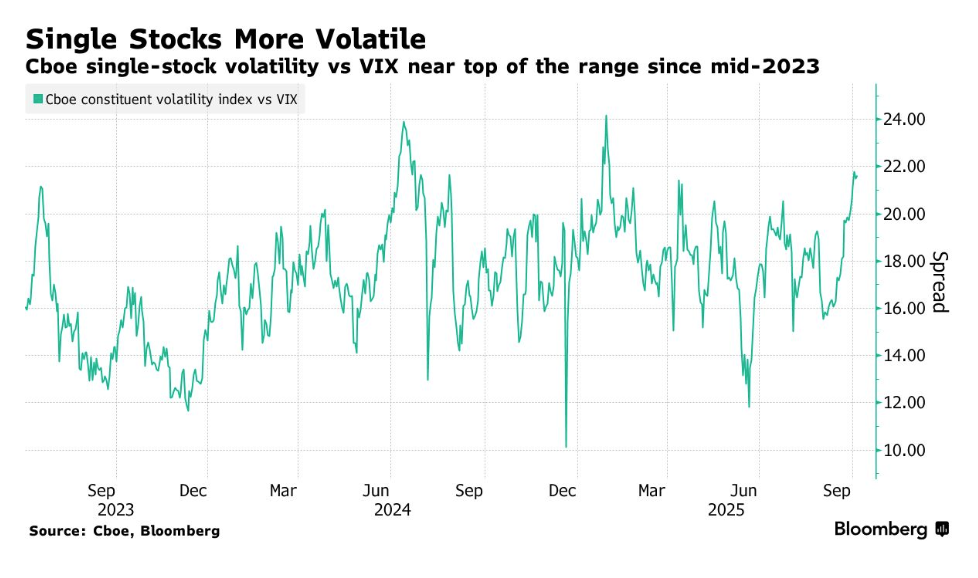

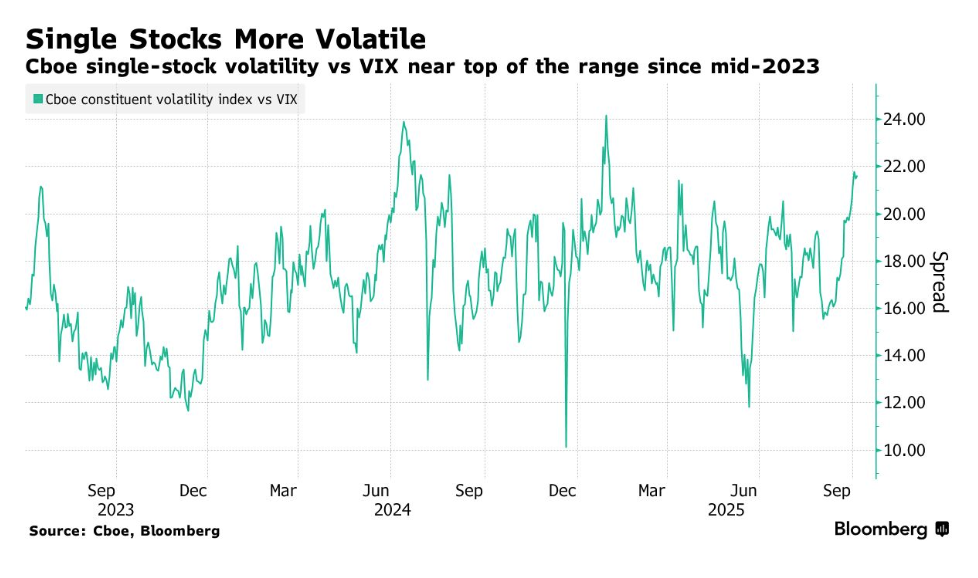

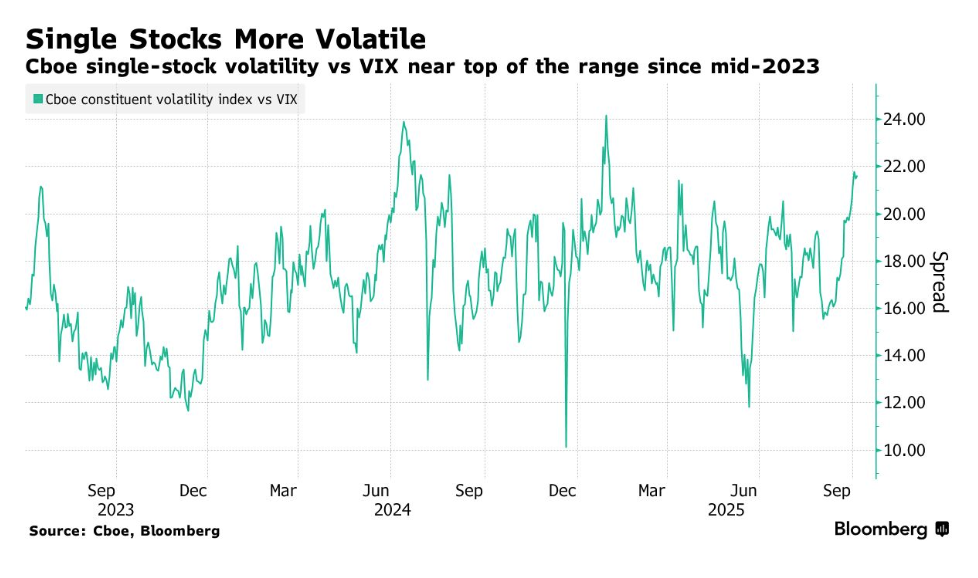

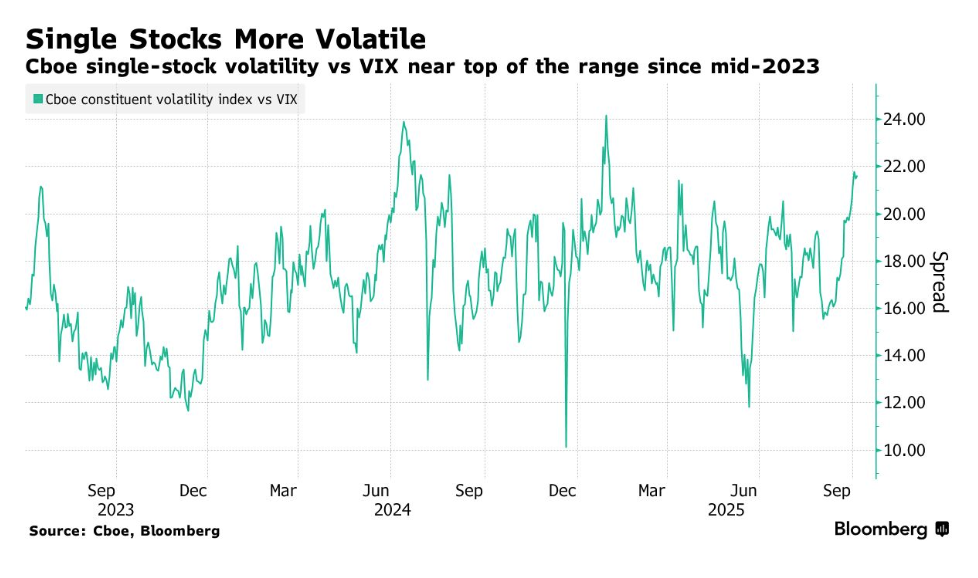

低相关性抑制了标普 500 指数 (SPX) 的波动率——由于个股涨跌节奏与方向各异,相互抵消了整体波动。因此,即便财报季临近推动个股波动率攀升,波动率指数 (VIX) 仍维持低位。上周,标普 500 成分股波动率指数与芝加哥期权交易所波动率指数 (VIX) 的差值达到 1 月底以来的最大值,且处于过去两年区间的高位附近。

「在标普 500 指数隐含相关性低、离散度高的背景下,个股波动率与指数波动率的差距已扩大,」 彭博情报 (Bloomberg Intelligence) 首席全球衍生品策略师坦维尔·桑杜 (Tanvir Sandhu) 在上周的报告中写道。

波动受限的典型案例或许是原油。过去几个月,油价一直被困在窄幅区间内。一方面,市场预期原油供应过剩;另一方面,俄罗斯炼油厂及出口设施遭袭可能抑制短期供应,两者相互制衡。

由于地缘政治冲突迅速平息,不仅波动率和偏度 (skew) 受到抑制,反而形成了 「在波动率短期飙升时趁机抛售」 的操作空间。

彭博汇编数据显示,美国原油基金 (United States Oil Fund) 的一个月隐含波动率与实际波动率差值,处于过去一年的 77% 分位水平 (即高于过去一年中 77% 的时期)。

「从单日来看,油价似乎波动频繁,但如果把时间线拉长,会发现它始终在极窄的区间内震荡,」Vortexa 公司美洲市场分析主管萨曼莎·哈特克 (Samantha Hartke) 表示,「目前来看,投资者实在没有动力在原油市场建立大规模头寸。」

她补充道:「当前油轮上的原油,究竟有多少会被存入库存、多少会用于即时需求,很可能成为下一个引爆点。」

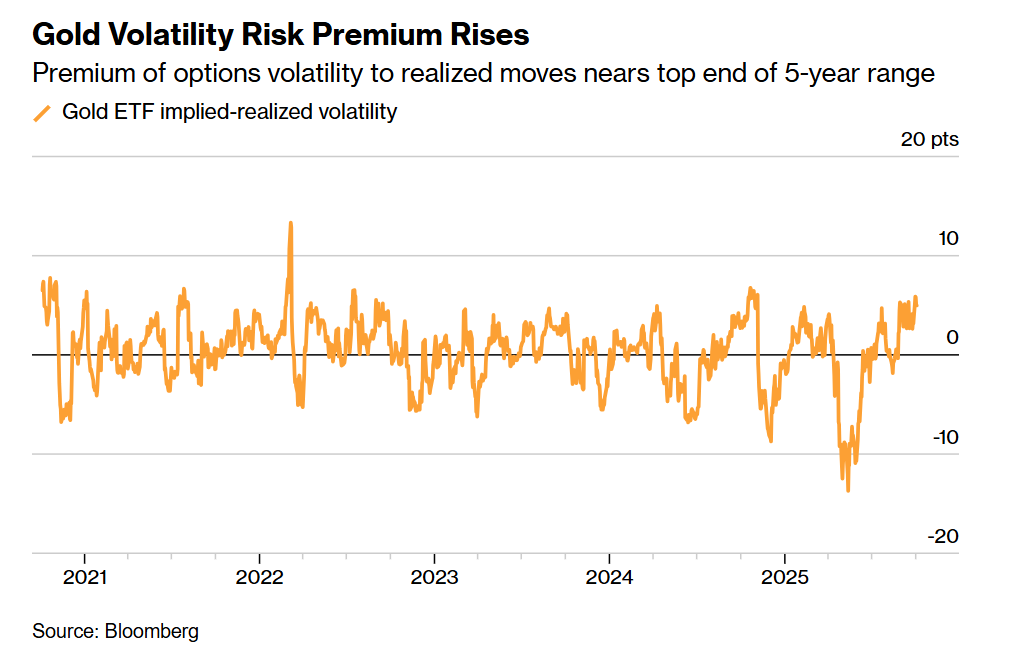

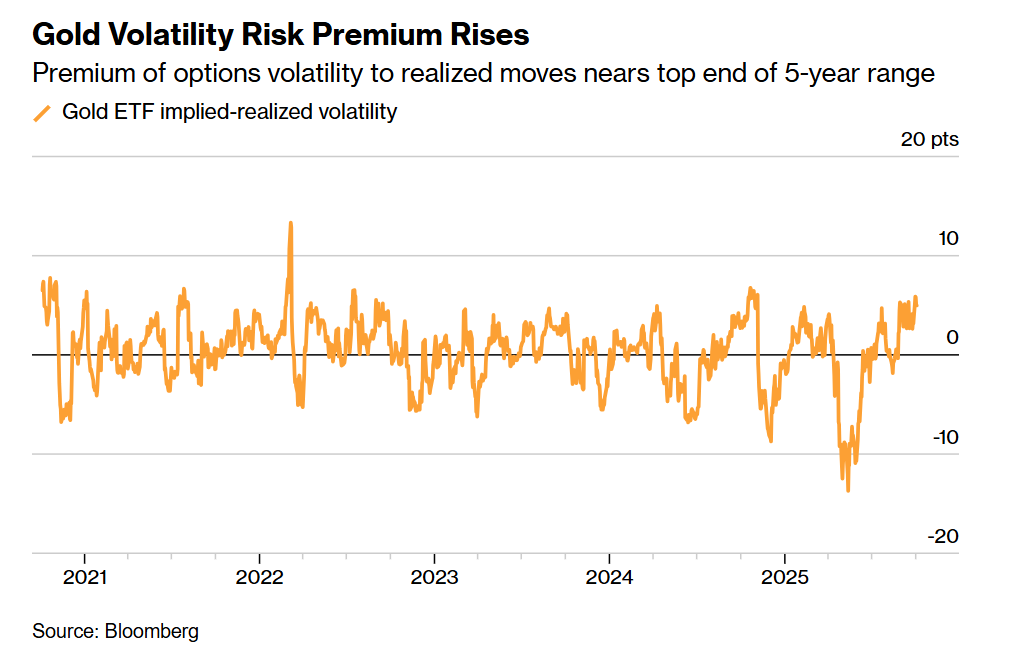

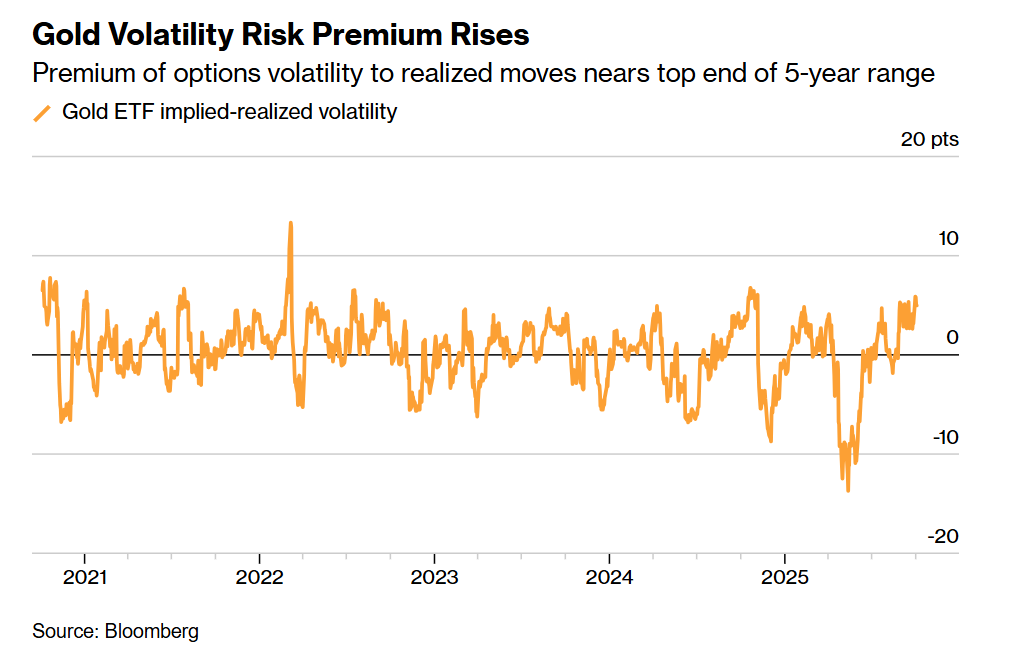

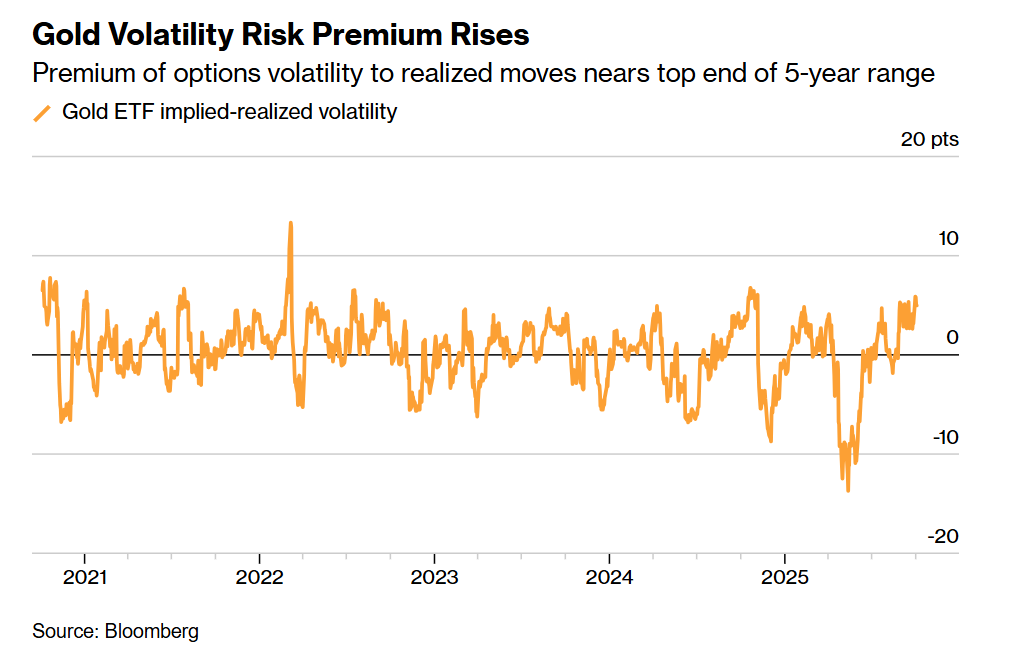

在其他一些市场,实际波动率下降是推升风险溢价的主因,但黄金是个例外。过去一个月,随着金价屡创历史新高,且美国政府停摆为投资者增添了一层不确定性,黄金的隐含波动率持续攀升,推动期权风险溢价升至过去五年区间的高位。

道富投资管理公司 (State Street Investment Management) 全球黄金与金属策略主管阿卡什·多希 (Aakash Doshi) 指出,9 月初以来,黄金期权风险溢价上升主要源于三方面:金价突破历史新高、交易商为抵消更高的德尔塔对冲 (delta-hedging) 成本而提高报价,以及美联储联邦公开市场委员会 (FOMC) 会议后投资者对看涨期权的需求增加,以保留尾部风险保护。

「黄金波动率风险溢价自 2022 年俄乌冲突初期以来,从未达到过如此高的水平,」 多希表示,「在价格大幅飙升期间,投资者的 『错失恐惧』(FOMO) 情绪会导致期权溢价大幅上涨。」

不过,若金价涨势见顶 (目前已逼近每盎司 4000 美元),并像其他市场一样趋于稳定,这种情况可能会改变。

「当市场在每盎司 3800 至 4000 美元区间企稳,且价格波动率降至低位时,继 9 月的剧烈波动后,期权溢价很可能会回落,」 多希说。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

尽管市场基准指数的隐含波动率今年大部分时间要么持平、要么下降,但从股票到黄金等各类资产的期权风险溢价却在上升。

这种看似违背直觉的现象,很大程度上是因为实际市场波动过于平淡。这一情况推高了风险溢价——即交易员预期的市场波动幅度与实际波动幅度之间的差值。

不同市场的窄幅波动与风险溢价上升,可归因于不同因素:降息预期主导黄金走势,供需前景限制原油波动,而美联储政策不确定性、企业盈利及散户资金流向则影响股市表现。

股市方面,9 月期权交易量创下纪录,随着投资者开始为年底行情增加对冲操作,对市场波动的预期有所升温。但如果实际波动始终受限,交易员愿意为期权支付的溢价也会存在上限。

「过去几周,固定执行价波动率实际上大幅上升,且隐含波动率相对于实际波动率指标处于高位,」 芝加哥 Optiver 公司标普期权交易台联席主管理罗比·诺普 (Robby Knopp) 表示。

固定执行价波动率指在期权合约中,执行价格 (即行权价格) 和标的资产波动率均被设定为固定值,不随市场变化调整。

低相关性抑制了标普 500 指数 (SPX) 的波动率——由于个股涨跌节奏与方向各异,相互抵消了整体波动。因此,即便财报季临近推动个股波动率攀升,波动率指数 (VIX) 仍维持低位。上周,标普 500 成分股波动率指数与芝加哥期权交易所波动率指数 (VIX) 的差值达到 1 月底以来的最大值,且处于过去两年区间的高位附近。

「在标普 500 指数隐含相关性低、离散度高的背景下,个股波动率与指数波动率的差距已扩大,」 彭博情报 (Bloomberg Intelligence) 首席全球衍生品策略师坦维尔·桑杜 (Tanvir Sandhu) 在上周的报告中写道。

波动受限的典型案例或许是原油。过去几个月,油价一直被困在窄幅区间内。一方面,市场预期原油供应过剩;另一方面,俄罗斯炼油厂及出口设施遭袭可能抑制短期供应,两者相互制衡。

由于地缘政治冲突迅速平息,不仅波动率和偏度 (skew) 受到抑制,反而形成了 「在波动率短期飙升时趁机抛售」 的操作空间。

彭博汇编数据显示,美国原油基金 (United States Oil Fund) 的一个月隐含波动率与实际波动率差值,处于过去一年的 77% 分位水平 (即高于过去一年中 77% 的时期)。

「从单日来看,油价似乎波动频繁,但如果把时间线拉长,会发现它始终在极窄的区间内震荡,」Vortexa 公司美洲市场分析主管萨曼莎·哈特克 (Samantha Hartke) 表示,「目前来看,投资者实在没有动力在原油市场建立大规模头寸。」

她补充道:「当前油轮上的原油,究竟有多少会被存入库存、多少会用于即时需求,很可能成为下一个引爆点。」

在其他一些市场,实际波动率下降是推升风险溢价的主因,但黄金是个例外。过去一个月,随着金价屡创历史新高,且美国政府停摆为投资者增添了一层不确定性,黄金的隐含波动率持续攀升,推动期权风险溢价升至过去五年区间的高位。

道富投资管理公司 (State Street Investment Management) 全球黄金与金属策略主管阿卡什·多希 (Aakash Doshi) 指出,9 月初以来,黄金期权风险溢价上升主要源于三方面:金价突破历史新高、交易商为抵消更高的德尔塔对冲 (delta-hedging) 成本而提高报价,以及美联储联邦公开市场委员会 (FOMC) 会议后投资者对看涨期权的需求增加,以保留尾部风险保护。

「黄金波动率风险溢价自 2022 年俄乌冲突初期以来,从未达到过如此高的水平,」 多希表示,「在价格大幅飙升期间,投资者的 『错失恐惧』(FOMO) 情绪会导致期权溢价大幅上涨。」

不过,若金价涨势见顶 (目前已逼近每盎司 4000 美元),并像其他市场一样趋于稳定,这种情况可能会改变。

「当市场在每盎司 3800 至 4000 美元区间企稳,且价格波动率降至低位时,继 9 月的剧烈波动后,期权溢价很可能会回落,」 多希说。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

尽管市场基准指数的隐含波动率今年大部分时间要么持平、要么下降,但从股票到黄金等各类资产的期权风险溢价却在上升。

这种看似违背直觉的现象,很大程度上是因为实际市场波动过于平淡。这一情况推高了风险溢价——即交易员预期的市场波动幅度与实际波动幅度之间的差值。

不同市场的窄幅波动与风险溢价上升,可归因于不同因素:降息预期主导黄金走势,供需前景限制原油波动,而美联储政策不确定性、企业盈利及散户资金流向则影响股市表现。

股市方面,9 月期权交易量创下纪录,随着投资者开始为年底行情增加对冲操作,对市场波动的预期有所升温。但如果实际波动始终受限,交易员愿意为期权支付的溢价也会存在上限。

「过去几周,固定执行价波动率实际上大幅上升,且隐含波动率相对于实际波动率指标处于高位,」 芝加哥 Optiver 公司标普期权交易台联席主管理罗比·诺普 (Robby Knopp) 表示。

固定执行价波动率指在期权合约中,执行价格 (即行权价格) 和标的资产波动率均被设定为固定值,不随市场变化调整。

低相关性抑制了标普 500 指数 (SPX) 的波动率——由于个股涨跌节奏与方向各异,相互抵消了整体波动。因此,即便财报季临近推动个股波动率攀升,波动率指数 (VIX) 仍维持低位。上周,标普 500 成分股波动率指数与芝加哥期权交易所波动率指数 (VIX) 的差值达到 1 月底以来的最大值,且处于过去两年区间的高位附近。

「在标普 500 指数隐含相关性低、离散度高的背景下,个股波动率与指数波动率的差距已扩大,」 彭博情报 (Bloomberg Intelligence) 首席全球衍生品策略师坦维尔·桑杜 (Tanvir Sandhu) 在上周的报告中写道。

波动受限的典型案例或许是原油。过去几个月,油价一直被困在窄幅区间内。一方面,市场预期原油供应过剩;另一方面,俄罗斯炼油厂及出口设施遭袭可能抑制短期供应,两者相互制衡。

由于地缘政治冲突迅速平息,不仅波动率和偏度 (skew) 受到抑制,反而形成了 「在波动率短期飙升时趁机抛售」 的操作空间。

彭博汇编数据显示,美国原油基金 (United States Oil Fund) 的一个月隐含波动率与实际波动率差值,处于过去一年的 77% 分位水平 (即高于过去一年中 77% 的时期)。

「从单日来看,油价似乎波动频繁,但如果把时间线拉长,会发现它始终在极窄的区间内震荡,」Vortexa 公司美洲市场分析主管萨曼莎·哈特克 (Samantha Hartke) 表示,「目前来看,投资者实在没有动力在原油市场建立大规模头寸。」

她补充道:「当前油轮上的原油,究竟有多少会被存入库存、多少会用于即时需求,很可能成为下一个引爆点。」

在其他一些市场,实际波动率下降是推升风险溢价的主因,但黄金是个例外。过去一个月,随着金价屡创历史新高,且美国政府停摆为投资者增添了一层不确定性,黄金的隐含波动率持续攀升,推动期权风险溢价升至过去五年区间的高位。

道富投资管理公司 (State Street Investment Management) 全球黄金与金属策略主管阿卡什·多希 (Aakash Doshi) 指出,9 月初以来,黄金期权风险溢价上升主要源于三方面:金价突破历史新高、交易商为抵消更高的德尔塔对冲 (delta-hedging) 成本而提高报价,以及美联储联邦公开市场委员会 (FOMC) 会议后投资者对看涨期权的需求增加,以保留尾部风险保护。

「黄金波动率风险溢价自 2022 年俄乌冲突初期以来,从未达到过如此高的水平,」 多希表示,「在价格大幅飙升期间,投资者的 『错失恐惧』(FOMO) 情绪会导致期权溢价大幅上涨。」

不过,若金价涨势见顶 (目前已逼近每盎司 4000 美元),并像其他市场一样趋于稳定,这种情况可能会改变。

「当市场在每盎司 3800 至 4000 美元区间企稳,且价格波动率降至低位时,继 9 月的剧烈波动后,期权溢价很可能会回落,」 多希说。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

尽管市场基准指数的隐含波动率今年大部分时间要么持平、要么下降,但从股票到黄金等各类资产的期权风险溢价却在上升。

这种看似违背直觉的现象,很大程度上是因为实际市场波动过于平淡。这一情况推高了风险溢价——即交易员预期的市场波动幅度与实际波动幅度之间的差值。

不同市场的窄幅波动与风险溢价上升,可归因于不同因素:降息预期主导黄金走势,供需前景限制原油波动,而美联储政策不确定性、企业盈利及散户资金流向则影响股市表现。

股市方面,9 月期权交易量创下纪录,随着投资者开始为年底行情增加对冲操作,对市场波动的预期有所升温。但如果实际波动始终受限,交易员愿意为期权支付的溢价也会存在上限。

「过去几周,固定执行价波动率实际上大幅上升,且隐含波动率相对于实际波动率指标处于高位,」 芝加哥 Optiver 公司标普期权交易台联席主管理罗比·诺普 (Robby Knopp) 表示。

固定执行价波动率指在期权合约中,执行价格 (即行权价格) 和标的资产波动率均被设定为固定值,不随市场变化调整。

低相关性抑制了标普 500 指数 (SPX) 的波动率——由于个股涨跌节奏与方向各异,相互抵消了整体波动。因此,即便财报季临近推动个股波动率攀升,波动率指数 (VIX) 仍维持低位。上周,标普 500 成分股波动率指数与芝加哥期权交易所波动率指数 (VIX) 的差值达到 1 月底以来的最大值,且处于过去两年区间的高位附近。

「在标普 500 指数隐含相关性低、离散度高的背景下,个股波动率与指数波动率的差距已扩大,」 彭博情报 (Bloomberg Intelligence) 首席全球衍生品策略师坦维尔·桑杜 (Tanvir Sandhu) 在上周的报告中写道。

波动受限的典型案例或许是原油。过去几个月,油价一直被困在窄幅区间内。一方面,市场预期原油供应过剩;另一方面,俄罗斯炼油厂及出口设施遭袭可能抑制短期供应,两者相互制衡。

由于地缘政治冲突迅速平息,不仅波动率和偏度 (skew) 受到抑制,反而形成了 「在波动率短期飙升时趁机抛售」 的操作空间。

彭博汇编数据显示,美国原油基金 (United States Oil Fund) 的一个月隐含波动率与实际波动率差值,处于过去一年的 77% 分位水平 (即高于过去一年中 77% 的时期)。

「从单日来看,油价似乎波动频繁,但如果把时间线拉长,会发现它始终在极窄的区间内震荡,」Vortexa 公司美洲市场分析主管萨曼莎·哈特克 (Samantha Hartke) 表示,「目前来看,投资者实在没有动力在原油市场建立大规模头寸。」

她补充道:「当前油轮上的原油,究竟有多少会被存入库存、多少会用于即时需求,很可能成为下一个引爆点。」

在其他一些市场,实际波动率下降是推升风险溢价的主因,但黄金是个例外。过去一个月,随着金价屡创历史新高,且美国政府停摆为投资者增添了一层不确定性,黄金的隐含波动率持续攀升,推动期权风险溢价升至过去五年区间的高位。

道富投资管理公司 (State Street Investment Management) 全球黄金与金属策略主管阿卡什·多希 (Aakash Doshi) 指出,9 月初以来,黄金期权风险溢价上升主要源于三方面:金价突破历史新高、交易商为抵消更高的德尔塔对冲 (delta-hedging) 成本而提高报价,以及美联储联邦公开市场委员会 (FOMC) 会议后投资者对看涨期权的需求增加,以保留尾部风险保护。

「黄金波动率风险溢价自 2022 年俄乌冲突初期以来,从未达到过如此高的水平,」 多希表示,「在价格大幅飙升期间,投资者的 『错失恐惧』(FOMO) 情绪会导致期权溢价大幅上涨。」

不过,若金价涨势见顶 (目前已逼近每盎司 4000 美元),并像其他市场一样趋于稳定,这种情况可能会改变。

「当市场在每盎司 3800 至 4000 美元区间企稳,且价格波动率降至低位时,继 9 月的剧烈波动后,期权溢价很可能会回落,」 多希说。