【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

近期黄金、加密货币与股市飙升至历史高点,引发市场热议美元 「贬值交易」 已全面展开,但债券与外汇市场却呈现出截然不同的景象。

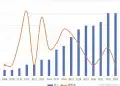

今年部分 「硬资产」 的上涨势头毋庸置疑:黄金价格飙升 50%,白银、铂金等其他贵金属涨幅更令人瞠目,这些迹象似乎表明投资者正对某些风险感到焦虑。

许多人认为,这种焦虑的核心是 「贬值担忧」——担心即将到来的通胀风暴会侵蚀美元购买力与美国金融资产价值。

「贬值交易」 一词由摩根大通分析师在今年早些时候提出,但他们早在去年 10 月就已提及这一观点:当时他们认为,若共和党同时掌控白宫与国会参众两院,扩张性财政政策将利好黄金与比特币。

如今,「末日论者」 则将矛头指向美国政府借贷增加、公共债务预期攀升,以及在通胀即将连续第六年高于美联储 2% 目标的背景下,美联储重启降息这一举措。

然而,如果市场主要担忧的是 「贬值」,美元与美国国债应该会暴跌,国债收益率也会飙升——然而这些情况均未发生。

「贬值」 何在?

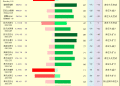

数据本身足以说明问题。上周,10 年期美国名义国债收益率跌破 4%,创下 4 月以来的最低水平;若排除 4 月 4 日至 7 日 「解放日」 关税动荡期间的特殊情况,上周五 3.93% 的收益率更是一年多来的最低值。

今年以来,10 年期基准国债收益率已下跌近 60 个基点。即便对长期通胀预期脱锚更为敏感的 30 年期国债收益率,今年也下跌约 20 个基点——这很难说明投资者正恐慌出逃。

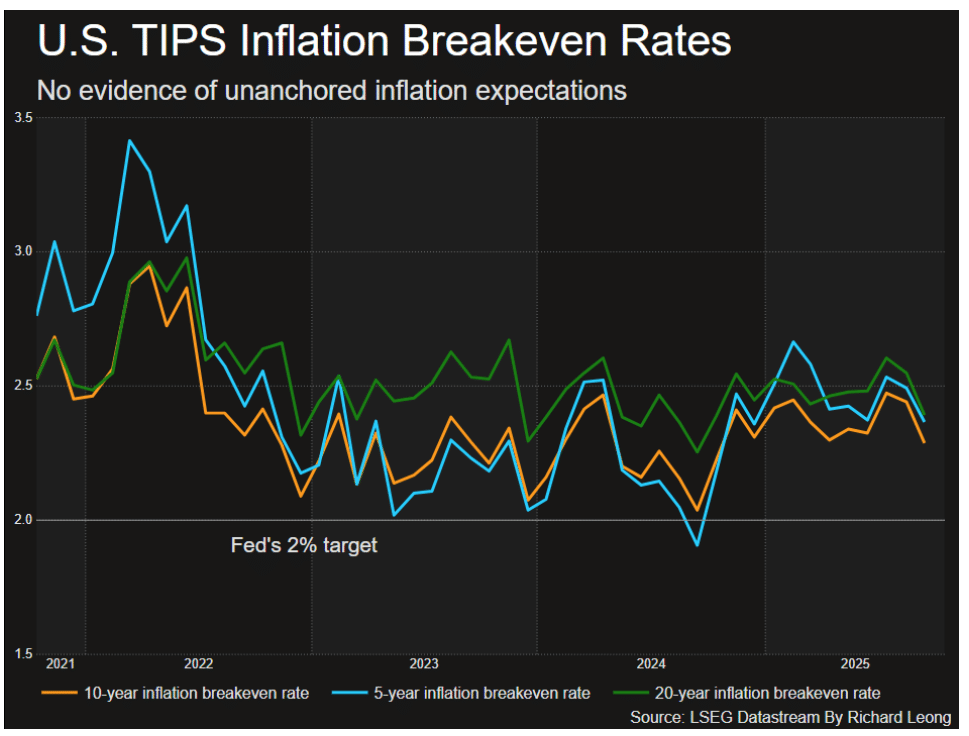

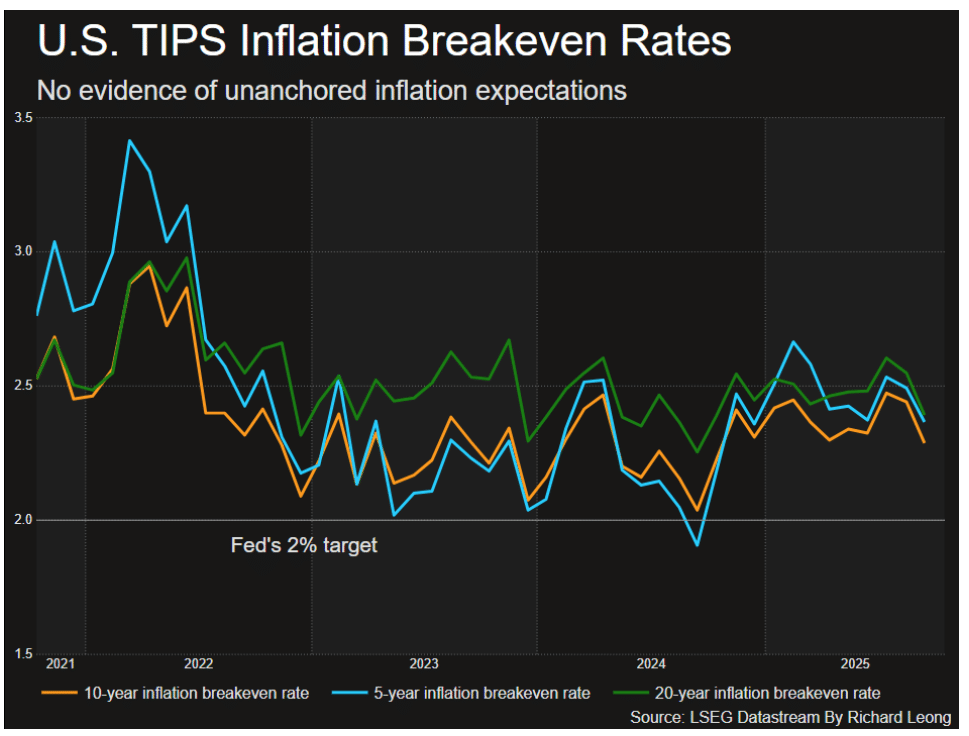

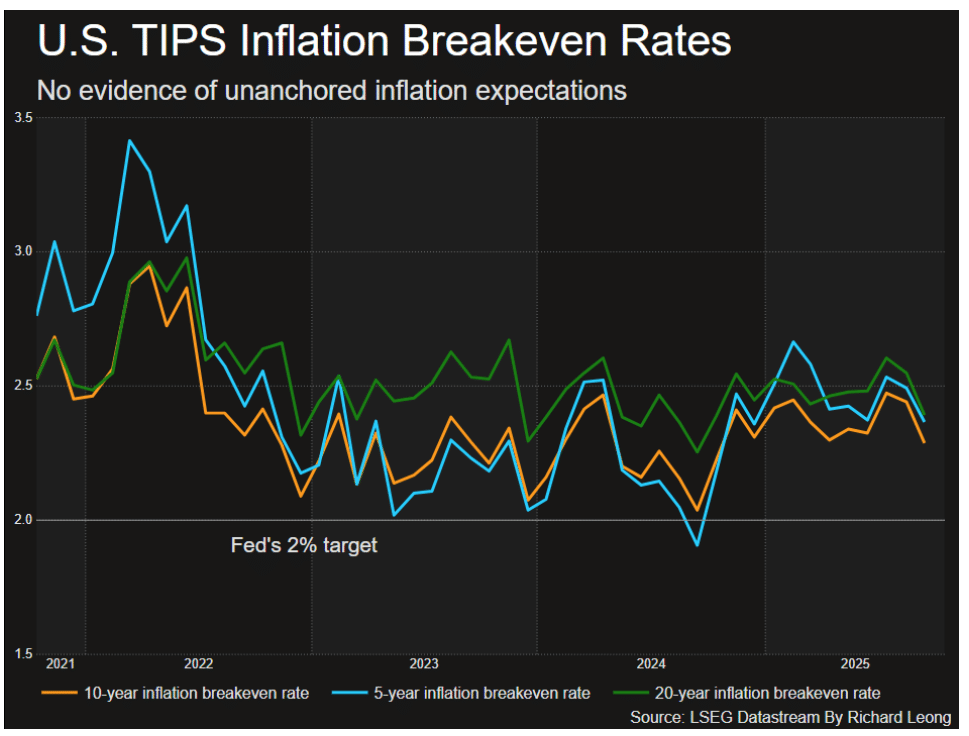

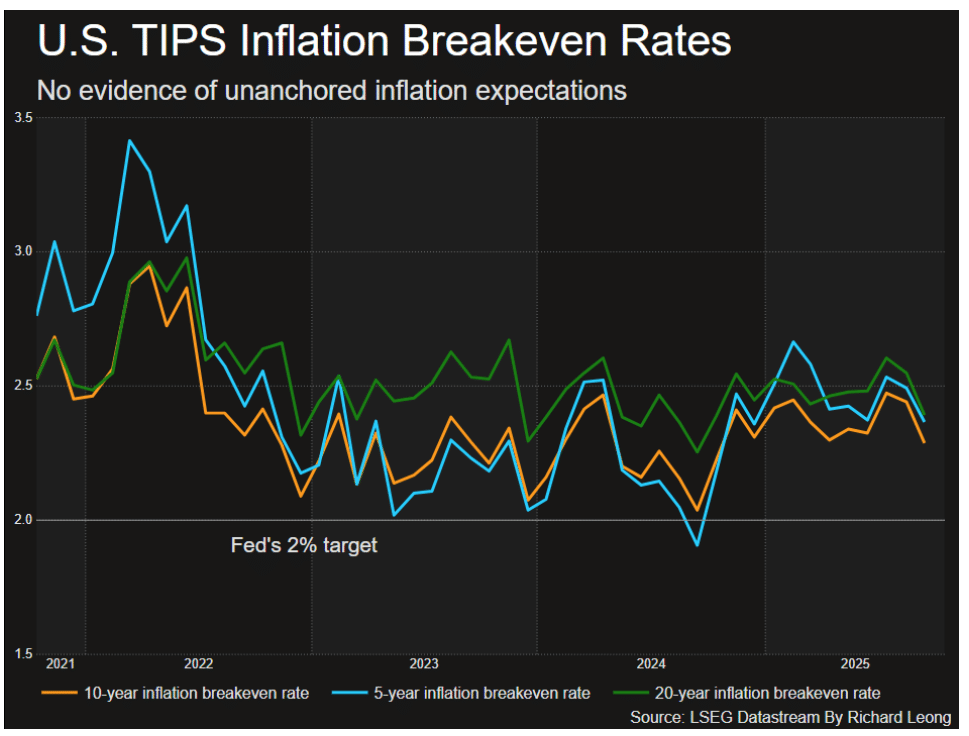

美国通胀保值国债 (TIPS) 市场也呈现类似趋势。10 年期 TIPS 盈亏平衡通胀率 (本质上是债券投资者对十年后通胀水平的预期) 上周跌至 2.275%,为 6 月以来最低;更值得关注的是,30 年期 TIPS 盈亏平衡通胀率跌至 2.21%,创下 5 月以来的新低。

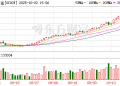

诚然,2025 年上半年美元经历了有记录以来最差的年度开局,但 4 月以来美元汇率已显著企稳——上周美元指数收盘时几乎与六个月均值完全持平。此外,正如荷兰合作银行 (Rabobank) 的简·福利 (Jane Foley) 所指出的,过去一个月美元相对于其他 G10 货币表现显著走强。

「若真存在 『贬值』,投资者应会抛售美元与美国国债,转向黄金等资产,但目前几乎没有证据能证明这类资金流动存在。」 福利表示。

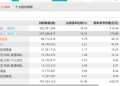

当然,与美国总统特朗普重返白宫前相比,投资者对美元的怀疑确实有所增加——这很可能是因为全球认为美国已不再是可靠的经济伙伴。意大利联合信贷银行 (UniCredit) 估算显示,目前流入美国的投资组合资金中,高达 80% 进行了汇率对冲,这一数据也印证了上述观点。

所有这些都表明,投资者仍希望搭乘美国经济与股市的 「顺风车」,但对美元本身却兴趣寥寥。

明确原因仍待寻找

对法定货币贬值的担忧并非新鲜事,尤其是针对美元的担忧。但自 2007-2009 年全球金融危机与 2020-2021 年疫情期间,各国推出大规模货币与财政刺激政策后,这类担忧开始发酵;而特朗普非传统的政策议程更是火上浇油。

但从市场实际表现来看,当前的情况更可能是多重因素的叠加:各国央行资产多元化、私营部门投资组合重新配置,或是单纯由趋势驱动的买入行为。

归根结底,「贬值交易」 或许已达顶峰。与今年其他流行术语 (如臭名昭著的 「TACO 交易」,即 「特朗普总临阵退缩」 交易) 一样,「贬值交易」 本质上是一种简化叙事,帮助投资者理解这个日益违背逻辑的世界。

尽管规模达 4 万亿美元的全球加密货币市场与 28 万亿美元的黄金市场,或许在释放美元贬值的警示信号,但规模 28 万亿美元的美国国债市场与日交易量近 10 万亿美元的外汇市场,却并未传递类似信息。若想为当今金融市场的乱象找到一个简单答案,恐怕还需继续探寻。

本文由路透社专栏作家 Jamie McGeever 撰写。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

近期黄金、加密货币与股市飙升至历史高点,引发市场热议美元 「贬值交易」 已全面展开,但债券与外汇市场却呈现出截然不同的景象。

今年部分 「硬资产」 的上涨势头毋庸置疑:黄金价格飙升 50%,白银、铂金等其他贵金属涨幅更令人瞠目,这些迹象似乎表明投资者正对某些风险感到焦虑。

许多人认为,这种焦虑的核心是 「贬值担忧」——担心即将到来的通胀风暴会侵蚀美元购买力与美国金融资产价值。

「贬值交易」 一词由摩根大通分析师在今年早些时候提出,但他们早在去年 10 月就已提及这一观点:当时他们认为,若共和党同时掌控白宫与国会参众两院,扩张性财政政策将利好黄金与比特币。

如今,「末日论者」 则将矛头指向美国政府借贷增加、公共债务预期攀升,以及在通胀即将连续第六年高于美联储 2% 目标的背景下,美联储重启降息这一举措。

然而,如果市场主要担忧的是 「贬值」,美元与美国国债应该会暴跌,国债收益率也会飙升——然而这些情况均未发生。

「贬值」 何在?

数据本身足以说明问题。上周,10 年期美国名义国债收益率跌破 4%,创下 4 月以来的最低水平;若排除 4 月 4 日至 7 日 「解放日」 关税动荡期间的特殊情况,上周五 3.93% 的收益率更是一年多来的最低值。

今年以来,10 年期基准国债收益率已下跌近 60 个基点。即便对长期通胀预期脱锚更为敏感的 30 年期国债收益率,今年也下跌约 20 个基点——这很难说明投资者正恐慌出逃。

美国通胀保值国债 (TIPS) 市场也呈现类似趋势。10 年期 TIPS 盈亏平衡通胀率 (本质上是债券投资者对十年后通胀水平的预期) 上周跌至 2.275%,为 6 月以来最低;更值得关注的是,30 年期 TIPS 盈亏平衡通胀率跌至 2.21%,创下 5 月以来的新低。

诚然,2025 年上半年美元经历了有记录以来最差的年度开局,但 4 月以来美元汇率已显著企稳——上周美元指数收盘时几乎与六个月均值完全持平。此外,正如荷兰合作银行 (Rabobank) 的简·福利 (Jane Foley) 所指出的,过去一个月美元相对于其他 G10 货币表现显著走强。

「若真存在 『贬值』,投资者应会抛售美元与美国国债,转向黄金等资产,但目前几乎没有证据能证明这类资金流动存在。」 福利表示。

当然,与美国总统特朗普重返白宫前相比,投资者对美元的怀疑确实有所增加——这很可能是因为全球认为美国已不再是可靠的经济伙伴。意大利联合信贷银行 (UniCredit) 估算显示,目前流入美国的投资组合资金中,高达 80% 进行了汇率对冲,这一数据也印证了上述观点。

所有这些都表明,投资者仍希望搭乘美国经济与股市的 「顺风车」,但对美元本身却兴趣寥寥。

明确原因仍待寻找

对法定货币贬值的担忧并非新鲜事,尤其是针对美元的担忧。但自 2007-2009 年全球金融危机与 2020-2021 年疫情期间,各国推出大规模货币与财政刺激政策后,这类担忧开始发酵;而特朗普非传统的政策议程更是火上浇油。

但从市场实际表现来看,当前的情况更可能是多重因素的叠加:各国央行资产多元化、私营部门投资组合重新配置,或是单纯由趋势驱动的买入行为。

归根结底,「贬值交易」 或许已达顶峰。与今年其他流行术语 (如臭名昭著的 「TACO 交易」,即 「特朗普总临阵退缩」 交易) 一样,「贬值交易」 本质上是一种简化叙事,帮助投资者理解这个日益违背逻辑的世界。

尽管规模达 4 万亿美元的全球加密货币市场与 28 万亿美元的黄金市场,或许在释放美元贬值的警示信号,但规模 28 万亿美元的美国国债市场与日交易量近 10 万亿美元的外汇市场,却并未传递类似信息。若想为当今金融市场的乱象找到一个简单答案,恐怕还需继续探寻。

本文由路透社专栏作家 Jamie McGeever 撰写。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

近期黄金、加密货币与股市飙升至历史高点,引发市场热议美元 「贬值交易」 已全面展开,但债券与外汇市场却呈现出截然不同的景象。

今年部分 「硬资产」 的上涨势头毋庸置疑:黄金价格飙升 50%,白银、铂金等其他贵金属涨幅更令人瞠目,这些迹象似乎表明投资者正对某些风险感到焦虑。

许多人认为,这种焦虑的核心是 「贬值担忧」——担心即将到来的通胀风暴会侵蚀美元购买力与美国金融资产价值。

「贬值交易」 一词由摩根大通分析师在今年早些时候提出,但他们早在去年 10 月就已提及这一观点:当时他们认为,若共和党同时掌控白宫与国会参众两院,扩张性财政政策将利好黄金与比特币。

如今,「末日论者」 则将矛头指向美国政府借贷增加、公共债务预期攀升,以及在通胀即将连续第六年高于美联储 2% 目标的背景下,美联储重启降息这一举措。

然而,如果市场主要担忧的是 「贬值」,美元与美国国债应该会暴跌,国债收益率也会飙升——然而这些情况均未发生。

「贬值」 何在?

数据本身足以说明问题。上周,10 年期美国名义国债收益率跌破 4%,创下 4 月以来的最低水平;若排除 4 月 4 日至 7 日 「解放日」 关税动荡期间的特殊情况,上周五 3.93% 的收益率更是一年多来的最低值。

今年以来,10 年期基准国债收益率已下跌近 60 个基点。即便对长期通胀预期脱锚更为敏感的 30 年期国债收益率,今年也下跌约 20 个基点——这很难说明投资者正恐慌出逃。

美国通胀保值国债 (TIPS) 市场也呈现类似趋势。10 年期 TIPS 盈亏平衡通胀率 (本质上是债券投资者对十年后通胀水平的预期) 上周跌至 2.275%,为 6 月以来最低;更值得关注的是,30 年期 TIPS 盈亏平衡通胀率跌至 2.21%,创下 5 月以来的新低。

诚然,2025 年上半年美元经历了有记录以来最差的年度开局,但 4 月以来美元汇率已显著企稳——上周美元指数收盘时几乎与六个月均值完全持平。此外,正如荷兰合作银行 (Rabobank) 的简·福利 (Jane Foley) 所指出的,过去一个月美元相对于其他 G10 货币表现显著走强。

「若真存在 『贬值』,投资者应会抛售美元与美国国债,转向黄金等资产,但目前几乎没有证据能证明这类资金流动存在。」 福利表示。

当然,与美国总统特朗普重返白宫前相比,投资者对美元的怀疑确实有所增加——这很可能是因为全球认为美国已不再是可靠的经济伙伴。意大利联合信贷银行 (UniCredit) 估算显示,目前流入美国的投资组合资金中,高达 80% 进行了汇率对冲,这一数据也印证了上述观点。

所有这些都表明,投资者仍希望搭乘美国经济与股市的 「顺风车」,但对美元本身却兴趣寥寥。

明确原因仍待寻找

对法定货币贬值的担忧并非新鲜事,尤其是针对美元的担忧。但自 2007-2009 年全球金融危机与 2020-2021 年疫情期间,各国推出大规模货币与财政刺激政策后,这类担忧开始发酵;而特朗普非传统的政策议程更是火上浇油。

但从市场实际表现来看,当前的情况更可能是多重因素的叠加:各国央行资产多元化、私营部门投资组合重新配置,或是单纯由趋势驱动的买入行为。

归根结底,「贬值交易」 或许已达顶峰。与今年其他流行术语 (如臭名昭著的 「TACO 交易」,即 「特朗普总临阵退缩」 交易) 一样,「贬值交易」 本质上是一种简化叙事,帮助投资者理解这个日益违背逻辑的世界。

尽管规模达 4 万亿美元的全球加密货币市场与 28 万亿美元的黄金市场,或许在释放美元贬值的警示信号,但规模 28 万亿美元的美国国债市场与日交易量近 10 万亿美元的外汇市场,却并未传递类似信息。若想为当今金融市场的乱象找到一个简单答案,恐怕还需继续探寻。

本文由路透社专栏作家 Jamie McGeever 撰写。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

近期黄金、加密货币与股市飙升至历史高点,引发市场热议美元 「贬值交易」 已全面展开,但债券与外汇市场却呈现出截然不同的景象。

今年部分 「硬资产」 的上涨势头毋庸置疑:黄金价格飙升 50%,白银、铂金等其他贵金属涨幅更令人瞠目,这些迹象似乎表明投资者正对某些风险感到焦虑。

许多人认为,这种焦虑的核心是 「贬值担忧」——担心即将到来的通胀风暴会侵蚀美元购买力与美国金融资产价值。

「贬值交易」 一词由摩根大通分析师在今年早些时候提出,但他们早在去年 10 月就已提及这一观点:当时他们认为,若共和党同时掌控白宫与国会参众两院,扩张性财政政策将利好黄金与比特币。

如今,「末日论者」 则将矛头指向美国政府借贷增加、公共债务预期攀升,以及在通胀即将连续第六年高于美联储 2% 目标的背景下,美联储重启降息这一举措。

然而,如果市场主要担忧的是 「贬值」,美元与美国国债应该会暴跌,国债收益率也会飙升——然而这些情况均未发生。

「贬值」 何在?

数据本身足以说明问题。上周,10 年期美国名义国债收益率跌破 4%,创下 4 月以来的最低水平;若排除 4 月 4 日至 7 日 「解放日」 关税动荡期间的特殊情况,上周五 3.93% 的收益率更是一年多来的最低值。

今年以来,10 年期基准国债收益率已下跌近 60 个基点。即便对长期通胀预期脱锚更为敏感的 30 年期国债收益率,今年也下跌约 20 个基点——这很难说明投资者正恐慌出逃。

美国通胀保值国债 (TIPS) 市场也呈现类似趋势。10 年期 TIPS 盈亏平衡通胀率 (本质上是债券投资者对十年后通胀水平的预期) 上周跌至 2.275%,为 6 月以来最低;更值得关注的是,30 年期 TIPS 盈亏平衡通胀率跌至 2.21%,创下 5 月以来的新低。

诚然,2025 年上半年美元经历了有记录以来最差的年度开局,但 4 月以来美元汇率已显著企稳——上周美元指数收盘时几乎与六个月均值完全持平。此外,正如荷兰合作银行 (Rabobank) 的简·福利 (Jane Foley) 所指出的,过去一个月美元相对于其他 G10 货币表现显著走强。

「若真存在 『贬值』,投资者应会抛售美元与美国国债,转向黄金等资产,但目前几乎没有证据能证明这类资金流动存在。」 福利表示。

当然,与美国总统特朗普重返白宫前相比,投资者对美元的怀疑确实有所增加——这很可能是因为全球认为美国已不再是可靠的经济伙伴。意大利联合信贷银行 (UniCredit) 估算显示,目前流入美国的投资组合资金中,高达 80% 进行了汇率对冲,这一数据也印证了上述观点。

所有这些都表明,投资者仍希望搭乘美国经济与股市的 「顺风车」,但对美元本身却兴趣寥寥。

明确原因仍待寻找

对法定货币贬值的担忧并非新鲜事,尤其是针对美元的担忧。但自 2007-2009 年全球金融危机与 2020-2021 年疫情期间,各国推出大规模货币与财政刺激政策后,这类担忧开始发酵;而特朗普非传统的政策议程更是火上浇油。

但从市场实际表现来看,当前的情况更可能是多重因素的叠加:各国央行资产多元化、私营部门投资组合重新配置,或是单纯由趋势驱动的买入行为。

归根结底,「贬值交易」 或许已达顶峰。与今年其他流行术语 (如臭名昭著的 「TACO 交易」,即 「特朗普总临阵退缩」 交易) 一样,「贬值交易」 本质上是一种简化叙事,帮助投资者理解这个日益违背逻辑的世界。

尽管规模达 4 万亿美元的全球加密货币市场与 28 万亿美元的黄金市场,或许在释放美元贬值的警示信号,但规模 28 万亿美元的美国国债市场与日交易量近 10 万亿美元的外汇市场,却并未传递类似信息。若想为当今金融市场的乱象找到一个简单答案,恐怕还需继续探寻。

本文由路透社专栏作家 Jamie McGeever 撰写。