【文章来源:金十数据】

自三年多前美股牛市开启以来,美国银行股票策略师萨维塔·萨布拉曼尼安 (Savita Subramanian) 一直是坚定的乐观派。但最近,就连她和她的团队也发现了担忧股市后续走向的理由。

在本周分享给 《市场观察》(MarketWatch) 的报告中,萨布拉曼尼安列出了可能对标普 500 指数 (SPX) 造成冲击的五大新兴风险。她建议客户将资金从跟踪该指数表现的基金中撤出,转而投向个股。

「要精挑细选。」 她提醒道。

标普 500 指数估值已处于极高水平

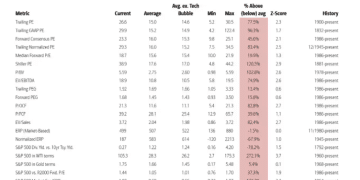

萨布拉曼尼安团队对标普 500 指数的 20 项估值指标进行跟踪,涵盖从历史市盈率、预期市盈率相对盈利增长率 (PEG),到标普 500 指数预期市盈率与罗素 2000 指数预期市盈率的比值等多个维度。

几乎所有指标都显示,标普 500 指数当前估值高于历史均值。

其中 9 项指标显示,该指数当前交易水平已超过互联网泡沫顶峰时期;更值得注意的是,标普 500 市值与 GDP 比率、市净率、股价与经营现金流比率、企业价值与销售额比率这 4 项指标,更是创下历史新高。

尽管当下投资者为持有股票支付更高溢价,但萨布拉曼尼安及其团队仍认为,高估值或许存在合理依据。

「历史对比存在局限性,如今的标普 500 指数成分股质量更高、资产更轻、杠杆率更低等。」 萨布拉曼尼安在报告中表示,「但风险正不断累积,标普 500 指数的估值底部很可能低于当前水平。」

熊市将至的信号不断累积

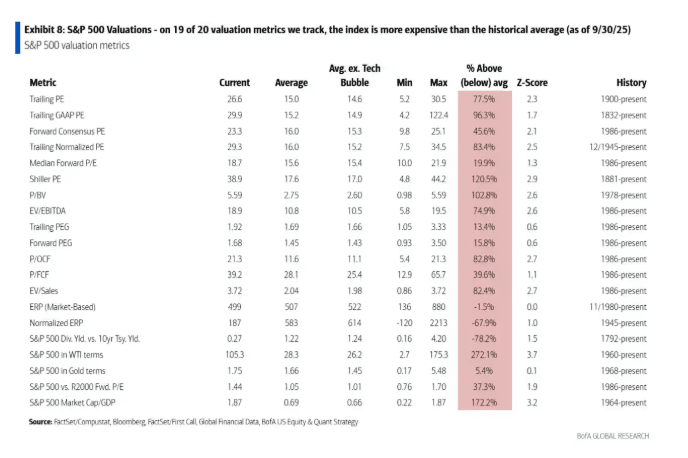

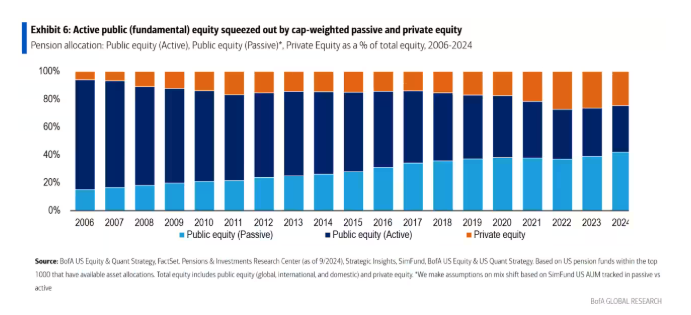

美国银行团队跟踪了 10 项 「熊市信号」,而根据萨布拉曼尼安的说法,这些信号曾可靠地预示过往股市峰值。

美国银行关注的指标包括:世界大型企业联合会 (Conference Board) 消费者信心指数、该机构调查中 「预期股市上涨」 的受访者比例、美国银行卖方指标 (监测卖方分析师的推荐评级)、过去 6 个月宣布的并购交易数量的 10 年期 Z 值 (基于多变量财务比率的破产预警工具),以及高市盈率股票与低市盈率股票的表现差异。

综合来看,这些信号传递出谨慎信号:60% 的信号已被触发,接近过往股市见顶前 70% 的平均触发率。为扩大样本范围,美国银行团队不仅研究了过往熊市,还纳入了 1990 年、2018 年及今年早些时候等 「未达熊市标准但出现大幅回调」 的时期。通常,熊市的定义是从近期高点下跌 20% 及以上。

政府数据缺失构成风险

4 月因关税引发股市抛售之后,美国经济的透明度终于开始改善。市场曾预期特朗普的预算法案将加速企业新增投资。

但 10 月政府停摆与贸易争端再度升级打乱了这一进程。企业突然变得不太愿意投入更多资金用于投资。

美国银行团队表示,若政府停摆持续、贸易争端悬而未决,可能会阻碍过去几个月投资者所看到的经济活动复苏势头。

投机活动与私人借贷风险

2008 年金融危机后,大型银行逐步适应更严格的资本金要求及其他监管规定,私人贷款机构则逐渐填补了这一空白。

近期,几起备受关注的破产事件引发了对银行承销标准的担忧,同时也加剧了对私人贷款机构的恐慌。这些机构在贷款账面价值计量方面拥有较大自主权。因此,投资者担忧更多摩根大通首席执行官戴蒙 (Jamie Dimon) 所称的 「蟑螂」 可能即将浮现,也就不足为奇了。事实上,萨布拉曼尼安及其团队表示,他们预计在受监管银行中可能会出现更多此类 「蟑螂」。

与此同时,美国银行团队警告,市场对投机性交易活动的依赖程度正日益加深。根据美国金融业监管局 (Finra) 的数据,经标普 500 指数 12 个月价格变动调整后,投资者保证金债务规模已回升至 2021 年峰值水平。最新的美国银行全球基金经理调查显示,投资者认为私募股权和私人信贷最有可能引发系统性信贷事件。

该调查还显示,54% 的受访者认为人工智能概念股正处于泡沫之中。

当所有人都想离场时会发生什么?

受监管银行的资本金充足率高于许多私人贷款机构,因此一旦信贷周期逆转,它们可能更能抵御冲击。但标普 500 指数可能因一个简单原因更易受冲击:流动性。

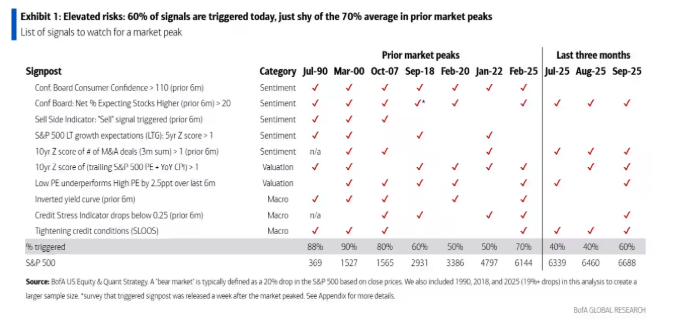

萨布拉曼尼安表示,美国资产所有者在很大程度上已将主动股票基金替换为 「杠铃策略」——即主要通过指数基金持有标普 500 指数,同时配置私募股权。

若对私人贷款机构的疑虑持续发酵,养老金及其他大型机构投资者可能会被迫抛售指数基金,以避免其私人资产持仓出现实际亏损。这将引发大规模抛售,即便流动性极佳的大盘股也可能难以承受。