来源:

券商中国

今年以来,市场呈现出 A 股与港股交替活跃的特征,上半年,港股新消费、科技和创新药板块表现突出,而下半年,A 股创业板和科创板的科技板块接力走强,港股则进入震荡阶段。

近期,市场上关于行情或 「高切低」 重回港股的声音逐渐增多。券商中国记者发现,多位知名基金经理在三季度提高了港股仓位,用真金白银 「投票」 港股,尤其是加大了对港股 AI 应用、创新药的布局力度,阿里巴巴、中芯国际等港股获得了基金明显增持。

多位知名基金经理提高港股仓位

比如,焦巍管理的银华富饶精选三年持有期混合,截至三季度末的港股仓位为 39.66%,相比二季度末的 11.38% 提高了约 28 个百分点,前十大重仓股中有四只港股,其中阿里巴巴和腾讯控股分别位列前两大重仓股。

焦巍认为,在 AI 的基建浪潮初步完成后,应用必然带来消费结构的重大改变,现在已经可以观察到 AI 对电商入口、搜索引擎带来的新机遇和相关公司的重大布局。相较于硬件端的资本开支投入阶段性机会,这些在互联网时代占据流量入口的公司同样有很大可能在 AI 应用侧抢占到有利位置,从而出现诞生美国七巨头类似的机会。

再比如,吴昊和金山管理的中信保诚新蓝筹,截至三季度末的港股仓位为 26.66%,相比二季度末的 4.87% 提高了约 22 个百分点,前十大重仓股中有七只港股,分别为中银香港、中金公司、汇丰控股、国泰君安国际、渣打集团、香港交易所、众安在线。

基金经理表示,三季度,在市场风险偏好修复并抬升的情况下,基金做了一定程度的配置结构调整,对于数字货币相关资产进行了一定的增持,主要包括一些香港本地/海外业务敞口较大的银行、券商类个股,以及在前三季度滞涨的计算机板块中的泛金融科技个股。

此外,杨锐文管理的景顺长城成长龙头一年持有 A,港股仓位从二季度末的 6.09% 提升到了三季度末 22.34%,提高了约 16 个百分点,前十大重仓股中新增了平安好医生一只港股;徐成管理的国富亚洲机会 A,港股仓位从二季度末的 16.47% 提高到了三季度末的 27.17%,提高了约 10 个百分点,前十大重仓股中有威胜控股、腾讯控股两只港股。

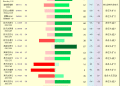

国金证券研报显示,2025 年三季度,各类型港股基金的港股占基金净值比例平均为 85.69%,较上季提高了 0.03 个百分点。从港股仓位分布可见,有近 59% 的基金将港股仓位置于 90% 以上的高位运行,该比例较上季提升 4.38 个百分点。

青睐 AI 和创新药

整体来看,国金证券研报显示,三季度港股基金重仓最多的板块依然为科技,但占比小幅回落至 37%,消费板块以 25.16% 的比重蝉联第二,医药板块以 15.52% 的比重位居第三。

从增减量来看,具有产业逻辑支撑的医药板块蝉联港股基金增持之首,环比增长 3.09 个百分点,其次为金融板块,环比增长 0.58 个百分点,而当季减持幅度相对明显的是第一大重仓科技板块,较上季下降 1.95 个百分点,部分原因在于三季度大热的算力方向涉及的港股科技股有限、部分资金切换至弹性更高的创新药板块。

个股层面,三季度港股基金重仓市值占比前十大个股依次为阿里巴巴、腾讯控股、小米集团、美团、快手、中芯国际、网易、比亚迪、京东集团和信达生物,前五大个股名单与上季一致,但阿里巴巴上升一位居首、腾讯控股降为第二。

AI 仍然是港股投资热词,虽然阿里巴巴曾在二季度被基金减仓较多,但三季度,阿里云在 AI 驱动下收入动能与资本开支超预期,且管理层明确 AI 基础设施投入,带来预期与估值的系统性修复,基金仓位环比增持 3.25 个百分点,中芯国际获基金增持 1.22 个百分点,成为增配第二。

相较而言,新能源车与新消费被边缘化,基金持仓市值占比降幅最明显的为小米集团,环比下降 2.07 个百分点,其所在的智能驾驶与通信设备链条出现需求回落;同时,理想汽车环比下降 1.47 个百分点。

优质资产出现 「港股溢价」 趋势

对于近期港股市场的回调,兴全沪港深基金基金经理陈聪认为,今年市场呈现出 A 股与港股交替活跃的特征,但这种现象并非资金在两地间的大幅切换,数据显示,下半年 A 股科技走强期间,港股资金并未明显流出。

「真正的原因在于两地市场行业结构的差异。港股的核心行业集中于互联网与创新药等领域,其主要表现周期出现在去年底至今年上半年。而 A 股科技板块的上涨,则更多来自算力链、存储及新能源等硬科技产业,这些行业主要分布在国内。因此,A 股与港股的此消彼长,本质上是行业周期的轮动。当两地市场的同类行业同时迎来利好或市场情绪回暖时,往往会出现同步上涨的局面,而非此涨彼跌。」

大成基金的基金经理柏杨也表示,港股市场调整更多是短时间内投资者情绪变化带来的市场波动,近期多家外资机构调高科技股投资评级,意味着海外投资者对港股的乐观情绪在升温。

他指出,去年外资投资港股主要是 「买便宜」,看重其低估值优势;而今年更倾向于 「买质量」。在高端制造、新能源、创新药、机器人等前沿领域,部分港股的中国龙头企业已进入或逼近全球 「第一梯队」,与国际领先者同台竞争。因此,越来越多敏锐的国际投资者正对这些领域进行多点布局。

陈聪认为,近年来,AH 溢价 (A 股与港股间的价格差异) 呈现出新的特征。过去,A 股普遍高于港股的 「溢价结构」 几乎被视为市场常态,然而今年,部分备受关注的公司反而出现港股相对 A 股明显溢价的情况。导致这一反转的原因之一,是个别公司在港股的发行比例较低,供给有限而需求旺盛,但更深层的逻辑在于,随着市场环境与交易机制的变化,长期存在的 「港股折价」 规律正在被重新审视,市场或正在经历一场结构性修正:未来两地市场之间的价差有望进一步收敛,甚至在部分优质资产上出现 「港股溢价」 的趋势。

(券商中国)

文章转载自东方财富