【文章来源:金十数据】

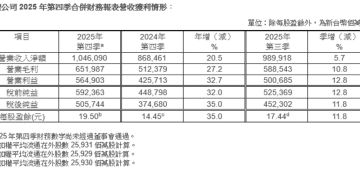

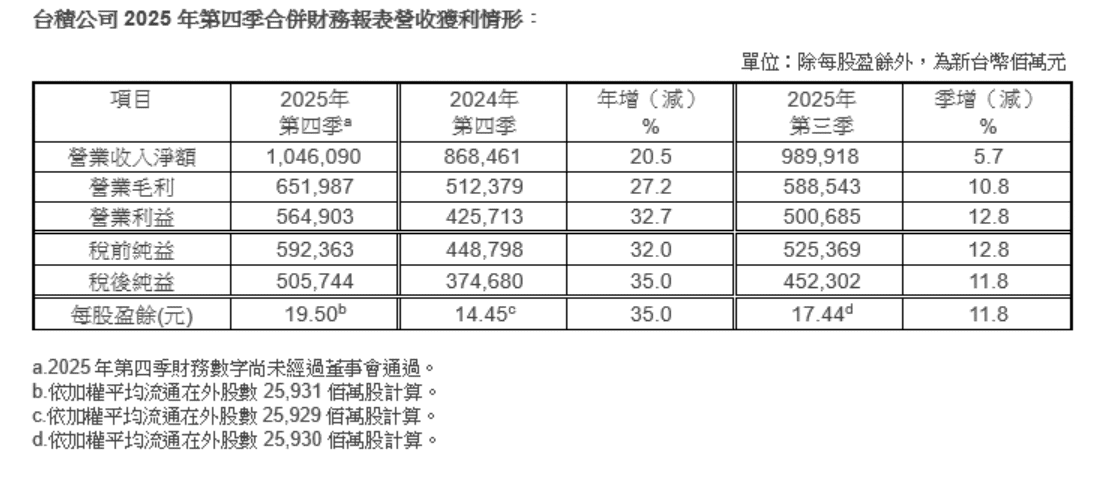

周四,台积电 (TSM.N) 公布 2025 年第四季度业绩,单季净利润实现 5057 亿新台币 (约合 160 亿美元),同比增长约 35%,不仅超出市场预期,还创下公司历史新高纪录。

该季度营收同样表现亮眼,约 1.046 万亿新台币,同比增长逾 20%。这份成绩单展现出台积电在全球半导体供应链中的核心地位。

值得注意的是,该公司还实现了连续第七个季度净利润同比增长达到两位数的业绩延续。这意味着自 2024 年以来,台积电每个财季都保持了至少 10% 以上的净利增速,反映出其产品组合与市场需求的结构性优势。

强劲的 AI 相关芯片需求、先进制程产能提升,以及主要客户在高性能计算领域的投入是推动业绩持续向上的关键因素。特朗普的贸易政策以及对半导体产品加征关税的威胁,给全球芯片行业带来了极大的不确定性,不过这种不确定性尚未对因 AI 热潮而大幅增长的利润造成实质性损害。

分析人士指出,随着生成式 AI、大模型及云服务应用的快速扩张,对先进逻辑芯片的需求显著增长,而台积电凭借其 3 纳米及更先进技术节点产能优势,成为包括苹果与英伟达在内多家科技巨头的重要供货方。这些高端制程芯片的出货提升,正在逐步改变公司营收结构,使得高毛利产品贡献持续上升。

该公司表示,3 纳米制程出货占公司 2025 年第四季晶圆销售金额的 28%,5 纳米制程出货占全季晶圆销售金额的 35%;7 纳米制程出货则占全季晶圆销售金额的 14%。总体而言,先进制程 (包含 7 纳米及更先进制程) 的营收达到全季晶圆销售金额的 77%。

另外,根据公司披露的数据,第四季度毛利率达到 62.3%,同样高于市场预期,显示在高端产品比重增长的同时,成本控制与价格议价能力也有所增强。

台积电在财报公布后指出,公司面临的核心挑战来自产能与需求之间的缺口,目前产能极度紧张,各大客户,尤其是美国的 AI 客户,纷纷请求晶圆厂提供更多支持,因此台积电正加快亚利桑那州厂房的扩产进度,并强调美国产能提升的进展顺利。

公司并未低估全球竞争环境,但云服务商的反馈指出硅片成为瓶颈,台积电也投入大量时间验证需求的真实性,并确认 AI 已经进入日常应用,客户也证明 AI 对业务具有实质助益。面对持续增长的 AI 需求,公司坚信人工智能是长期趋势,同时释放出客户已直接就产能问题沟通、未来需求充足的明确信号。

针对未来布局,台积电将持续在台湾展开多阶段 N2 晶圆厂建设,N2 制程已在 2025 年第四季度量产,并同步推进德国厂、扩建日本第二座晶圆厂,同时表示海外扩张取决于客户需求。

在资源配置上,公司已削减 6 英寸与 8 英寸晶圆产能以优化投入,并坦言工具与扩厂成本快速攀升、电力供应等问题仍需关注,汇率亦可能成为今年的重要变量。

资本支出方面,台积电预计 2026 年投入将升至 520 亿至 560 亿美元,高于 2025 年的 409 亿美元,并称未来三年支出规模会更大。

公司预测今年产能利用率将温和提高,2026 年第一季度营收将达 346 亿至 358 亿美元,远高于 2025 年同期 255.3 亿美元,同时预估毛利率 63% 至 65%、营业利润率 54% 至 56%,长期毛利率达到 56% 以上亦可实现。

另外,台积电预计 2026 年以美元计收入将增长近 30%,但仍保持对关税风险的审慎态度,强调会继续支持客户增长、缩小供需缺口,全力推动业务扩张。

近期,市场对台积电未来几个季度的预期普遍上调。多家机构认为,随着 2 纳米制程技术逐步推进、AI 服务器芯片订单增长,以及更多新产品导入生产线,台积电在 2026 年的营收与利润增长仍具备较强动力。

此外,该公司在美国与其他地区的晶圆厂扩建进程也将改善全球生产布局,但这也带来了资本支出增长与短期成本压力的变量。