【文章来源:天天财富】

【导读】 私募基金管理规模达 22.15 万亿元,再创历史新高

私募基金管理规模再创历史新高!

私募基金管理规模达 22.15 万亿元

再创历史新高

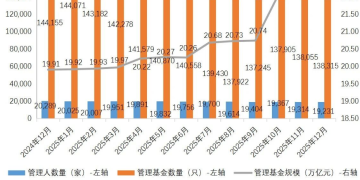

1 月 26 日,中国证券投资基金业协会 (以下简称协会) 发布的私募基金管理人登记及产品备案月报显示,截至 2025 年 12 月末,存续私募基金管理人 19231 家,管理基金数量为 138315 只,管理基金规模达到 22.15 万亿元,较 11 月末增长 600 亿元,再创历史新高。

从管理人数量来看,截至 2025 年 12 月末,私募证券投资基金管理人 7531 家;私募股权、创业投资基金管理人 11523 家;私募资产配置类基金管理人 6 家;其他私募投资基金管理人 171 家。

从管理基金数量及管理规模来看,存续私募证券投资基金 80390 只,存续规模为 7.08 万亿元;存续私募股权投资基金 29820 只,存续规模为 11.19 万亿元;存续创业投资基金 27342 只,存续规模为 3.58 万亿元。

全年来看,私募基金行业整体维持稳定的规模增长。尤其是在市场行情的催化下,10 月份私募基金管理规模增幅明显,单月增长 1.31 万亿元。

在整体规模稳步增长的同时,私募基金管理人数量较去年末有所下降,呈现出行业出清加速、头部效应凸显的特征。截至 2025 年 12 月末,存续私募基金管理人 19231 家,较年初减少 1058 家,行业洗牌持续深化,体现出 「扶优限劣」 的监管方向,行业生态向规范化、专业化的方向持续迈进。

12 月新备案规模为 989 亿元

从月度备案情况来看,2025 年 12 月,新备案私募基金数量 2087 只,新备案规模达 989 亿元。其中,私募证券投资基金 1397 只,新备案规模为 541.74 亿元;私募股权投资基金 250 只,新备案规模为 263.48 亿元;创业投资基金 440 只,新备案规模达 183.79 亿元。

2025 年 12 月,在协会资产管理业务综合报送平台 (以下简称 AMBERS 系统) 办理通过的机构共计 13 家,其中,私募证券投资基金管理人 5 家,私募股权、创业投资基金管理人 8 家。

此外,2025 年 12 月,注销私募基金管理人 96 家。其中,深圳市复利基金管理有限公司等多家私募基金管理人达到公示期满一个月且未主动联系协会并完成情况报告的注销条件,协会将注销上述机构的私募基金管理人登记。另外,青岛韬韫瀚林投资管理有限公司等多家私募基金管理人存在异常经营情形,且未能在书面通知发出后的 3 个月内提交符合规定的专项法律意见书,协会将注销上述机构的私募基金管理人登记。

协会此前表示,将继续秉持 「扶优限劣」 基本方针,不断完善私募基金行业诚信信息记录机制,促进行业合规健康发展。

上海私募基金管理规模居全国首位

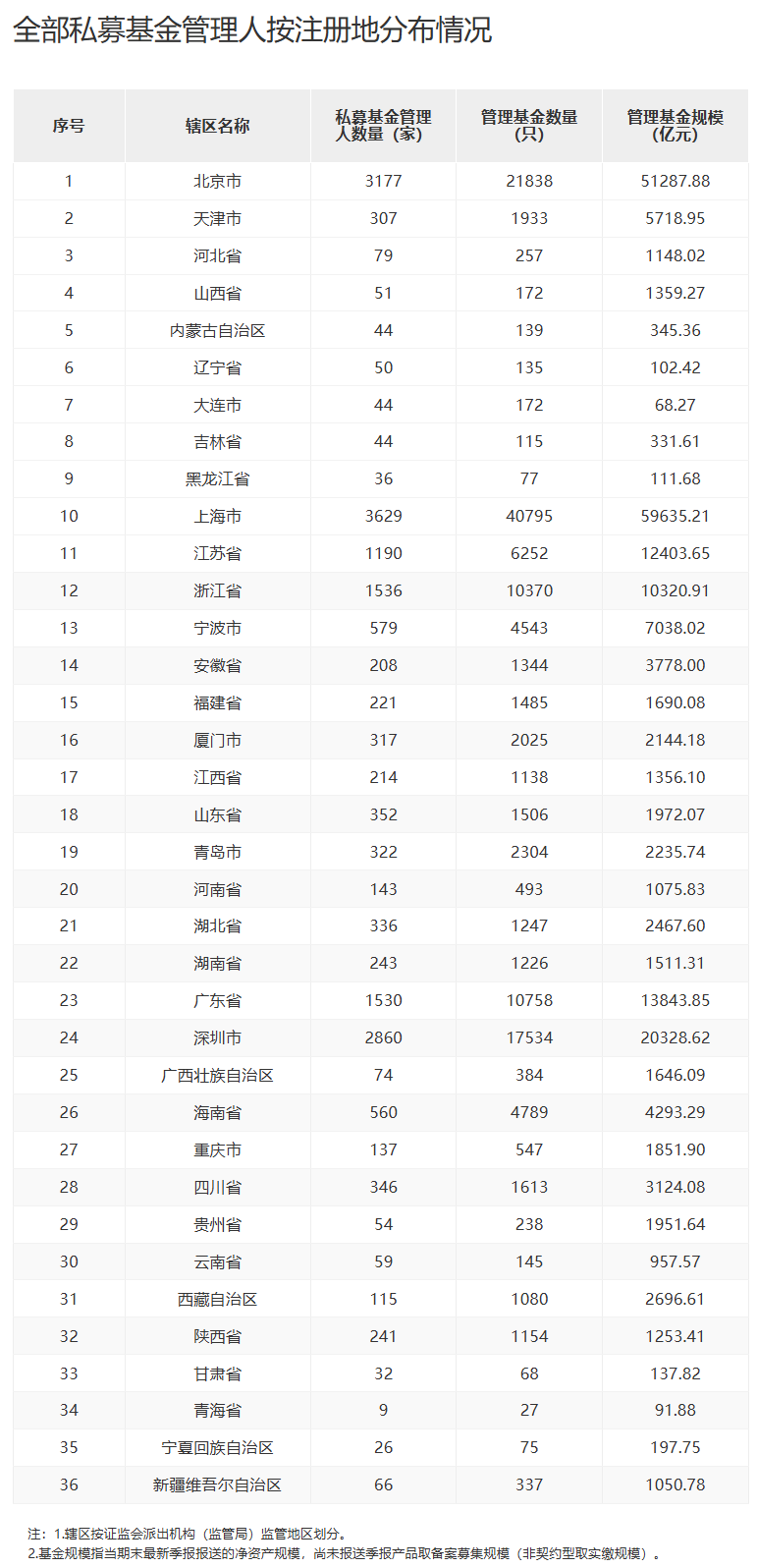

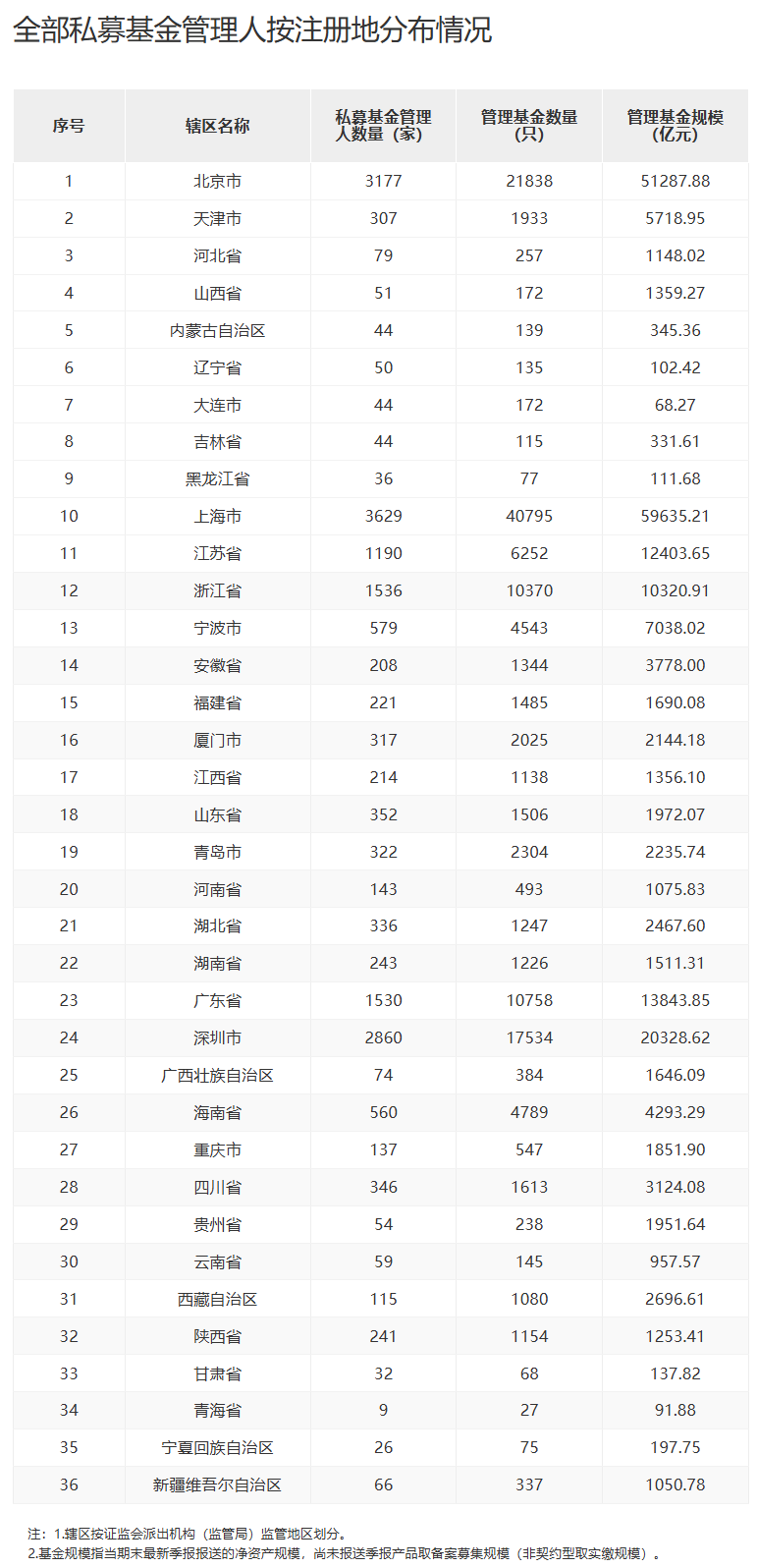

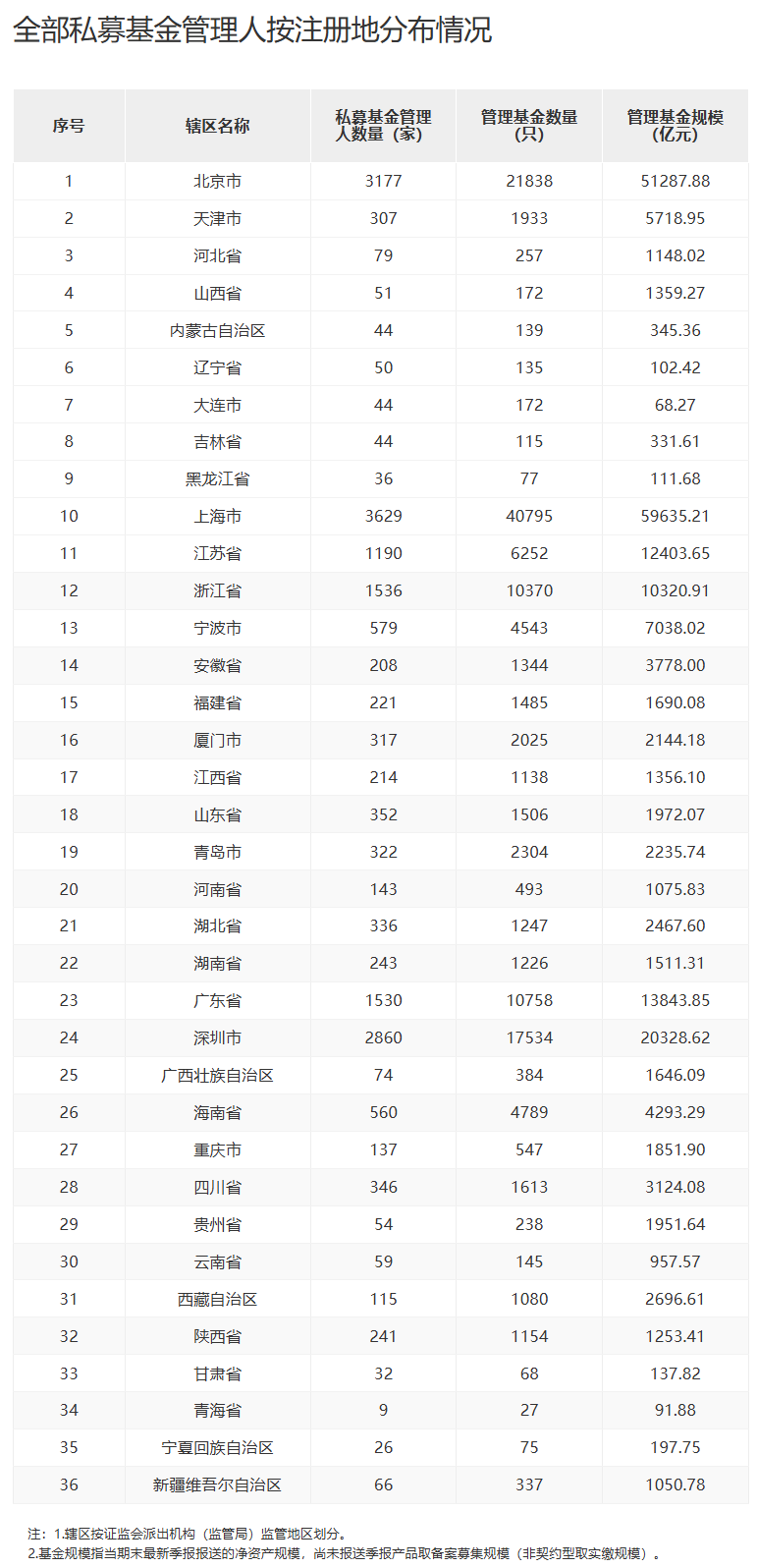

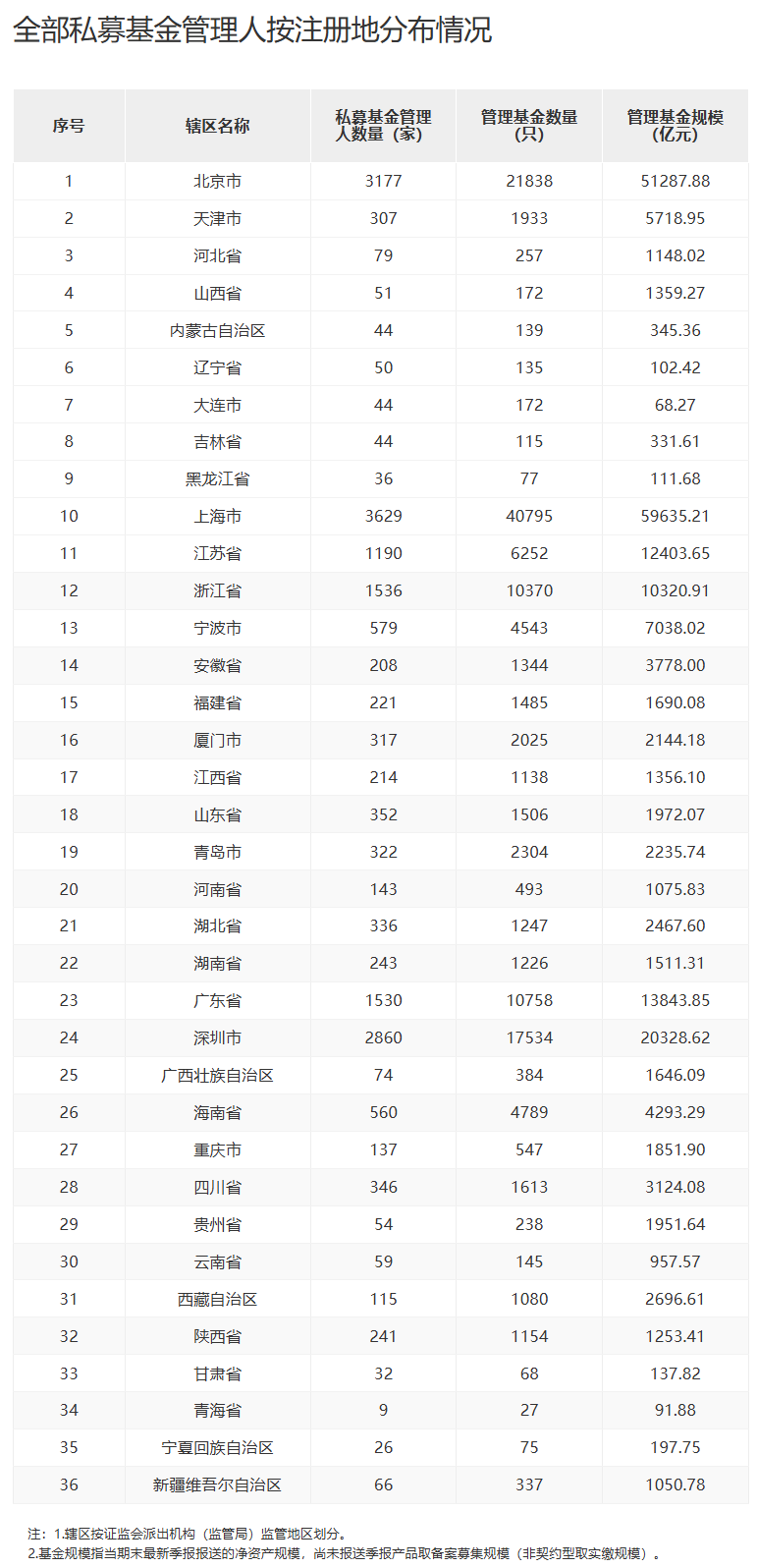

从地域分布来看,无论是注册地分布还是管理基金规模,上海均居全国首位。

截至 2025 年 12 月末,已登记私募基金管理人数量从注册地分布来看 (按 36 个辖区),集中在上海市、北京市、深圳市、浙江省 (除宁波)、广东省 (除深圳) 和江苏省,总计占比达 72.39%,高于 11 月份的 72.35%。

其中,上海市有 3629 家、北京市有 3177 家、深圳市有 2860 家、浙江省 (除宁波) 有 1536 家、广东省 (除深圳) 有 1530 家、江苏省有 1190 家,数量占比分别为 18.87%、16.52%、14.87%、7.99%、7.96% 和 6.19%。

从管理基金规模来看,前 6 大辖区分别为上海市、北京市、深圳市、广东省 (除深圳)、江苏省和浙江省 (除宁波),总计占比达 75.76%,高于 11 月份的 75.71%。

其中,上海、北京在全国遥遥领先,上海市为 59635.21 亿元、北京市为 51287.88 亿元、深圳市为 20328.62 亿元、广东省 (除深圳) 为 13843.85 亿元、江苏省为 12403.65 亿元、浙江省 (除宁波) 为 10320.91 亿元,规模占比分别为 26.92%、23.15%、9.18%、6.25%、5.60% 和 4.66%。

(文章来源:中国基金报)

(原标题:22.15 万亿元,再创新高!)

(责任编辑:126)

【文章来源:天天财富】

【导读】 私募基金管理规模达 22.15 万亿元,再创历史新高

私募基金管理规模再创历史新高!

私募基金管理规模达 22.15 万亿元

再创历史新高

1 月 26 日,中国证券投资基金业协会 (以下简称协会) 发布的私募基金管理人登记及产品备案月报显示,截至 2025 年 12 月末,存续私募基金管理人 19231 家,管理基金数量为 138315 只,管理基金规模达到 22.15 万亿元,较 11 月末增长 600 亿元,再创历史新高。

从管理人数量来看,截至 2025 年 12 月末,私募证券投资基金管理人 7531 家;私募股权、创业投资基金管理人 11523 家;私募资产配置类基金管理人 6 家;其他私募投资基金管理人 171 家。

从管理基金数量及管理规模来看,存续私募证券投资基金 80390 只,存续规模为 7.08 万亿元;存续私募股权投资基金 29820 只,存续规模为 11.19 万亿元;存续创业投资基金 27342 只,存续规模为 3.58 万亿元。

全年来看,私募基金行业整体维持稳定的规模增长。尤其是在市场行情的催化下,10 月份私募基金管理规模增幅明显,单月增长 1.31 万亿元。

在整体规模稳步增长的同时,私募基金管理人数量较去年末有所下降,呈现出行业出清加速、头部效应凸显的特征。截至 2025 年 12 月末,存续私募基金管理人 19231 家,较年初减少 1058 家,行业洗牌持续深化,体现出 「扶优限劣」 的监管方向,行业生态向规范化、专业化的方向持续迈进。

12 月新备案规模为 989 亿元

从月度备案情况来看,2025 年 12 月,新备案私募基金数量 2087 只,新备案规模达 989 亿元。其中,私募证券投资基金 1397 只,新备案规模为 541.74 亿元;私募股权投资基金 250 只,新备案规模为 263.48 亿元;创业投资基金 440 只,新备案规模达 183.79 亿元。

2025 年 12 月,在协会资产管理业务综合报送平台 (以下简称 AMBERS 系统) 办理通过的机构共计 13 家,其中,私募证券投资基金管理人 5 家,私募股权、创业投资基金管理人 8 家。

此外,2025 年 12 月,注销私募基金管理人 96 家。其中,深圳市复利基金管理有限公司等多家私募基金管理人达到公示期满一个月且未主动联系协会并完成情况报告的注销条件,协会将注销上述机构的私募基金管理人登记。另外,青岛韬韫瀚林投资管理有限公司等多家私募基金管理人存在异常经营情形,且未能在书面通知发出后的 3 个月内提交符合规定的专项法律意见书,协会将注销上述机构的私募基金管理人登记。

协会此前表示,将继续秉持 「扶优限劣」 基本方针,不断完善私募基金行业诚信信息记录机制,促进行业合规健康发展。

上海私募基金管理规模居全国首位

从地域分布来看,无论是注册地分布还是管理基金规模,上海均居全国首位。

截至 2025 年 12 月末,已登记私募基金管理人数量从注册地分布来看 (按 36 个辖区),集中在上海市、北京市、深圳市、浙江省 (除宁波)、广东省 (除深圳) 和江苏省,总计占比达 72.39%,高于 11 月份的 72.35%。

其中,上海市有 3629 家、北京市有 3177 家、深圳市有 2860 家、浙江省 (除宁波) 有 1536 家、广东省 (除深圳) 有 1530 家、江苏省有 1190 家,数量占比分别为 18.87%、16.52%、14.87%、7.99%、7.96% 和 6.19%。

从管理基金规模来看,前 6 大辖区分别为上海市、北京市、深圳市、广东省 (除深圳)、江苏省和浙江省 (除宁波),总计占比达 75.76%,高于 11 月份的 75.71%。

其中,上海、北京在全国遥遥领先,上海市为 59635.21 亿元、北京市为 51287.88 亿元、深圳市为 20328.62 亿元、广东省 (除深圳) 为 13843.85 亿元、江苏省为 12403.65 亿元、浙江省 (除宁波) 为 10320.91 亿元,规模占比分别为 26.92%、23.15%、9.18%、6.25%、5.60% 和 4.66%。

(文章来源:中国基金报)

(原标题:22.15 万亿元,再创新高!)

(责任编辑:126)

【文章来源:天天财富】

【导读】 私募基金管理规模达 22.15 万亿元,再创历史新高

私募基金管理规模再创历史新高!

私募基金管理规模达 22.15 万亿元

再创历史新高

1 月 26 日,中国证券投资基金业协会 (以下简称协会) 发布的私募基金管理人登记及产品备案月报显示,截至 2025 年 12 月末,存续私募基金管理人 19231 家,管理基金数量为 138315 只,管理基金规模达到 22.15 万亿元,较 11 月末增长 600 亿元,再创历史新高。

从管理人数量来看,截至 2025 年 12 月末,私募证券投资基金管理人 7531 家;私募股权、创业投资基金管理人 11523 家;私募资产配置类基金管理人 6 家;其他私募投资基金管理人 171 家。

从管理基金数量及管理规模来看,存续私募证券投资基金 80390 只,存续规模为 7.08 万亿元;存续私募股权投资基金 29820 只,存续规模为 11.19 万亿元;存续创业投资基金 27342 只,存续规模为 3.58 万亿元。

全年来看,私募基金行业整体维持稳定的规模增长。尤其是在市场行情的催化下,10 月份私募基金管理规模增幅明显,单月增长 1.31 万亿元。

在整体规模稳步增长的同时,私募基金管理人数量较去年末有所下降,呈现出行业出清加速、头部效应凸显的特征。截至 2025 年 12 月末,存续私募基金管理人 19231 家,较年初减少 1058 家,行业洗牌持续深化,体现出 「扶优限劣」 的监管方向,行业生态向规范化、专业化的方向持续迈进。

12 月新备案规模为 989 亿元

从月度备案情况来看,2025 年 12 月,新备案私募基金数量 2087 只,新备案规模达 989 亿元。其中,私募证券投资基金 1397 只,新备案规模为 541.74 亿元;私募股权投资基金 250 只,新备案规模为 263.48 亿元;创业投资基金 440 只,新备案规模达 183.79 亿元。

2025 年 12 月,在协会资产管理业务综合报送平台 (以下简称 AMBERS 系统) 办理通过的机构共计 13 家,其中,私募证券投资基金管理人 5 家,私募股权、创业投资基金管理人 8 家。

此外,2025 年 12 月,注销私募基金管理人 96 家。其中,深圳市复利基金管理有限公司等多家私募基金管理人达到公示期满一个月且未主动联系协会并完成情况报告的注销条件,协会将注销上述机构的私募基金管理人登记。另外,青岛韬韫瀚林投资管理有限公司等多家私募基金管理人存在异常经营情形,且未能在书面通知发出后的 3 个月内提交符合规定的专项法律意见书,协会将注销上述机构的私募基金管理人登记。

协会此前表示,将继续秉持 「扶优限劣」 基本方针,不断完善私募基金行业诚信信息记录机制,促进行业合规健康发展。

上海私募基金管理规模居全国首位

从地域分布来看,无论是注册地分布还是管理基金规模,上海均居全国首位。

截至 2025 年 12 月末,已登记私募基金管理人数量从注册地分布来看 (按 36 个辖区),集中在上海市、北京市、深圳市、浙江省 (除宁波)、广东省 (除深圳) 和江苏省,总计占比达 72.39%,高于 11 月份的 72.35%。

其中,上海市有 3629 家、北京市有 3177 家、深圳市有 2860 家、浙江省 (除宁波) 有 1536 家、广东省 (除深圳) 有 1530 家、江苏省有 1190 家,数量占比分别为 18.87%、16.52%、14.87%、7.99%、7.96% 和 6.19%。

从管理基金规模来看,前 6 大辖区分别为上海市、北京市、深圳市、广东省 (除深圳)、江苏省和浙江省 (除宁波),总计占比达 75.76%,高于 11 月份的 75.71%。

其中,上海、北京在全国遥遥领先,上海市为 59635.21 亿元、北京市为 51287.88 亿元、深圳市为 20328.62 亿元、广东省 (除深圳) 为 13843.85 亿元、江苏省为 12403.65 亿元、浙江省 (除宁波) 为 10320.91 亿元,规模占比分别为 26.92%、23.15%、9.18%、6.25%、5.60% 和 4.66%。

(文章来源:中国基金报)

(原标题:22.15 万亿元,再创新高!)

(责任编辑:126)

【文章来源:天天财富】

【导读】 私募基金管理规模达 22.15 万亿元,再创历史新高

私募基金管理规模再创历史新高!

私募基金管理规模达 22.15 万亿元

再创历史新高

1 月 26 日,中国证券投资基金业协会 (以下简称协会) 发布的私募基金管理人登记及产品备案月报显示,截至 2025 年 12 月末,存续私募基金管理人 19231 家,管理基金数量为 138315 只,管理基金规模达到 22.15 万亿元,较 11 月末增长 600 亿元,再创历史新高。

从管理人数量来看,截至 2025 年 12 月末,私募证券投资基金管理人 7531 家;私募股权、创业投资基金管理人 11523 家;私募资产配置类基金管理人 6 家;其他私募投资基金管理人 171 家。

从管理基金数量及管理规模来看,存续私募证券投资基金 80390 只,存续规模为 7.08 万亿元;存续私募股权投资基金 29820 只,存续规模为 11.19 万亿元;存续创业投资基金 27342 只,存续规模为 3.58 万亿元。

全年来看,私募基金行业整体维持稳定的规模增长。尤其是在市场行情的催化下,10 月份私募基金管理规模增幅明显,单月增长 1.31 万亿元。

在整体规模稳步增长的同时,私募基金管理人数量较去年末有所下降,呈现出行业出清加速、头部效应凸显的特征。截至 2025 年 12 月末,存续私募基金管理人 19231 家,较年初减少 1058 家,行业洗牌持续深化,体现出 「扶优限劣」 的监管方向,行业生态向规范化、专业化的方向持续迈进。

12 月新备案规模为 989 亿元

从月度备案情况来看,2025 年 12 月,新备案私募基金数量 2087 只,新备案规模达 989 亿元。其中,私募证券投资基金 1397 只,新备案规模为 541.74 亿元;私募股权投资基金 250 只,新备案规模为 263.48 亿元;创业投资基金 440 只,新备案规模达 183.79 亿元。

2025 年 12 月,在协会资产管理业务综合报送平台 (以下简称 AMBERS 系统) 办理通过的机构共计 13 家,其中,私募证券投资基金管理人 5 家,私募股权、创业投资基金管理人 8 家。

此外,2025 年 12 月,注销私募基金管理人 96 家。其中,深圳市复利基金管理有限公司等多家私募基金管理人达到公示期满一个月且未主动联系协会并完成情况报告的注销条件,协会将注销上述机构的私募基金管理人登记。另外,青岛韬韫瀚林投资管理有限公司等多家私募基金管理人存在异常经营情形,且未能在书面通知发出后的 3 个月内提交符合规定的专项法律意见书,协会将注销上述机构的私募基金管理人登记。

协会此前表示,将继续秉持 「扶优限劣」 基本方针,不断完善私募基金行业诚信信息记录机制,促进行业合规健康发展。

上海私募基金管理规模居全国首位

从地域分布来看,无论是注册地分布还是管理基金规模,上海均居全国首位。

截至 2025 年 12 月末,已登记私募基金管理人数量从注册地分布来看 (按 36 个辖区),集中在上海市、北京市、深圳市、浙江省 (除宁波)、广东省 (除深圳) 和江苏省,总计占比达 72.39%,高于 11 月份的 72.35%。

其中,上海市有 3629 家、北京市有 3177 家、深圳市有 2860 家、浙江省 (除宁波) 有 1536 家、广东省 (除深圳) 有 1530 家、江苏省有 1190 家,数量占比分别为 18.87%、16.52%、14.87%、7.99%、7.96% 和 6.19%。

从管理基金规模来看,前 6 大辖区分别为上海市、北京市、深圳市、广东省 (除深圳)、江苏省和浙江省 (除宁波),总计占比达 75.76%,高于 11 月份的 75.71%。

其中,上海、北京在全国遥遥领先,上海市为 59635.21 亿元、北京市为 51287.88 亿元、深圳市为 20328.62 亿元、广东省 (除深圳) 为 13843.85 亿元、江苏省为 12403.65 亿元、浙江省 (除宁波) 为 10320.91 亿元,规模占比分别为 26.92%、23.15%、9.18%、6.25%、5.60% 和 4.66%。

(文章来源:中国基金报)

(原标题:22.15 万亿元,再创新高!)

(责任编辑:126)