【文章来源:金十数据】

本周一,受美国可能与日本官方联手干预汇市以提振日元的传闻影响,美元兑主要货币持续走弱,美元指数跌至四个月来的最低水平。

对于华尔街而言,这不仅仅是汇率波动,更是一个危险信号:强势日元可能切断长期以来支撑美股的廉价资金来源。

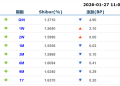

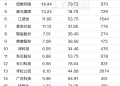

追踪美元兑六种主要货币走势的 ICE 美元指数 (DXY) 周一重挫 0.6%,跌至 97 附近,盘中一度探底 96.85,创下自去年 9 月以来的新低。在此之前,该指数刚刚经历了大半年来表现最差的一周。

导致美元溃败的直接导火索是一则市场消息:纽约联储在上周五罕见地联系了潜在交易对手,询问道美元兑日元汇率的市场定价。这一非同寻常的 「摸底」 行为被市场广泛解读为干预行动的前奏——美日当局可能正准备联手入市,推高日元汇率。

RSM US 首席经济学家 Joseph Brusuelas 在研报中直言,美日联合干预汇市已 「迫在眉睫」。

日元兑美元汇率周一强势反弹至 153-154 区间。就在两周前,日元还徘徊在 159 附近,处于过去 30 年来的最弱水平。

日元的突然走强让美股投资者感到脊背发凉。市场仍对 2024 年 8 月 5 日的 「黑色时刻」 记忆犹新,当时日元套利交易的急剧平仓直接引爆了全球股市的剧烈抛售。

长期以来,由于日本利率远低于美国,投资者习惯借入廉价的日元,转而投资收益率更高的美国资产 (如股票)。这种套利交易为美股提供了源源不断的流动性。然而,一旦日元升值,偿还日元债务的成本将大幅上升,迫使投资者抛售美股资产以回笼资金。

旧金山外汇风险管理公司 Klarity FX 的总监 Amarjit Sahota 指出:「市场看空美元的情绪已经持续了一段时间,而关于干预日元的讨论急剧升温。强势日元意味着投资者将不敢再利用廉价日元来购买美国股票。」 他补充道,这种局面的出现 「在某种程度上不仅是迟来的,更是必然的」。

「大空头」 预警

曾因准确预测 2008 年次贷危机而闻名的 「大空头」 原型 Michael Burry 也加入了警告行列。他表示,日元的趋势逆转 「早该发生」,且这一逆转将带来一系列连锁反应,暗指美股将面临风险。

与此同时,日本国内的政策风向也在变化。日本首相高市早苗正考虑实施更积极的财政支出计划以提振经济,这进一步加剧了日元的波动。受其刺激计划影响,日本 40 年期国债收益率上周一度逼近 4% 的历史高位。

投行 Jefferies 预测,日元的反弹行情可能才刚刚开始。

不过,嘉信理财 (Schwab) 金融研究中心首席固定收益策略师 Kathy Jones 在社交媒体 X 上提醒,单纯的市场干预只能 「减缓」 日元贬值的动能,想要彻底扭转趋势,必须依赖两国经济基本面的根本性改变。

目前的美元指数仅略高于去年 9 月和 7 月的低点。当时,受关税政策的不确定性和经济疲软迹象的影响,市场曾预期美联储将激进降息,导致美元承压。

Klarity FX 的 Sahota 分析称,如果美元指数跌破 96 这一关键位,可能意味着 「自去年夏天以来暂时停歇的美元弱势行情将卷土重来」。

除了干预风险,市场参与者还列举了一系列打压美元吸引力的因素:美国政府再次面临关税停摆的风险、外界对美联储独立性的担忧、特朗普对新任美联储主席的提名人选,以及最高法院对特朗普关税政策即将做出的裁决所带来的不确定性。

Sahota 总结道:「目前断言美元将从此处崩盘还为时过早,我们可能仍处于自六七月以来的震荡区间,但毫无疑问,市场走势已显得异常沉重。」