【文章来源:天天财富】

财联社 1 月 29 日讯公募基金业绩比较基准新规落地不到一周,业绩比较基准要素库也迎来了落地时刻。

1 月 27 日,中基协发布公告称,为落实公募基金高质量发展行动方案的部署,规范公开募集证券投资基金业绩比较基准选取和使用,依据业绩比较基准等相关规定,中基协建立了公募基金业绩比较基准要素库及运作说明,向基金公司发布。

在 2025 年 11 月初,中基协曾下发过 《公募基金业绩比较基准要素库》《公募基金业绩比较基准要素库运作说明》(征求意见稿),相隔不到 3 个月,正式基准要素库与相关运作说明发布。

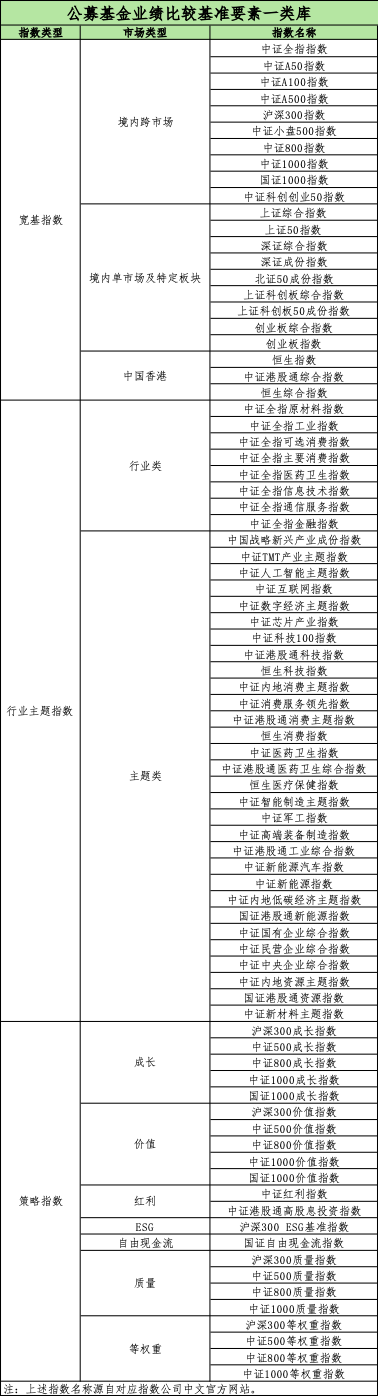

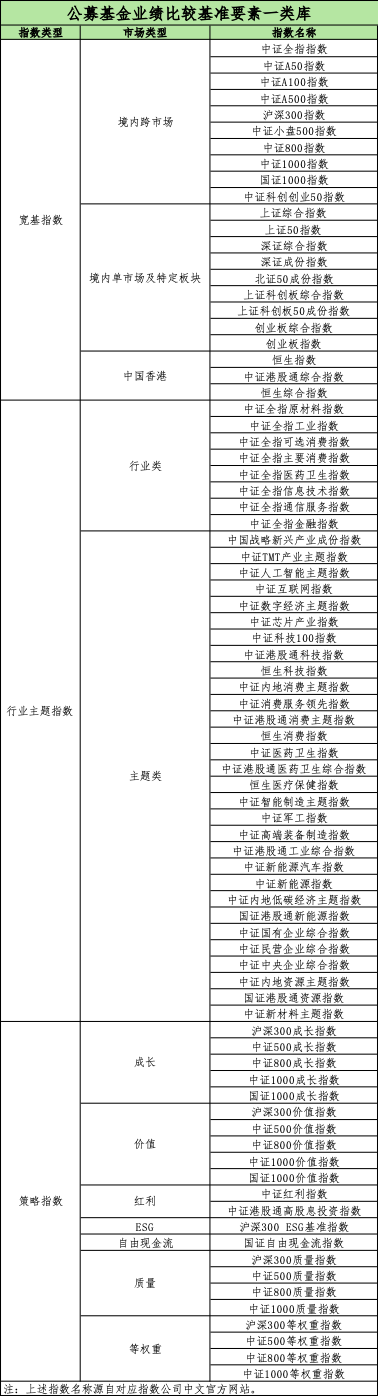

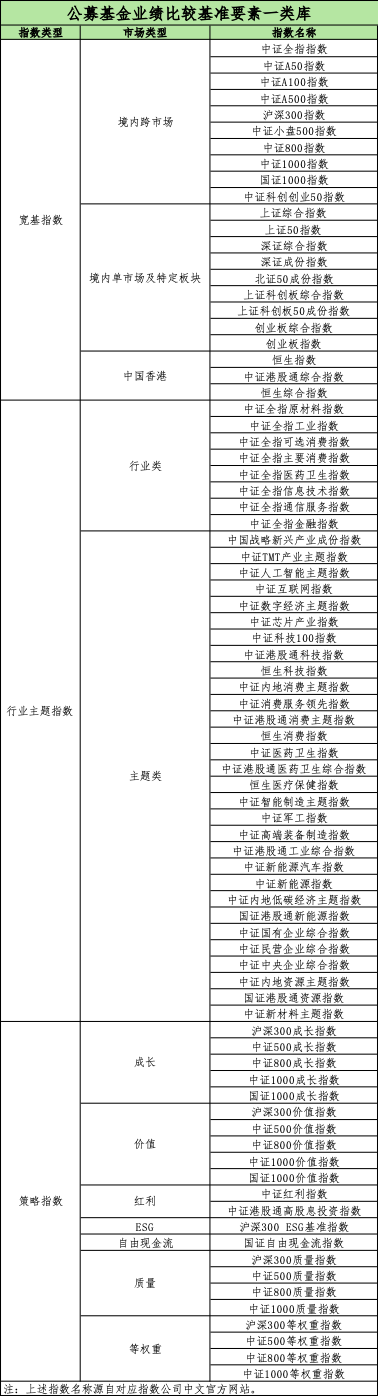

相较于征求意见稿,此次公布的业绩比较基准要素库最大的特点是指数扩容,尤其是一类库,扩容明显。正式的业绩比较基准要素库共纳入指数 155 只,较此前征求意见稿中的 141 只增加了 14 只指数。

其中,一类库纳入指数 82 只,依然是纳入市场表征性强、行业认可度高、使用较为广泛的指数,较征求意见稿中 69 只增加 13 只,自由现金流、质量、等权重等策略类指数新纳入较多;

二类库纳入指数 73 只,较原 72 只增加 1 只,作为一类库的重要补充,主要纳入具有一定市场使用率、市值容量较大,但可能尚不具备一类库极高公认度或处于成长阶段的指数。

整体来看,正式落地的业绩比较基准要素库结构更加丰富、层次更加清晰,标志着我国公募基金业绩评价体系建设迈入更为规范化、透明化的新阶段。

基准库结构与入选规则:一类库重标杆,二类库促创新

根据 《运作说明》,基准库主要服务于主动管理型公募基金投资于境内 A 股与港股市场的资产,为选择业绩比较基准提供权威、规范的参考。为鼓励公募基金行业加大权益投资、明晰投资风格,基准库现阶段以股票指数为主,并依据指数的市场表征性、认可度、使用广度等因素,分为 「一类库」 和 「二类库」,实施差异化的功能定位与管理要求。

具体来看,一类库定位于纳入市场表征性强、行业认可度高、使用较为广泛的指数,鼓励基金管理人在设计主动管理型基金时规范选取,提升不同产品之间业绩的可比性,方便投资者进行横向比较。此次一类库指数数量从征求意见稿的 69 只增至 82 只,体现了在维护市场主流共识基础上,适度丰富了代表性指数的供给。

入库标准在符合二类库基本条件的基础上,提出了更高要求:

一是规模门槛更高。股票指数成份证券过去一年日均自由流通市值总值原则上不低于 12000 亿元,确保指数具备足够的市场代表性和容量。

二是使用广度与历史考量。对于宽基指数,原则上要求已被至少 10 只主动管理型基金使用,且近 5 年新成立的基金中有使用记录,优先纳入使用率更高的指数。

三是市场覆盖与战略导向。综合考量境内单市场表征性,确保沪深京交易所的重要单市场指数均有纳入;同时,对国家重点发展的战略性新兴产业、政策扶持领域的指数给予倾斜。

一类库进一步细分为宽基指数、行业主题指数、策略指数等类别,各类别均有明确的遴选导向。

二类库则兼顾创新和差异化,纳入具有一定使用率、市值容量较大的指数,对一类库形成有效补充,适应多样化的投资策略需求。此次二类库指数数量上微增 1 只至 73 只。

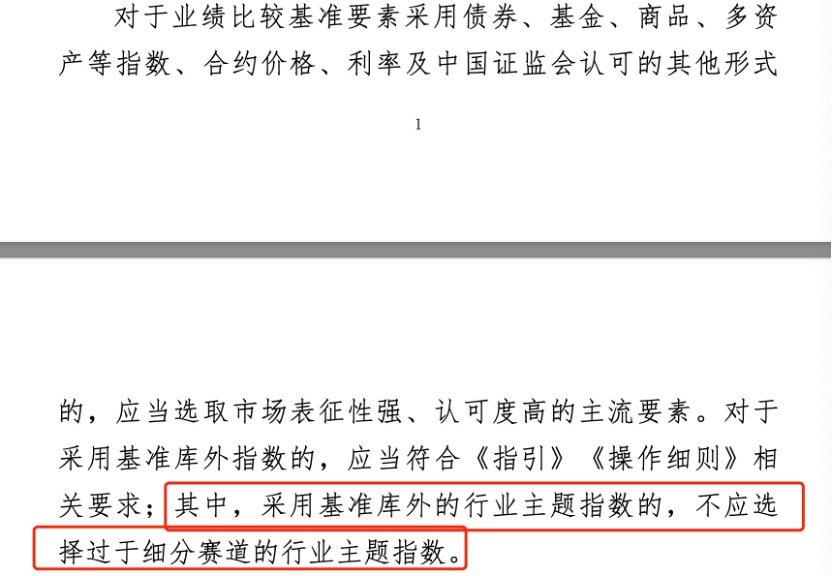

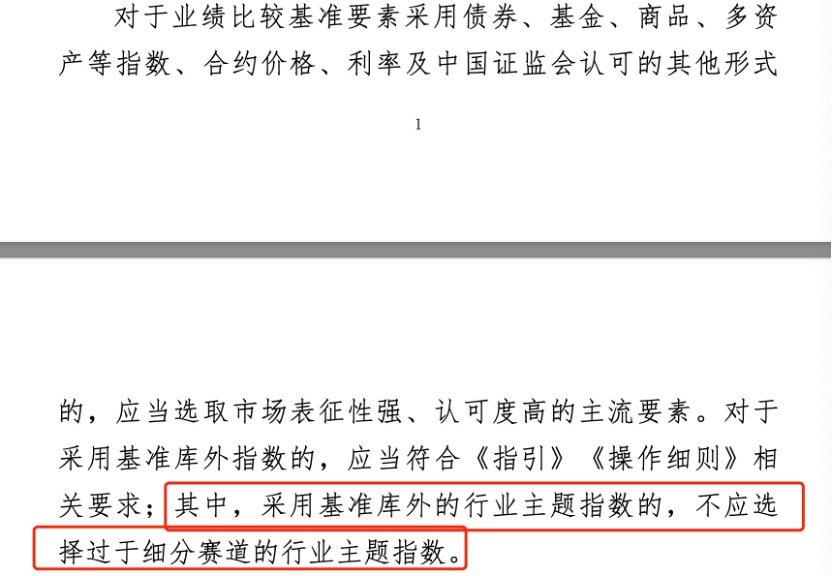

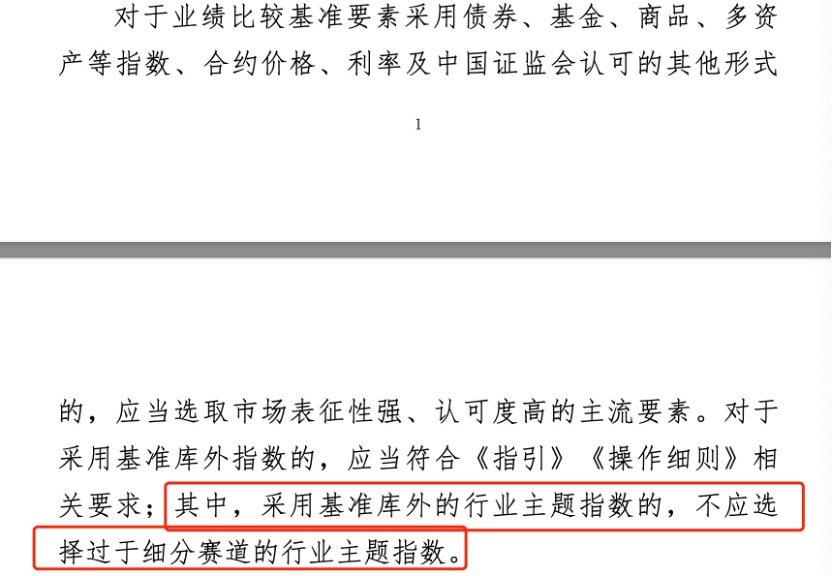

此外,《运作说明》 对业绩比较基准要求采用债券、基金、商品、多资产等其他类型的,强调应选取市场表征性强、认可度高的主流要素或指数,而采用基准库外的行业主题指数的,不应选择过于细分赛道的行业主题指数。

动态调整机制确立,季度评估、每半年调整

为确保基准库能够及时反映市场变化、指数发展状况和行业使用趋势,中基协建立了常态化、动态化的管理机制,由专家组负责具体实施。

首先,中基协组织行业机构成立专家组,开展基准库建设和动态维护。协会定期或不定期组织专家组,对基准要素的纳入、移出和一、二类库之间的调整进行评估并决策。

二类库中的基准要素,若满足一类库的入库标准,经专家组评议,可从二类库调入一类库。一类库中的基准要素,不再满足一类库入库标准的,经专家组评议,可从一类库调出。基准库外的基准要素,经专家组评议,可调入基准库,原则上首先调入二类库。

其次,专家组建立动态监测机制,按季度启动基准要素的出、入库评估,每半年启动一、二类库之间的调整评估。

第三,专家组的构成也有明确规定。专家组由基金管理人、基金托管人、基金评价机构、基金销售机构、专业机构投资者等机构的专家代表组成,监管部门、自律组织可派员列席。专家组由协会组建,协会按照公正、廉洁的原则选聘相关行业专家。

此次 155 只指数正式入库,特别是一类库扩充至 82 只主流指数,为主动权益类基金,提供了更为清晰、权威的业绩比较 「标尺」。一类库与二类库的分层设计,既确立了行业广泛认可的业绩比较主流范式,增强了产品间的可比性,助力投资者决策;又为合理的策略创新和差异化发展保留了空间。

亦有基金公司人士指出,常态化动态调整机制的建立与运行,不仅督促指数编制机构不断提升指数质量、加强信息披露与维护,也引导基金管理人更加审慎、规范地选择业绩基准,最终推动公募基金行业在产品设计、投资运作、业绩披露等方面走向更加规范、透明、高质量发展的新阶段。

(文章来源:财联社)

(原标题:公募业绩比较基准要素库正式落地,155 只指数成为主动权益基金新标尺)

(责任编辑:6)

【文章来源:天天财富】

财联社 1 月 29 日讯公募基金业绩比较基准新规落地不到一周,业绩比较基准要素库也迎来了落地时刻。

1 月 27 日,中基协发布公告称,为落实公募基金高质量发展行动方案的部署,规范公开募集证券投资基金业绩比较基准选取和使用,依据业绩比较基准等相关规定,中基协建立了公募基金业绩比较基准要素库及运作说明,向基金公司发布。

在 2025 年 11 月初,中基协曾下发过 《公募基金业绩比较基准要素库》《公募基金业绩比较基准要素库运作说明》(征求意见稿),相隔不到 3 个月,正式基准要素库与相关运作说明发布。

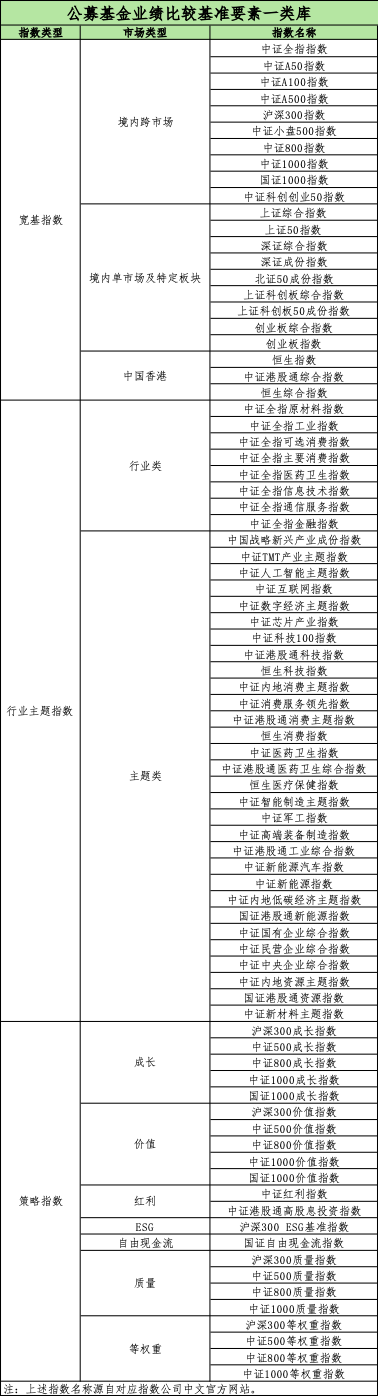

相较于征求意见稿,此次公布的业绩比较基准要素库最大的特点是指数扩容,尤其是一类库,扩容明显。正式的业绩比较基准要素库共纳入指数 155 只,较此前征求意见稿中的 141 只增加了 14 只指数。

其中,一类库纳入指数 82 只,依然是纳入市场表征性强、行业认可度高、使用较为广泛的指数,较征求意见稿中 69 只增加 13 只,自由现金流、质量、等权重等策略类指数新纳入较多;

二类库纳入指数 73 只,较原 72 只增加 1 只,作为一类库的重要补充,主要纳入具有一定市场使用率、市值容量较大,但可能尚不具备一类库极高公认度或处于成长阶段的指数。

整体来看,正式落地的业绩比较基准要素库结构更加丰富、层次更加清晰,标志着我国公募基金业绩评价体系建设迈入更为规范化、透明化的新阶段。

基准库结构与入选规则:一类库重标杆,二类库促创新

根据 《运作说明》,基准库主要服务于主动管理型公募基金投资于境内 A 股与港股市场的资产,为选择业绩比较基准提供权威、规范的参考。为鼓励公募基金行业加大权益投资、明晰投资风格,基准库现阶段以股票指数为主,并依据指数的市场表征性、认可度、使用广度等因素,分为 「一类库」 和 「二类库」,实施差异化的功能定位与管理要求。

具体来看,一类库定位于纳入市场表征性强、行业认可度高、使用较为广泛的指数,鼓励基金管理人在设计主动管理型基金时规范选取,提升不同产品之间业绩的可比性,方便投资者进行横向比较。此次一类库指数数量从征求意见稿的 69 只增至 82 只,体现了在维护市场主流共识基础上,适度丰富了代表性指数的供给。

入库标准在符合二类库基本条件的基础上,提出了更高要求:

一是规模门槛更高。股票指数成份证券过去一年日均自由流通市值总值原则上不低于 12000 亿元,确保指数具备足够的市场代表性和容量。

二是使用广度与历史考量。对于宽基指数,原则上要求已被至少 10 只主动管理型基金使用,且近 5 年新成立的基金中有使用记录,优先纳入使用率更高的指数。

三是市场覆盖与战略导向。综合考量境内单市场表征性,确保沪深京交易所的重要单市场指数均有纳入;同时,对国家重点发展的战略性新兴产业、政策扶持领域的指数给予倾斜。

一类库进一步细分为宽基指数、行业主题指数、策略指数等类别,各类别均有明确的遴选导向。

二类库则兼顾创新和差异化,纳入具有一定使用率、市值容量较大的指数,对一类库形成有效补充,适应多样化的投资策略需求。此次二类库指数数量上微增 1 只至 73 只。

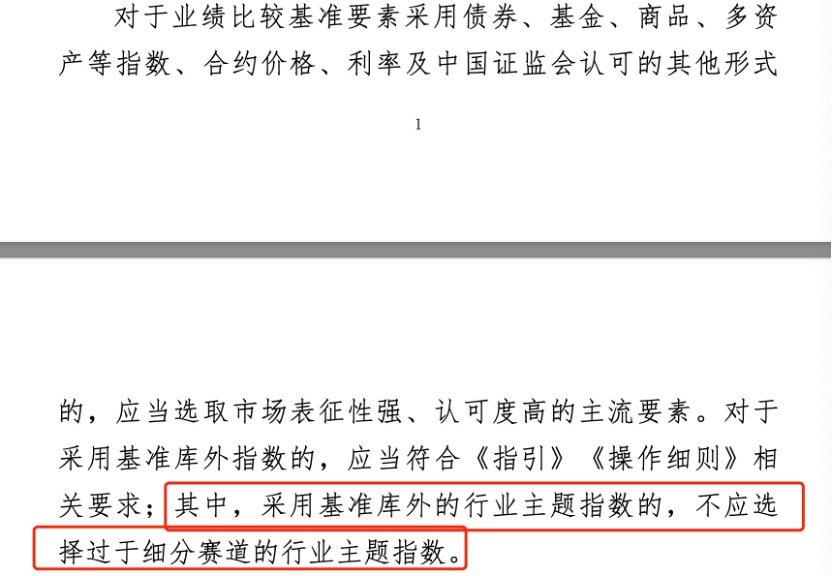

此外,《运作说明》 对业绩比较基准要求采用债券、基金、商品、多资产等其他类型的,强调应选取市场表征性强、认可度高的主流要素或指数,而采用基准库外的行业主题指数的,不应选择过于细分赛道的行业主题指数。

动态调整机制确立,季度评估、每半年调整

为确保基准库能够及时反映市场变化、指数发展状况和行业使用趋势,中基协建立了常态化、动态化的管理机制,由专家组负责具体实施。

首先,中基协组织行业机构成立专家组,开展基准库建设和动态维护。协会定期或不定期组织专家组,对基准要素的纳入、移出和一、二类库之间的调整进行评估并决策。

二类库中的基准要素,若满足一类库的入库标准,经专家组评议,可从二类库调入一类库。一类库中的基准要素,不再满足一类库入库标准的,经专家组评议,可从一类库调出。基准库外的基准要素,经专家组评议,可调入基准库,原则上首先调入二类库。

其次,专家组建立动态监测机制,按季度启动基准要素的出、入库评估,每半年启动一、二类库之间的调整评估。

第三,专家组的构成也有明确规定。专家组由基金管理人、基金托管人、基金评价机构、基金销售机构、专业机构投资者等机构的专家代表组成,监管部门、自律组织可派员列席。专家组由协会组建,协会按照公正、廉洁的原则选聘相关行业专家。

此次 155 只指数正式入库,特别是一类库扩充至 82 只主流指数,为主动权益类基金,提供了更为清晰、权威的业绩比较 「标尺」。一类库与二类库的分层设计,既确立了行业广泛认可的业绩比较主流范式,增强了产品间的可比性,助力投资者决策;又为合理的策略创新和差异化发展保留了空间。

亦有基金公司人士指出,常态化动态调整机制的建立与运行,不仅督促指数编制机构不断提升指数质量、加强信息披露与维护,也引导基金管理人更加审慎、规范地选择业绩基准,最终推动公募基金行业在产品设计、投资运作、业绩披露等方面走向更加规范、透明、高质量发展的新阶段。

(文章来源:财联社)

(原标题:公募业绩比较基准要素库正式落地,155 只指数成为主动权益基金新标尺)

(责任编辑:6)

【文章来源:天天财富】

财联社 1 月 29 日讯公募基金业绩比较基准新规落地不到一周,业绩比较基准要素库也迎来了落地时刻。

1 月 27 日,中基协发布公告称,为落实公募基金高质量发展行动方案的部署,规范公开募集证券投资基金业绩比较基准选取和使用,依据业绩比较基准等相关规定,中基协建立了公募基金业绩比较基准要素库及运作说明,向基金公司发布。

在 2025 年 11 月初,中基协曾下发过 《公募基金业绩比较基准要素库》《公募基金业绩比较基准要素库运作说明》(征求意见稿),相隔不到 3 个月,正式基准要素库与相关运作说明发布。

相较于征求意见稿,此次公布的业绩比较基准要素库最大的特点是指数扩容,尤其是一类库,扩容明显。正式的业绩比较基准要素库共纳入指数 155 只,较此前征求意见稿中的 141 只增加了 14 只指数。

其中,一类库纳入指数 82 只,依然是纳入市场表征性强、行业认可度高、使用较为广泛的指数,较征求意见稿中 69 只增加 13 只,自由现金流、质量、等权重等策略类指数新纳入较多;

二类库纳入指数 73 只,较原 72 只增加 1 只,作为一类库的重要补充,主要纳入具有一定市场使用率、市值容量较大,但可能尚不具备一类库极高公认度或处于成长阶段的指数。

整体来看,正式落地的业绩比较基准要素库结构更加丰富、层次更加清晰,标志着我国公募基金业绩评价体系建设迈入更为规范化、透明化的新阶段。

基准库结构与入选规则:一类库重标杆,二类库促创新

根据 《运作说明》,基准库主要服务于主动管理型公募基金投资于境内 A 股与港股市场的资产,为选择业绩比较基准提供权威、规范的参考。为鼓励公募基金行业加大权益投资、明晰投资风格,基准库现阶段以股票指数为主,并依据指数的市场表征性、认可度、使用广度等因素,分为 「一类库」 和 「二类库」,实施差异化的功能定位与管理要求。

具体来看,一类库定位于纳入市场表征性强、行业认可度高、使用较为广泛的指数,鼓励基金管理人在设计主动管理型基金时规范选取,提升不同产品之间业绩的可比性,方便投资者进行横向比较。此次一类库指数数量从征求意见稿的 69 只增至 82 只,体现了在维护市场主流共识基础上,适度丰富了代表性指数的供给。

入库标准在符合二类库基本条件的基础上,提出了更高要求:

一是规模门槛更高。股票指数成份证券过去一年日均自由流通市值总值原则上不低于 12000 亿元,确保指数具备足够的市场代表性和容量。

二是使用广度与历史考量。对于宽基指数,原则上要求已被至少 10 只主动管理型基金使用,且近 5 年新成立的基金中有使用记录,优先纳入使用率更高的指数。

三是市场覆盖与战略导向。综合考量境内单市场表征性,确保沪深京交易所的重要单市场指数均有纳入;同时,对国家重点发展的战略性新兴产业、政策扶持领域的指数给予倾斜。

一类库进一步细分为宽基指数、行业主题指数、策略指数等类别,各类别均有明确的遴选导向。

二类库则兼顾创新和差异化,纳入具有一定使用率、市值容量较大的指数,对一类库形成有效补充,适应多样化的投资策略需求。此次二类库指数数量上微增 1 只至 73 只。

此外,《运作说明》 对业绩比较基准要求采用债券、基金、商品、多资产等其他类型的,强调应选取市场表征性强、认可度高的主流要素或指数,而采用基准库外的行业主题指数的,不应选择过于细分赛道的行业主题指数。

动态调整机制确立,季度评估、每半年调整

为确保基准库能够及时反映市场变化、指数发展状况和行业使用趋势,中基协建立了常态化、动态化的管理机制,由专家组负责具体实施。

首先,中基协组织行业机构成立专家组,开展基准库建设和动态维护。协会定期或不定期组织专家组,对基准要素的纳入、移出和一、二类库之间的调整进行评估并决策。

二类库中的基准要素,若满足一类库的入库标准,经专家组评议,可从二类库调入一类库。一类库中的基准要素,不再满足一类库入库标准的,经专家组评议,可从一类库调出。基准库外的基准要素,经专家组评议,可调入基准库,原则上首先调入二类库。

其次,专家组建立动态监测机制,按季度启动基准要素的出、入库评估,每半年启动一、二类库之间的调整评估。

第三,专家组的构成也有明确规定。专家组由基金管理人、基金托管人、基金评价机构、基金销售机构、专业机构投资者等机构的专家代表组成,监管部门、自律组织可派员列席。专家组由协会组建,协会按照公正、廉洁的原则选聘相关行业专家。

此次 155 只指数正式入库,特别是一类库扩充至 82 只主流指数,为主动权益类基金,提供了更为清晰、权威的业绩比较 「标尺」。一类库与二类库的分层设计,既确立了行业广泛认可的业绩比较主流范式,增强了产品间的可比性,助力投资者决策;又为合理的策略创新和差异化发展保留了空间。

亦有基金公司人士指出,常态化动态调整机制的建立与运行,不仅督促指数编制机构不断提升指数质量、加强信息披露与维护,也引导基金管理人更加审慎、规范地选择业绩基准,最终推动公募基金行业在产品设计、投资运作、业绩披露等方面走向更加规范、透明、高质量发展的新阶段。

(文章来源:财联社)

(原标题:公募业绩比较基准要素库正式落地,155 只指数成为主动权益基金新标尺)

(责任编辑:6)

【文章来源:天天财富】

财联社 1 月 29 日讯公募基金业绩比较基准新规落地不到一周,业绩比较基准要素库也迎来了落地时刻。

1 月 27 日,中基协发布公告称,为落实公募基金高质量发展行动方案的部署,规范公开募集证券投资基金业绩比较基准选取和使用,依据业绩比较基准等相关规定,中基协建立了公募基金业绩比较基准要素库及运作说明,向基金公司发布。

在 2025 年 11 月初,中基协曾下发过 《公募基金业绩比较基准要素库》《公募基金业绩比较基准要素库运作说明》(征求意见稿),相隔不到 3 个月,正式基准要素库与相关运作说明发布。

相较于征求意见稿,此次公布的业绩比较基准要素库最大的特点是指数扩容,尤其是一类库,扩容明显。正式的业绩比较基准要素库共纳入指数 155 只,较此前征求意见稿中的 141 只增加了 14 只指数。

其中,一类库纳入指数 82 只,依然是纳入市场表征性强、行业认可度高、使用较为广泛的指数,较征求意见稿中 69 只增加 13 只,自由现金流、质量、等权重等策略类指数新纳入较多;

二类库纳入指数 73 只,较原 72 只增加 1 只,作为一类库的重要补充,主要纳入具有一定市场使用率、市值容量较大,但可能尚不具备一类库极高公认度或处于成长阶段的指数。

整体来看,正式落地的业绩比较基准要素库结构更加丰富、层次更加清晰,标志着我国公募基金业绩评价体系建设迈入更为规范化、透明化的新阶段。

基准库结构与入选规则:一类库重标杆,二类库促创新

根据 《运作说明》,基准库主要服务于主动管理型公募基金投资于境内 A 股与港股市场的资产,为选择业绩比较基准提供权威、规范的参考。为鼓励公募基金行业加大权益投资、明晰投资风格,基准库现阶段以股票指数为主,并依据指数的市场表征性、认可度、使用广度等因素,分为 「一类库」 和 「二类库」,实施差异化的功能定位与管理要求。

具体来看,一类库定位于纳入市场表征性强、行业认可度高、使用较为广泛的指数,鼓励基金管理人在设计主动管理型基金时规范选取,提升不同产品之间业绩的可比性,方便投资者进行横向比较。此次一类库指数数量从征求意见稿的 69 只增至 82 只,体现了在维护市场主流共识基础上,适度丰富了代表性指数的供给。

入库标准在符合二类库基本条件的基础上,提出了更高要求:

一是规模门槛更高。股票指数成份证券过去一年日均自由流通市值总值原则上不低于 12000 亿元,确保指数具备足够的市场代表性和容量。

二是使用广度与历史考量。对于宽基指数,原则上要求已被至少 10 只主动管理型基金使用,且近 5 年新成立的基金中有使用记录,优先纳入使用率更高的指数。

三是市场覆盖与战略导向。综合考量境内单市场表征性,确保沪深京交易所的重要单市场指数均有纳入;同时,对国家重点发展的战略性新兴产业、政策扶持领域的指数给予倾斜。

一类库进一步细分为宽基指数、行业主题指数、策略指数等类别,各类别均有明确的遴选导向。

二类库则兼顾创新和差异化,纳入具有一定使用率、市值容量较大的指数,对一类库形成有效补充,适应多样化的投资策略需求。此次二类库指数数量上微增 1 只至 73 只。

此外,《运作说明》 对业绩比较基准要求采用债券、基金、商品、多资产等其他类型的,强调应选取市场表征性强、认可度高的主流要素或指数,而采用基准库外的行业主题指数的,不应选择过于细分赛道的行业主题指数。

动态调整机制确立,季度评估、每半年调整

为确保基准库能够及时反映市场变化、指数发展状况和行业使用趋势,中基协建立了常态化、动态化的管理机制,由专家组负责具体实施。

首先,中基协组织行业机构成立专家组,开展基准库建设和动态维护。协会定期或不定期组织专家组,对基准要素的纳入、移出和一、二类库之间的调整进行评估并决策。

二类库中的基准要素,若满足一类库的入库标准,经专家组评议,可从二类库调入一类库。一类库中的基准要素,不再满足一类库入库标准的,经专家组评议,可从一类库调出。基准库外的基准要素,经专家组评议,可调入基准库,原则上首先调入二类库。

其次,专家组建立动态监测机制,按季度启动基准要素的出、入库评估,每半年启动一、二类库之间的调整评估。

第三,专家组的构成也有明确规定。专家组由基金管理人、基金托管人、基金评价机构、基金销售机构、专业机构投资者等机构的专家代表组成,监管部门、自律组织可派员列席。专家组由协会组建,协会按照公正、廉洁的原则选聘相关行业专家。

此次 155 只指数正式入库,特别是一类库扩充至 82 只主流指数,为主动权益类基金,提供了更为清晰、权威的业绩比较 「标尺」。一类库与二类库的分层设计,既确立了行业广泛认可的业绩比较主流范式,增强了产品间的可比性,助力投资者决策;又为合理的策略创新和差异化发展保留了空间。

亦有基金公司人士指出,常态化动态调整机制的建立与运行,不仅督促指数编制机构不断提升指数质量、加强信息披露与维护,也引导基金管理人更加审慎、规范地选择业绩基准,最终推动公募基金行业在产品设计、投资运作、业绩披露等方面走向更加规范、透明、高质量发展的新阶段。

(文章来源:财联社)

(原标题:公募业绩比较基准要素库正式落地,155 只指数成为主动权益基金新标尺)

(责任编辑:6)