2026 年 1 月 28 日,博敏电子发布 2025 年度业绩预告,预计净利润扭亏为盈,但扣非后仍为负,主因黄金等原材料成本高企。同日,公司宣布开展黄金等期货套期保值及外汇套保业务,以锁定采购成本、规避汇率风险,保证金上限分别为 5000 万元和 300 万美元。此举标志公司从被动承受转向主动管理风险,有望巩固盈利。

每经记者|文多 每经编辑|黄博文

2026 年 1 月 28 日,PCB(印制线路板) 概念股博敏电子 (SH603936,股价 12.63 元,市值 79.62 亿元) 发布 2025 年度业绩预告,公司预计 2025 年全年实现归属于上市公司股东的净利润为 1500 万元至 2200 万元,将实现扭亏为盈。

这一转折背后,是公司对高附加值 PCB 产品市场的精准布局与成本管控能力的显著提升。而在国际金价连续刷新历史高位的背景下,公司同步披露拟开展黄金等大宗商品期货套期保值业务,引发市场对产业链成本风险管理的广泛关注。

黄金价格飙升,扣非后净利润仍为负

虽然预计归母净利润扭亏为盈,但公司预计 2025 年扣非后归母净利润为-2600 万元至-1300 万元,仍然为负。其中原因就是贵金属的 「暴走」 行情。

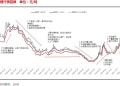

黄金成为贯穿 2025 年投资的关键词,现货黄金 (伦敦现货黄金) 全年累计涨幅达 67%。另据 Wind 数据,COMEX 黄金在 2025 年底报收于 4332 美元/盎司,全年大涨 64.03%。

进入 2026 年,国际金价更是加速上行。2026 年 1 月 28 日,伦敦现货黄金价格一度突破 5300 美元/盎司,国内品牌金饰克价普遍逼近 1600 元,创下历史新高。

这一轮金价暴涨,不仅源于全球央行持续购金、美元信用预期弱化,还与地缘政治风险溢价抬升密切相关。

作为 PCB 制造企业,博敏电子的生产流程中需使用黄金、铜、锡等作为原材料。

原材料成本占营业成本比重较高,进而对当期主营业务毛利水平造成一定负向冲击,是公司扣除非经常性损益后的净利润仍为负的重要原因之一。

在此背景下,公司选择在业绩扭亏关键节点,主动出击,布局套期保值工具,正是对市场环境变化的理性回应。

启动贵金属期货套保,锁定采购成本

2026 年 1 月 28 日,博敏电子发布关于开展期货和衍生品交易的公告,宣布将在 2026 年 1 月 27 日至 2027 年 1 月 26 日期间,开展以套期保值为目的的期货及衍生品交易。

根据公告,公司计划使用自有资金,对黄金、铜、白银、锡等主要原材料进行期货合约对冲,期货套保业务保证金和权利金上限为 5000 万元,预计任一交易日持有的最高合约价值不超过 3 亿元。

同时,公司还将开展外汇套期保值业务,以应对美元结算带来的汇率波动风险,外汇业务保证金和权利金上限为 300 万美元,预计任一交易日持有的最高合约价值不超过 3600 万美元。

值得注意的是,公司明确表示,所有交易均以规避价格波动风险为目的,不以投机获利为导向。交易品种严格限定于与公司实际采购需求直接相关的商品,交易场所为境内合规期货交易所,操作流程由专门工作人员执行,并配备风控系统,确保业务合规、透明、可控。

这一举措标志着博敏电子从 「被动承受成本波动」 向 「主动管理经营风险」 迈出关键一步。在 2025 年黄金价格全年大涨的背景下,若公司能通过期货市场提前锁定部分采购成本,有望在 2026 年进一步巩固盈利韧性。

套期保值的本质,是用金融工具对冲实物风险。这种 「现货+期货」 双轨操作,正是企业稳定经营的 「安全阀」。尤其在当前全球供应链不确定性加剧、大宗商品价格波动剧烈的环境下,套期保值已从 「可选项」 变为 「必选项」。

封面图片来源:每经媒资库

文章转载自 每经网