【文章来源:天天财富】

阿波罗全球管理公司高管表示,私募股权行业正面临一段漫长的软件投资阵痛期,因该行业未能及时察觉人工智能等新技术将颠覆这一长期以来最受私募青睐的赛道。

阿波罗合伙人、私募股权联席主管 David Sambur 在接受采访时说道,「人们直到现在才开始意识到,软件投资高速公路上即将发生多车连环相撞事故。其实所有迹象 2022 年时就摆在那里。」

Sambur 指出,大约三年前,OpenAI 推出的人工智能(AI) 聊天机器人ChatGPT,再加上利率环境走高,共同成为最近几周搅动市场的科技股抛售潮的始作俑者。

近期,华尔街一直在抛售软件股,投资者们担心来自 Anthropic 等公司的新一代 AI 工具,最终可能让现有的 「软件即服务」(SaaS) 供应商变得过时。

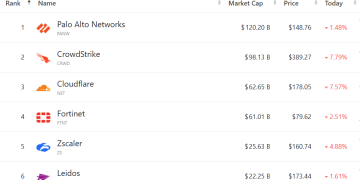

日内早些时候,Anthropic 又在其 AI 模型中引入了一项新的功能,可以扫描代码库中的安全漏洞。受该消息影响,CrowdStrike、Cloudflare 双双跌逾 7%。

私募股权行业在 SaaS 领域敞口较大,因为他们看重这些软件公司稳定的、可预测的、依托忠实客户群的收入模式。过去几年,私募股权公司在该领域的投资额巨大,2021 年创下 3480 亿美元的纪录。

Sambur 称,「我们是否陷入了群体思维,比如 30% 到 40% 的并购交易都集中在软件领域?事后看,这其实是个相当大的危险信号。当人们回顾这一阶段时会发现,这是风险管理的失败。」

随着许多疫情期间的软件投资接近传统私募持有周期的尾声,市场越来越担心这些公司能否以理想价格出售资产并实现回报。这还可能损害私募机构的募资计划,也削弱其进行新交易的能力。

Sambur 表示,行业需要为估值进行一次 「迫切需要的重置」 做准备,因为投资者正重新评估软件公司的经济模型和未来增长速度。「等到真正出售这些企业时,你就会看到结果,这个过程需要时间才能完全显现。」

截至去年 12 月 31 日,阿波罗管理的资产规模约为 9380 亿美元。根据 Sambur 的说法,公司私募股权业务对软件领域 「零敞口」,整个集团层面的敞口也不到 2%。

但即使如此,阿波罗股价仍受行业拖累,今年已累跌超 14%。

阿波罗私募股权管理层 (包括 Sambur) 在本周发送给客户的一份信中提到,公司决定 「避开该领域是出于投资与风险管理考量,而非对整个行业的一刀切否定」。

他们写道,软件行业既有赢家也有输家,但 「在杠杆股权基金中,我们认为潜在回报不足以匹配其风险」。信中还称,阿波罗将继续寻找由市场动荡带来的新机会。

其他知名并购机构近期也纷纷安抚投资者,强调自身在软件领域的敞口有限或可控。有消息称,Thoma Bravo 和 Vista Equity Partners 已与投资者会面以缓解担忧。

(文章来源:财联社)

(责任编辑:27)

【文章来源:天天财富】

阿波罗全球管理公司高管表示,私募股权行业正面临一段漫长的软件投资阵痛期,因该行业未能及时察觉人工智能等新技术将颠覆这一长期以来最受私募青睐的赛道。

阿波罗合伙人、私募股权联席主管 David Sambur 在接受采访时说道,「人们直到现在才开始意识到,软件投资高速公路上即将发生多车连环相撞事故。其实所有迹象 2022 年时就摆在那里。」

Sambur 指出,大约三年前,OpenAI 推出的人工智能(AI) 聊天机器人ChatGPT,再加上利率环境走高,共同成为最近几周搅动市场的科技股抛售潮的始作俑者。

近期,华尔街一直在抛售软件股,投资者们担心来自 Anthropic 等公司的新一代 AI 工具,最终可能让现有的 「软件即服务」(SaaS) 供应商变得过时。

日内早些时候,Anthropic 又在其 AI 模型中引入了一项新的功能,可以扫描代码库中的安全漏洞。受该消息影响,CrowdStrike、Cloudflare 双双跌逾 7%。

私募股权行业在 SaaS 领域敞口较大,因为他们看重这些软件公司稳定的、可预测的、依托忠实客户群的收入模式。过去几年,私募股权公司在该领域的投资额巨大,2021 年创下 3480 亿美元的纪录。

Sambur 称,「我们是否陷入了群体思维,比如 30% 到 40% 的并购交易都集中在软件领域?事后看,这其实是个相当大的危险信号。当人们回顾这一阶段时会发现,这是风险管理的失败。」

随着许多疫情期间的软件投资接近传统私募持有周期的尾声,市场越来越担心这些公司能否以理想价格出售资产并实现回报。这还可能损害私募机构的募资计划,也削弱其进行新交易的能力。

Sambur 表示,行业需要为估值进行一次 「迫切需要的重置」 做准备,因为投资者正重新评估软件公司的经济模型和未来增长速度。「等到真正出售这些企业时,你就会看到结果,这个过程需要时间才能完全显现。」

截至去年 12 月 31 日,阿波罗管理的资产规模约为 9380 亿美元。根据 Sambur 的说法,公司私募股权业务对软件领域 「零敞口」,整个集团层面的敞口也不到 2%。

但即使如此,阿波罗股价仍受行业拖累,今年已累跌超 14%。

阿波罗私募股权管理层 (包括 Sambur) 在本周发送给客户的一份信中提到,公司决定 「避开该领域是出于投资与风险管理考量,而非对整个行业的一刀切否定」。

他们写道,软件行业既有赢家也有输家,但 「在杠杆股权基金中,我们认为潜在回报不足以匹配其风险」。信中还称,阿波罗将继续寻找由市场动荡带来的新机会。

其他知名并购机构近期也纷纷安抚投资者,强调自身在软件领域的敞口有限或可控。有消息称,Thoma Bravo 和 Vista Equity Partners 已与投资者会面以缓解担忧。

(文章来源:财联社)

(责任编辑:27)

【文章来源:天天财富】

阿波罗全球管理公司高管表示,私募股权行业正面临一段漫长的软件投资阵痛期,因该行业未能及时察觉人工智能等新技术将颠覆这一长期以来最受私募青睐的赛道。

阿波罗合伙人、私募股权联席主管 David Sambur 在接受采访时说道,「人们直到现在才开始意识到,软件投资高速公路上即将发生多车连环相撞事故。其实所有迹象 2022 年时就摆在那里。」

Sambur 指出,大约三年前,OpenAI 推出的人工智能(AI) 聊天机器人ChatGPT,再加上利率环境走高,共同成为最近几周搅动市场的科技股抛售潮的始作俑者。

近期,华尔街一直在抛售软件股,投资者们担心来自 Anthropic 等公司的新一代 AI 工具,最终可能让现有的 「软件即服务」(SaaS) 供应商变得过时。

日内早些时候,Anthropic 又在其 AI 模型中引入了一项新的功能,可以扫描代码库中的安全漏洞。受该消息影响,CrowdStrike、Cloudflare 双双跌逾 7%。

私募股权行业在 SaaS 领域敞口较大,因为他们看重这些软件公司稳定的、可预测的、依托忠实客户群的收入模式。过去几年,私募股权公司在该领域的投资额巨大,2021 年创下 3480 亿美元的纪录。

Sambur 称,「我们是否陷入了群体思维,比如 30% 到 40% 的并购交易都集中在软件领域?事后看,这其实是个相当大的危险信号。当人们回顾这一阶段时会发现,这是风险管理的失败。」

随着许多疫情期间的软件投资接近传统私募持有周期的尾声,市场越来越担心这些公司能否以理想价格出售资产并实现回报。这还可能损害私募机构的募资计划,也削弱其进行新交易的能力。

Sambur 表示,行业需要为估值进行一次 「迫切需要的重置」 做准备,因为投资者正重新评估软件公司的经济模型和未来增长速度。「等到真正出售这些企业时,你就会看到结果,这个过程需要时间才能完全显现。」

截至去年 12 月 31 日,阿波罗管理的资产规模约为 9380 亿美元。根据 Sambur 的说法,公司私募股权业务对软件领域 「零敞口」,整个集团层面的敞口也不到 2%。

但即使如此,阿波罗股价仍受行业拖累,今年已累跌超 14%。

阿波罗私募股权管理层 (包括 Sambur) 在本周发送给客户的一份信中提到,公司决定 「避开该领域是出于投资与风险管理考量,而非对整个行业的一刀切否定」。

他们写道,软件行业既有赢家也有输家,但 「在杠杆股权基金中,我们认为潜在回报不足以匹配其风险」。信中还称,阿波罗将继续寻找由市场动荡带来的新机会。

其他知名并购机构近期也纷纷安抚投资者,强调自身在软件领域的敞口有限或可控。有消息称,Thoma Bravo 和 Vista Equity Partners 已与投资者会面以缓解担忧。

(文章来源:财联社)

(责任编辑:27)

【文章来源:天天财富】

阿波罗全球管理公司高管表示,私募股权行业正面临一段漫长的软件投资阵痛期,因该行业未能及时察觉人工智能等新技术将颠覆这一长期以来最受私募青睐的赛道。

阿波罗合伙人、私募股权联席主管 David Sambur 在接受采访时说道,「人们直到现在才开始意识到,软件投资高速公路上即将发生多车连环相撞事故。其实所有迹象 2022 年时就摆在那里。」

Sambur 指出,大约三年前,OpenAI 推出的人工智能(AI) 聊天机器人ChatGPT,再加上利率环境走高,共同成为最近几周搅动市场的科技股抛售潮的始作俑者。

近期,华尔街一直在抛售软件股,投资者们担心来自 Anthropic 等公司的新一代 AI 工具,最终可能让现有的 「软件即服务」(SaaS) 供应商变得过时。

日内早些时候,Anthropic 又在其 AI 模型中引入了一项新的功能,可以扫描代码库中的安全漏洞。受该消息影响,CrowdStrike、Cloudflare 双双跌逾 7%。

私募股权行业在 SaaS 领域敞口较大,因为他们看重这些软件公司稳定的、可预测的、依托忠实客户群的收入模式。过去几年,私募股权公司在该领域的投资额巨大,2021 年创下 3480 亿美元的纪录。

Sambur 称,「我们是否陷入了群体思维,比如 30% 到 40% 的并购交易都集中在软件领域?事后看,这其实是个相当大的危险信号。当人们回顾这一阶段时会发现,这是风险管理的失败。」

随着许多疫情期间的软件投资接近传统私募持有周期的尾声,市场越来越担心这些公司能否以理想价格出售资产并实现回报。这还可能损害私募机构的募资计划,也削弱其进行新交易的能力。

Sambur 表示,行业需要为估值进行一次 「迫切需要的重置」 做准备,因为投资者正重新评估软件公司的经济模型和未来增长速度。「等到真正出售这些企业时,你就会看到结果,这个过程需要时间才能完全显现。」

截至去年 12 月 31 日,阿波罗管理的资产规模约为 9380 亿美元。根据 Sambur 的说法,公司私募股权业务对软件领域 「零敞口」,整个集团层面的敞口也不到 2%。

但即使如此,阿波罗股价仍受行业拖累,今年已累跌超 14%。

阿波罗私募股权管理层 (包括 Sambur) 在本周发送给客户的一份信中提到,公司决定 「避开该领域是出于投资与风险管理考量,而非对整个行业的一刀切否定」。

他们写道,软件行业既有赢家也有输家,但 「在杠杆股权基金中,我们认为潜在回报不足以匹配其风险」。信中还称,阿波罗将继续寻找由市场动荡带来的新机会。

其他知名并购机构近期也纷纷安抚投资者,强调自身在软件领域的敞口有限或可控。有消息称,Thoma Bravo 和 Vista Equity Partners 已与投资者会面以缓解担忧。

(文章来源:财联社)

(责任编辑:27)