文章来源:汇通网

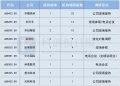

股指:从我们构建的拥挤度指数来看,在巨量流动性推动的持续大涨之后,各宽基指数和一级行业几乎都出现了显著的交易拥挤状态。好的一面是,历史上只有在 「牛市」 期间才会出现这样行业和指数集体显著过于拥挤的情况。而不好的一面则是,短期的调整或难以避免,在短期积累了大幅涨幅的背景下,调整的幅度也将较大。从港股市场和股指期货市场也能看出将发生调整的信号,10 月 8 日港股大幅下挫,而股指期货在下午的交易时段极端的升水也已经显著修复。微观层面,需要进入增量博弈的思维。本轮针对提振 A 股政策的发力从 2023 年 7 月开始,经过了政策指引、限制资金流出、「国家队」 下场提供流动性、政策创新明确增量预期这四个阶段,在居民投资 A 股热情被激活的背景下,市场已经进入了显著的增量博弈,当前的调整主要是在消化前期解套盘的压力,政策创新的 5000 亿互换便利和 3000 亿股票回购增持专项再贷款还未大规模进场。本轮行情政策层面的必要性,A 股盈利端增长乏力,ROE 视角下,利润率的持续低迷是核心拖累,现金流视角下,上市公司经济策略保守的程度 20 年来之最,需求不足的矛盾是利润率持续偏低的根本,而内需是问题的关键。消费持续低迷以及地产去库进度较慢是内需不足的核心因素,消费和地产低迷的背后是居民信贷增长的乏力,疫情期间释放的流动性最终大部分流向了个人存款,提振股市的重要目的之一就是改善居民经济行为。

上周,A 股市场微观流动性大幅净流入,结构方面,中散户、杠杆资金和股票 ETF 大幅净流入,其中,股票 ETF 的净流入中,一改以往沪深 300 指数 ETF 净流入为主的态势,创业板和科创板相关 ETF 净流入规模较大,并非是以往 「国家队」 的买入偏好,显示出居民端的买入热情在赚钱效应的影响下已出现非常明显的改善。历史上看,流动性博弈是 A 股的主要特征 (A 股微观流动性 (MA4) 与万得全 A 的走势相关性较高),在市场已经进入增量博弈的背景下,保持对 A 股市场乐观的判断。长期来看,增量博弈的格局已经形成,中散户的买入热情远未至极端的水平,而杠杆资金的流入也还较为克制,在赚钱效应的刺激下,资金层面还有较大的发酵空间。由于疫情期间,我国的流动性 (M2) 投放最终大部分流向了个人存款中,导致了在 9 月 A 股的大幅上涨之前 M2 中的个人存款/中证全指自由流动市值的比值上升到了近 10 年的最高水平,所以在国内低利率,资产配置荒的背景下,不要低估潜在增量资金的规模。当下的调整,可能是多头较好的入场或加仓的机会。

国债:昨日国债期货高开低走,全天震荡收跌,30 年期主力合约跌 0.24%,10 年期主力合约跌 0.04%,5 年期主力合约跌 0.06%,2 年期主力合约跌 0.01%。早盘权益市场情绪偏弱,但随后关于全国人大常委会会议的相关消息推动大盘回升,压制了债市情绪。资金面上,昨日央行开展了 6424 亿元逆回购操作,当日资金净回笼 2076 亿元,整体流动性保持充裕。本周还需关注明日三季度经济数据的公布,以及国新办发布会对此的介绍。基本面尚未扭转,单边策略上建议可逢回调加仓,长债更具性价比,T2412 合约基差处于历史较低水平,可关注后续基差的走阔机会。

贵金属:近期,贵金属价格进入高位震荡阶段,上涨动能有所减弱。美国 9 月核心 CPI 同比 3.3%,小幅超出预期和前值 3.2%;环比 0.3%,略高于预期 0.2%。超级核心服务 CPI 环比上涨 0.4%,连续三个月加速。其中,汽车保险、医疗保健和机票价格明显上涨。此外,10 月 5 日当周首申人数跃升至 25.8 万人,远高于预期 23 万人,并达到去年 8 月以来的新高。主要原因或许是受到飓风的影响,佛罗里达州和北卡罗来纳州的首申人数大幅增加。整体看,二次通胀担忧再起,带动市场降息预期回落,并且美元指数持续走强,对金价形成压制。然而,就业数据边际走弱,又导致实际利率反弹趋势暂缓,金价下行空间有限。黄金调整期间,建议观望为主,或考虑部分止盈。白银波动率相对较高,建议轻仓操作区间交易。

煤焦:焦炭的第六轮提涨已经全面落地,累计涨价 300-330 元/吨。目前下游钢材价格成交延续偏弱行情,煤焦市场情绪有所降温,焦煤供应维持高位,但下游焦钢企业补库逐渐放缓,贸易商考虑到市场风险也开始积极出货,但焦炭第六轮提涨落地后,焦企盈利又明显修复,开工积极性提升,且下游钢厂盈利也尚可,铁水产量仍处于回升阶段,焦煤焦炭仍有刚需的支撑,但鉴于终端需求仍然较难提振,近期钢价开始走低,盘面也有波动,下游对原料采购需求放缓,预计短期焦煤焦炭价格以震荡为主。但目前的问题是宏观政策还没有实质性利好,钢材价格上涨缺乏持续性动力,后期仍需要关注政策的动向对整个黑色的影响。

PVC:PVC 短期震荡。PVC 库存近期下降,但仍处于高位。注册仓单数量 9.8 万手处于高位。PVC 开工率处于高位。需求方面,PVC 下游管材和型材开工率略低于同期均值,十一假期后上升,终端房地产较差。成本端,电石价格最近一个月反弹,本周小幅下降。供需看 PVC 目前仍是宽松的。

不锈钢:不锈钢方面,上周库存环比去库,不锈钢库存绝对水平仍处于历史高位。我们认为当前不锈钢成本存在支撑,短期下跌空间有限,中长期来看,上期所仓单到期情况有所显现,库存压力有加重可能,叠加制造业 PMI 显示国内制造业环节需求较弱,预计不锈钢价近期由于政策刺激短线做多胜率较高,但长期过剩格局不改,适度逢高做空,同时关注正套机会。风险方面,关注印尼新任总统就职后矿端政策变化。

油脂:大豆方面,美国大豆收获进展顺利,产量有望创纪录,南美大豆产区迎来降雨,有助于大豆播种展开。全球大豆供需宽松格局下大豆价格承压。棕榈油方面,10 月高频数据显示马棕供减需增,产地报价坚挺。目前已经处于增产周期末端,后续产地将进入减产周期,产地棕榈油库存整体压力不大,印度采购仍在持续,支撑产地报价,关注印度采买节奏。国内方面,随着后续大豆到港量的下降,大豆和豆油供应压力将逐渐减轻,关注远月买船进度。近月棕榈油买船到港较少,供应维持偏紧格局,关注买船情况。随着气温逐渐转凉,油脂需求逐渐进入旺季,油脂价格预计仍将延续偏强走势。

集装箱运价:EC 今天小幅积极上行,本周船司陆续放出 11 月初报价,在尚未到真正的订舱窗口时间,报价通常持平于宣涨水平,因此缺乏基本面验证的情况更多交易涨价带来的向上情绪,同时空间受到预期不会充分兑现的限制。盘后马士基上调 wk44 报价从前期大柜 2800 美金开舱价格至最新 4500 美金,持平其宣涨的 11/4 开始的价格。EC 盘面整体向上反应有限,市场仍对该价格能否落地兑现存疑。目前部分船司线上 11 月第一周的价格已经更新,基本和宣涨水平一致,例如 MSC 大柜报价 4500 美金,CMA 大柜报价 4400 美金,ONE 大柜报价 4200 美金 (THE 联盟基本同价);这也和去年的情况相同,在初期价格公开时基本体现涨价」 完全落地 「,但由于并未到该时间段航次真正的订舱窗口,所以此类价格更具姿态性,实际能否兑现执行需等待下周验证。作为参考,23 年 11 月宣涨水平大柜 1600-1800 美金,由于 10 月底爆舱因此初期价格维稳,而后实际提涨失败,运价回归至 800-1000 美金;船司亦有较高规模的停航予以支撑但货量偏淡形成拖累。考虑到红海绕行将此矛盾时间节点提前至 11 月初,因此需要观察 10 月末货量的积累情况是否导致满仓或者爆舱,以及 11 月货量减少的程度是否会超过船司运力空班的减量。短期盘面维持宽幅震荡,就涨价落地性进行博弈,马士基 4500 美金开舱价格或将抬高震荡中枢。

宏观

1、央行、科技部:印发 《关于做好重点地区科技金融服务的通知》,指导和推动北京、长三角、粤港澳大湾区等科技要素密集地区做好科技金融服务,完善企业科创属性评价、投融资对接、风险分担补偿等机制。用好用足科技创新和技术改造再贷款等结构性货币政策工具,扩大辖区科技型企业贷款投放。探索科技金融新模式,聚焦 「贷款+外部直投」、并购贷款、科技保险等重点业务,打通业务堵点。

2、商务部:全国家电以旧换新申请和购买人数分别突破 2000 万和 1000 万人。截至 10 月 15 日,2066.7 万名消费者申请,1013.4 万名消费者购买 8 大类家电产品 1462.4 万台,享受 131.7 亿元中央补贴,带动销售 690.9 亿元。

产业

1、香港特区行政长官李家超发表施政报告称,将香港打造成为国际黄金交易中心,促进投资交易、衍生产品、保险、仓储、贸易和物流服务等相关产业链发展。特区政府会推动构建国际级黄金仓储设施,拓展在港存放和交割实金服务,带动抵押和借用等衍生金融服务,为金融业开创新增长点。

2、乘联会披露,10 月 1-13 日,乘用车市场零售 82.3 万辆,同比增长 20%,环比增长 17%;乘用车新能源市场零售 40.8 万辆,同比增长 64%,环比增长 8%。

3、商务部等七部门发布关于加强报废机动车回收监督管理工作的通知。通知显示,鼓励汽车生产企业从事报废机动车回收业务,生产企业应当依法承担生产者责任。通知称,各地商务、公安、生态环境、交通运输、市场监管等部门依法依规严厉查处非法回收拆解活动,于 2024 年 10 月至 12 月开展为期 3 个月的打击非法回收拆解专项整治行动。

4、交通运输部数据显示,截至今年 9 月,31 个省 (区、市) 和新疆生产建设兵团共有 54 个城市开通运营城市轨道交通线路 313 条,运营里程 10440.5 公里,实际开行列车 342 万列次,完成客运量 25.8 亿人次,进站量 15.4 亿人次。

5、海关总署出口货物铁公多式联运新模式试点开始实施。新模式下,企业只需要在申报地进行一次海关申报,就可 「一单到底」 全程畅行;集装箱运输 「不换箱、不开箱、一箱到底」,这两种方式,有效促进了交通物流降本增效。

6、上期所公告,自 2024 年 10 月 17 日收盘结算时起,氧化铝期货合约的涨跌停板幅度调整为 8%,套保交易保证金比例调整为 9%,投机交易保证金比例调整为 10%。

金融

1、国内商品期货夜盘收盘涨跌不一,能源化工品普遍下跌,纯碱跌 1.53%,短纤跌 1.38%,PVC 跌 1.37%,纸浆跌 1.23%,乙二醇跌 1.09%,PTA 跌 1.07%,原油跌 0.7%。黑色系全线下跌,焦煤跌 1.06%。农产品多数上涨。基本金属涨跌不一,氧化铝涨 0.77%,沪铝涨 0.51%,沪铜涨 0.39%,沪铅跌 0.18%,沪锡跌 0.94%。沪金涨 0.79%,沪银涨 0.98%。

2、国际油价小幅上涨,美油 11 月合约涨 0.18%,报 70.71 美元/桶。布油 12 月合约涨 0.35%,报 74.51 美元/桶。??

3、国际贵金属期货普遍收涨,COMEX 黄金期货涨 0.43% 报 2690.4 美元/盎司,COMEX 白银期货涨 0.42% 报 31.89 美元/盎司。??

4、伦敦基本金属多数收涨,LME 期铜涨 0.63% 报 9591 美元/吨,LME 期锌涨 0.29% 报 3062 美元/吨,LME 期镍跌 0.28% 报 17375 美元/吨,LME 期铝涨 0.66% 报 2587.5 美元/吨,LME 期锡跌 1.08% 报 32045 美元/吨,LME 期铅涨 0.29% 报 2085 美元/吨。??

5、芝加哥期货交易所 (CBOT) 农产品期货主力合约收盘涨跌不一,大豆期货跌 1.29% 报 978.25 美分/蒲式耳;玉米期货涨 0.81% 报 404.5 美分/蒲式耳,小麦期货涨 0.82% 报 584.25 美分/蒲耳。??

6、欧债收益率集体收跌,英国 10 年期国债收益率跌 9.7 个基点报 4.063%,法国 10 年期国债收益率跌 3.4 个基点报 2.920%,德国 10 年期国债收益率跌 3.8 个基点报 2.182%,意大利 10 年期国债收益率跌 5.2 个基点报 3.407%,西班牙 10 年期国债收益率跌 3.7 个基点报 2.900%。

7、美债收益率普遍收跌,2 年期美债收益率跌 0.4 个基点报 3.952%,3 年期美债收益率跌 0.9 个基点报 3.855%,5 年期美债收益率跌 1.1 个基点报 3.85%,10 年期美债收益率跌 1.9 个基点报 4.019%,30 年期美债收益率跌 2.3 个基点报 4.3%。?

8、纽约尾盘,美元指数涨 0.3% 报 103.52,非美货币多数下跌,欧元兑美元跌 0.27% 报 1.0862,英镑兑美元跌 0.64% 报 1.2990,澳元兑美元跌 0.54% 报 0.6666,美元兑日元涨 0.28% 报 149.63,美元兑瑞郎涨 0.39% 报 0.8655,离岸人民币对美元持平报 7.1363。

海通期货公司授权由 「专注国内期货衍生品交易的专业行情分析资讯网站」:【汇通财经】 转发