01

狂飙的金价 & 攒动的 「囤金潮」

2025 年以来,COMEX 黄金上涨 28.9%,在全球大类资产中,是 「最亮眼的星」。与此同时,「囤金潮」 不断攒动。一方面,全球央行积极购金,购金量连续三年超 1000 吨,其中,中国央行自去年 11 月重启黄金增持之路后,已连续第 7 个月增加黄金储备。另一方面,「跟着央妈买黄金」 也成为不少老百姓的口号,可以看到的是,今年以来黄金珠宝零售额增速不断攀升,1-5 月累计同比达 12.3%。

02

美债定价因子失效,央行购金成为 「新变量」

当然,从黄金的传统定价框架看,核心的锚是 「美债利率」,因为黄金被视作 「零息债」,而美债实际利率一定程度上充当了持有黄金的机会成本,所以从历史走势看,两者呈现明显的负相关性。

但 2022 年以来,「美债利率」 这个定价锚已失效,相关性明显反转。取而代之的是,央行购金成为新的定价锚。不仅两者走势亦步亦趋,而且从黄金需求构成看,央行储备占比已从 2021 年底的 11% 抬升至 2024 年底的 24%,是最大的边际增量变化。

03

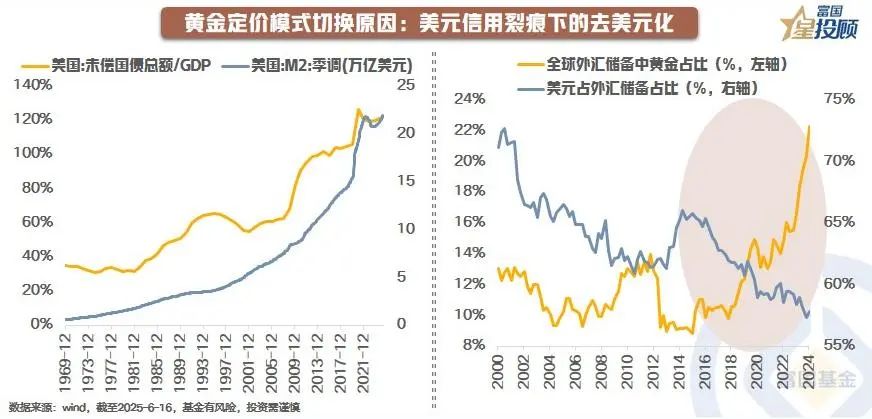

黄金定价模式切换原因:美元信用裂痕下的去美元化

若是进一步探究,为何央行会大举购金,以及为何美债利率定价因子失效,可以发现,这背后的核心逻辑在于 「去美元化」。

一方面,由于疫情之后美联储 「无限印钞」,积累了巨额的债务,叠加利率居高不下,导致债务增速斜率进一步上斜,目前 「未偿国债/GDP」 为 121%,已逼近历史高点,这也导致以 「美债利率」 为锚的逻辑开始动摇。

另一方面,2022 年俄乌冲突下,西方对俄罗斯央行储备进行制裁,使得全球市场重新评估其资产储备构成,增加对无主权信用、代表 「最终购买力」 的黄金的配置。

04

去美元化是否会松动?攀升的债务压力&「滞胀」 担忧

若 「去美元化」 是支撑央行购金的底层逻辑,那么关键问题则在于 「去美元化」 是否会松动。就目前而言,暂未出现松动的迹象。

一方面,美国债务积重难返是不争事实。5 月美国众议院通过了 《美丽大法案》,根据 CBO 预测,2025-2034 年净赤字增加 2.4 万亿美元,叠加利息支出后的总赤字增加约 3 万亿元,在赤字扩张的背景下,美国 「公众持有的债务/GDP」 或从 2024 年的 98% 抬升至 124%,而且若 《美丽大法案》 永久化、美债收益率居高不下,则债务占比或高至 129%、133%。这也就意味着,美国债务风险将不断上升,去美元化也会继续加速。

另一方面,美国 「滞胀」 担忧加剧,美元不再是 「避风港」。从传导路径看,关税冲击将通过 「推高商品价格-压制实体需求-降低企业利润-拖累经济放缓」的方式,短期加剧美国经济 「滞胀」 风险,中长期损害美国经济增长效率。虽然自 2 月 12 日联合声明后,「博弈关税」 被取消,但仍会对通胀和增长形成扰动。根据耶鲁预算实验室的测算,5 月 12 日版本关税会导致美国 PCE 通胀抬升 1.7 个百分点,2025 年实际 GDP 下降 0.65 个百分点,而更大的增长冲击则在 2026 年上半年凸显。

05

央行购金是否还有增持空间?新兴经济体增配空间巨大

2022-2024 年,央行购金最多的国家为中国 (331 吨)、波兰 (217 吨)、土耳其 (201 吨);2025 年 1-4 月,央行购金最多的国家为波兰 (61 吨)、阿塞拜疆 (19 吨)、中国 (15 吨)。由此可见,本轮央行购金的主力军是新兴经济体。若是对比各国外汇储备中的黄金占比,中国、印度等新兴经济体的黄金储备占比仍低于很多发达国家,未来依然有巨大的抬升空间。

06

若 「美债利率」 重回主导会怎样?美联储降息往往利好金价

另外,即使 「美债利率」 定价锚回归,甚至成为主导,在美联储降息渐近的背景下,仍会对金价形成支撑。若是复盘 1990 年至今美联储 5 次的降息周期,可以看到,黄金价格在 4 个降息周期中上涨,且 5 次降息周期黄金价格平均上涨 11.2%,其中最高的一次上涨了近 30%。

07

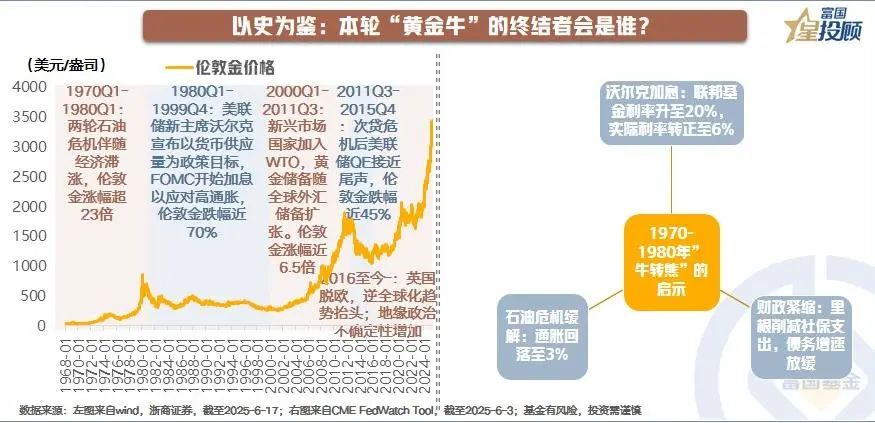

以史为鉴,历史的 「黄金牛」 如何结束?

当然,本轮 「黄金牛」 行情从 2016 年就开始演绎,这也不禁让很多人会问,「本轮 『黄金牛』 何时会结束?」。一方面,只要 「去美元化」 趋势未扭转,「黄金牛」 难言终结;另一方面,复盘历史上相似的 「黄金牛」 行情,目前也不具备终结的条件。

对比来看,当下的黄金周期和 1970-1980 年的金价上涨有相似性,都是扩张性政策的长期累积效应叠加滞胀担忧,导致了美元的 「信用危机」。1970-1980 年,金价上涨超 23 倍,全球央行的黄金储备占比也从 35% 飙升至 62%。这轮金价见顶源于政策组合扭转:一是沃尔克加息,联邦基金利率升至 20%,实际利率转正至 6%;二是财政紧缩,里根削减社保支出,债务增速放缓;三是石油危机缓解,通胀回落至 3%。就目前而言,美联储受债务约束难以暴力加息,财政紧缩更是和特朗普目前的政策主张背道而驰,因此政策组合暂不会扭转。

(富国基金)

文章转载自 东方财富