在碳酸锂期货和工业级碳酸锂双双出现 6 万元/吨以下的价格后,电池级碳酸锂近日正式跌穿 6 万元/吨。回望过去,锂周期常有涨两年、跌三年的规律。2022 年末,碳酸锂涨至 60 万元/吨的高点,迄今连续下行两年半。

从上市公司业绩来看,2024 年,锂矿和锂盐端的产品利润都回到甚至低于 2020 年的水平。从锂矿折算成碳酸锂的成本来看,6 万元的价格也意味着 7 成左右的矿商处于亏本状态。随着锂价跌穿 6 万元,越来越多的人预计 5 万元出头会是周期底价。

在供需两旺的局面下,未来走势将是需求和供应的拉锯战。6 月 24 日,隆众资讯分析师告诉 《华夏时报》 记者,在需求增速阶段性疲软时,1—2 年内,锂矿供应加速释放和盐湖低成本产能扩张确实可能推动碳酸锂价格下行。上海钢联新能源事业部锂业分析师郑晓强也指出,「矿端供应持续增量会对锂盐产量有一定提升,但由于盐湖和硬质矿开发成本不一,成本较低的盐湖端扩张对碳酸锂价格走低有较大影响。」

一家锂盐公司告诉记者,「产品价格下跌还是会给企业成本端带来压力,虽然锂盐和锂矿价格都在下降,但锂矿价格下跌较慢,其中存在的剪刀差会给企业带来盈利压力。」 对于未来盈利,他表示,关键或许要看成本,「客户还是在持续提货,但从市场行情来讲,下游可能还是想要买到更便宜的货。」

企业毛利来到低点

电池级碳酸锂 (碳酸锂纯度≥99.5%) 在 5 月底已经出现跌破 6 万元/吨的苗头。2025 年 5 月 26 日,碳酸锂期货主力合约 2507 出现低于 6 万元/吨的价格。5 月 29 日,工业级碳酸锂 (碳酸锂纯度≥99.2%) 跌破 6 万元。

到 6 月 23 日,电池级碳酸锂早盘价格跌下 6 万元/吨。上海钢联方面告诉记者,早盘价格反映的是上一个工作日 16:41 直至当日上午更新前的市场价格。这意味着锂价正式跌破 6 万元。截至 6 月 25 日,电池级碳酸锂从 5.99 万元/吨回升至 6 万元/吨;工业级碳酸锂同步回温,报 5.86 万元/吨。

可以看出,碳酸锂虽然偶有小幅回升,但仍处于筑底阶段,此次跌下 6 万元也释放出了一个明显信号:还会更低。

从锂产品出现开始,中泰证券划分了 3 个大周期,一轮是电池和合金工业化需求主导的 1975 年—2001 年,二轮是 3C 消费电子引领的 2006 年—2014 年,三轮是 2015 年至今,起源于新能源汽车爆发。

在动力电池主导的此次周期中,锂价已经出现过两轮高峰。第一轮在 2015 年—2020 年,前两年涨,后 3 年跌,期间碳酸锂价格峰值超过 17 万元/吨,底价在 4 万元/吨左右。

进入第二轮,涨两年跌 3 年的故事再度上演。2020 年末到 2022 年末,受益于新能源汽车和储能市场需求暴增,碳酸锂一路涨至 60 万元/吨左右。高点过后,我们进入了这一周期的下行阶段。由于供应释放的速度超过需求增加的速度,碳酸锂价格目前连跌两年半。

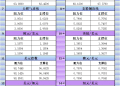

在 2024 年,锂盐企业的产品盈利能力已经来到低点。Wind 数据显示,A 股 26 家锂盐上市企业的产品毛利率为 19.76%,已经跌回 2020 年的水平,和 2020 年的 19.26% 相差无几。在 9 家产品收入超过 10 亿元的企业中,有 8 家公司的毛利率低于 2023 年。

具体来看,天齐锂业(002466.SZ)、中矿资源(002738.SZ)、盐湖股份(000792.SZ)、永兴材料(002756.SZ)、藏格矿业(000408.SZ) 的产品毛利率在 29.39%—50.68% 之间,维持在中上水平;雅化集团(002497.SZ) 该业务处于亏本状态,产品毛利率为-0.07%;盛新锂能(002240.SZ) 产品毛利率降至个位数,下降了 9.06 个百分点至 2.84%;唯独永杉锂业(603399.SH) 的产品毛利率在向上走,从-2.05% 升至 13.69%。

近 3 成锂矿亏本

近几年,锂矿供应变得多元化。不像 10 年前,SQM、Rockwood、FMC 和 Talison「三湖一矿」 四大寡头垄断 90% 以上的锂资源供应。东兴证券研报显示,根据 USGS 数据,2020 年—2024 年,全球锂供给量增长了 3 倍,从 8.3 万吨金属吨增长到了 24 万吨金属吨,复合年均增长率高达 31%。

郑晓强告诉记者,「和上一个周期 (2015 年—2020 年) 相比,锂矿提锂成本变化不大。如果矿山继续保持稳定生产,矿价下跌会带动锂盐价同步下行。」

在锂矿供应端,供过于求将继续主导市场。根据鑫椤锂电统计,2025 年全球锂资源产能达到 190 万—195 万吨 (碳酸锂当量),由于各种原因,实际产量约为 160—165 万吨,仍高于实际需求约 20 万吨,供大于求的格局并未改变。

不过需求也只是相对供给弱势,实际来看,市场需求较为乐观,总体呈现供需两旺的状态。2025 年,国内碳酸锂月均需求量增至 8.8 万吨,同比增长 44.4%。

从折合成碳酸锂的成本来看,约有 3 成锂矿制成的碳酸锂会亏本。在近 200 万吨的锂资源供应总产能中,国内盐湖 (太阳池、吸附、膜提锂)、大部分澳洲锂辉石矿、阿根廷盐湖、智利盐湖、国内自有锂辉石矿、国内中高品云母矿、巴西锂辉石矿和津巴布韦锂辉石矿的成本在 6 万元/吨以下,整体占比超过 7 成。

其余约 3 成,包括澳洲 (部分成本较高的)、非洲锂辉石矿和国内云母矿或处于亏损状态。Wind 数据显示,2024 年,A 股 12 家锂矿上市公司的产品毛利率已经降至 27.88%,低于 2020 年的 36.02%。

价格还未到底

2025 年,碳酸锂继续降价是不言而喻的市场共识。6 万元曾是不少报告中提到的底部价格,现在的问题是,价格会低到多少?

隆众资讯分析师告诉记者,「短期 (1—2 年) 内,锂矿供应加速释放和盐湖低成本产能扩张确实可能推动碳酸锂价格下行,尤其在需求增速阶段性疲软时。但中长期价格中枢还要取决于需求能否消化过剩产能、高成本产能出清速度、地缘政治与供应链重构等。」

鑫椤锂电数据指出,6 万元/吨的碳酸锂可对应 145 万吨 (碳酸锂当量),基本能满足 2025 年的政策需求;而 5 万元/吨的碳酸锂价格对应的是 120 万吨 (碳酸锂当量) 的锂资源供应,即使加上现有碳酸锂和锂矿库存,也很难达到 140 万吨水平;因此,未来碳酸锂价格真正底部大概率就是在 5.3 万元—5.5 万元,对应澳洲锂辉石矿的第二成本梯队 (约 500 美元),不过前提是锂矿企业愿意向下游奉献利润。

隆众资讯分析师告诉记者,「如果出现需求持续低迷,包括新能源车、储能增速不及预期;非洲、澳洲矿山继续放量,且无大规模减产;盐湖提锂产能维持高位进一步挤压矿石提锂市场的情况,锂辉石精矿价格可能会下探至 500 美元/吨,但行业也将进入深度调整期,高成本产能可能被迫关停。」

锂矿端正在持续累库。根据上海钢联数据,4 月底到 6 月下旬,16 家外采锂盐厂、18 家锂矿贸易商以及自有矿和海外长协厂家的总体锂矿库存几乎翻倍,目前锂矿库存基本超过 100 万吨。郑晓强表示,海外矿商持续发货到港及国内冶炼开工下降是累库的主要原因。

据了解,赣锋锂业在非洲马里的锂矿已经投产,公司有关人士告诉记者,目前公司主要在用澳洲矿,已经在准备运第一批马里产品回国。目前,锂辉石精矿 (6%CIF 中国) 的价格跌到了 610 美元/吨。郑晓强告诉记者,「这一矿价会在 500 美元—600 美元/吨区间震荡,由于矿商做了套保,可以按照目前现货及盘面价格进行矿的买卖,矿价与盐价可基本保持同步,但整体矿价目前还是表现稍强于盐价。」

(华夏时报)

文章转载自 东方财富