新华财经北京 7 月 31 日电 (张瑶、吴郑思) 国内商品期货市场 7 月 31 日大面积下挫,其中玻璃主力合约跌超 8%,焦煤、多晶硅主力合约跌超 7%,硅铁、纯碱、工业硅主力合约跌超 6%,焦炭、碳酸锂、集运欧线、锰硅、螺纹钢、氧化铝主力合约跌超 4%。上涨品种方面,仅 SC 原油主力合约涨超 1%。

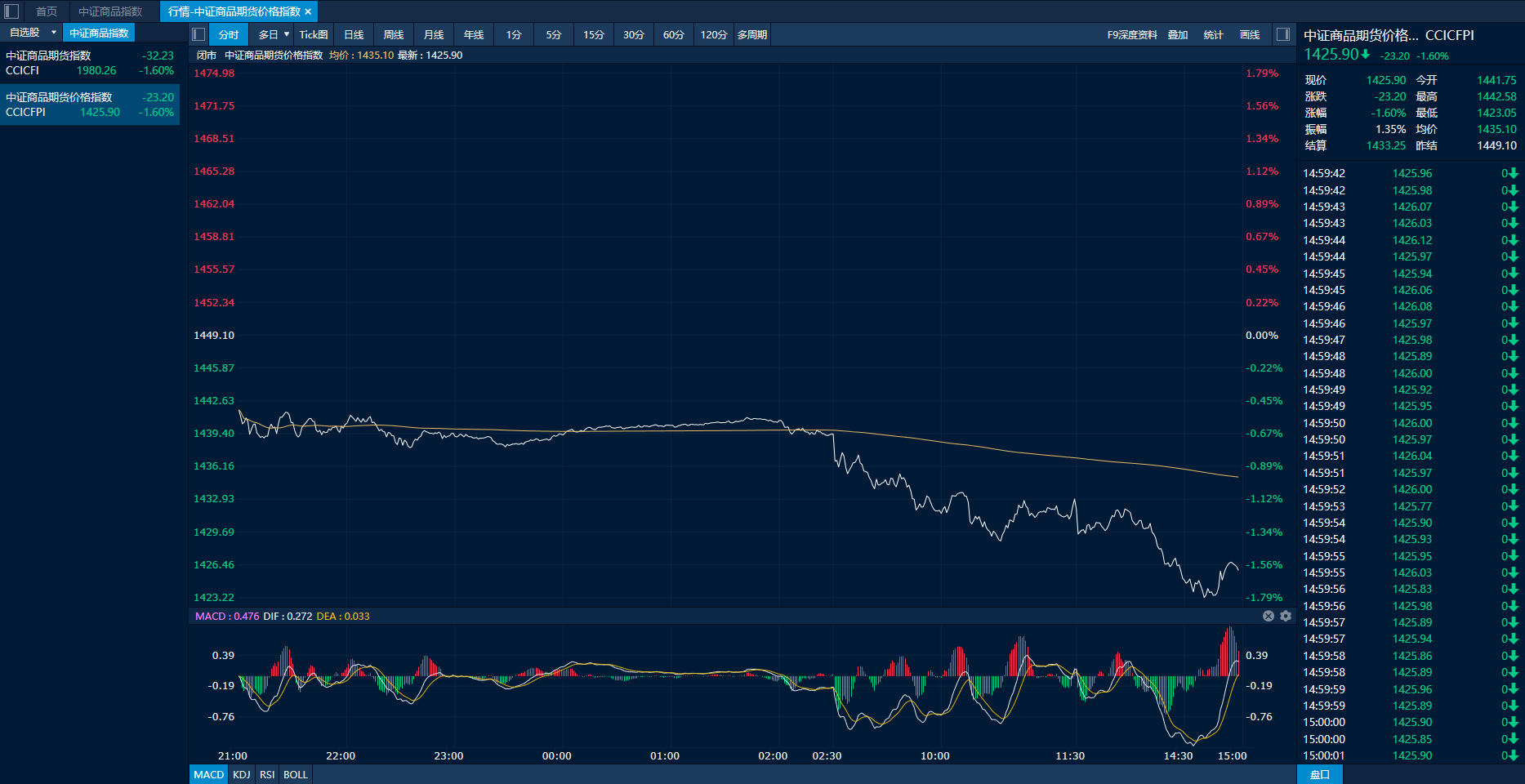

截至 31 日下午收盘,中证商品期货价格指数收报 1425.90 点,较前一交易日下跌 23.20 点,跌幅 1.60%;中证商品期货指数收报 1980.26 点,较前一交易日下跌 32.23 点,跌幅 1.60%。

中证商品期货价格指数日内走势图 (来源:新华财经专业终端)

商品期货大面积飘绿焦煤跌停、玻璃硅铁触及跌停

市场情绪再度回落,除了 SC 原油在国际油价走强的支撑下表现坚挺之外,商品期货 31 日大面积飘绿,玻璃、硅铁盘中一度触及跌停,焦煤收盘封跌停板,10 余个品种跌幅均超过 4%。

玻璃主力合约 31 日收盘跌超 8%,领跌商品市场,几乎回吐上周全部涨幅。虽然最新数据显示玻璃库存持续去化,但 30 日的中共中央政治局会议表述未超预期,同时交易所出手为市场投机情绪降温,市场情绪持续回落,玻璃盘面今日低开后弱势运行。据隆众资讯,截至 7 月 31 日当周,全国浮法玻璃样本企业总库存 5949.9 万重箱,连降 6 周创半年新低,环比降 239.7 万重箱或 3.87%,同比减少 13.88%。五矿期货指出,当前玻璃库存明显下降主要是期现商拿货所致,实质上库存下降程度有限,下游房地产需求数据暂时没有特别明显的好转。中长期来看,玻璃跟随宏观情绪波动,房地产方面若有实质性政策出台,期价或能延续上涨趋势,但若需求继续疲软,则需要供给端持续收缩,才能有较大的上涨空间。

宏观情绪降温,黑色系 31 日全面回调下行,焦煤期货多合约封跌停板,主力合约终盘录得 7.97% 的跌幅,报收 1045.5 元/吨。据金瑞期货分析,30 日的政治局会议有关 「反内卷」 的新提法去掉了 「低价」 二字,之前的 「推动落后产能有序退出」 的表述也变成了 「推进重点行业产能治理」,这令煤炭行业重启供给侧去产能的预期降温。6 月以来炼焦煤平衡表趋向宽松,若煤炭去产能和限产预期证伪,那么价格将存在大幅回落的风险。不过,工业品 「反内卷」 立意明确,政策底或已出现,煤焦价格支撑仍在。光大期货表示,目前焦煤上游煤矿库存去化到合理水平,国内煤矿生产继续恢复,蒙煤口岸通关量恢复至高位,国内以及进口焦煤成交价格不断走高,市场备货情绪依然较高。需求端,焦化企业目前生产亏损 50 元/吨左右,第四轮提涨落地后焦化企业提出第五轮提涨 50-55 元/吨,焦煤原料成本继续走高,焦企对于原料采购节奏依然较快,预计短期焦煤盘面宽幅震荡运行。

原油涨超 1% 日线 「三连阳」 成本端驱动沥青创一个月新高

「反内卷」 相关品种全线回调的背景下,原油成为相对偏强的品种。31 日,在隔夜国际油价续涨超 1%、创下 6 月下旬以来新高的背景下,国内 SC 原油继续惯性走高,终盘以 1.43% 的涨幅成为当日领涨品种,跟随国际油价走出日线 「三连阳」。近期美俄关系紧张有所升温,给原油市场带来新的供应扰动忧虑,成为油价在其他工业品普遍走弱背景下的相对强势品种。这地缘局势支持下,即便美国上周原油库存超预期大幅增加,也未能给油价带来明显利空。另外,欧佩克+重申完全遵守配额的重要性,加上对欧佩克+剩余产能下降的炒作,同样支持了对原油市场供应端的情绪修复。在分析机构看来,短期地缘因素加剧对原油及相关成品油供应收紧的炒作,支撑油价继续上行。但考虑到美国政策的不确定性和产油国仍将增产的预期,油价中期上行空间或有限。

油价稳步走高也给下游产品带来成本端的利多驱动。在此背景下,31 日沥青震荡收涨 0.3%,盘中也创下了一个月新高。分析来看,除了成本端利多,沥青自身基本面也给价格上涨带来积极驱动。行业机构的数据显示,截至 7 月 30 日当周,国内沥青炼厂产能利用率仅在 34.7%,虽然环比增加 3.8 个百分点,但仍处于近五年来的中位水平。供应增长受限使得沥青价格受到成本端影响明显。另一方面,国内沥青库存尚未出现显著累库信号,而近期南北降雨天气逐步退去之后,市场对后期需求存向好预期。加上沥青库存水平仍处低位,分析机构看好短期沥青价格跟随油价走高的机会。不过,机构也提示,抛开成本端驱动,沥青自身基本面的上行驱动有限。

(新华财经)

文章转载自 东方财富