宁德时代位于江西的枧下窝矿区采矿端确认停产,引发锂板块大涨。该矿区是锂云母供应主产地,供应量不小。宁德时代表示正办理采矿证延续申请,对公司整体经营影响不大。锂矿供给释放难度加大,行业边际成本增加。同时,有万吨级盐湖提锂企业正在办理矿证续期。分析师认为,停产对实际供应量即时冲击有限,但中期供需可能趋紧,9 月 30 日的储量核查截止日期或成关键时间节点。

每经记者|胥帅 每经编辑|张益铭

周末的一则重磅消息是宁德时代位于江西的枧下窝矿区采矿端确认将停产。受此影响,8 月 11 日,以天齐锂业、赣锋锂业为代表的锂板块大涨,盘后龙虎榜数据显示有机构买入。突发事件影响在于该矿区作为锂云母供应主产地,供应量不小。

一周前,碳酸锂期货价格和现货价格就出现异动,连续实现大涨。8 月 11 日,业内人士接受 《每日经济新闻》 记者采访时表示,从国内盐湖、锂云母矿企的新闻看,供给扩产不如想象中那么简单。除锂云母之外,还有国内大型盐湖提锂企业目前正在办理矿证续期,这也是藏格矿业之后第二家需要应对锂采矿证续期的大型盐湖提锂企业。

突发消息前市场已大涨

新能源巨头宁德时代上周末爆大消息,其位于江西的枧下窝矿区采矿端确认将停产。

8 月 11 日,宁德时代在互动平台表示,公司在宜春项目采矿许可证 8 月 9 日到期后已暂停了开采作业,正按相关规定尽快办理采矿证延续申请,待获得批复后将尽早恢复生产,该事项对公司整体经营影响不大。

该消息引发市场锂板块大涨,锂矿双雄天齐锂业、赣锋锂业纷纷涨停,融捷股份、雅化集团等跟涨。碳酸锂期货主力合约更是封死涨停,价格超过 8 万元/吨。

「整个江西云母矿折合碳酸锂供给量在 15 万吨以上,宁德的矿可能占一半左右。锂云母占全球碳酸锂当量供应在 10% 左右⋯⋯」 国内一家二线锂企业董秘向记者表示,他这段时间一直在关注宁德时代锂云母矿停产的事,这对行业是大消息。对于未来预期来讲,关键是看该锂矿属于永久停产,还是延续矿证后要复产。

他认为宁德时代矿区停产的标志意义在于锂矿供给释放不如业内想象那么简单,「办证就比以前难度大,供给释放难度加大导致行业边际成本增加」。另外,他提到目前澳大利亚关停一些锂矿的产能大概在 10 万吨碳酸锂当量,这些都是低价碳酸锂出清的一些产能。

一不愿具名的锂业分析师向记者表示,宁德时代枧下窝项目年产能折约 10 万吨 LCE(碳酸锂当量),其对应的三家冶炼厂在二季度月产量维持在 7000 吨~8500 吨区间。7 月份,受矿区设备调试及矿石供应链调整影响,产量小幅回落,但仍保持在较高水平,约占全国冶炼总产量的 10%。

实际上,宁德时代锂云母矿停产之前,上述董秘就发现了市场价格已经在 「悄悄跳涨」。「我们对大客户都是按照月度均价结算,比如这个月供货的碳酸锂,会在下个月初来做均价确认和结算。7 月 31 日我们就注意到均价已经达到 6.7 万元/吨,然后到上周五的 8 月 8 日,价格已经变成了 7.2 万元/吨左右」。

一不愿具名的锂业分析师向记者表示,截至 2025 年 8 月 11 日,富宝资讯外购锂云母提锂成本约 7.6 万元/吨 (理论成本),期货盘面存在一定套保空间;而以当前现货市场电池级碳酸锂价格看,即期生产利润仍处于小幅倒挂状态,单吨亏损约 1200 元。

独家:某万吨级盐湖提锂企业正在办理矿证续期

《每日经济新闻》 记者注意到,这一说法与碳酸锂期货主力合约价格阶段涨幅一致。比如,在 8 月 6 日到 8 月 8 日期间,碳酸锂期货主力合约价格涨幅就接近 20%,彼时期货价格就达到 7.6 万元/吨。

但上述董秘也提到市场需要冷静,现在还没法判断未来锂价是否能持续上涨,因为价格上涨后,海外高成本矿山可能会复产。只不过海外高成本矿山的复产与否并不与锂价一两日的波动同步,「比如成本在 10 万元/吨,之前跌到 7 万元/吨停产,就算涨回 10 万元/吨,它也不一定会立马复产。它要看到有持续稳定的利润空间才会恢复,这都有准备时间」。

突发消息带来的趋势上涨却足够让人 「沉醉」,一锂电首席分析师向记者表示:「预计影响时间持续 3 个月,实际影响多久未知⋯⋯默默做多罢了」。另一大型锂企总经理则表示,尽管公司的矿有一部分来自锂云母,但碳酸锂的生产基地仍然在正常运行。

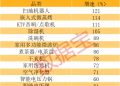

目前全球锂资源供应的主要来源包括锂辉石、锂盐湖、锂云母和透锂长石等。据统计,2023 年全球锂资源供给总量 (包括锂矿供给部分和锂盐湖供给部分) 为 104.78 万吨 LCE,较 2022 年供给总量增加 34.8%,锂辉石、锂盐湖和锂云母供应分别占总量的 52%、41% 和 7%。其中格林布什和SQM阿塔卡马盐湖为全球最大的在产锂矿和锂盐湖项目。我国盐湖锂资源占锂总量 85% 以上,主要集中在青海和西藏地区。

2025 年 7 月,据富宝资讯数据,国内锂云母提锂产量约 1.9 万吨,占当月全国碳酸锂冶炼总产量的 27%。

《每日经济新闻》 记者采访多位锂业人士了解到,宁德时代矿区停产背后涉及的矿证续期不是个案,作为国内盐湖提锂主产区的青海早有案例出现。比较知名的是藏格矿业,旗下锂业公司格尔木藏格锂业有限公司开采锂资源被政府叫停,公司表示在推动察尔汗盐湖采矿证的顺利变更与续期。更早要追溯到 2023 年,察尔汗盐湖的另一巨头盐湖股份也变更了采矿证许可,增加了氯化锂矿种。

8 月 11 日,《每日经济新闻》 记者还独家获悉,青海省除察尔汗盐湖之外,还有一家万吨级盐湖提锂企业正在办理采矿证续期。记者查询其矿证发现,有效期限的截止时间是在今年 2 月。

相比盐湖股份、藏格矿业面临新增 「锂」 矿种问题,这家锂企的采矿证本身就包含了锂、钾等矿种。「我们已经向有关部门报 (材料),矿证 (续期) 没有问题。」 公司高管向记者表示。

上述分析师表示,短期内,宁德关联冶炼厂的原料库存预计仍能维持生产,枧下窝项目暂停开采对实际供应量的即时冲击有限,影响更多体现在情绪层面。中期,考虑到近期部分辉石提锂产线有复产和提产行为,预计 8 月份国内碳酸锂总产量有望保持平稳或小幅增长。然而,辉石产线产量提升空间存在一定上限,进入 9 至 10 月,叠加枧下窝停产影响的传导,预计国内碳酸锂月度产量将呈现收紧态势,月度供需平衡可能趋于紧张,「后续价格走势需观察实际需求与供应的匹配程度,以及矿证合规风险的持续性,9 月 30 日的储量核查截止日期或是一个关键时间节点」。

封面图片来源:自建

文章转载自 每经网