【文章来源:天天财富】

上一次使用这个标题的时候,笔者依稀记得还是今年 4 月。彼时国际现货黄金价格刚刚突破 3500 美元/盎司,创下历史纪录。

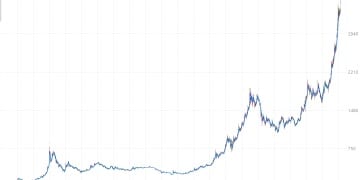

不过数月时间,金融市场风云再起。九月初,黄金价格接连突破多道关口,一度跃升至 3659 美元/盎司,再次改写了历史高点。自年初以来,累计涨幅已超 39%。(来源:Wind)

图:伦敦金现 (国际现货黄金)1920 年至今价格走势

来源:Wind,统计区间 1920.1.30-2025.9.9。

如果将时间拨回 1971 年那个夏天,在尼克松宣布美元与黄金正式脱钩时,或许无人能预料到,半个世纪后,黄金会以如此强势的方式重返世界经济舞台的中央。

然而现实正是如此。这种不会生息的古老金属,正在历史的新周期里,悄然完成从投资品类到"信任公约数"的蜕变。

01 黄金的现代意义

——从投资工具到信用锚点

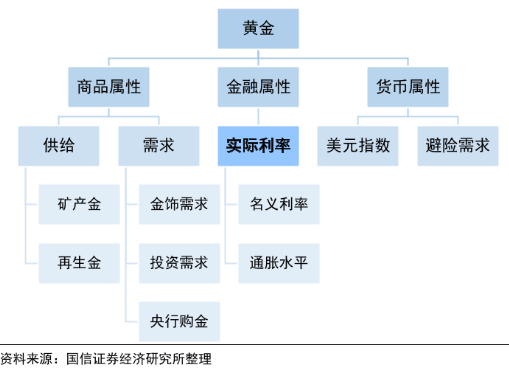

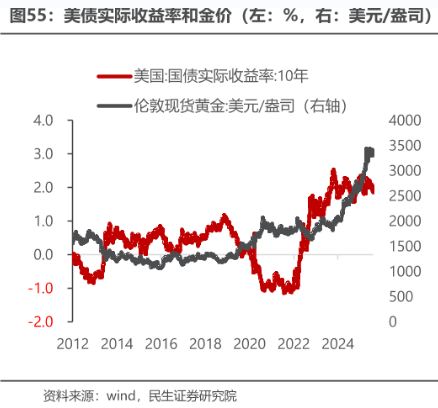

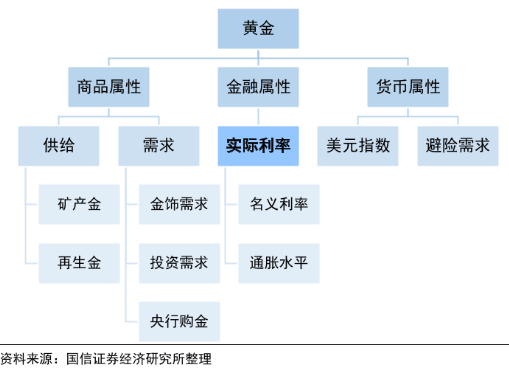

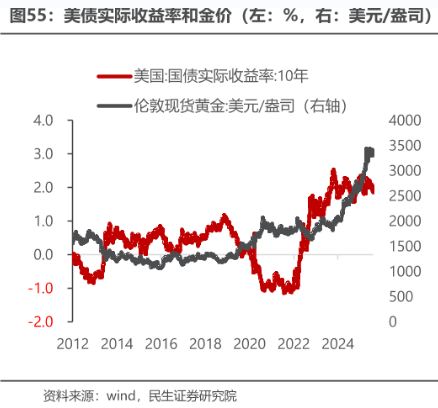

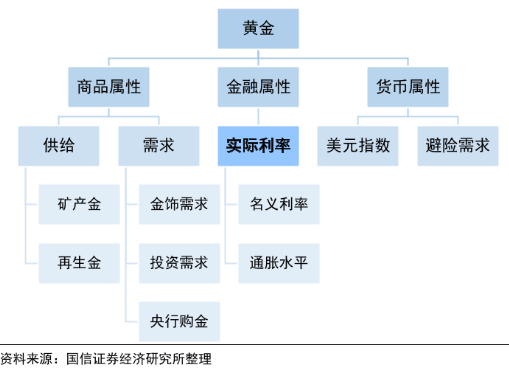

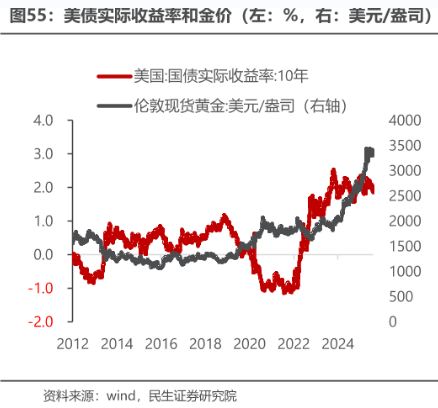

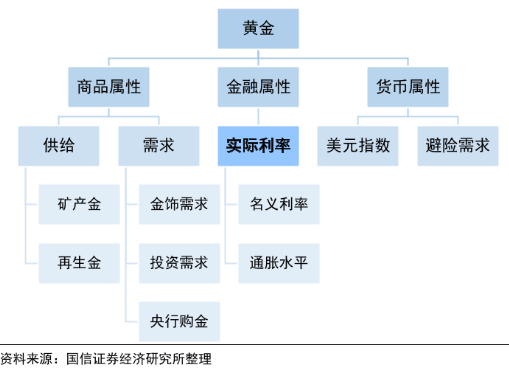

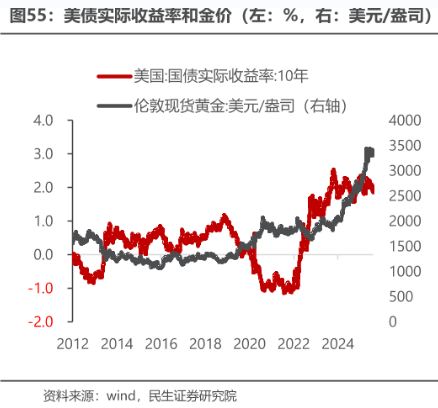

传统分析框架通常认为,黄金价格主要受三大因素影响:美元实际利率、通货膨胀水平与全球避险情绪。

然而最近两年,这一认知正遭遇挑战。一个显著的现象是,即便在美国实际利率高企的情况下,黄金依然保持强势。

这种 「反常」 并非偶然,而是全球货币体系深层变革的外在体现。历史总是惊人地呼应,黄金的每一次大放异彩,都与时代的重大转折紧密相连。

上世纪 70 年代,黄金因布雷顿森林体系的瓦解而步入大牛市;二十一世纪初,互联网泡沫破裂与次贷危机又一次推升其作为避险资产的地位。

而今天,我们似乎正置身于一个更加宏大的叙事之中,全球对现有货币秩序的信任正在重塑,黄金则成为了这场重塑中最核心的 「硬通货」。

2022 年俄乌冲突爆发后,美国将美元 「武器化」,通过制裁切断俄罗斯与全球美元体系的联系,这一举动让许多国家意识到,过度依赖单一主权货币可能带来的风险。与此同时,美国国债规模的无限扩张,进一步削弱了美元的信用基础。

在这样的背景下,正如桥水基金所指出的:"对黄金的需求,越来越多地作为一些国家的美元替代品。"

事实也的确如此:2022 年以来,全球央行年度购金量连续突破千吨,中国央行更是连续 10 个月增持黄金。

这已超越普通的资产配置行为,而更像是对当前国际货币体系投下的一张不信任票。

02 新高之后的金价

——黄金是否仍是投资者的答案

面对 3600 美元上方的金价,「高处不胜寒」 的预期难免滋生。但回顾历史,我们不难发现,无论是大牛市还是熊市,黄金的走势往往以十年为周期来考量。

因此,尽管当前黄金已处于高位,我们仍不应轻言看空,留一份清醒留一份醉。

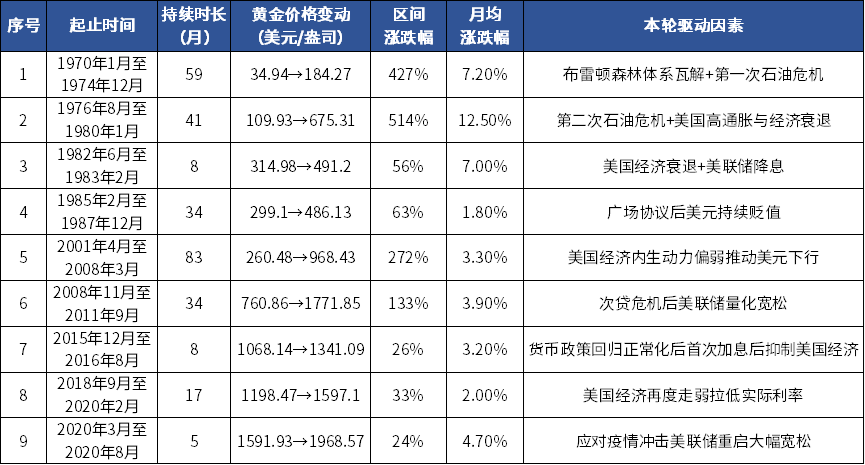

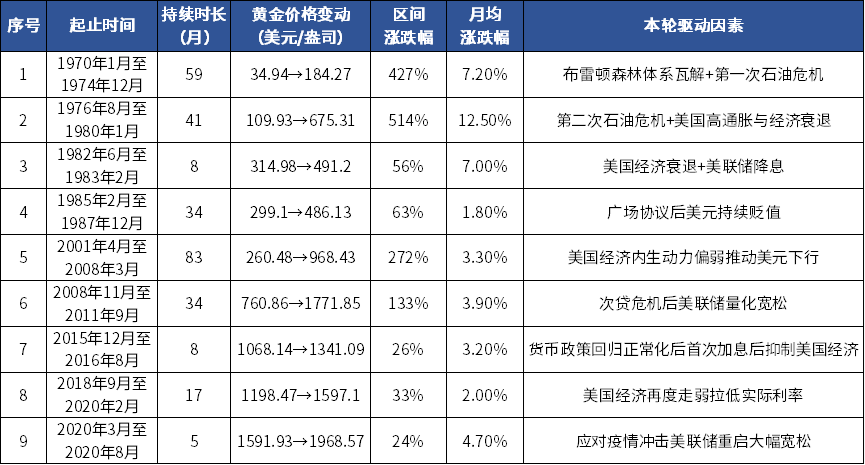

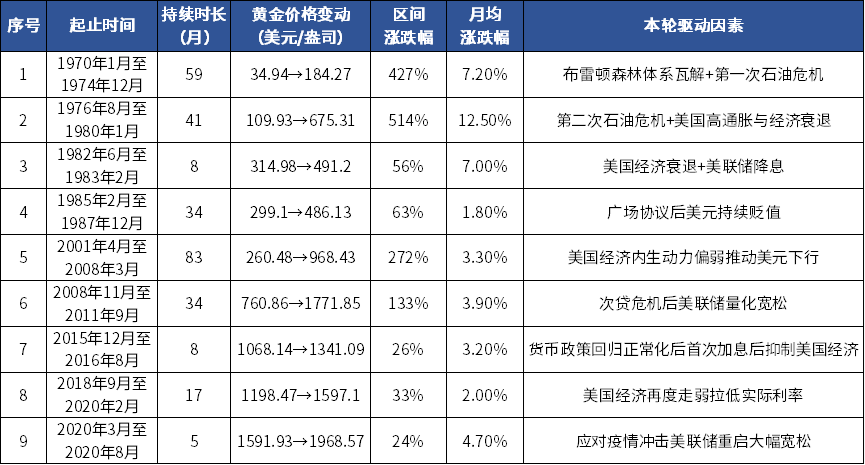

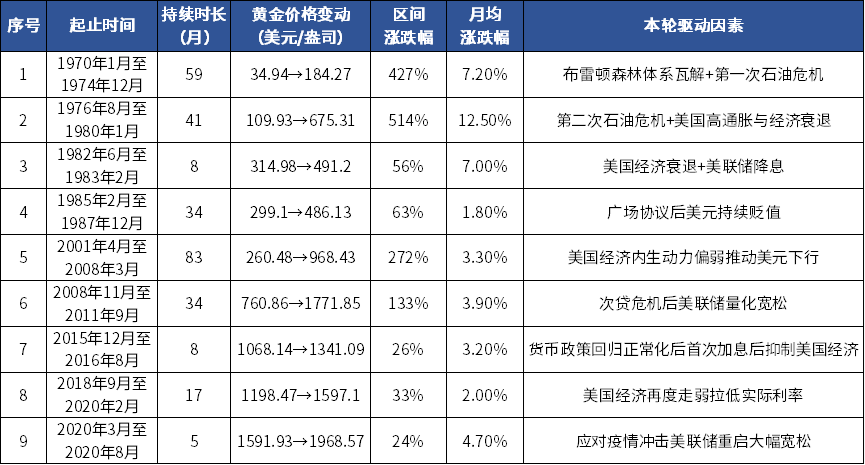

资料来源:Wind,华安证券。注:统计美元计价的伦敦黄金现货价格,第 8 段和第 9 段虽然时间上相连,但驱动因素不同且中间经历了大跌,因此划分为两个阶段。

从历史维度看,1971 年至今完整的 9 轮黄金牛市平均持续 32 个月、涨幅 172%。本轮行情若从 2022 年 11 月起算,至今已持续 34 个月,时间上略超历史均值,但涨幅仅完成历史平均水平的 74%。

若进一步对比前两轮超级周期 (70 年代涨近 18 倍、21 世纪初涨 5.5 倍),当前黄金的涨幅似乎仍在 「情理之中」。(来源:Wind,华安证券)

从现实维度观察,黄金市场近期出现的三个信号,更值得投资者关注:

首先,近期黄金开始尝试脱离中枢,加速上行。

究其原因,主要始于市场对美联储独立性的担忧。特朗普试图干预美联储人事安排,支持其理念的理事人数占优,使得货币政策面临政治化风险。这一态势侵蚀美元信用根基,对金价形成支撑。

其次,美联储货币政策周期相对有利于黄金。

在 8 月杰克逊霍尔全球央行年会上,主席鲍威尔释放偏鸽派信号。截至 9 月 1 日,市场对 9 月降息 25 个基点的预期概率已升至 87.4%。而最新公布的 8 月失业率上升,更强化了降息逻辑。

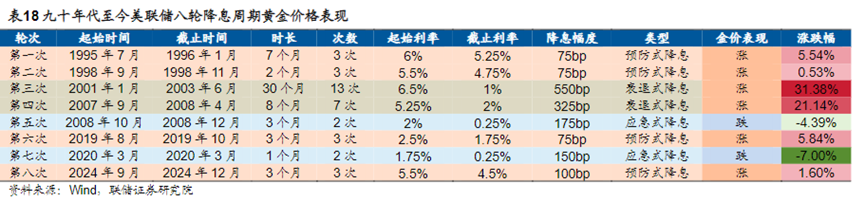

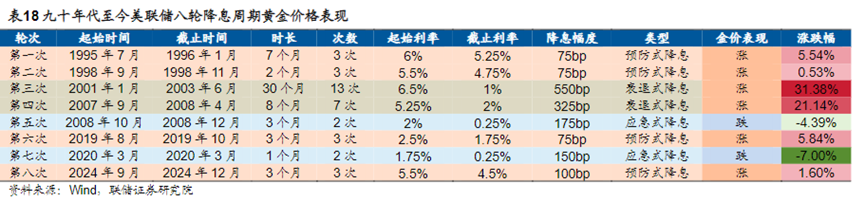

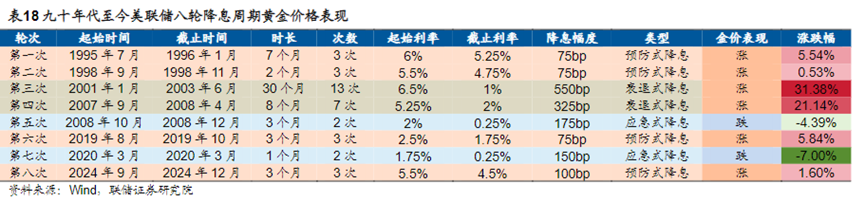

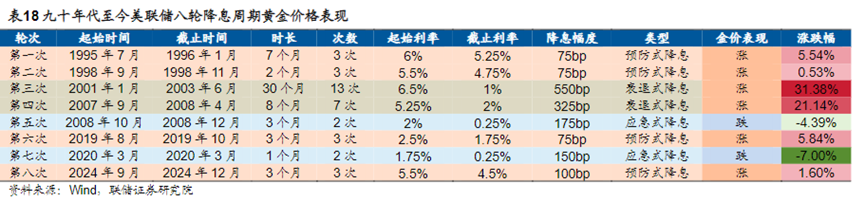

参考 90 年代以来的历史经验,降息周期中的金价表现历来不会太差。

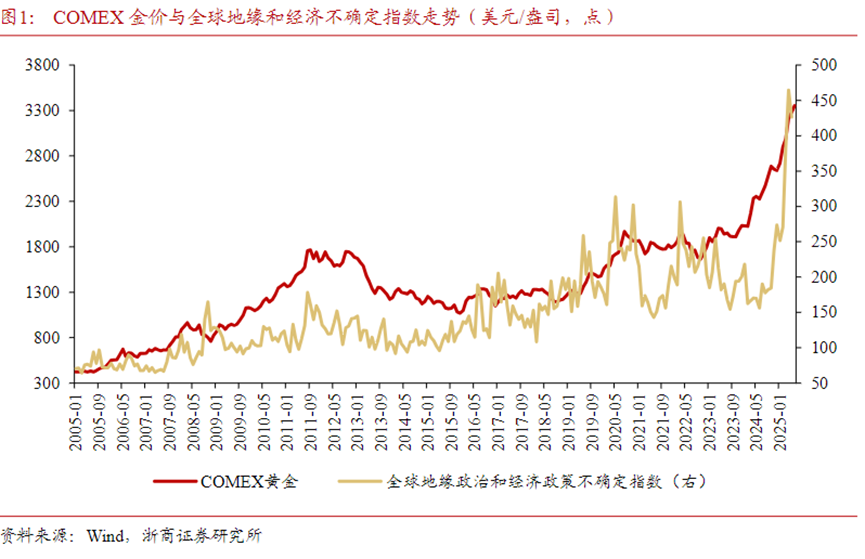

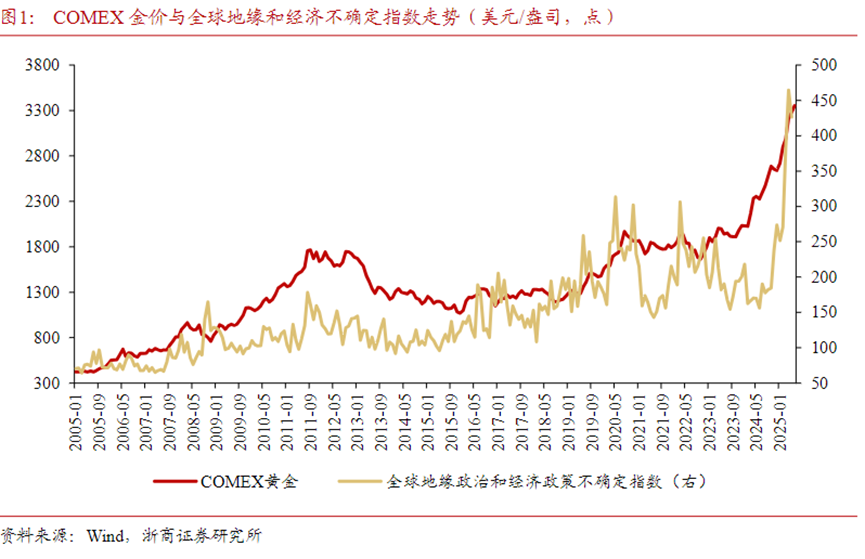

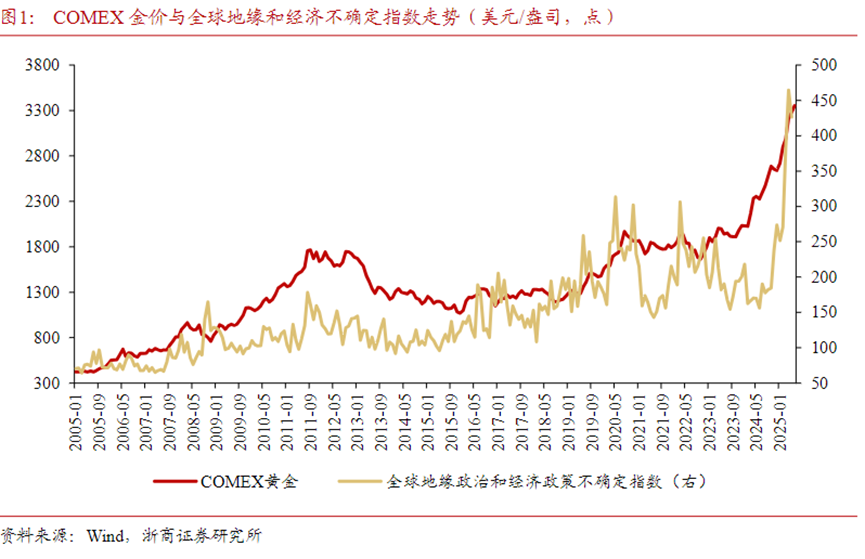

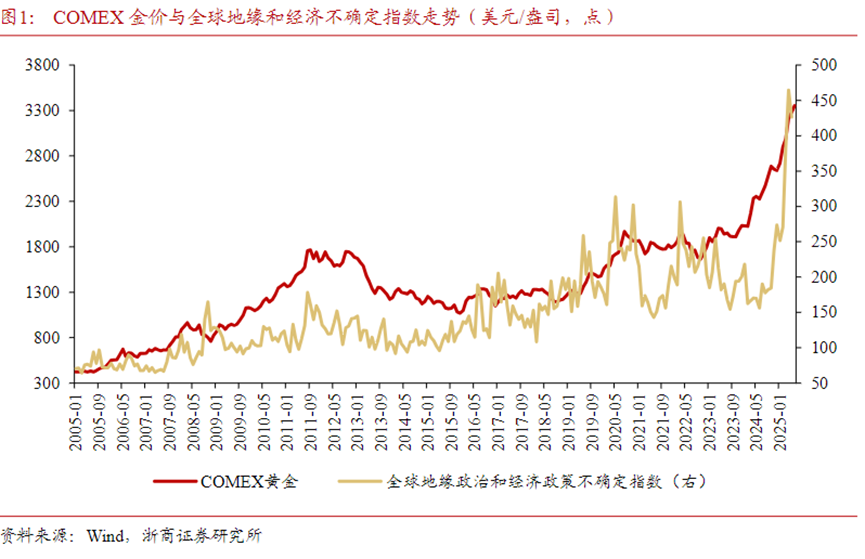

最后,海外地缘政治风险的阴霾始终未散。

近年来,全球范围内的风险事件反复演绎,不确定性从未消失。在这种背景下,黄金的避险属性依旧具备吸引力。

诚然,短期技术性回调可能随时发生,但当黄金价格站上 3600 美元之后,真正的变局已经不再局限于 K 线的图形与斜率,而是整个人类社会对财富载体的认知坐标系。

03 如何配置黄金

——普通人的有效参与方式

尽管从投资视角来看,黄金并非完美资产。它价格波动较大,本身不具备生息能力,且涨跌逻辑具有对称性,一旦进入大级别的回调周期,可能需要经历长达十年的下行过程。

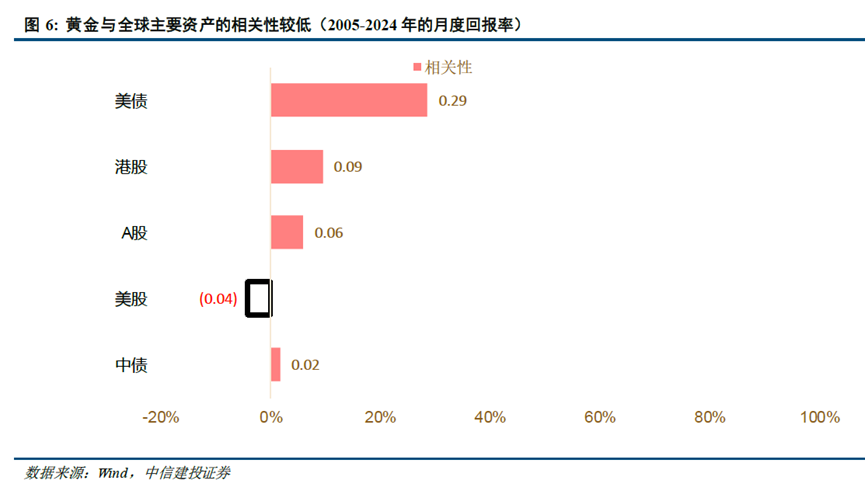

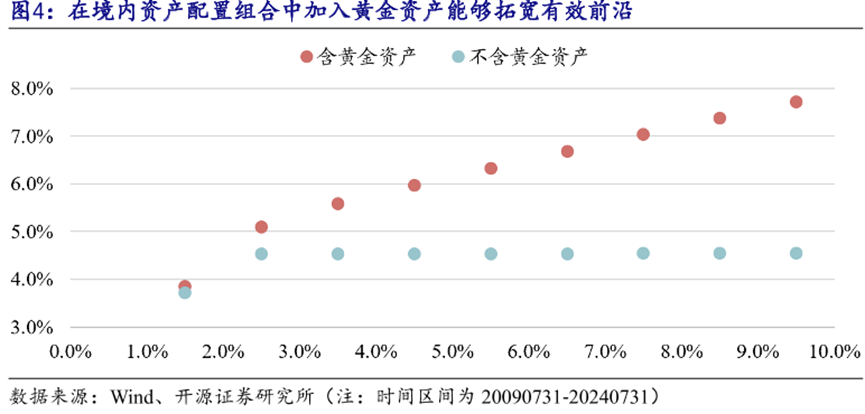

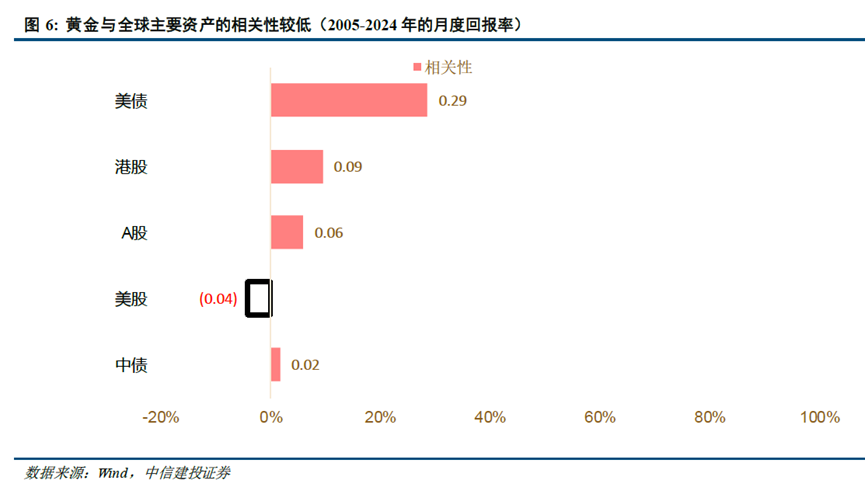

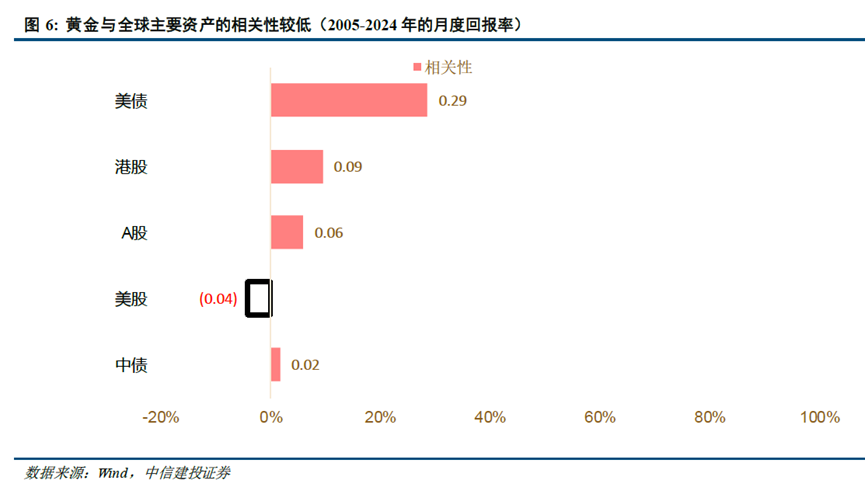

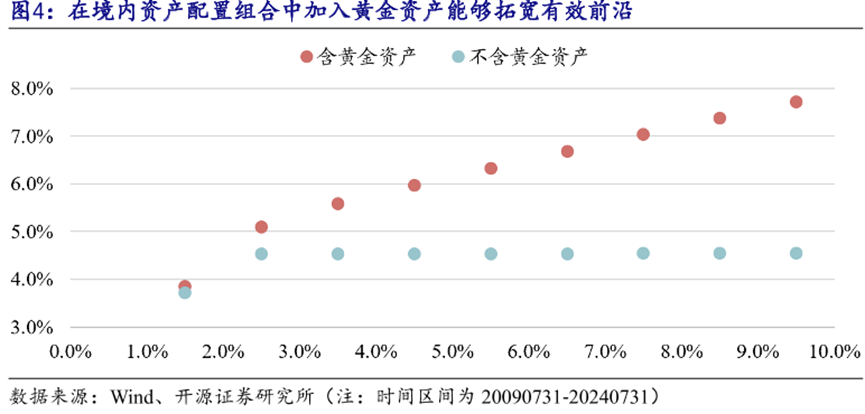

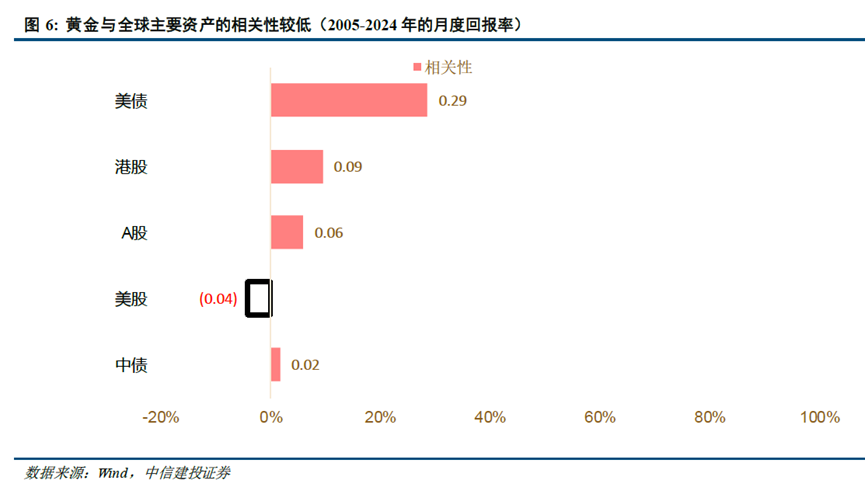

但即便如此,黄金的独特价值依然难以替代。其独特的抗通胀和地缘政治风险属性,以及与股票、债券、大宗商品等大类资产走势的低相关性,使其在家庭资产配置中占据举足轻重的地位。近两年来,这一观点已经愈发成为共识。

对普通投资者而言,在实操中主要有以下几类参与途径:

其一,实物金条是最朴素的持有方式,但需警惕加工溢价和储存成本;

其二,黄金积存账户适合中长期定投,不同银行费率差异需仔细比较;

其三,黄金 ETF 兼具流动性与低成本优势,一手 (100 份) 对应 1 克真金;

其四,黄金股及黄金股 ETF 具备波动弹性,但需结合权益市场变化动态调整。

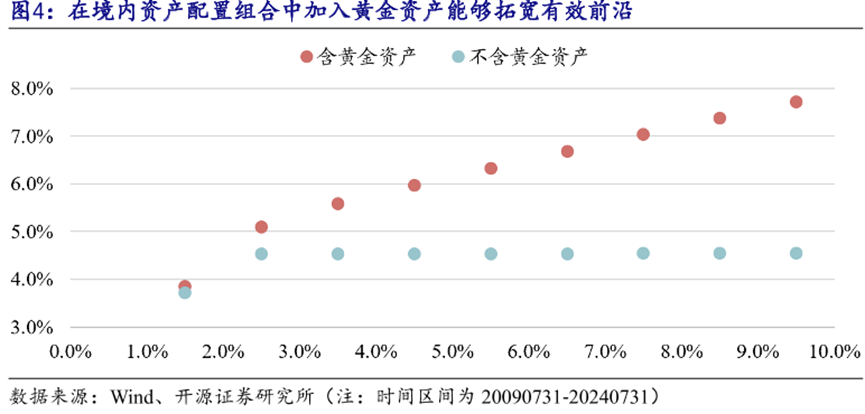

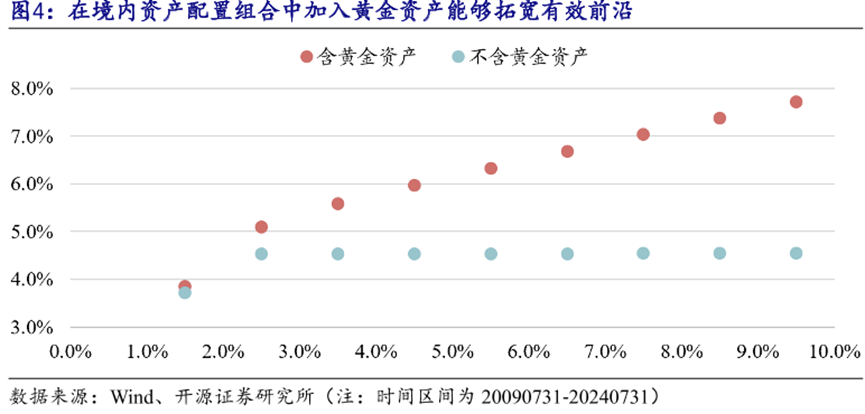

无论选择哪种方式,黄金配置的核心要义都在于 「平衡」。理论上,将黄金在家庭总资产中的仓位控制在 5%-10% 是较为合理的区间。

这一比例既能在市场动荡时为资产组合植入 「反脆弱性」,又不会因过度暴露于金价波动而影响整体收益。

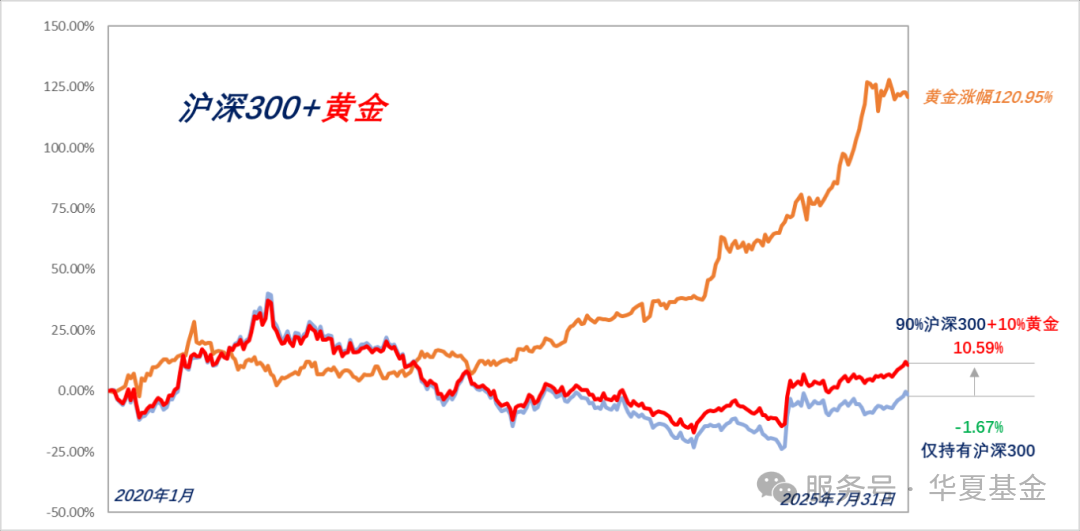

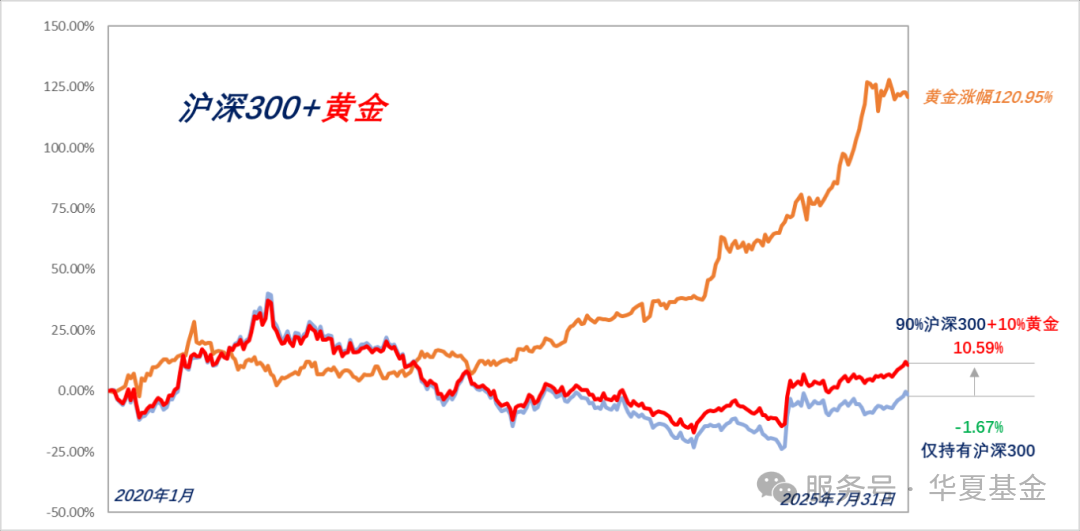

假设我们持有黄金 ETF 约一成仓位 (10%),并据此模拟过去五年黄金与其他资产组合的效应。

01

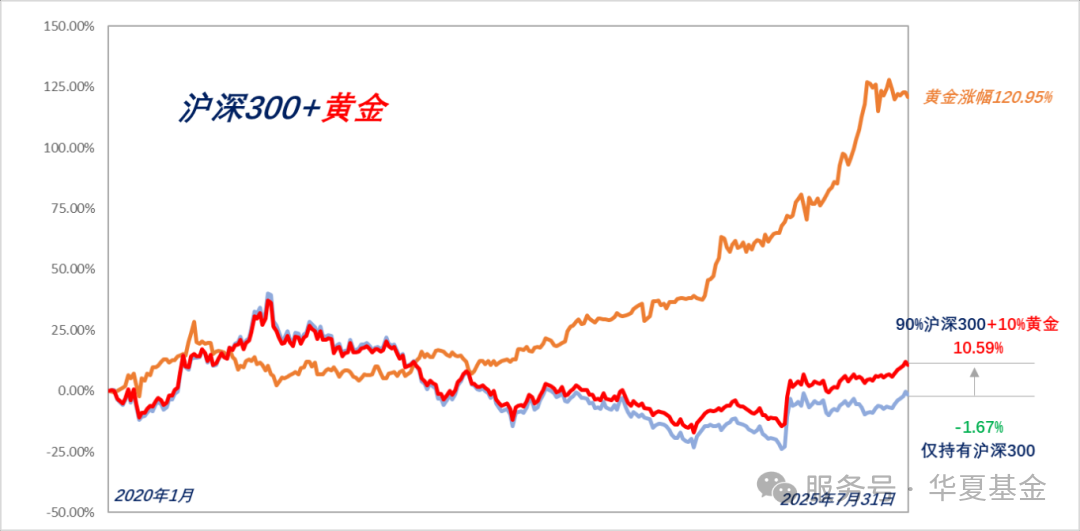

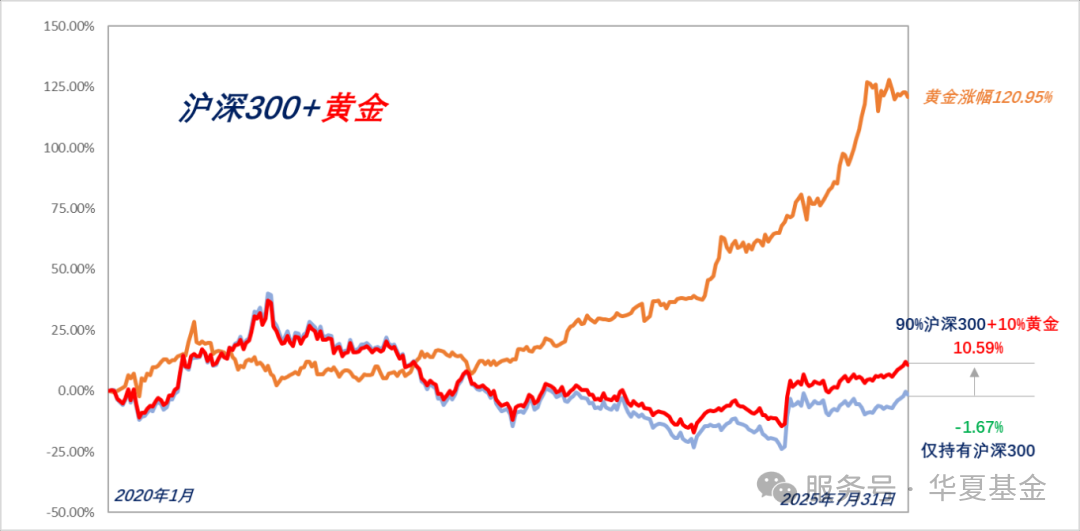

沪深 300+黄金

数据显示,沪深 300 搭配黄金后近 5 年涨幅达+10.59%,原本的亏损直接转为盈利了。在 A 股市场一度经历漫长季节的投资者,因为黄金的对冲,也能获得不错的结果。

数据来源:wind,时间 2020 年 1 月 1 日-2025 年 7 月 31 日,指数为沪深 300 和黄金现货合约 AU9999,统计周期为周,不作为指数推荐,过往数据不代表未来

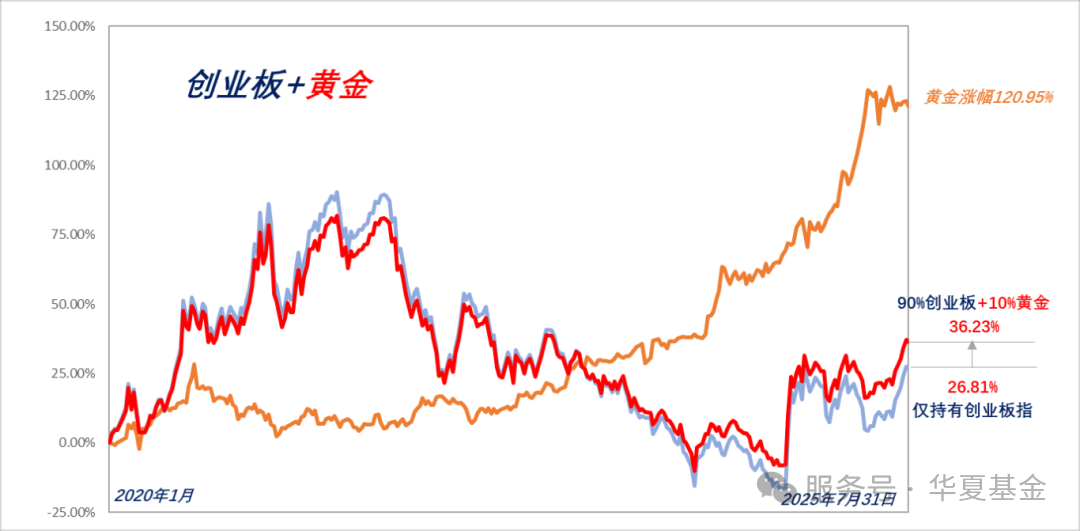

02

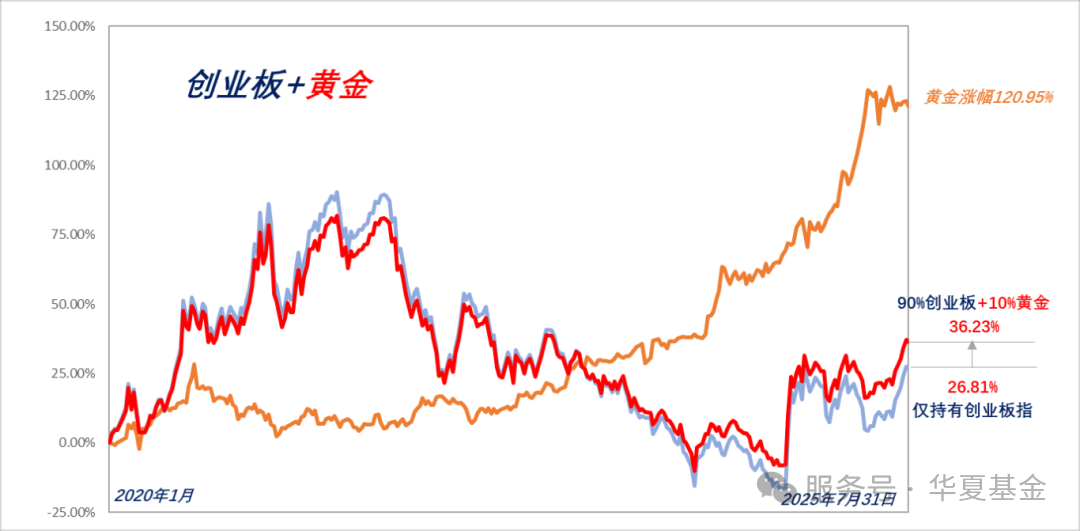

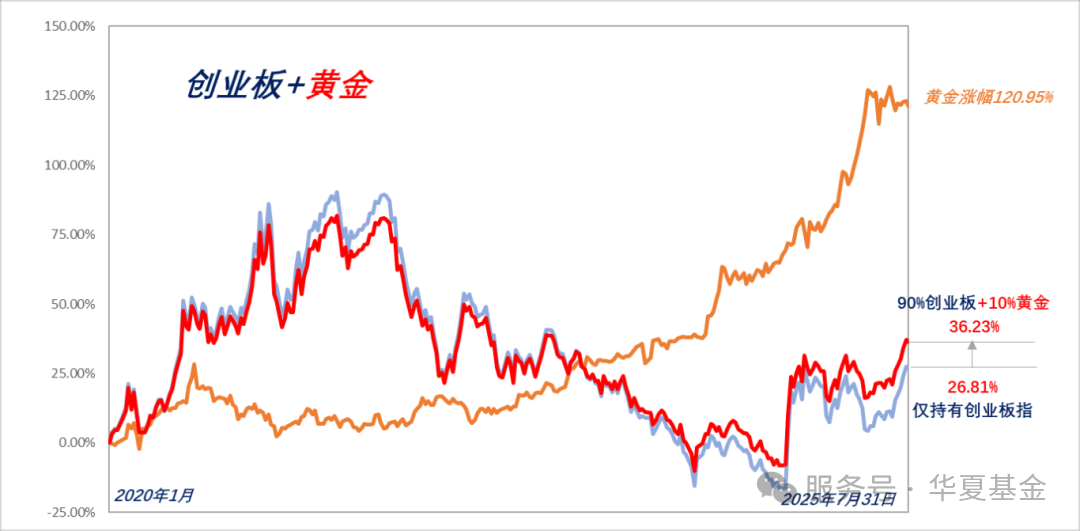

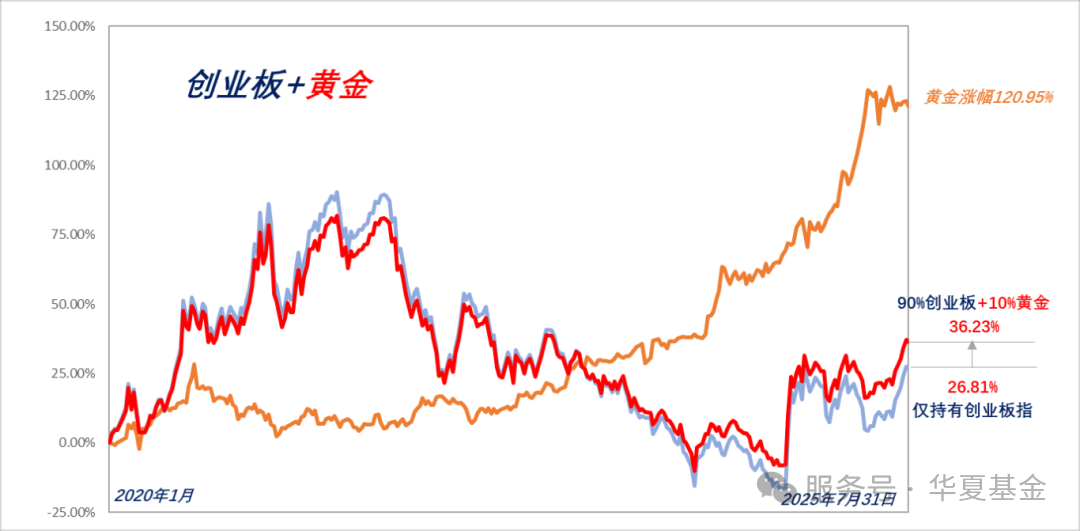

创业板指+黄金

创业板指在经历新能源板块带来的狂欢后,回撤一度超-50%,随着 AI 带来的应用革新机遇,创业板指近半年又有所回升。

数据显示,搭配黄金后更具韧性,尤其在高波动的市场阶段回撤更小。

数据来源:wind,时间 2020 年 1 月 1 日-2025 年 7 月 31 日,指数为创业板指和黄金现货合约 AU9999,统计周期为周,不作为指数推荐,过往数据不代表未来

03

人工智能+黄金

数据显示,人工智能搭配黄金后曲线更平缓,在高波动的行情中比单一持有回撤更小,总体收益得到提升。

数据来源:wind,时间 2020 年 1 月 1 日-2025 年 7 月 31 日,指数为 CS 人工智和黄金现货合约 AU9999,统计周期为周,不作为指数推荐,过往数据不代表未来

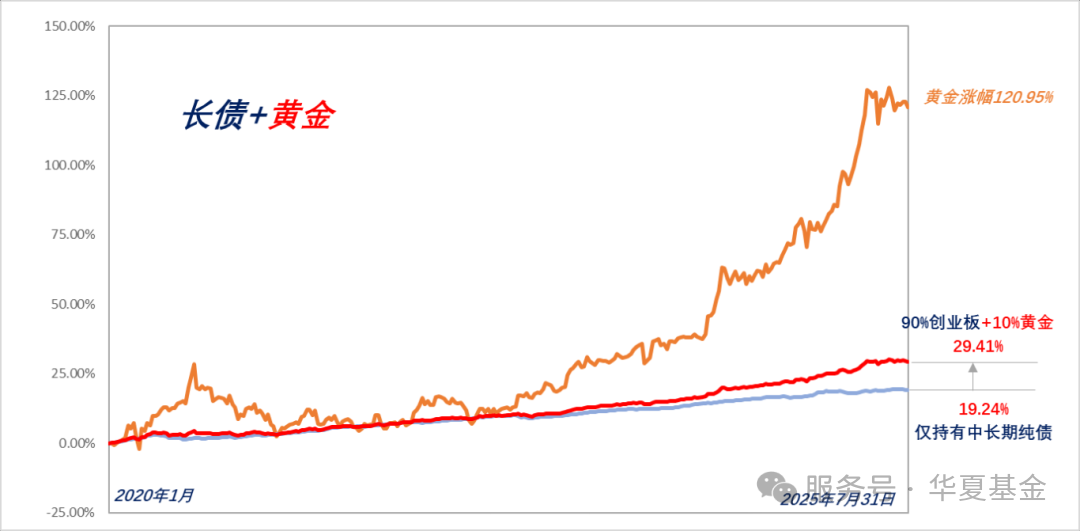

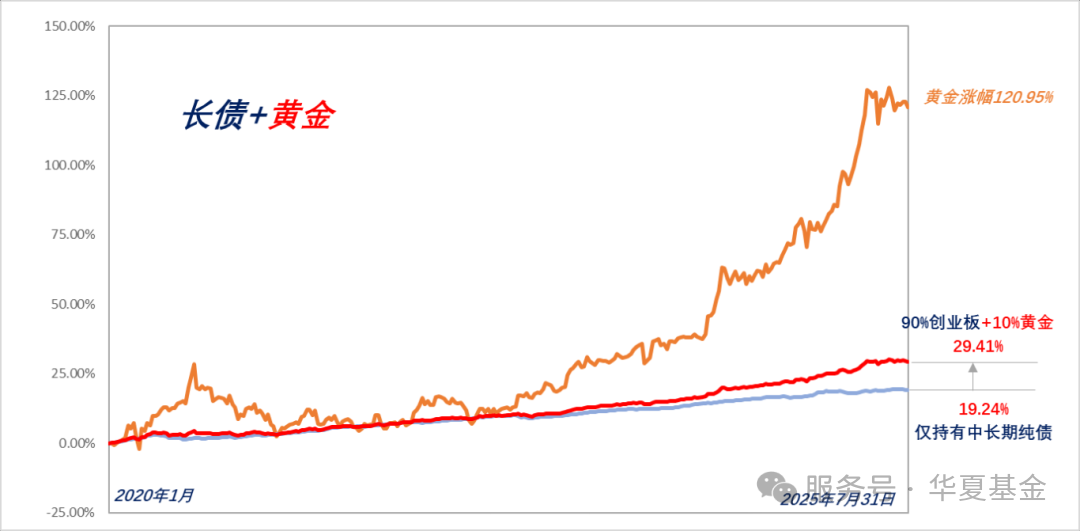

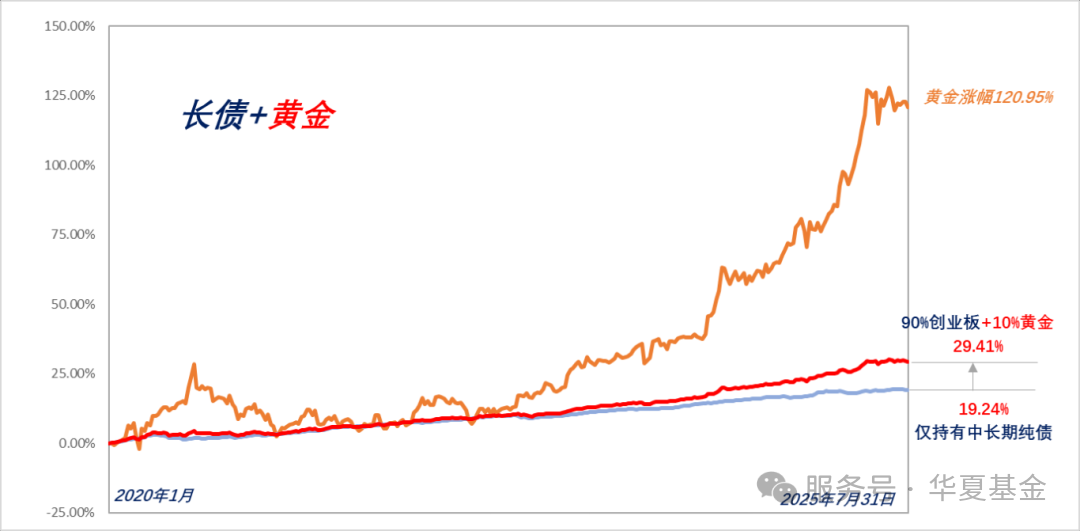

04

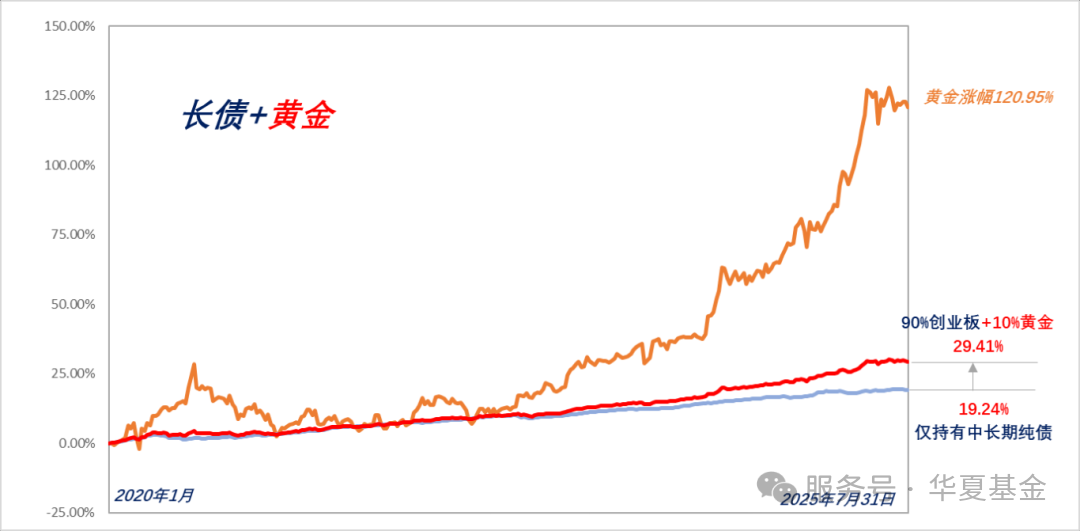

纯债+黄金

即便在前期的债牛行情中,因为加入了黄金,组合也获得了 「固收+」 的效果。

数据来源:wind,时间 2020 年 1 月 1 日-2025 年 7 月 31 日,指数为万得中长期债券基金指数和黄金现货合约 AU9999,统计周期为周,不作为指数推荐,过往数据不代表未来

需要注意的是,黄金投资最忌"情绪化追涨",2012 年金价突破 1900 美元时的狂热还历历在目,随后的调整让不少盲目追高者付出了数年的时间成本。

更理性的做法是将其作为资产配置的一部分,通过定期再平衡来克服人性弱点。

人类之所以始终钟情于黄金,从根本上看,是对确定性、对真实价值的永恒追寻。

从布雷顿森林体系的崩溃,到数字货币的兴起,再到如今央行重返黄金,历史仿佛划出了一个耐人寻味的圆环。当法币的潮水起落无常,黄金如同海平面下的暗礁,始终标记着价值的基准线。

站在新周期的十字路口,与其追问黄金能否继续上涨,不如思考一个更本质的问题:当旧秩序松动、新平衡未立时,什么才是财富真正的"锚"?

归根结底,在信任变得脆弱的时代,我们或许都需要手握一些,那些不需要依赖任何对手方承诺的资产。

答案,或许就藏在那些历经千年淘洗仍熠熠生辉的金属之中。(文章来源:华夏基金)

(原标题:当历史新高又被刷新,投资者又该如何配置黄金?)

(责任编辑:66)

【文章来源:天天财富】

上一次使用这个标题的时候,笔者依稀记得还是今年 4 月。彼时国际现货黄金价格刚刚突破 3500 美元/盎司,创下历史纪录。

不过数月时间,金融市场风云再起。九月初,黄金价格接连突破多道关口,一度跃升至 3659 美元/盎司,再次改写了历史高点。自年初以来,累计涨幅已超 39%。(来源:Wind)

图:伦敦金现 (国际现货黄金)1920 年至今价格走势

来源:Wind,统计区间 1920.1.30-2025.9.9。

如果将时间拨回 1971 年那个夏天,在尼克松宣布美元与黄金正式脱钩时,或许无人能预料到,半个世纪后,黄金会以如此强势的方式重返世界经济舞台的中央。

然而现实正是如此。这种不会生息的古老金属,正在历史的新周期里,悄然完成从投资品类到"信任公约数"的蜕变。

01 黄金的现代意义

——从投资工具到信用锚点

传统分析框架通常认为,黄金价格主要受三大因素影响:美元实际利率、通货膨胀水平与全球避险情绪。

然而最近两年,这一认知正遭遇挑战。一个显著的现象是,即便在美国实际利率高企的情况下,黄金依然保持强势。

这种 「反常」 并非偶然,而是全球货币体系深层变革的外在体现。历史总是惊人地呼应,黄金的每一次大放异彩,都与时代的重大转折紧密相连。

上世纪 70 年代,黄金因布雷顿森林体系的瓦解而步入大牛市;二十一世纪初,互联网泡沫破裂与次贷危机又一次推升其作为避险资产的地位。

而今天,我们似乎正置身于一个更加宏大的叙事之中,全球对现有货币秩序的信任正在重塑,黄金则成为了这场重塑中最核心的 「硬通货」。

2022 年俄乌冲突爆发后,美国将美元 「武器化」,通过制裁切断俄罗斯与全球美元体系的联系,这一举动让许多国家意识到,过度依赖单一主权货币可能带来的风险。与此同时,美国国债规模的无限扩张,进一步削弱了美元的信用基础。

在这样的背景下,正如桥水基金所指出的:"对黄金的需求,越来越多地作为一些国家的美元替代品。"

事实也的确如此:2022 年以来,全球央行年度购金量连续突破千吨,中国央行更是连续 10 个月增持黄金。

这已超越普通的资产配置行为,而更像是对当前国际货币体系投下的一张不信任票。

02 新高之后的金价

——黄金是否仍是投资者的答案

面对 3600 美元上方的金价,「高处不胜寒」 的预期难免滋生。但回顾历史,我们不难发现,无论是大牛市还是熊市,黄金的走势往往以十年为周期来考量。

因此,尽管当前黄金已处于高位,我们仍不应轻言看空,留一份清醒留一份醉。

资料来源:Wind,华安证券。注:统计美元计价的伦敦黄金现货价格,第 8 段和第 9 段虽然时间上相连,但驱动因素不同且中间经历了大跌,因此划分为两个阶段。

从历史维度看,1971 年至今完整的 9 轮黄金牛市平均持续 32 个月、涨幅 172%。本轮行情若从 2022 年 11 月起算,至今已持续 34 个月,时间上略超历史均值,但涨幅仅完成历史平均水平的 74%。

若进一步对比前两轮超级周期 (70 年代涨近 18 倍、21 世纪初涨 5.5 倍),当前黄金的涨幅似乎仍在 「情理之中」。(来源:Wind,华安证券)

从现实维度观察,黄金市场近期出现的三个信号,更值得投资者关注:

首先,近期黄金开始尝试脱离中枢,加速上行。

究其原因,主要始于市场对美联储独立性的担忧。特朗普试图干预美联储人事安排,支持其理念的理事人数占优,使得货币政策面临政治化风险。这一态势侵蚀美元信用根基,对金价形成支撑。

其次,美联储货币政策周期相对有利于黄金。

在 8 月杰克逊霍尔全球央行年会上,主席鲍威尔释放偏鸽派信号。截至 9 月 1 日,市场对 9 月降息 25 个基点的预期概率已升至 87.4%。而最新公布的 8 月失业率上升,更强化了降息逻辑。

参考 90 年代以来的历史经验,降息周期中的金价表现历来不会太差。

最后,海外地缘政治风险的阴霾始终未散。

近年来,全球范围内的风险事件反复演绎,不确定性从未消失。在这种背景下,黄金的避险属性依旧具备吸引力。

诚然,短期技术性回调可能随时发生,但当黄金价格站上 3600 美元之后,真正的变局已经不再局限于 K 线的图形与斜率,而是整个人类社会对财富载体的认知坐标系。

03 如何配置黄金

——普通人的有效参与方式

尽管从投资视角来看,黄金并非完美资产。它价格波动较大,本身不具备生息能力,且涨跌逻辑具有对称性,一旦进入大级别的回调周期,可能需要经历长达十年的下行过程。

但即便如此,黄金的独特价值依然难以替代。其独特的抗通胀和地缘政治风险属性,以及与股票、债券、大宗商品等大类资产走势的低相关性,使其在家庭资产配置中占据举足轻重的地位。近两年来,这一观点已经愈发成为共识。

对普通投资者而言,在实操中主要有以下几类参与途径:

其一,实物金条是最朴素的持有方式,但需警惕加工溢价和储存成本;

其二,黄金积存账户适合中长期定投,不同银行费率差异需仔细比较;

其三,黄金 ETF 兼具流动性与低成本优势,一手 (100 份) 对应 1 克真金;

其四,黄金股及黄金股 ETF 具备波动弹性,但需结合权益市场变化动态调整。

无论选择哪种方式,黄金配置的核心要义都在于 「平衡」。理论上,将黄金在家庭总资产中的仓位控制在 5%-10% 是较为合理的区间。

这一比例既能在市场动荡时为资产组合植入 「反脆弱性」,又不会因过度暴露于金价波动而影响整体收益。

假设我们持有黄金 ETF 约一成仓位 (10%),并据此模拟过去五年黄金与其他资产组合的效应。

01

沪深 300+黄金

数据显示,沪深 300 搭配黄金后近 5 年涨幅达+10.59%,原本的亏损直接转为盈利了。在 A 股市场一度经历漫长季节的投资者,因为黄金的对冲,也能获得不错的结果。

数据来源:wind,时间 2020 年 1 月 1 日-2025 年 7 月 31 日,指数为沪深 300 和黄金现货合约 AU9999,统计周期为周,不作为指数推荐,过往数据不代表未来

02

创业板指+黄金

创业板指在经历新能源板块带来的狂欢后,回撤一度超-50%,随着 AI 带来的应用革新机遇,创业板指近半年又有所回升。

数据显示,搭配黄金后更具韧性,尤其在高波动的市场阶段回撤更小。

数据来源:wind,时间 2020 年 1 月 1 日-2025 年 7 月 31 日,指数为创业板指和黄金现货合约 AU9999,统计周期为周,不作为指数推荐,过往数据不代表未来

03

人工智能+黄金

数据显示,人工智能搭配黄金后曲线更平缓,在高波动的行情中比单一持有回撤更小,总体收益得到提升。

数据来源:wind,时间 2020 年 1 月 1 日-2025 年 7 月 31 日,指数为 CS 人工智和黄金现货合约 AU9999,统计周期为周,不作为指数推荐,过往数据不代表未来

04

纯债+黄金

即便在前期的债牛行情中,因为加入了黄金,组合也获得了 「固收+」 的效果。

数据来源:wind,时间 2020 年 1 月 1 日-2025 年 7 月 31 日,指数为万得中长期债券基金指数和黄金现货合约 AU9999,统计周期为周,不作为指数推荐,过往数据不代表未来

需要注意的是,黄金投资最忌"情绪化追涨",2012 年金价突破 1900 美元时的狂热还历历在目,随后的调整让不少盲目追高者付出了数年的时间成本。

更理性的做法是将其作为资产配置的一部分,通过定期再平衡来克服人性弱点。

人类之所以始终钟情于黄金,从根本上看,是对确定性、对真实价值的永恒追寻。

从布雷顿森林体系的崩溃,到数字货币的兴起,再到如今央行重返黄金,历史仿佛划出了一个耐人寻味的圆环。当法币的潮水起落无常,黄金如同海平面下的暗礁,始终标记着价值的基准线。

站在新周期的十字路口,与其追问黄金能否继续上涨,不如思考一个更本质的问题:当旧秩序松动、新平衡未立时,什么才是财富真正的"锚"?

归根结底,在信任变得脆弱的时代,我们或许都需要手握一些,那些不需要依赖任何对手方承诺的资产。

答案,或许就藏在那些历经千年淘洗仍熠熠生辉的金属之中。(文章来源:华夏基金)

(原标题:当历史新高又被刷新,投资者又该如何配置黄金?)

(责任编辑:66)

【文章来源:天天财富】

上一次使用这个标题的时候,笔者依稀记得还是今年 4 月。彼时国际现货黄金价格刚刚突破 3500 美元/盎司,创下历史纪录。

不过数月时间,金融市场风云再起。九月初,黄金价格接连突破多道关口,一度跃升至 3659 美元/盎司,再次改写了历史高点。自年初以来,累计涨幅已超 39%。(来源:Wind)

图:伦敦金现 (国际现货黄金)1920 年至今价格走势

来源:Wind,统计区间 1920.1.30-2025.9.9。

如果将时间拨回 1971 年那个夏天,在尼克松宣布美元与黄金正式脱钩时,或许无人能预料到,半个世纪后,黄金会以如此强势的方式重返世界经济舞台的中央。

然而现实正是如此。这种不会生息的古老金属,正在历史的新周期里,悄然完成从投资品类到"信任公约数"的蜕变。

01 黄金的现代意义

——从投资工具到信用锚点

传统分析框架通常认为,黄金价格主要受三大因素影响:美元实际利率、通货膨胀水平与全球避险情绪。

然而最近两年,这一认知正遭遇挑战。一个显著的现象是,即便在美国实际利率高企的情况下,黄金依然保持强势。

这种 「反常」 并非偶然,而是全球货币体系深层变革的外在体现。历史总是惊人地呼应,黄金的每一次大放异彩,都与时代的重大转折紧密相连。

上世纪 70 年代,黄金因布雷顿森林体系的瓦解而步入大牛市;二十一世纪初,互联网泡沫破裂与次贷危机又一次推升其作为避险资产的地位。

而今天,我们似乎正置身于一个更加宏大的叙事之中,全球对现有货币秩序的信任正在重塑,黄金则成为了这场重塑中最核心的 「硬通货」。

2022 年俄乌冲突爆发后,美国将美元 「武器化」,通过制裁切断俄罗斯与全球美元体系的联系,这一举动让许多国家意识到,过度依赖单一主权货币可能带来的风险。与此同时,美国国债规模的无限扩张,进一步削弱了美元的信用基础。

在这样的背景下,正如桥水基金所指出的:"对黄金的需求,越来越多地作为一些国家的美元替代品。"

事实也的确如此:2022 年以来,全球央行年度购金量连续突破千吨,中国央行更是连续 10 个月增持黄金。

这已超越普通的资产配置行为,而更像是对当前国际货币体系投下的一张不信任票。

02 新高之后的金价

——黄金是否仍是投资者的答案

面对 3600 美元上方的金价,「高处不胜寒」 的预期难免滋生。但回顾历史,我们不难发现,无论是大牛市还是熊市,黄金的走势往往以十年为周期来考量。

因此,尽管当前黄金已处于高位,我们仍不应轻言看空,留一份清醒留一份醉。

资料来源:Wind,华安证券。注:统计美元计价的伦敦黄金现货价格,第 8 段和第 9 段虽然时间上相连,但驱动因素不同且中间经历了大跌,因此划分为两个阶段。

从历史维度看,1971 年至今完整的 9 轮黄金牛市平均持续 32 个月、涨幅 172%。本轮行情若从 2022 年 11 月起算,至今已持续 34 个月,时间上略超历史均值,但涨幅仅完成历史平均水平的 74%。

若进一步对比前两轮超级周期 (70 年代涨近 18 倍、21 世纪初涨 5.5 倍),当前黄金的涨幅似乎仍在 「情理之中」。(来源:Wind,华安证券)

从现实维度观察,黄金市场近期出现的三个信号,更值得投资者关注:

首先,近期黄金开始尝试脱离中枢,加速上行。

究其原因,主要始于市场对美联储独立性的担忧。特朗普试图干预美联储人事安排,支持其理念的理事人数占优,使得货币政策面临政治化风险。这一态势侵蚀美元信用根基,对金价形成支撑。

其次,美联储货币政策周期相对有利于黄金。

在 8 月杰克逊霍尔全球央行年会上,主席鲍威尔释放偏鸽派信号。截至 9 月 1 日,市场对 9 月降息 25 个基点的预期概率已升至 87.4%。而最新公布的 8 月失业率上升,更强化了降息逻辑。

参考 90 年代以来的历史经验,降息周期中的金价表现历来不会太差。

最后,海外地缘政治风险的阴霾始终未散。

近年来,全球范围内的风险事件反复演绎,不确定性从未消失。在这种背景下,黄金的避险属性依旧具备吸引力。

诚然,短期技术性回调可能随时发生,但当黄金价格站上 3600 美元之后,真正的变局已经不再局限于 K 线的图形与斜率,而是整个人类社会对财富载体的认知坐标系。

03 如何配置黄金

——普通人的有效参与方式

尽管从投资视角来看,黄金并非完美资产。它价格波动较大,本身不具备生息能力,且涨跌逻辑具有对称性,一旦进入大级别的回调周期,可能需要经历长达十年的下行过程。

但即便如此,黄金的独特价值依然难以替代。其独特的抗通胀和地缘政治风险属性,以及与股票、债券、大宗商品等大类资产走势的低相关性,使其在家庭资产配置中占据举足轻重的地位。近两年来,这一观点已经愈发成为共识。

对普通投资者而言,在实操中主要有以下几类参与途径:

其一,实物金条是最朴素的持有方式,但需警惕加工溢价和储存成本;

其二,黄金积存账户适合中长期定投,不同银行费率差异需仔细比较;

其三,黄金 ETF 兼具流动性与低成本优势,一手 (100 份) 对应 1 克真金;

其四,黄金股及黄金股 ETF 具备波动弹性,但需结合权益市场变化动态调整。

无论选择哪种方式,黄金配置的核心要义都在于 「平衡」。理论上,将黄金在家庭总资产中的仓位控制在 5%-10% 是较为合理的区间。

这一比例既能在市场动荡时为资产组合植入 「反脆弱性」,又不会因过度暴露于金价波动而影响整体收益。

假设我们持有黄金 ETF 约一成仓位 (10%),并据此模拟过去五年黄金与其他资产组合的效应。

01

沪深 300+黄金

数据显示,沪深 300 搭配黄金后近 5 年涨幅达+10.59%,原本的亏损直接转为盈利了。在 A 股市场一度经历漫长季节的投资者,因为黄金的对冲,也能获得不错的结果。

数据来源:wind,时间 2020 年 1 月 1 日-2025 年 7 月 31 日,指数为沪深 300 和黄金现货合约 AU9999,统计周期为周,不作为指数推荐,过往数据不代表未来

02

创业板指+黄金

创业板指在经历新能源板块带来的狂欢后,回撤一度超-50%,随着 AI 带来的应用革新机遇,创业板指近半年又有所回升。

数据显示,搭配黄金后更具韧性,尤其在高波动的市场阶段回撤更小。

数据来源:wind,时间 2020 年 1 月 1 日-2025 年 7 月 31 日,指数为创业板指和黄金现货合约 AU9999,统计周期为周,不作为指数推荐,过往数据不代表未来

03

人工智能+黄金

数据显示,人工智能搭配黄金后曲线更平缓,在高波动的行情中比单一持有回撤更小,总体收益得到提升。

数据来源:wind,时间 2020 年 1 月 1 日-2025 年 7 月 31 日,指数为 CS 人工智和黄金现货合约 AU9999,统计周期为周,不作为指数推荐,过往数据不代表未来

04

纯债+黄金

即便在前期的债牛行情中,因为加入了黄金,组合也获得了 「固收+」 的效果。

数据来源:wind,时间 2020 年 1 月 1 日-2025 年 7 月 31 日,指数为万得中长期债券基金指数和黄金现货合约 AU9999,统计周期为周,不作为指数推荐,过往数据不代表未来

需要注意的是,黄金投资最忌"情绪化追涨",2012 年金价突破 1900 美元时的狂热还历历在目,随后的调整让不少盲目追高者付出了数年的时间成本。

更理性的做法是将其作为资产配置的一部分,通过定期再平衡来克服人性弱点。

人类之所以始终钟情于黄金,从根本上看,是对确定性、对真实价值的永恒追寻。

从布雷顿森林体系的崩溃,到数字货币的兴起,再到如今央行重返黄金,历史仿佛划出了一个耐人寻味的圆环。当法币的潮水起落无常,黄金如同海平面下的暗礁,始终标记着价值的基准线。

站在新周期的十字路口,与其追问黄金能否继续上涨,不如思考一个更本质的问题:当旧秩序松动、新平衡未立时,什么才是财富真正的"锚"?

归根结底,在信任变得脆弱的时代,我们或许都需要手握一些,那些不需要依赖任何对手方承诺的资产。

答案,或许就藏在那些历经千年淘洗仍熠熠生辉的金属之中。(文章来源:华夏基金)

(原标题:当历史新高又被刷新,投资者又该如何配置黄金?)

(责任编辑:66)

【文章来源:天天财富】

上一次使用这个标题的时候,笔者依稀记得还是今年 4 月。彼时国际现货黄金价格刚刚突破 3500 美元/盎司,创下历史纪录。

不过数月时间,金融市场风云再起。九月初,黄金价格接连突破多道关口,一度跃升至 3659 美元/盎司,再次改写了历史高点。自年初以来,累计涨幅已超 39%。(来源:Wind)

图:伦敦金现 (国际现货黄金)1920 年至今价格走势

来源:Wind,统计区间 1920.1.30-2025.9.9。

如果将时间拨回 1971 年那个夏天,在尼克松宣布美元与黄金正式脱钩时,或许无人能预料到,半个世纪后,黄金会以如此强势的方式重返世界经济舞台的中央。

然而现实正是如此。这种不会生息的古老金属,正在历史的新周期里,悄然完成从投资品类到"信任公约数"的蜕变。

01 黄金的现代意义

——从投资工具到信用锚点

传统分析框架通常认为,黄金价格主要受三大因素影响:美元实际利率、通货膨胀水平与全球避险情绪。

然而最近两年,这一认知正遭遇挑战。一个显著的现象是,即便在美国实际利率高企的情况下,黄金依然保持强势。

这种 「反常」 并非偶然,而是全球货币体系深层变革的外在体现。历史总是惊人地呼应,黄金的每一次大放异彩,都与时代的重大转折紧密相连。

上世纪 70 年代,黄金因布雷顿森林体系的瓦解而步入大牛市;二十一世纪初,互联网泡沫破裂与次贷危机又一次推升其作为避险资产的地位。

而今天,我们似乎正置身于一个更加宏大的叙事之中,全球对现有货币秩序的信任正在重塑,黄金则成为了这场重塑中最核心的 「硬通货」。

2022 年俄乌冲突爆发后,美国将美元 「武器化」,通过制裁切断俄罗斯与全球美元体系的联系,这一举动让许多国家意识到,过度依赖单一主权货币可能带来的风险。与此同时,美国国债规模的无限扩张,进一步削弱了美元的信用基础。

在这样的背景下,正如桥水基金所指出的:"对黄金的需求,越来越多地作为一些国家的美元替代品。"

事实也的确如此:2022 年以来,全球央行年度购金量连续突破千吨,中国央行更是连续 10 个月增持黄金。

这已超越普通的资产配置行为,而更像是对当前国际货币体系投下的一张不信任票。

02 新高之后的金价

——黄金是否仍是投资者的答案

面对 3600 美元上方的金价,「高处不胜寒」 的预期难免滋生。但回顾历史,我们不难发现,无论是大牛市还是熊市,黄金的走势往往以十年为周期来考量。

因此,尽管当前黄金已处于高位,我们仍不应轻言看空,留一份清醒留一份醉。

资料来源:Wind,华安证券。注:统计美元计价的伦敦黄金现货价格,第 8 段和第 9 段虽然时间上相连,但驱动因素不同且中间经历了大跌,因此划分为两个阶段。

从历史维度看,1971 年至今完整的 9 轮黄金牛市平均持续 32 个月、涨幅 172%。本轮行情若从 2022 年 11 月起算,至今已持续 34 个月,时间上略超历史均值,但涨幅仅完成历史平均水平的 74%。

若进一步对比前两轮超级周期 (70 年代涨近 18 倍、21 世纪初涨 5.5 倍),当前黄金的涨幅似乎仍在 「情理之中」。(来源:Wind,华安证券)

从现实维度观察,黄金市场近期出现的三个信号,更值得投资者关注:

首先,近期黄金开始尝试脱离中枢,加速上行。

究其原因,主要始于市场对美联储独立性的担忧。特朗普试图干预美联储人事安排,支持其理念的理事人数占优,使得货币政策面临政治化风险。这一态势侵蚀美元信用根基,对金价形成支撑。

其次,美联储货币政策周期相对有利于黄金。

在 8 月杰克逊霍尔全球央行年会上,主席鲍威尔释放偏鸽派信号。截至 9 月 1 日,市场对 9 月降息 25 个基点的预期概率已升至 87.4%。而最新公布的 8 月失业率上升,更强化了降息逻辑。

参考 90 年代以来的历史经验,降息周期中的金价表现历来不会太差。

最后,海外地缘政治风险的阴霾始终未散。

近年来,全球范围内的风险事件反复演绎,不确定性从未消失。在这种背景下,黄金的避险属性依旧具备吸引力。

诚然,短期技术性回调可能随时发生,但当黄金价格站上 3600 美元之后,真正的变局已经不再局限于 K 线的图形与斜率,而是整个人类社会对财富载体的认知坐标系。

03 如何配置黄金

——普通人的有效参与方式

尽管从投资视角来看,黄金并非完美资产。它价格波动较大,本身不具备生息能力,且涨跌逻辑具有对称性,一旦进入大级别的回调周期,可能需要经历长达十年的下行过程。

但即便如此,黄金的独特价值依然难以替代。其独特的抗通胀和地缘政治风险属性,以及与股票、债券、大宗商品等大类资产走势的低相关性,使其在家庭资产配置中占据举足轻重的地位。近两年来,这一观点已经愈发成为共识。

对普通投资者而言,在实操中主要有以下几类参与途径:

其一,实物金条是最朴素的持有方式,但需警惕加工溢价和储存成本;

其二,黄金积存账户适合中长期定投,不同银行费率差异需仔细比较;

其三,黄金 ETF 兼具流动性与低成本优势,一手 (100 份) 对应 1 克真金;

其四,黄金股及黄金股 ETF 具备波动弹性,但需结合权益市场变化动态调整。

无论选择哪种方式,黄金配置的核心要义都在于 「平衡」。理论上,将黄金在家庭总资产中的仓位控制在 5%-10% 是较为合理的区间。

这一比例既能在市场动荡时为资产组合植入 「反脆弱性」,又不会因过度暴露于金价波动而影响整体收益。

假设我们持有黄金 ETF 约一成仓位 (10%),并据此模拟过去五年黄金与其他资产组合的效应。

01

沪深 300+黄金

数据显示,沪深 300 搭配黄金后近 5 年涨幅达+10.59%,原本的亏损直接转为盈利了。在 A 股市场一度经历漫长季节的投资者,因为黄金的对冲,也能获得不错的结果。

数据来源:wind,时间 2020 年 1 月 1 日-2025 年 7 月 31 日,指数为沪深 300 和黄金现货合约 AU9999,统计周期为周,不作为指数推荐,过往数据不代表未来

02

创业板指+黄金

创业板指在经历新能源板块带来的狂欢后,回撤一度超-50%,随着 AI 带来的应用革新机遇,创业板指近半年又有所回升。

数据显示,搭配黄金后更具韧性,尤其在高波动的市场阶段回撤更小。

数据来源:wind,时间 2020 年 1 月 1 日-2025 年 7 月 31 日,指数为创业板指和黄金现货合约 AU9999,统计周期为周,不作为指数推荐,过往数据不代表未来

03

人工智能+黄金

数据显示,人工智能搭配黄金后曲线更平缓,在高波动的行情中比单一持有回撤更小,总体收益得到提升。

数据来源:wind,时间 2020 年 1 月 1 日-2025 年 7 月 31 日,指数为 CS 人工智和黄金现货合约 AU9999,统计周期为周,不作为指数推荐,过往数据不代表未来

04

纯债+黄金

即便在前期的债牛行情中,因为加入了黄金,组合也获得了 「固收+」 的效果。

数据来源:wind,时间 2020 年 1 月 1 日-2025 年 7 月 31 日,指数为万得中长期债券基金指数和黄金现货合约 AU9999,统计周期为周,不作为指数推荐,过往数据不代表未来

需要注意的是,黄金投资最忌"情绪化追涨",2012 年金价突破 1900 美元时的狂热还历历在目,随后的调整让不少盲目追高者付出了数年的时间成本。

更理性的做法是将其作为资产配置的一部分,通过定期再平衡来克服人性弱点。

人类之所以始终钟情于黄金,从根本上看,是对确定性、对真实价值的永恒追寻。

从布雷顿森林体系的崩溃,到数字货币的兴起,再到如今央行重返黄金,历史仿佛划出了一个耐人寻味的圆环。当法币的潮水起落无常,黄金如同海平面下的暗礁,始终标记着价值的基准线。

站在新周期的十字路口,与其追问黄金能否继续上涨,不如思考一个更本质的问题:当旧秩序松动、新平衡未立时,什么才是财富真正的"锚"?

归根结底,在信任变得脆弱的时代,我们或许都需要手握一些,那些不需要依赖任何对手方承诺的资产。

答案,或许就藏在那些历经千年淘洗仍熠熠生辉的金属之中。(文章来源:华夏基金)

(原标题:当历史新高又被刷新,投资者又该如何配置黄金?)

(责任编辑:66)